Jusqu'à quel âge peut-on emprunter pour un crédit immobilier ?

Emprunter à 30 ans ou à 50 ans ou encore à la retraite pour acheter un bien immobilier ne se fait pas dans les mêmes conditions. Découvrez comment varient les offres de crédit immobilier en fonction de l’âge de l’emprunteur et de celui qu’il aura à la fin de la période de remboursement.

Quelles sont les spécificités d’un prêt immobilier pour les jeunes ? Et comment emprunter quand on est plus âgé ? Y a-t-il un âge maximum à partir duquel cela n’est plus possible d’obtenir un financement pour acheter un appartement ou une maison ?

Il n’y a pas d’âge limite pour emprunter

Certains se demandent jusqu’à quel âge il est possible d’obtenir un emprunt immobilier. En théorie il n’y a aucune limite en fonction de votre âge. Vous pouvez emprunter pour financer un achat à 20, 30, 40, 50, 60, 70 ou encore 80 ans ou plus. Rien n’interdit légalement une banque à prêter à quelqu’un en fonction de son âge tant que cette personne est majeure, même à un senior qui a un projet.

Dans la pratique, nous allons voir que pour chaque profil d’emprunteur, il y a des difficultés qui peuvent être liées à l’âge et qui peuvent conduire au refus de crédit immobilier. À chaque période de son existence correspond des situations que connaissent bien les banquiers et qu’ils étudient avant d’accorder ou non un financement.

Il n’y a pas d’âge limite non plus pour le prêt à taux zéro (PTZ).

Les jeunes ont des difficultés d’accès au crédit de par leur manque d’apport personnel ou de salaires fixes et garantis. Pour un sénior, la situation s’améliore depuis quelques années, les banques ont pris conscience que certains d’entre eux conservaient une véritable capacité d’achat même avec leurs retraites. De plus en plus d’établissements bancaires proposent donc des crédits immobiliers à des personnes à la retraite ou âgées.

Une banque regarde avant tout vos revenus actuels et surtout futurs

Que fait en premier une banque quand elle reçoit une demande de crédit immobilier ? Elle étudie votre dossier et en particulier vos revenus et les potentiels à l’avenir. Ceci afin de déterminer le niveau de risque qu’elle prend en vous prêtant de l’argent que vous ne la remboursiez pas ou que vous rencontriez des difficultés régulières de paiement.

Plus le risque est important, plus la banque proposera un taux d’intérêt élevé afin de couvrir ce coût du risque. Elle peut également demander une garantie plus importante pour votre contrat d’assurance décès invalidité. Dans certains cas, elle peut refuser purement et simplement de vous accorder un financement. Rien n’oblige une banque à accorder un crédit si elle juge votre situation insuffisante.

En premier lieu, votre établissement prêteur va étudier quels sont vos salaires ? Sont-ils réguliers ? Quelles sont les chances qu’ils augmentent dans les années à venir ? Au contraire, quels sont les risques de pertes de revenus dans les années à venir ?

Pour analyser tout cela, elle ne va pas considérer que votre situation actuelle. Elle va surtout regarder quelles sont vos perspectives d’évolution sur plusieurs années. Or cela dépend fortement de votre âge au moment de souscrire cet emprunt et de celui que vous aurez à la fin de la période de remboursement. La vie est faite de changement et un prêt immobilier est généralement long, voire très long à rembourser (plus de 20 ans dans la majorité des cas actuellement).

Regardez alors quelle est votre capacité d’emprunt en consultant notre article « combien puis-je emprunter ? » selon la durée du prêt et le taux d’intérêt pour votre profil. La limite sera déterminée par le taux d’endettement maximum.

Les jeunes et le crédit immobilier

Les difficultés pour les jeunes emprunteurs ne proviennent pas d’une limite d’âge. Ils ont encore de longues années de travail devant eux et donc de nombreux salaires à percevoir. C’est donc une clientèle que les banques aiment bien attirer chez eux. Pour rappel, le crédit immobilier est un produit d’appel qui permet d’attirer pour de nombreuses années des clients et ainsi leur proposer pendant tout ce temps d’autres produits (assurances, placements, crédit auto ou personnel, etc.).

Les difficultés actuelles rencontrées par les primo-accédants pour ne pas se faire refuser un prêt immobilier sont :

- De pouvoir se constituer une épargne suffisante. Depuis plusieurs années, il est devenu de plus en plus difficile d’obtenir un crédit immobilier sans apport. Les banques ont serré les vis par rapport aux positions laxistes qu’elles ont pu avoir par le passé. C’est d’autant plus le cas dans un marché immobilier baissier ou le risque de non-couverture du restant dû par la valeur du bien est non négligeable. Mise à jour en 2022 : c’est à nouveau le cas après un relâchement en 2018 et en 2019, la part de crédit immobilier sans apport ou avec un réduit a trop fortement augmenté en 2019. Les banques ont été rappelées à l’ordre par le HCSF et il est de plus en plus difficile d’en obtenir sans apport personnel.

- D’avoir un revenu fixe et durable. Difficile d’emprunter pour acheter un logement sans un CDI ou un statut de fonctionnaire avec des garanties d’un revenu régulier à percevoir durant les prochaines années.

Pour ceux qui réunissent les deux conditions ci-dessus, les banques ont souvent des solutions adaptées à leur situation. Elles n’hésitent pas à leur proposer des prêts de longue durée (attention tout de même aux dangers des crédits sur 25 ou 30 ans. En outre, il est possible d’obtenir des conditions beaucoup plus avantageuses sur l’assurance de prêt que les contrats moyens proposés par les banques en tant qu’assurance de groupe. Effectivement, ce sont les emprunteurs de moins de 40 ans qui ont intérêt à faire une délégation d’assurance pour leur crédit immobilier pour profiter d’une assurance de prêt jeune emprunteur. Au contraire, l’assurance emprunteur pour senior est coûteuse.

Trouver un financement après 50 ans

Lorsque vous dépassez la cinquantaine ou comme l’on dit plus couramment que vous devenez quinquagénaire, il deviendra plus difficile d’emprunter sur de très longues durées qu’un jeune.

En effet, une banque prend plus de risques à vous prêter de l’argent sur 20 ans ou plus du fait que vos revenus peuvent diminuer en fin de carrière ou si vous passez à la retraite avant la fin de votre remboursement de crédit immobilier. En outre, les problèmes médicaux deviennent statistiquement plus fréquents et donc les difficultés pour payer vos mensualités également si votre santé vous empêche de travailler normalement.

Pour pallier à ces prévisibles baisses de revenus, certaines banques peuvent vous proposer des prêts à pallier. Il s’agit d’emprunts dont la mensualité diminue à partir d’une certaine période afin de s’adapter à vos changements de situation financière. Si l’assurance emprunteur coûte plus cher, en règle générale les emprunteurs qui ont entre 40 et 55 ans sont ceux qui bénéficient le plus souvent des meilleurs taux de prêt immobilier de par leur pouvoir d’achat et leur patrimoine plus élevé que la moyenne.

Par exemple, si vous avez 50 ans au moment de souscrire un crédit et que vous savez que vous avez la possibilité de partir à 60 ans à la retraite, vous pouvez négocier avec votre banque pour obtenir un prêt dégressif après les 10 premières années de remboursement. Vous aurez alors des mensualités plus faibles et adaptées à vos diminutions de vos ressources pour finir de rembourser cet emprunt. Cela coûte plus cher puisque vous mettez plus de temps à rembourser, mais cela permet de s’adapter à vos finances mensuelles. Retrouvez à ce propos tous nos conseils pour bien choisir votre mensualité de prêt.

En outre, il est également possible d’envisager un dossier de rachat de crédit pour les seniors. De manière à avoir un meilleur contrat pour finir de payer son projet ou de regrouper tous vos crédits (prêt personnel, prêt immobilier, prêt auto, etc.).

Peut-on emprunter en étant à la retraite ? Quelle durée d’emprunt à 60 ans ou à 65 ans ?

Il y a de plus en plus de personnes qui obtiennent des prêts immobiliers à plus de 60 ou 65 ans. Le coût est parfois plus élevé, notamment pour l’assurance de prêt et les durées proposées sont plus restreintes que pour un jeune, mais cela reste souvent possible. Tant que la mensualité de remboursement reste raisonnable par rapport aux revenus actuels et futurs d’un ménage (vos retraites notamment), les banques se montrent de moins en moins contraignantes pour financer l’acquisition immobilière des seniors.

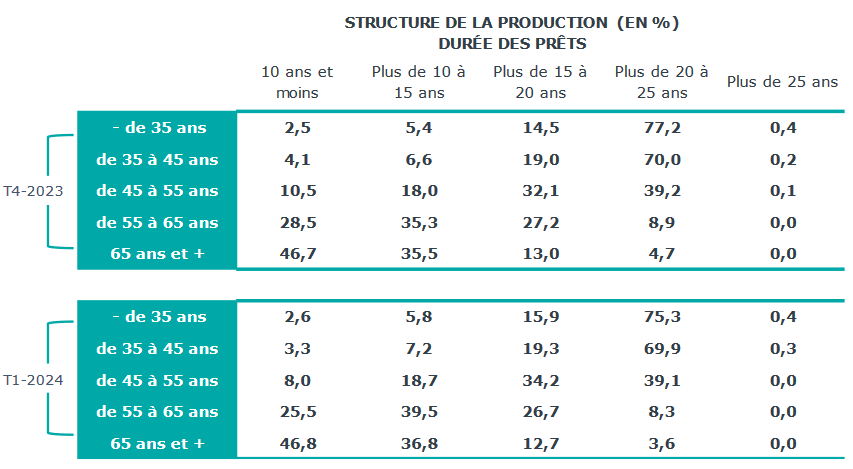

Regardez ces statistiques de l’observatoire Crédit Logement qui montrent par exemple jusqu’à quel âge peut on emprunter sur 25 ans ou plus :

Vous pouvez voir qu’il est même possible d’obtenir un crédit immobilier sur 20 ans ou plus à plus de 55 ou 65 ans. Cela représente plus de 8.3 % des dossiers de financement après 55 ans.

C’est d’autant plus vrai pour ceux d’entre eux qui possèdent du patrimoine à côté (assurance vie, portefeuille boursier, livrets d’épargne, autres biens immobiliers, patrimoine professionnel, etc.). Une banque peut alors prendre certaines garanties sur le prêt de cet argent en faisant un nantissement sur l’un de ses autres biens ou placements.

Le surcoût provient surtout de l’assurance décès invalidité. Le taux d’assurance de crédit immobilier sera plus élevé ou il peut y avoir une surprime. Même si l’espérance de vie augmente d’année en année, la probabilité d’un décès avant la fin du prêt est plus importante, la plupart des assurances de groupe limitent donc l’âge maximum que peut avoir l’emprunteur à la fin de son remboursement. Pour ceux qui sont au-dessus ou le seront en fonction de la durée d’engagement, il existe des contrats spécifiques qui permettent d’être couvert et d’obtenir malgré tout un financement mais ceux-ci font l’objet d’une surcote. Celle-ci peut parfois être élevée.

Pour conclure : les établissements bancaires sont obligés de s’adapter au vieillissement de la population et à l’amélioration de la longévité dans leur offre de crédit. Plus vous êtes dans un âge avancé et plus elles devront analyser au cas par cas votre situation (santé, revenu à venir, patrimoine, etc.) avant d’accorder ou non un financement pour l’acheter une maison ou un appartement. N’hésitez pas à faire des simulations de crédit immobilier afin d’étudier les propositions de différents établissements prêteurs. Ces derniers ont souvent des politiques bien différentes pour les séniors d’un organisme à l’autre.

Informez-vous sur la banque qui propose le meilleur prêt immobilier en 2024 et suivez ces 15 conseils pour obtenir un meilleur taux d’emprunt. Pour savoir si votre offre de prêt est bonne par rapport aux conditions actuelles de financement, informez-vous sur le taux immobilier en 2024.

Manque de temps ou d’expérience pour financer votre projet ou un rachat ? Vous pouvez passer par un courtier qui va négocier pour vous le meilleur taux possible sur la durée désirée. Retrouvez plus d’information sur notre guide du courtier immobilier.

de 100 banques

40 assurances de prêt !

crédit conso

- Co emprunteur

- Combien puis-je emprunter ?

- Conditions prêt immobilier

- Coût de crédit immobilier

- Crédit immobilier sans CDI

- Crédit scoring

- Différé de prêt immobilier

- Frais de dossier

- Jusqu’à quel âge emprunter ?

- Justificatif d’épargne et documents pour prêt immobilier

- Négocier son prêt immobilier

- Normes HCSF

- Offre de prêt

- Refus de prêt immobilier

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?