Les intérêts d’emprunt sont plus importants au début du prêt

Savoir comment sont calculés les intérêts sur un prêt immobilier peut vous permettre de mieux comprendre comment optimiser le coût de votre financement.

En payant toujours les mêmes mensualités, vous allez commencer par payer beaucoup d’intérêt les premières années, puis progressivement, vous rembourserez de plus en plus de capital tout au long des remboursements. Vous pouvez vous rendre compte de l’importance de cela dans votre tableau d’amortissement.

Découvrez comment tenir compte du fait que ce sont les premières années que vous payez la majorité des intérêts pour en limiter le montant et ne pas payer trop cher pour votre financement.

Un prêt immobilier coûte surtout très cher au début de son remboursement

Chaque mois, lorsque vous payez une mensualité pour le remboursement de votre crédit immobilier, la banque calcule combien vous lui devez d’intérêt. Elle déduit le montant de ces intérêts de votre mensualité et utilise le reste pour rembourser un peu du capital que vous lui devez.

Ces intérêts d’emprunt sont calculés en fonction du taux de votre prêt et du montant que vous devez encore à votre banque. Comme au début des remboursements vous devez encore beaucoup d’argent, le montant des intérêts est très élevé. Il prend une part importante de votre mensualité.

Nous verrons ci-dessous que c’est d’autant plus vrai que vous empruntez sur de longues durées. En effet, la durée de votre crédit en impacte fortement son coût.

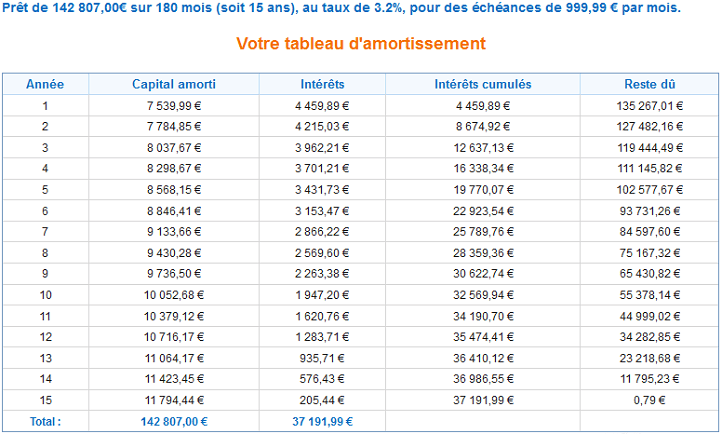

Avant, voici un exemple de tableau d’amortissement d’un prêt sur 15 ans avec des mensualités de 1 000 € et un taux d’intérêt de 3.20 %, c’est-à-dire proche des taux moyens actuels. Ce prêt-là vous permet d’emprunter environ 142 800 € (voir « combien puis-je emprunter » ?).

Comme vous pouvez le constater, le montant total des intérêts sur un an par de très haut puis diminue progressivement. Ainsi, sur cet exemple, on se retrouve avec un coût des intérêts de 19 770 € les 5 premières années, alors que celui-ci n’est plus « que » de 4 622 € les 5 dernières années. C’est à peine plus que lors de la première année.

Il faudra donc tenir compte de cela lorsque vous souhaiterez essayer de réduire le coût de votre financement et cela même si vous trouvez la banque qui vous fait le meilleur crédit immobilier.

Impact très élevé sur les crédits de longue durée

Sur 15 ans, l’écart qu’il y a entre les intérêts payés au début des remboursements et ceux à la fin est déjà très important, mais ce n’est rien par rapport à ce qui se passe sur un crédit beaucoup plus long.

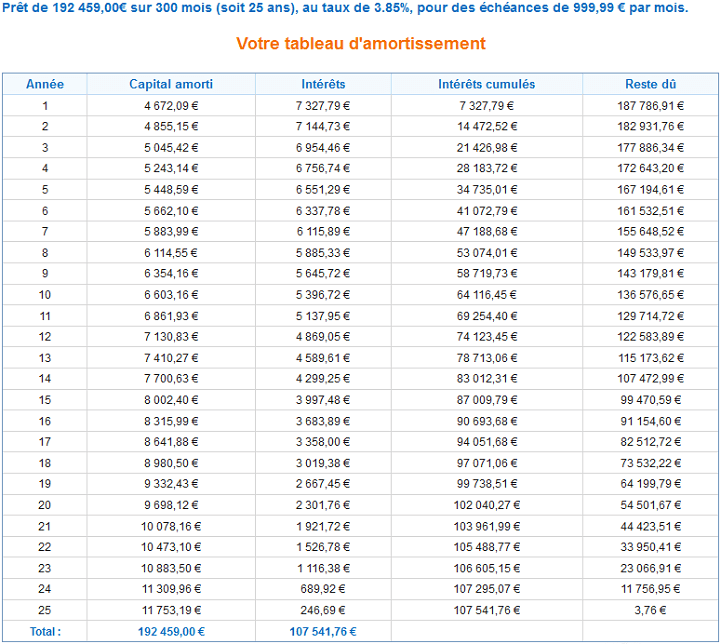

Prenons un exemple similaire (mensualité de 1 000 €), mais cette fois pour un emprunt sur 25 ans au taux moyen actuel de 3.85 %. Voici ce que donne alors le tableau d’amortissement :

Pour commencer, vous noterez que le montant total des intérêts a explosé. Il est passé de 37 192 € à 107 542 €, soit plus de 70 000 € de plus et cela ne vous permet de n’emprunter que 49 652 € de plus. Et c’est encore pire si vous utilisez un crédit immobilier sur 30 ans.

Regardons maintenant comment évolue le montant des intérêts payés sur un an au fil des remboursements. La 1ère année sur les 12 000 € que vous allez verser à votre banque, seulement 4 672 € serviront à rembourser ce que vous devez, tout le reste, soit 7 328 € servira à rémunérer la banque pour ce prêt. Au bout de 5 ans, vous n’aurez récupéré que 25 264 € de capital, mais vous aurez déjà payé 34 735 € d’intérêt.

Si au bout de ces 5 ans, vous avez la possibilité de faire racheter votre prêt à des conditions plus avantageuses, cela réduira le coût des intérêts qu’il reste encore à payer, mais ces 34 735 € seront définitivement perdus pour vous. Il en sera de même en cas de remboursement anticipé partiel.

Regardez sur ces graphiques d’impact du taux d’intérêt comment ces coûts évoluent en fonction du taux obtenu.

Assurance emprunteur : un coût et une protection qui varient avec vos remboursements ?

Il n’y a pas que les intérêts du prêt qui vous coûtent beaucoup d’argent sur un crédit immobilier. Il y a également les frais d’assurance de prêt immobilier. Actuellement il représente de 20 à 50 % du coût total d’un financement. Il est donc indispensable de s’assurer également d’obtenir le meilleur taux d’assurance de prêt immobilier et de trouver la meilleure assurance emprunteur possible.

Il y a 2 modes de calcul du prix d’une assurance emprunteur :

- Soit le taux est appliqué sur le capital initial. Votre mensualité est alors constante dans le temps et vous payer tous les mois aussi cher pour une assurance de moins en moins protectrice (au fur et à mesure de vos remboursements, il y a moins de capital à assurer). C’est généralement le cas des assurances de groupe proposées par votre banque avec votre crédit.

- Soit le taux d’assurance est appliqué sur le capital restant dû et votre mensualité d’assurance de prêt immobilier est dégressive dans le temps.

Que ce soit au moment de souscrire un crédit ou pendant votre période de paiement, il convient de chercher la meilleure assurance de prêt immobilier pour vous (votre projet, votre situation personnelle, etc.).

Si vous vendez rapidement, vous n’aurez récupéré qu’une faible part du capital

La première conséquence à retenir de ce mécanisme de calcul du coût des intérêts c’est que vous ne capitalisez qu’une faible part de vos mensualités les premières années et que c’est d’autant plus vrai que votre emprunt est long.

Si vous souhaitez revendre ce bien immobilier pour en acheter un autre ou pour faire autre chose de votre argent, vous n’aurez qu’une faible somme à récupérer par rapport à tout ce que vous aurez versé pour le remboursement.

C’est en grande partie pour cela qu’il faut toujours acheter pour une durée minimale de 6 ans au moins. Dans certains secteurs géographiques en fonction des écarts entre les prix et les loyers, cette limite minimale peut s’élever à 10 ou 15 ans, voire plus de 20 ans comme c’est actuellement le cas à Paris.

Autrement dit, acheter un logement avec un crédit immobilier dans le but de revendre assez rapidement (moins de 6 ans) est quasiment toujours perdant financièrement par rapport à une location. En outre, plus la durée de votre emprunt est importante et plus il faudra rester longtemps dans ce bien pour atteindre ce seuil de coût plus faible qu’une location équivalente. Vous pouvez faire une simulation acheter ou louer pour mieux vous en rendre compte.

Renégociation ou rachat : préférable dans la 1ère moitié du remboursement

Vous l’aurez compris, pour qu’un changement sur votre crédit immobilier en cours de remboursement ait un réel impact sur son coût, il faut qu’il ait lieu le plus tôt possible. En effet, pour réellement agir et réduire le montant des intérêts à donner à la banque, c’est dans les premières années de remboursement qu’il faut agir.

L’idéal est de tenir compte de tout cela au moment de souscrire un prêt immobilier.

S’il est trop tard et que votre prêt est déjà en cours de remboursement, vous pouvez encore agir pour limiter les dégâts. Actuellement, les taux d’emprunt sont très bas, de nombreux emprunteurs ont donc intérêts à renégocier leur prêt ou à le faire racheter afin de profiter d’un taux plus bas et donc payer moins d’intérêt.

Nous avons vu qu’un rachat était préférable en début de prêt, mais qu’il n’était pas complètement inutile en fin de remboursement non plus. Il aura simplement moins d’impact étant donné que vous avez déjà payé la majorité des intérêts comme le montrent les exemples sur les tableaux d’amortissement affichés ci-dessus.

Vous avez un prêt immobilier avec un taux bien plus élevé que ceux actuels ? Pourquoi ne pas faire une simulation de rachat de prêt ? Cela ne prend que quelques minutes et cela peut vous donner des informations sur ce que vous pourriez obtenir de mieux.

Les conséquences pour un remboursement anticipé

De la même manière qu’un rachat de crédit, un remboursement anticipé aura plus d’impact les premières années, lorsque le montant des intérêts versés est encore très important. Si vous disposez d’une épargne suffisante, il est plus astucieux de faire un remboursement anticipé le plus tôt possible car cela viendra réduire le montant des intérêts prélevé sur chacune des mensualités suivantes que vous allez verser.

C’est encore plus intéressant si vous avez négocié la suppression des frais de remboursement anticipé. Vous pourrez ainsi rembourser plus vite une partie de votre crédit immobilier sans vous soucier du seuil limite nécessaire pour que cela devienne rentable par rapport aux frais.

Dans le cas contraire, découvrez notre article pour savoir comment calculer cette limite et voir si vous avez intérêt à procéder à un remboursement anticipé plutôt qu’à placer votre épargne ailleurs.

Enfin, sachez également que certains prêts immobiliers sont modulables. Si c’est votre cas et que vos finances vous le permettent, regardez si vous ne pouvez pas augmenter votre mensualité pour pouvoir rembourser plus vite et réduire le coût total de vos intérêts d’emprunt, ainsi que le nombre de vos cotisations d’assurance.

Pour conclure : bien comprendre ce fonctionnement du calcul des intérêts pour un crédit immobilier permet d’éviter de nombreuses erreurs de raisonnement et donc d’éviter de dépenser trop d’argent dans son financement.

Apprenez qu’un crédit sur 30 ans est un suicide financier. Heureusement, le HCSF empêche quasiment les banques d’en proposer encore en 2024.

de 100 banques

rachat crédit

40 assurances de prêt !

- Calcul du taux d’endettement

- Capital restant dû

- Difficultés avec son crédit immobilier

- Durée crédit immobilier

- Frais intercalaires VEFA

- Mensualités de prêt immobilier

- Prêt in fine

- Réduire son taux d’endettement

- Remboursement anticipé de prêt

- Remboursement d’intérêts de prêt

- Séparation ou divorce et prêt

- Suspendre un prêt immobilier

- Taux d’endettement

- Transfert de prêt

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?