Fiscalité des plus-values immobilières en 2025

Dernièrement plusieurs réformes se sont succédé sur les impôts à payer sur la plus-value immobilière obtenue lors de la vente d’une maison ou d’un appartement.

Voici un article de synthèse sur la fiscalité des plus-values en 2025 : comment est calculée une plus-value sur un bien immobilier ? Quels sont les biens imposés ou exonérés ? Quels sont les abattements pour durée de détention ? Comment déduire les dépenses et les frais d’acquisition ? À combien s’élèvent l’impôt et les prélèvements sociaux (CSG et CRDS) ? Découvrez tout ce qu’il faut savoir sur l’imposition d’une plus-value immobilière en 2025.

Mise à jour en octobre 2024 : un projet de réforme de l’imposition d’une plus-value immobilière est à l’étude…

Comment se calcule la plus-value sur un bien immobilier ?

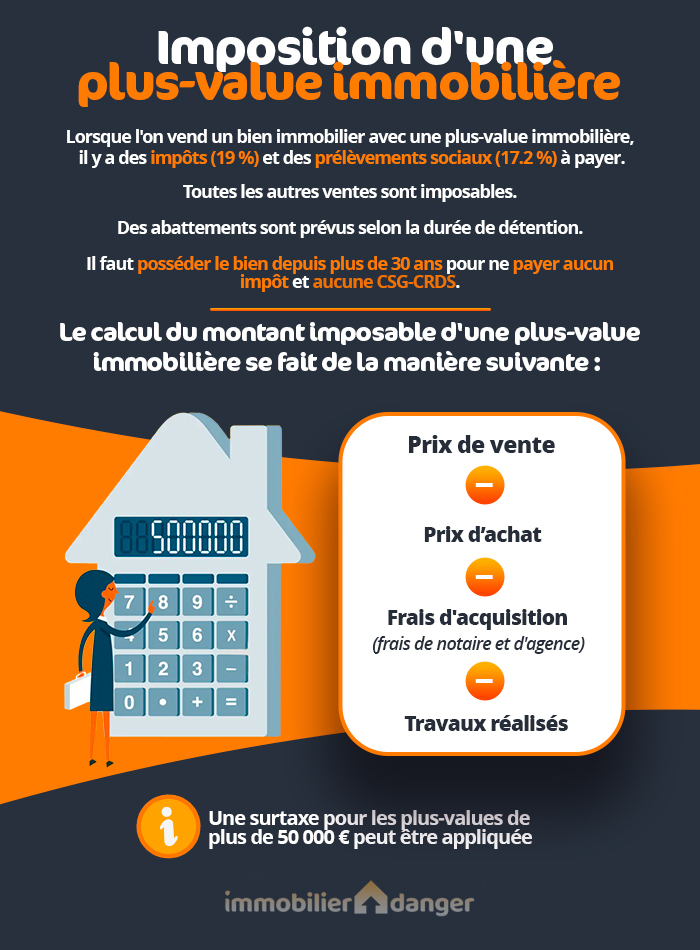

On dit que vous réalisez une plus-value immobilière lorsque vous vendez un bien immobilier plus cher que vous l’avez acheté. On parle ici de la différence entre le prix de cession et le prix d’acquisition.

Pour le calcul des frais d’achat, il faut tenir compte du prix d’achat du logement, des frais d’acquisition (frais de notaire et éventuels frais d’agence immobilière) soit au réel soit avec un forfait de 7.5 % du prix du bien, la prise en compte de vos frais de travaux (agrandissement, rénovation, amélioration, etc.) ou d’un forfait de 15 % du prix d’achat après 5 ans de détention pour tenir compte des travaux réalisés. A vous de voir quelle déclaration est préférable par rapport aux travaux réellement effectués et ce pourcentage forfaitaire.

Pour le prix de cession, il faudra déduire du prix de vente, les frais de vente comme le coût de la réalisation des diagnostics immobiliers ou les frais d’agence.

Retrouvez plus d’informations sur le calcul d’une plus-value immobilière lors d’une cession par le propriétaire en France.

Ce coût de votre acquisition est ensuite comparé à votre prix de vente net vendeur. Si le prix de vente est supérieur à ce coût d’achat, vous avez réalisé une plus-value immobilière. On parle ici d’une plus-value brute avant tout abattement ou exonération.

Qui est exonéré de la plus-value immobilière de cession ?

Depuis de nombreuses années et cela est toujours valable en 2025, la résidence principale est entièrement exonérée de cet impôt sur la plus-value. Cela signifie que quel que soit le montant gagné sur votre vente par rapport à votre achat, vous ne payerez ni impôt ni prélèvement sociaux sur ce bénéfice sur votre résidence principale. Cela reste l’une des principales niches fiscales dans l’immobilier. Encore faut-il réaliser une plus-value pour en bénéficier.

Tous les autres biens immobiliers qui ne sont pas considérés comme votre résidence principale subissent un impôt sur cette plus-value immobilière brute après déduction des abattements. On parle alors dans ce cas de l’imposition des plus-values immobilières des résidence secondaire. Ceci comprend aussi bien de véritables résidences secondaires, qu’à un investissement locatif ou encore des logements laissés vacants ou des terrains. Les taxes seront les mêmes.

En outre, dans certains cas précis de cession d’une habitation secondaire, il est possible d’être exonéré de plus-value pour l’achat d’une résidence principale si vous n’êtes pas encore propriétaire de votre habitation principale. La vente d’un bien locatif peut ainsi permettre à un acquéreur de devenir propriétaire de sa résidence principale tout en étant exonéré d’impôts sur la plus-value de cession.

Quels sont les abattements pour durée de détention pour réduire ces impôts ? Quel pourcentage est taxé ?

Le principe des abattements pour durée de détention est que plus vous gardez longtemps votre logement entre le moment de son achat et celui de sa vente et plus vous bénéficiez d’une réduction de votre plus-value brute. La date à laquelle vous avez reçu votre titre de propriétaire pour ce bien est donc importante.

Tableau de plus-value immobilière

Le barème en vigueur en 2025 pour le pourcentage des abattements est celui-ci :

| Temps de détention en année pleine | Abattement pour l’impôt à 19 % | Abattement pour la CSG CRDS à 17.2 % |

|---|---|---|

| 5 ans ou moins | 0 % | 0 % |

| 6 ans | 6 % | 1.65 % |

| 7 ans | 12 % | 3.30 % |

| 8 ans | 18 % | 4.95 % |

| 9 ans | 24 % | 6.60 % |

| 10 ans | 30 % | 8.25 % |

| 11 ans | 36 % | 9.90 % |

| 12 ans | 42 % | 11.55 % |

| 13 ans | 48 % | 13.20 % |

| 14 ans | 54 % | 14.85 % |

| 15 ans | 60 % | 16.50 % |

| 16 ans | 66 % | 18.15 % |

| 17 ans | 72 % | 19.80 % |

| 18 ans | 78 % | 21.45 % |

| 19 ans | 84 % | 23.10 % |

| 20 ans | 90 % | 24.75 % |

| 21 ans | 96 % | 26.40 % |

| 22 ans | 100 % | 28 % |

| 23 ans | 100 % | 37 % |

| 24 ans | 100 % | 46 % |

| 25 ans | 100 % | 55 % |

| 26 ans | 100 % | 64 % |

| 27 ans | 100 % | 73 % |

| 28 ans | 100 % | 82 % |

| 29 ans | 100 % | 91 % |

| 30 ans et plus | 100 % | 100 % |

Il n’y a qu’une année pleine qui compte pour pouvoir la déduire de votre montant imposable sur votre plus-value immobilière. Pensez à vérifier la date de votre titre de propriété pour voir si quelques jours de plus ne vous permettent pas de valider une année supplémentaire et ainsi réduire la taxe sur votre bien immobilier.

Comme vous pouvez le constater, il y a en réalité deux barèmes pour cette taxe sur une plus-value immobilière. Un qui concerne l’impôt sur le revenu à 19 % et l’autre qui concerne les prélèvements sociaux à 17.2 % (CSG et CRDS). Le premier sur le revenu permet une exonération complète au bout de 22 ans alors qu’il faut attendre 30 ans pour ne plus payez aucune contribution sociale sur cet argent gagné.

Exemple de calcul de taxation après réduction forfaitaire

Par exemple, un vendeur qui réalise une plus-value brute de 30 000 € sur une maison qu’il détient depuis 15 ans bénéficiera :

- D’un abattement de 60 % pour l’impôt sur le revenu à 19 %. Cela veut dire que l’impôt est calculé sur sa plus-value nette de 40 % de 30 000 €, soit sur 12 000 €. Cela fait un impôt d’un montant de 2 280 € (19 % de 12 000 €).

- D’un abattement de 16.5 % pour les prélèvements sociaux. Cela signifie qu’il devra 17.2 % de sa plus-value nette de 25 050 € (83.5 % de 30 000 €), soit un montant de 4 308.60 € au titre de la CSG CRDS.

Sur cet exemple, l’imposition totale sur une plus-value de cession d’immeubles de 30 000 euros est donc de 6 588.60 euros (4 308.60 € + 2 280 €).

Cet impôt sur la plus-value fait partie des différents frais à payer lors d’une vente immobilière. Il est à payer même si vous n’êtes pas imposable sur le revenu. C’est le notaire qui se chargera de prélever cet impôt immobilier à la date de votre vente définitive. Il diminuera ainsi la somme d’argent que vous allez percevoir de votre maison ou de votre appartement sans délai de paiement supplémentaire.

Une surtaxe pour les plus-values immobilières supérieures à 50 000 €

Depuis 2013, le gouvernement a mis en place une surtaxe sur une plus-value immobilière de plus de 50 000 euros. Celle-ci vise à imposer plus lourdement ceux qui réalisent une importante plus-value immobilière. Elle consiste à ajouter un taux supplémentaire au 19 % déjà prélevé sur votre plus-value nette après déduction des abattements pour détention. Cette surtaxe est toujours d’actualité en 2025.

Le taux de cette taxe supplémentaire varie de 0 à 6 % en fonction de l’ampleur de la plus-value immobilière. L’impôt sur le revenu maximal pour un propriétaire en France est donc de 25 % (hors prélèvements sociaux) pour ceux qui réalisent une plus-value de plus de 250 000 euros.

Besoin d’aide dans le choix de vos placements, pour des questions de fiscalité ou d’optimisation patrimoniale ? Découvrez les services proposés par des conseillers en gestion de patrimoine (réellement) indépendants.

Historique des récentes réformes sur ce point fiscal

Les taxes sur l’argent gagné lors de la cession d’une maison ou d’un appartement font partie des impôts immobiliers les plus connus. D’année en année, il est difficile de s’y retrouver sur cette imposition tant les réformes ont été nombreuses et rapprochées.

Depuis les changements importants apportés par la crise qui a débuté en 2008-2009, les différents gouvernements ont tenté de modifier la fiscalité sur les plus-values réalisées dans l’immobilier afin d’augmenter les recettes fiscales ou d’orienter le marché.

- En 2011, cela a commencé par des augmentations aussi bien sur le taux d’imposition (de 16 à 19 %) que sur les prélèvements sociaux (de 12.3 % au lieu de 12.1 %) pour chaque plus-value de cession immobilière.

- Dès fin 2011, des rumeurs de nouvelles réformes pour 2012 sur ce secteur laissent place à toutes les prévisions possibles d’évolution.

- Un nouveau barème sur les abattements dès le 1er février 2012 fait passer le délai de détention minimale pour ne plus être imposé de 15 à 30 ans pour chaque logement !

- Le gouvernement tente de mettre en place un abattement exceptionnel supplémentaire de 20 % pour 2013, mais celui-ci est rejeté provisoirement par le Conseil Constitutionnel.

- À partir du 1er septembre 2013, il y a un nouveau barème sur les abattements pour la condition de détention qui est mis en place avec un abattement temporaire supplémentaire de 25 % pendant 1 an. Ce barème sur les abattements est en 2025 toujours en vigueur, mais l’abattement exceptionnel sur les plus-values est lui terminé depuis quelques années.

Heureusement, cela fait quelques temps que cette taxation des plus-values en immobilier est stable en France et l’exonération pour la plus-value d’une résidence principale est toujours en place. Certains propriétaires préfèreraient que la durée de détention avant une exonération totale soit inférieure à 30 ans, mais l’immobilier reste un investissement de très long terme et cela fait désormais de nombreuses années que cela est ainsi pour une cession de bien. Il n’y a actuellement plus d’abattement exceptionnel en 2025.

Revente avant la fin de votre emprunt ? Découvrez comment cela se passe pour votre crédit.

Comment déclarer une plus-value immobilière sur sa déclaration de revenus 2042 ?

Pour ceux qui réalisent une plus-value immobilière en 2024, il faudra le déclarer en 2025 lors de votre déclaration de revenus aux impôts.

Lors de la finalisation de l’acte de vente définitif avec l’acquéreur par le notaire, ce dernier procède à l’envoi d’un formulaire 2048-IMM aux services des impôts en charge de la publicité foncière ainsi que de la somme d’argent qu’il a collecté à ce titre. Néanmoins, le contribuable doit penser à reporter le montant constaté de la plus-value immobilière lors de sa déclaration 2042 l’année d’après. Il faut pour cela utiliser le formulaire spécifique nommé 2042-C à la case 3VZ intitulé « Plus-values nettes de cession d’immeubles ou de biens meubles déjà imposées à 19% ».

Vous ne payerez aucun impôt supplémentaire suite à cette déclaration, mais cela sera pris en compte dans le calcul de votre revenu fiscal de référence (RFR).

Pour compléter cela, retrouvez tous nos conseils et informations sur les plus-values immobilières d’une résidence secondaire ainsi que sur la fiscalité spécifique pour les plus-values immobilières d’une SCI. Cela vous permettra de tout comprendre sur la fiscalité liée à l’argent gagné sur la cession d’une maison ou d’un appartement.

Pour réussir votre vente, il vous faudra bien étudier le potentiel de votre logement, notamment en regardant comment estimer sa maison. Il vous faudra également limiter les frais de vente. Cela est, par exemple, possible en choisissant de agence immobilière à prix très réduit.

estimation immo gratuite

de diagnostic immobilier

pour une vente

Comment réussir la vente de son bien immobilier en 2025 en fonction du contexte du marché ? 40 pages d'informations et de précieux conseils à télécharger gratuitement pour vendre votre maison ou votre appartement dans les meilleures conditions.

Comment réussir la vente de son bien immobilier en 2025 en fonction du contexte du marché ? 40 pages d'informations et de précieux conseils à télécharger gratuitement pour vendre votre maison ou votre appartement dans les meilleures conditions.