Assurance de prêt immobilier

Vous allez contracter un crédit immobilier ou vous avez déjà un prêt immobilier en cours de remboursement ? Alors prenez le temps de bien vous informer sur l’assurance de prêt immobilier qui protège cet emprunt. Il y a de belles économies d’argent à faire en choisissant une autre assurance emprunteur que celle de sa banque et en comparant les offres pour trouver le meilleur contrat du marché.

De plus, c’est le type de contrat à ne pas négliger pour que votre remboursement soit pris en charge par l’assureur correctement en cas de maladie, d’arrêt de travail, de décès, voire de perte d’emploi.

1. Qu’est-ce qu’une assurance de prêt immobilier ?

L’assurance emprunteur apporte une sécurité lors de la contraction d’un crédit. Personne n’est à l’abri d’un décès, d’une invalidité ou encore de perdre son emploi. Tout accident de ce type rendrait le paiement de vos mensualités compliqué.

L’organisme prêteur exige donc que ces incertitudes soient couvertes par une assurance pour votre crédit immobilier. C’est rassurant pour lui de savoir qu’un organisme tiers va garantir les remboursements de votre prêt à votre place si l’un de ces problèmes devient réalité. On parle également d’assurance emprunteur pour cela.

Pour vous également c’est une sécurité. Si vous devez invalide ou que vous décédiez, cela vous protège, ainsi que vos proches, des problèmes de non-remboursement de l’argent prêté. C’est effectivement l’assureur qui prendra en charge le remboursement du capital emprunté à votre place si l’un des risques couverts par vos garanties arrive.

2. Est-ce qu’une assurance de crédit immobilier est obligatoire ?

En théorie, il n’y a aucune législation qui oblige un emprunteur à consentir une assurance pour un financement de sa maison ou de son appartement.

Néanmoins, dans la pratique, vous aurez beaucoup de difficultés à trouver une banque en France qui accepte de financer de l’immobilier sans au minimum une assurance décès et invalidité.

C’est pour cela que l’on entend souvent dire qu’une assurance de prêt immobilier est obligatoire. C’est une condition imposée par le préteur avant d’accorder un financement sur une somme importante et une période de plusieurs années, voire dizaines d’années.

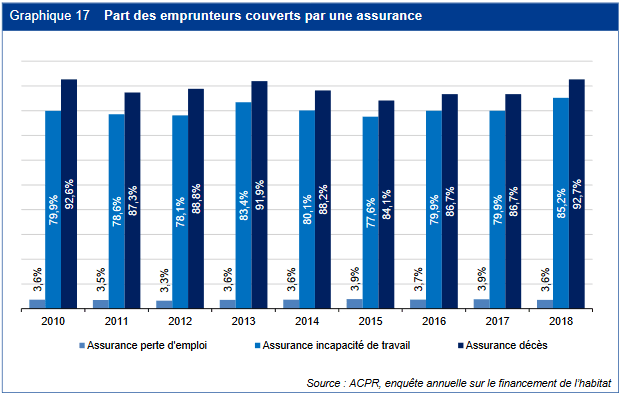

D’après le dernier rapport de l’ACPR (l’autorité de contrôle prudentielle et de résolution de la Banque de France), 92.7 % des crédits immobiliers sont couverts pour le décès et 85.2 % pour une incapacité d’exercer un métier :

Il sera donc compliqué d’obtenir un crédit immobilier sans assurance emprunteur.

3. Prix d’une assurance emprunteur

L’assurance représente un coût très élevé. Il est donc important de bien choisir son assurance de prêt immobilier afin de couvrir tous les risques à un tarif intéressant.

Jusqu’à plus de 50 % du coût total d’un crédit immobilier

En moyenne, l’assurance emprunteur représente de 10 % à plus de 50 % du prix total de votre financement. En effet, elle a pris une part de plus en plus importante au fur et à mesure que les taux d’intérêt ont baissé ces dernières années.

Heureusement, il est possible de diminuer ces frais en comparant les propositions pour votre projet.

Un taux appliqué sur le capital initial ou sur le capital restant dû

Concrètement, il existe différentes solutions pour les assureurs pour choisir le prix à faire payer pour ce type de produit.

Ils annoncent généralement aux emprunteurs un taux d’assurance de prêt immobilier.

- Dans la plupart des cas il s’agit du taux qui annonce, par rapport à la somme initiale empruntée, le coût annuel des cotisations. Celles-ci seront alors les mêmes sur toute la durée des remboursements.

- Dans d’autres cas, il s’agit d’un taux calculé sur le capital restant dû. Les mensualités diminuent ainsi quand le capital se rembourse sur toute la vie du prêt.

Regardez comment choisir entre assurance emprunteur dégressive et cotisation fixe.

Il ne s’agit pas seulement de comparer le coût de l’assurance de prêt immobilier sur toute son existence. Cela va dépendre également du temps que vous comptez conserver votre maison ou votre appartement (ou si vous envisagez de faire racheter votre crédit à l’avenir).

Une assurance emprunteur dégressive va être plus chère les premières années. Si vous mettez fin avant son terme à votre contrat, vous aurez surpayé votre protection par rapport à une dont le prix est fixe. Il ne s’agit donc pas que d’une simple comparaison de tarif total.

Comment est calculé le taux de votre assurance ?

Il y a plusieurs éléments qui sont regardés par les assureurs avant de décider quel taux ils vont vous appliquer sur votre contrat :

- Votre âge : plus vous êtes âgé et plus les risques de décès ou de handicap augmentent statistiquement. Le prix d’une assurance augmente donc fortement en fonction de votre âge.

- La durée de l’emprunt : de la même manière, plus vous empruntez longtemps et plus le problème à des possibilités de se matérialiser. Le tarif va donc augmenter en même temps que les nombres d’années du prêt.

Voici par exemple des fourchettes de taux par rapport à l’âge de l’emprunteur le plus vieux :

- 30 ans : un taux généralement compris entre 0.10 et 0.20 %

- 40 ans : le taux varie de 0.20 à 0.30 %

- 50 ans : le prix augmente encore pour osciller entre 0.32 et 0.36 %

- 60 ans : de 0.45 à 0.85 %

Ces taux sont donnés à titre indicatif par rapport à ce qu’offre certains contrats d’assurance de prêt immobilier externes. Les taux proposés par les banques sont souvent bien plus élevés car elles prennent des marges plus importantes sur cette partie du financement. C’est pour cela qu’il est préférable de comparer les offres de 40 assurances de crédit immobilier.

Exemple de calcul des cotisations

Basé sur le capital initial

La prime d’assurance pour un crédit immobilier de 200 000 € avec un taux à 0.30 % sur le capital initial va donc être de : 200 000 x 0.30 / 100 = 600 € par an.

Ce qui représente 50 € par mois pendant toute la durée des remboursements. Cela fait un coût total de 12 000 € sur 20 ans par exemple.

Basé sur le solde qu’il reste à payer

La prime pour un même prêt immobilier de 200 000 € avec un taux de 0.50 % sur le capital restant dû sera de :

- 83.33 € le 1er mois (200 000 € x 0.50/100 / 12 mois)

- 83.03 € le 2ème mois (199 262 € x 0.50/100 / 12 mois)

- 79.62 € le 13ème mois (191 098 € x 0.5/100 / 12 mois)

- 44.16 € le 121ème mois (105 990 € x 0.5/100 / 12 mois)

- 0.39 € le dernier mois (938 € x 0.5/100 /12 mois)

4. Quelles sont les différentes garanties proposées ?

Une assurance de prêt immobilier peut se souscrire avec différentes garanties. Chacune d’elles couvre une menace spécifique qui pourrait avoir lieu pendant la période de validité du contrat.

Garantie Décès : DC

Quel que soit votre prêt immobilier (achat de résidence principale ou investissement locatif), la banque exigera au grand minimum la signature d’une garantie décès. Si vous mourrez avant la fin de votre contrat, c’est l’assureur qui prendra en charge la totalité du capital qu’il vous reste à rembourser.

Attention, dans le cas d’un financement à deux, il peut s’appliquer une quotité pouvant aller de 0 à 100 % sur ces remboursements (voir ci-dessous).

Regardez le remboursement par l’assurance emprunteur en cas de décès d’un co-emprunteur.

Garantie Perte Totale et Irréversible d’Autonomie : PTIA

Ce type de garantie est également très demandé par les organismes de financement. Il s’agit de couvrir le risque PTIA, c’est-à-dire qu’une personne ne soit définitivement plus en capacité d’exercer une activité rémunérée et qu’elle a besoin d’une assistance particulière pour l’aider à vivre.

Cela peut subvenir brutalement suite à une maladie ou à un accident.

La plupart des contrats d’assurance emprunteur contiennent une garantie de ce type en plus de la DC. Les autres garanties que nous allons voir ci-dessous sont plus optionnels.

Garantie Invalidité Permanente et Totale : IPT

L’IPT est une garantie qui va prendre en compte une invalidité d’au moins 66 % de la capacité à exercer votre activité professionnelle rémunératrice.

Comme il s’agit d’une incapacité permanente, c’est l’intégralité du solde qui sera remboursé par l’assurance si cet aléa se produit.

Garantie Incapacité Temporaire de Travail : ITT

Autre possibilité, la garantie ITT va prendre en charge une incapacité totale mais temporaire d’exercer votre activité professionnelle.

L’emprunteur va donc être indemnisé pendant tout le temps de l’ITT. En revanche, contrairement à une IPT, l’indemnisation prendra fin dès que la personne retrouve ses capacités d’exercer.

Garantie Invalidité Permanente Partielle : IPP

Plus on avance et plus les risques couverts sont plus fréquents. Avec la garantie IPP, on descend le seuil d’invalidité qui vous empêche d’exercer votre activité professionnelle à un seuil compris entre 33 % et 66 %.

Attention, dans ce cas, le remboursement par l’assurance emprunteur ne sera que partielle.

Garantie Perte d’Emploi : PE

Enfin, dernière possibilité, mais c’est le moins souscrite : la garantie perte d’emploi (PE). L’assurance prend en charge vos mensualités de prêt pendant votre période de chômage. Ceci jusqu’à ce que vous retrouvez un nouvel emploi.

Pour conclure sur les garanties

Concrètement, la banque qui vous propose un crédit immobilier va exiger un minimum de garanties obligatoires pour couvrir les risques qu’elle estime nécessaires de protéger.

Ensuite, vous pourrez décider d’ajouter des garanties supplémentaires, de manière optionnelle, en fonction de vos besoins et de vos envies. Chaque niveau de garantie en plus va venir alourdir le prix, mais vous serez plus protégé.

5. Choisir une autre assurance que celle de sa banque avec la délégation

Beaucoup de particuliers l’ignorent : il n’est pas obligatoire d’accepter l’assurance de prêt immobilier de groupe que leur propose leur banque en même temps que leur financement. La banque peut imposer de contracter une assurance avec un minimum de garanties en fonction de votre situation, mais vous êtes libre de choisir l’assurance emprunteur de votre choix. Il faut seulement que celle-ci couvre au minimum les garanties demandées par la banque.

Dans le jargon bancaire, on parle de demander à sa banque une délégation d’assurance emprunteur.

Vous pouvez très bien décider de prendre une autre assurance de prêt moins chère ou qui propose plus de garanties pour le même tarif auprès d’un autre assureur. Cela vaut souvent le coup.

C’est une avancée majeure pour les emprunteurs qui a été rendu possible par la loi Lagarde (N° 2010-737 du 1er juillet 2010)). Vous pouvez choisir une autre société que l’établissement prêteur.

6. Pourquoi comparer les possibilités et mettre en concurrence les assureurs ?

La grande différence entre les contrats dits « de groupe » des grands groupes bancaires français et les contrats des sociétés spécialisées se fait surtout au niveau de l’étude de chaque profil et du lissage de prix sur tous les souscripteurs.

Les banques ont tendance à mutualiser davantage les risques et à répartir de façon peu équitable le prix. Quelqu’un de jeune et en excellente conditions ne va pas payer beaucoup moins cher que quelqu’un de plus âgé et qui présente un profil plus risqué. Ceci est avantageux pour ce dernier qui n’a pas trop de surprime, mais c’est très coûteux pour celui qui présente des risques minimes et qui payent cher quand même.

Toutes les banques ont des accords de partenariat avec des assureurs ou des filiales spécialisées afin de vous proposer une assurance bancaire :

- CNP Assurances pour le Crédit Agricole, La Banque Postale, LCL, la Caisse d’Épargne ou la Banque Populaire ou encore la Société Générale

- Cardif pour BNP Paribas

- Axa pour le Crédit Foncier

- Generali pour Barclays

- ACM Vie pour le Crédit Mutuel

- Etc..

Un assureur spécialisé va lui vous proposer un contrat plus spécifique à votre situation. Cela permet, en plus de marge moins importante, de faire fortement baisser le prix global pour de nombreux particuliers. De nombreux assureurs proposent des offres adaptées à vos besoins : Mgen, April, Maaf, GMF, Groupama, Maif, Allianz, Macif, MMA, MACSF, Afi Esca, Swiss Life, Metlife, Matmut, CSF, Harmonie Mutuelle, Malakoff Mederic (Quatrem), Suravenir (BPSIS), Mutlog, Spheria Vie, AGPM, etc. ou encore l’assurance de prêt immobilier Casden pour un fonctionnaire.

Pour certains dossiers, la différence entre le prix d’une assurance de groupe d’une banque et celui d’une assurance spécialisée se monte à plusieurs milliers d’euros sur toute la vie du contrat.

Il y a donc deux choses très importantes à négocier lors d’un financement immobilier :

- Le taux du crédit immobilier : c’est lui qui va conditionner le montant des intérêts que vous allez payer chaque mois.

- L’assurance emprunteur : comme nous l’avons vu ci-dessus, son chiffrage total peut dépasser celui des intérêts dans certains dossiers.

Attention, le ratio « prix / garanties » n’est pas toujours équivalent d’un assureur à un autre. Ce comparateur d’assurance emprunteur montre que les plus chères sont loin d’être celles qui vous protègent le mieux. De la même manière, les contrats les moins chers ne sont pas toujours les moins avantageux pour vous.

Comment comparer efficacement ?

Nous verrons ci-dessous dans les étapes à suivre, que votre banque doit vous remettre une Fiche Standardisée d’Information (FSI) à propos des risques qu’elle demande à prendre en compte pour votre assurance emprunteur. Cela vous permet d’avoir toutes les informations nécessaires pour faire faire des devis auprès d’autres assureurs ou lorsque vous utilisez un simulateur comme celui d’Immobilier-danger.

En outre, il existe une obligation de vous indiquer dans toute offre d’assurance un Taux Annuel Effectif d’Assurance (TAEA) accompagné des garanties (DC, PTIA, IPP, IPT, ITT, PE). De la même manière que le TAEG pour votre crédit immobilier, ce taux annualisé vous permet de comparer facilement le coût de chaque proposition.

Enfin, il faut bien tout étudier dans votre contrat :

- Le délai de carence

- Le délai de franchise

- Les limites des garanties

- Les exclusions de garanties

- Les modalités de prise en charge

- Les plafonds

Nous reviendrons sur toutes ces notions dans le paragraphe 11 ci-dessous.

Vous avez également la possibilité de passer par un courtier en assurance de prêt immobilier. C’est ce que nous vous proposons avec notre simulation en ligne gratuite et sans engagement. Vous en trouverez également d’autres en ligne.

7. Comment changer d’assurance emprunteur quand on en a déjà une ?

Il n’y a pas qu’à la souscription d’un prêt immobilier qu’il est possible de choisir son assurance emprunteur. Il existe différents moments où vous avez la possibilité de changer d’assurance de prêt immobilier.

Loi Hamon : pendant 12 mois après la signature de votre contrat d’assurance

Depuis mars 2014, l’entrée en vigueur de la loi Hamon (n° 2014-344 du 17 mars 2014) permet à chaque emprunteur d’avoir la possibilité de résilier son contrat d’assurance emprunteur pendant 1 an pour en signer un autre avec des garanties au moins équivalentes.

Cette législation part du constat que les prêteurs rechignent à autoriser facilement des délégations d’assurance au moment où vous montez votre dossier de crédit immobilier. De plus, entre la négociation de ce dernier et la finalisation de votre achat de logement, vous n’avez pas beaucoup de temps à consacrer à l’assurance emprunteur.

Donc, vous ne vous embêtez pas et pour gagner du temps et faciliter vos négociations sur votre prêt, vous acceptez l’offre d’assurance de groupe proposée par votre banque.

Vous avez donc ensuite tout le loisir pendant 12 mois d’étudier et de comparer les assurances de prêt du marché et de choisir la moins chère pour votre niveau de garanties et votre dossier (situation personnelle et type de financement) grâce à cette loi Hamon.

Veillez à respecter le délai de préavis pour la résiliation de votre assurance initiale. Avec la loi Hamon, ce délai de préavis est de 15 jours.

Loi ou amendement Bourquin : à chaque date anniversaire de votre contrat

En outre, depuis janvier 2019, la loi Bourquin vient compléter cette loi Hamon par le droit de changer d’assurance emprunteur à chaque date anniversaire de votre contrat, comme pour toutes autres protections.

Vous êtes dans cette situation avec un crédit immobilier qui a plus d’un an ? Pensez à bien commencer vos démarches (comparaison des opportunités et choix de votre nouvel assureur) plus de 2 mois avant la date anniversaire de votre contrat afin de pouvoir résilier votre contrat d’assurance de prêt dans les temps.

Loi Lemoine pour une résiliation d’assurance emprunteur à tout moment

La réforme de l’assurance emprunteur de l’été 2022 va désormais permettre de pouvoir résilier à tout moment son contrat tant que le niveau de couverture est au moins équivalent.

8. Comment s’assurer quand on veut emprunter à deux ?

Il est fréquent d’acheter un bien immobilier en couple et donc d’emprunter à deux. Quand c’est le cas, il y a un choix à faire en matière d’assurance de prêt immobilier dite « sur 2 têtes ». Cela peut également être fait à plus de deux personnes.

La banque va demander que 100 % du prêt immobilier soit assuré. On parle alors de quotité d’assurance. C’est la part du montant à assurer qui sera couverte.

Quand on emprunte seul, il n’y a pas d’autre possibilité que de s’assurer à 100 %. Cela signifie que par exemple pour une assurance décès, si vous décédez avant la fin de cet emprunt, c’est l’assureur qui va dédommager la banque et lui verser la totalité du reliquat.

Seulement, quand on assure un crédit immobilier fait à deux, vous devez déterminer la répartition de la quotité sur chacune des têtes, c’est-à-dire que vous pouvez associer un pourcentage de l’argent emprunté qui va être assuré en cas de problème pour chaque emprunteur.

Il y a différentes règles à respecter pour cela :

- Au moins 100 % du financement doit être couvert.

- Vous pouvez répartir cela comme vous le souhaitez. Pour deux personnes avec des salaires similaires, il conviendra de répartir à 50 / 50. Par contre, si l’un des deux gagne beaucoup plus que l’autre, il peut être judicieux qu’il prenne une quotité plus importante (par exemple 70 / 30). Ceci permet au co-emprunteur survivant d’être mieux protégé.

- Vous avez le droit de monter jusqu’à 100 % par personne. Cela signifie que pour un emprunt souscrit à deux, le prêt immobilier peut être assuré à une quotité de 200 %. C’est une option à ne pas négliger car cela signifie qu’en cas de décès ou d’invalidité de l’un des membres du couple, c’est l’assurance qui va payer toute la fin du crédit immobilier dans son intégralité. C’est un niveau de protection important, mais cela se révèlera très bénéfique s’il arrive quelque chose de regrettable pendant ces 15, 20, 25 voire 30 prochaines années.

Découvrez nos conseils pour répartir une assurance de prêt immobilier souscrite par 2 emprunteurs (2 têtes).

Veillez donc à bien adapter les garanties et les quotités au profil de risque de chaque co-emprunteur.

9. Passer par un courtier en assurance de prêt immobilier

Comme pour votre recherche de crédit immobilier, il est possible de passer par un courtier en immobilier. La plupart des courtiers en prêt immobilier font aussi courtiers en assurance emprunteur. Vous trouverez également des courtiers spécialisés uniquement sur les assurances comme Magnolia ou Reassurezmoi.

Quels sont les avantages d’utiliser un courtier en assurance emprunteur ?

- Gain de temps : vous n’avez pas à démarcher vous-même différents assureurs pour comparer les propositions et à négocier avec chacun d’eux sur chaque point des contrats proposés. Le courtier s’occupe de cela à votre place.

- Gain d’argent : en connaissant parfaitement les offres du marché, un courtier pourra vous orienter vers la meilleure proposition pour vous par rapport à votre situation personnelle et à votre projet. Il négociera le meilleur taux d’assurance possible et les garanties les plus avantageuses.

- Prise en compte de vos particularités : cet intermédiaire pourra vous conseiller efficacement pour prendre en compte vos problèmes de santé particuliers, tenir compte de votre métier ou de votre pratique d’un sport à risques. Il saura vous orienter vers la solution la plus adaptée à votre situation personnelle.

Comment ça marche ?

Vous commencez par décrire votre situation et votre besoin. Par exemple, en remplissant un formulaire de simulation d’assurance emprunteur en ligne comme celui proposé sur notre site.

Il faudra ainsi remplir certaines informations comme une date de naissance, la durée de l’emprunt, la destination du logement financé par un crédit (pour y habiter, pour faire du locatif, pour une résidence secondaire, etc.). Laissez-vous guider par le simulateur.

Le courtier vous proposera alors les meilleures solutions qui sont adaptées à votre situation et à vos besoins de garanties. Vous serez libre d’en choisir une et de l’accepter ou de vous servir de cette offre pour négocier avec votre banque ou un autre assureur.

10. Questionnaire de santé et prise en compte d’une maladie

Quand un assureur ou un courtier vous fait une simulation et vous propose des devis d’assurance de prêt, celui-ci ne pourra être définitif et accepté qu’après avoir rempli un questionnaire de santé. On parle d’une Déclaration d’État de Santé (DES).

Ce professionnel doit étudier très précisément votre état général, vos maladies ou problèmes actuels ou passés pour calculer correctement le niveau de danger et déterminer en fonction s’il y a besoin d’adapter le prix de votre assurance. Il vous demandera systématiquement si vous êtes fumeur ou si vous l’avez été. Si vous prenez des traitements et lesquels par exemple.

Dans certains cas, pour tenir compte de certaines pathologies ou de certaines maladies, il appliquera une surprime à votre offre initiale. Il pourra également mettre en place des exclusions de garanties.

Si besoin, l’assureur pourra vous demander des examens complémentaires à ses frais. Ces informations resteront strictement confidentielles. Seul le médecin de l’assureur aura accès à votre dossier médical.

Il est également possible qu’un assureur refuse d’assurer votre crédit immobilier en tenant compte de votre bilan médical général.

Attention, soyez très précis dans vos réponses et ne cachez rien à votre assureur. Même s’il peut être tentant de minimiser des dangers pour obtenir une assurance de prêt moins chère, c’est fortement déconseillé. D’une part, parce que c’est interdit. D’autre part, parce qu’avant de faire activer cette assurance dans les années à venir, votre déclaration sera étudiée à la loupe et votre prise en charge pourra être refusée en cas d’omission ou de fausse déclaration.

Qu’est-ce que la convention AERAS ?

Dans le cas d’un handicap ou d’une maladie avérée qui classe votre dossier dans ceux avec un risque aggravé de santé, il existe une convention AERAS. Celle-ci permet à toute personne avec une menace aggravée de trouver plus facilement une assurance emprunteur afin qu’elle puisse accéder à l’emprunt comme tout le monde.

Ainsi, même si l’assureur de votre banque ou un spécialisé dans le cadre d’une délégation refuse votre dossier, vous serez dirigé vers l’AERAS. Après vérification que les risques aggravés sont bien réels, vous procéderez à un 2ème examen médical. Sachez également que la guérison d’un cancer depuis plusieurs années peut vous permettre d’exercer votre droit à l’oubli.

En cas de difficultés à s’assurer à ce niveau-là, un 3ème examen est possible afin de vous trouver une solution d’assurance adaptée et une surprime calibrée en fonction de vos revenus et de votre situation financière.

Retrouvez toutes les informations sur l’assurance avec une maladie.

11. Bien comprendre son contrat d’assurance de prêt immobilier

Votre contrat d’assurance emprunteur comporte de nombreux termes techniques. Il convient de bien les comprendre pour comparer efficacement les propositions et avant de vous engager avec une société.

- Les garanties : elles font référence aux évènements qui sont pris en charge que ce soit pour un décès, une invalidité ou une perte d’activité rémunérée. La plupart des crédits immobiliers sont au moins accompagnés d’une assurance décès-invalidité (DC et PTIA). Ensuite, les autres garanties optionnelles supplémentaires seront à souscrire au cas par cas :

* Pour un investissement en immobilier locatif, vous n’avez pas besoin d’assurer une période de chômage ou même une incapacité car ce sont les loyers perçus qui permettent généralement de payer les mensualités du crédit.

* En fonction de la dangerosité de votre métier ou de vos activités sportives, certaines protections supplémentaires peuvent être judicieuses.

- Le délai de carence : vous commencez à payer vos cotisations d’assurance dès le premier mois de la souscription du crédit, mais un délai de carence est souvent appliqué avant que votre protection soit activée. Ce délai varie de 1 à 12 mois dans la majorité des contrats. Il n’y aura aucune indemnisation possible pendant toute cette période de carence. Cela peut être toute la 1ère année dans certains cas.

- Le délai de franchise : en plus du délai de carence, on peut imposer un délai dit de franchise. Cela signifie que la garantie ne sera appliquée qu’après cette période transitoire à partir du jour de l’évènement. Par exemple, pour une garantie chômage avec un délai de franchise de 60 jours, cela signifie qu’il faudra attendre le 3ème mois de chômage avant d’être indemnisé…

- Des limites de garanties : cela peut aussi bien être des limites fixées par rapport à votre âge, à votre consommation de tabac, à des critères sur votre état de santé. Il est fréquent qu’une limite d’âge soit appliquée pour certaines garanties. Par exemple, une garantie DC ne s’appliquera plus après 90 ans ou une garantie « perte totale et irréversible d’autonomie » après 70 ans.

- Des exclusions de garanties : c’est assez courant et à étudier avec soin. Par exemple, en cas de pratique sportive jugée à risques (parachutisme, sports mécaniques, etc.), il peut être notifié dans votre contrat que la garantie ne sera pas activée en cas de mort pendant la pratique de l’une de ces activités. Cela peut également concerner une activité professionnelle particulière ou encore des voyages dans des pays jugés trop dangereux.

- Des plafonds : votre contrat peut contenir des plafonds sur le montant total qui sera pris en charge par l’assurance ou sur la période pendant laquelle votre indemnisation sera valable.

- Forfaitaire ou indemnitaire ? : votre garantie peut être forfaitaire, c’est-à-dire qu’une partie fixe de votre échéance de prêt est remboursée en cas de sinistre. Elle peut également être indemnitaire. Cela signifie que les indemnités tiendront compte du montant de votre perte de revenus. Cette dernière est moins chère, mais elle vous protège moins.

Même si c’est assez rébarbatif de lire des contrats de ce type, il convient de savoir à quoi vous vous engagez avant de signer une assurance de prêt immobilier. Il vaut mieux ne pas avoir de déconvenue le jour où un problème arrive. Vous (ou vos proches) aurez d’autres choses à régler que des refus d’indemnisation pour votre crédit immobilier.

12. Les différentes étapes d’une souscription d’assurance emprunteur

Après avoir trouvé l’appartement ou la maison à acheter, tout commence par votre recherche d’un crédit immobilier. Regardez quelles sont les banques qui proposent les meilleurs taux immobiliers et comparez bien les propositions pour dénicher la meilleure d’entre elles.

Offre d’assurance de groupe de la banque et fiche standardisée d’information

La banque qui accepte de vous financer à ces meilleures conditions vous fait une offre de prêt. En parallèle, elle va vous proposer son assurance emprunteur. Elle sera accompagnée d’une Fiche Standardisée d’Information (FSI).

Cette fiche contient différents éléments obligatoires :

- Les caractéristiques du crédit

- Les garanties proposées

- Le taux de l’assurance et le coût total de celle-ci

- L’information sur votre droit à souscrire cette assurance auprès de l’établissement de votre choix.

En outre, il a été convenu que cette fiche contienne 18 critères identiques dans chaque offre afin de faciliter la comparaison des contrats proposés avec ces garanties.

Comparaison des meilleures assurances de prêt immobilier

Comme nous l’avons vu, vous avez le droit de contracter une autre assurance emprunteur que celle proposé par votre banquier. Cela est d’autant plus intéressant que le tarif d’un tel produit peut varier du simple au triple en fonction de votre âge, de votre état de santé, de la durée du prêt et des tarifs des assureurs.

Prenez donc le temps d’étudier les différentes possibilités sur le marché. Si vous trouvez une assurance plus compétitive que celle proposée par le prêteur, vous avez la possibilité de mettre en place une délégation en signant cette assurance individuelle (contrairement à une « assurance groupe »).

La seule obligation est de vérifier la condition d’équivalence des garanties.

Choix de la meilleure offre

Suite à ces informations et aux contrats proposés, c’est à vous de décider avec lequel vous engager. Il y a alors deux possibilités.

Choix de l’offre de la banque

Vous acceptez l’offre d’assurance de groupe de votre banque. Vous n’avez qu’à la signer et votre financement est terminé.

Choix d’une demande d’assurance déléguée

Vous demandez un contrat « délégué » vers un contrat moins cher à votre agence bancaire. Celle-ci a 10 jours pour l’examiner. Elle va vérifier notamment la bonne concordance des garanties et des conditions.

Ensuite, soit :

- Elle accepte votre demande de délégation : elle doit vous notifier de sa décision. Sans réponse de sa part au-delà de ces 10 jours, considérez également que votre demande est acceptée.

- Elle refuse : elle doit détailler le ou les motifs de son refus. Cela peut notamment venir d’un manque au niveau de l’équivalence de garanties. Vous pouvez alors faire les adaptations nécessaires et trouver un accord. Dans le cas où elle refuserait toujours, vous avez la possibilité de demander l’intervention du médiateur de cette banque ou de faire une réclamation auprès de l’ACPR (Autorité de Contrôle Prudentielle et de Résolution).

Pour conclure

Vous avez désormais toutes les informations nécessaires pour tout comprendre sur l’assurance de prêt immobilier et bien comparer les propositions des assureurs. N’hésitez pas à parcourir les articles complémentaires de cette partie du site pour obtenir plus de détails et de conseils sur chacun des points abordés dans cette présentation générale.

40 assurances de prêt !

de 100 banques

d'assurance habitation

Pour approfondir :

- Assurance emprunteur obligatoire ?

- Changer d’assurance de prêt immobilier

- Courtier en assurance de prêt

- Garanties assurance emprunteur

- Meilleure assurance emprunteur

- Questionnaire santé de prêt immobilier

- Remboursement d’assurance de prêt

- Simulation assurance prêt immobilier

- Taux assurance de prêt immobilier

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?