Quel intérêt d'acheter un bien immobilier en nue-propriété ?

Pour ceux qui veulent investir dans l’immobilier, on a vu qu’il y a de nombreuses manières de le faire en fonction de ses objectifs et de sa situation. Certains sont moins connus que d’autres. Ces dernières années, en matière de défiscalisation immobilière, on a surtout entendu parler de la loi Pinel par exemple. Pourtant c’est loin d’être la seule possibilité pour réduire ses impôts ou optimiser son placement dans la pierre. C’est d’ailleurs un dispositif qui n’est pas adapté à tout le monde et qui nécessite une forte sélection des biens éligibles sur le marché.

Avec le plafonnement des niches fiscales, certains redécouvrent par exemple l’intérêt du déficit foncier. Sachez qu’il y a une autre manière d’investir dans l’immobilier sur le long terme avec de nombreux avantages et dont on n’entend peu parler. Peut être parce qu’elle s’adresse à certains profils d’investisseurs plus spécifiques. Nous allons aborder ici les bénéfices puissants que peut procurer l’achat en nue-propriété d’un bien immobilier pour ceux qui peuvent souscrire à ce type de placement. Après un rappel de ce en quoi consiste d’acheter en nue-propriété, nous verrons en détails tous les atouts de ce mécanisme qui utilise pleinement le démembrement de propriété pour une optimisation fiscale adaptée. Nous verrons également à quel type de profil elle convient et quels sont les rares inconvénients.

Pour en savoir plus à propos de l’investissement en démembrement, faire le point avec un expert sur le dispositif le plus adapté pour votre projet et découvrir les meilleures offres actuelles pour cela, remplissez le formulaire ci-dessous.

Qu’est-ce qu’un achat en nue-propriété ?

Le principe du démembrement de propriété est de séparer la propriété du bien de son droit d’usage entre différentes personnes ou sociétés :

- L’usufruitier est celui qui bénéficie du droit d’usage de l’habitation : il peut l’habiter ou le louer à un locataire pour percevoir des revenus locatifs

- Le nu-propriétaire qui ne possède qu’un droit de propriété et qui doit respecter les droits de l’usufruitier

Il y a 2 manières de démembrer un bien :

- Soit le démembrement est temporaire : au-delà d’une durée de détention, le nu-propriétaire récupère la pleine propriété

- Soit le démembrement est viager : c’est-à-dire qu’il ne cesse qu’au moment du décès de l’usufruitier.

Dans le cadre d’un viager, cela peut être une solution pour donner intelligemment sa maison ou son appartement à ses enfants avec des avantages fiscaux.

Dans cet article nous allons plutôt parler de l’investissement dans un bien sur plan avec une séparation temporaire de :

- l’usus (le droit d’utiliser le bien) et du fructus (le droit de dégager des revenus de l’objet) d’un côté. Ici l’usufruitier peut se faire via un Usufruit Locatif Social (ULS), un Usufruit Locatif Intermédiaire (ULI) ou un Usufruit Locatif Libre (ULL). Dans le 1er cas, les loyers seront plafonnés et des critères d’éligibilité des locataires seront imposés. Dans le dernier cas, les loyers sont fixement librement selon le marché locatif et dans le 2ème cas, il s’agit comme son nom l’indique d’une situation intermédiaire avec des loyers moins plafonnés et des critères d’éligibilité moins stricts.

- l’abusus (le droit de vendre, de détruire ou de transformer le bien). C’est ce que vous achetez dans ce cadre. Vous ne récupérerez l’usus et le fructus qu’à la fin de la période définie lors de la signature du contrat.

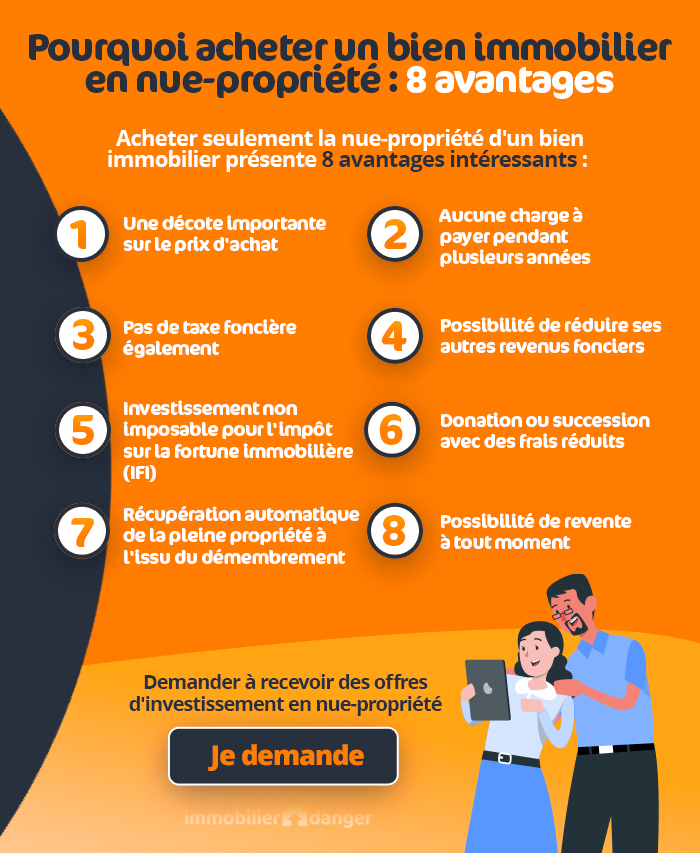

Les 8 avantages d’investir en nue-propriété

Investir dans un bien en nue-propriété fait partie des stratégies fiscales et patrimoniales qui peuvent être mises en place dans différents cas de figures. Avant de voir quels sont les investisseurs qui doivent privilégier ce type d’investissement, voici des explications détaillées sur tous les avantages du démembrement de propriété pour le nu-propriétaire.

1. Acheter avec une décote importante sur le prix du bien immobilier

Le principe de séparer l’usufruit de la nue-propriété permet de différencier qui va bénéficier des loyers pendant la durée du démembrement et qui sera propriétaire du bien. Le nu-propriétaire bénéficie ainsi d’un prix d’achat bien plus bas en procédant ainsi. En effet, la décote sur le prix varie entre 20 et 40 % selon la durée du démembrement. On retrouve généralement les décotes suivantes :

- -20 % sur un démembrement de propriété de 10 ans

- -30 % sur un démembrement de propriété de 20 ans

- -40 % sur un démembrement de propriété de 30 ans

Cette décote permet de compenser l’intégralité des loyers que vous auriez perçus si vous aviez l’usufruit pendant cette période. Cela correspond au montant des loyers perçus pendant X années après déduction des charges et frais inhérents à la mise en location (taxe foncière, assurances, frais de syndic, charges de copropriété, vacances locatives, etc.).

Autre bénéfice : les frais de notaire lors d’un achat en nue-propriété sont également calculés sur un prix d’acquisition plus bas. Vous allez ainsi également réduire les frais de notaire de 20 à 40 % par rapport à la pleine valeur du logement.

2. Pas de charges à payer pendant la durée du démembrement

Tant que le démembrement temporaire est en place, le nu-propriétaire n’a pas à payer de frais ou de charges pour la gestion, l’entretien ou la rénovation du logement. C’est à l’usufruitier de le faire.

Les seuls travaux que vous pouvez devoir supporter sont ceux portant sur les grosses réparations telles qu’expliquées dans l’article 606 du Code civil. Voici ce qu’il contient :

« Les grosses réparations sont celles des gros murs et des voûtes, le rétablissement des poutres et des couvertures entières. Celui des digues et des murs de soutènement et de clôture aussi en entier. Toutes les autres réparations sont d’entretien.«

Pour ceux qui investissement dans un logement neuf en nue-propriété, il y a peu de risques de devoir assumer de telles réparations pendant la période de démembrement de propriété.

En outre, cela ne vous demande aucun temps de gestion de tout cela. Tous ceux qui sont déjà investisseurs immobiliers comprennent bien ce que cela signifie en terme de gain de temps et de tranquillité d’esprit.

3. Le nu-propriétaire ne paie pas de taxe foncière

L’un des autres éléments avantageux est que vous n’avez pas à payer la taxe foncière de ce bien immobilier pendant les 10 à 20 ans où vous êtes seulement nu-propriétaire. Une économie de plusieurs centaines d’euros par an et donc de plusieurs milliers d’euros sur la durée d’engagement.

Par exemple, sur un achat en nue-propriété sur 15 ans d’un appartement de type T3 pour lequel la taxe foncière s’élève à 800 € par an, vous économisez 12 000 € sur les impôts locaux.

4. Réduire ses autres revenus fonciers

Comme vous ne percevez pas de loyers, vous n’avez pas de revenus fonciers supplémentaires à déclarer aux impôts. Cependant, vous avez la possibilité de déclarer les intérêts de votre emprunt pour financer cet investissement comme des charges. Elles viendront en déduction de vos autres revenus fonciers ou vous permettront de générer du déficit foncier.

De même, si vous devez supporter des frais pour des travaux de grosses réparations dans l’immeuble, vous pourrez en déduire le montant de votre déclaration de revenus. Cela fait partie des charges déductibles des revenus fonciers.

5. Continuer à investir dans l’immobilier tout en évitant d’augmenter votre IFI

L’impôt sur la fortune (ISF) a été remplacé par l’Impôt sur la Fortune Immobilière (IFI). Pour ceux qui ne veulent pas être assujetti à l’IFI ou ne pas en augmenter son montant, l’investissement en nue-propriété est l’une des solutions pour contourner ce problème. En effet, acquérir un bien immobilier en nue-propriété vous permettra de développer votre patrimoine sans augmenter votre assiette immobilière taxable puisque c’est l’usufruitier qui déclare la valeur de ce logement dans son patrimoine immobilier.

Par exemple, vous possédez une résidence principale de 800 000 €. Celle-ci bénéficie d’un abattement de 30 % pour son montant imposable à l’IFI. Elle n’est imposable que pour une valeur de 560 000 €. Cependant, vous avez également d’autres biens immobiliers (résidence secondaire ou autres investissements locatifs en pleine propriété) pour une valeur taxable de 600 000 €. Vous êtes alors proche du seuil de 1 300 000 € à partir duquel vous allez devoir payer cet impôt sur la fortune immobilière.

Pour ne pas être bloqué dans le développement de votre patrimoine à travers l’immobilier, vous avez la possibilité d’investir en nue-propriété. Quel que soit le montant de votre nouveau placement de ce type, il n’entrera pas dans la base taxable à l’IFI tant que le démembrement est actif et que vous ne devenez pas pleinement propriétaire.

A noter : de ce fait, si vous souscrivez à un crédit immobilier pour financer ce bien, vous ne pourrez donc pas déduire votre dette de l’actif taxable à l’IFI.

6. Donation ou succession avec des frais réduits

Pour ceux qui veulent préparer la transmission d’une partie de leur patrimoine à leurs enfants ou à leurs autres héritiers, il sera possible de faire la donation de ce bien et de n’être imposé que sur sa valeur de nue-propriété. Ce qui permet de transmettre un bien avec une décote importante et ainsi de réduire les frais de donation.

Comme nous le verrons ci-dessous, cela fait partie des objectifs auxquels ce type d’investissement répond avec une optimisation fiscale intéressante aussi bien pour le donneur que pour l’héritier bénéficiaire.

Cela permet notamment de profiter de l’abattement pour une donation à son fils ou à sa fille de 100 000 euros tous les 15 ans pour chaque parent.

Ainsi, si vous achetez en couple un bien immobilier d’une valeur en pleine propriété de 300 000 € avec une décote de 40 % (soit un paiement de 180 000 €), vous pouvez transmettre cette nue-propriété de 180 000 € sans impôt à votre enfant dans le cas où vous n’avez pas fait d’autres donations sur les 15 dernières années.

7. Récupération de la pleine propriété à l’issue de la période de démembrement

Dès que votre durée de démembrement est terminée, vous n’avez rien à faire. Vous devenez automatiquement pleinement propriétaire de l’appartement. Et cela se fait sans aucuns frais à payer de votre part. En outre, l’usufruitier doit remettre le bien en état avant cette fin d’échéance.

Si le bien est loué, vous conservez le locataire. C’est vous qui allez percevoir les loyers désormais jusqu’au départ du locataire ou jusqu’à ce que vous lui donnez congé pour une occupation par vous-même ou un proche ou pour une vente libre.

A ce moment, vous avez le choix entre 3 options :

- Conserver le bien et le laisser en location : vous percevrez désormais des loyers en tant que bailleur puisque vous récupérez le droit d’usage, de quoi vous procurer des revenus complémentaires

- Conserver le bien pour l’habiter vous-même ou loger un proche.

- Vendre le logement afin de récupérer le capital gagné avec cette acquisition réalisée quelques années auparavant

8. La possibilité de revendre sa nue-propriété à tout moment

Ce placement, comme pour tout investissement immobilier, se fait avec une vision sur le long terme. Néanmoins, les aléas de la vie peuvent faire que vous ayez besoin de vendre votre nue-propriété avant la fin de l’échéance du démembrement de propriété. Cela est tout à fait possible. En effet, rien ne vous empêche de la mettre en vente à tout moment. Vous n’êtes pas obligé d’attendre la fin du démembrement pour cela.

De plus, de nombreux investisseurs fortement imposés recherchent ce type de bien en nue-propriété dans le but d’investir sans alourdir leur fiscalité. Il y a donc un marché de la revente très dynamique pour ce type de logement démembré. Ainsi, même si c’est un investissement long terme, cela permet de conserver une certaine liquidité en cas de besoin et de changement de situation ou d’objectifs.

Au fur et à mesure que l’usufruit s’éteint, le bien gagne en valeur. De plus, l’imposition sur la plus-value immobilière n’est calculée que sur le montant qui dépasse le prix d’achat en pleine propriété.

Quelques inconvénients de l’achat en nue-propriété : quels sont les risques ?

Le principal inconvénient d’acheter en nue-propriété est la difficulté de financer cela par l’investisseur. Il doit pouvoir payer ce bien :

- Soit avec ses économies. C’est effectivement le type d’investissement qui se fait plus souvent en cash et donc réserver à ceux qui possèdent déjà l’argent nécessaire pour financer ce bien démembré.

- Soit percevoir suffisamment de revenus pour qu’une banque accepte de vous faire un crédit immobilier en sachant que vous ne percevrez aucun loyer de ce logement tant que vous ne récupérez pas l’usufruit. Il faut donc pouvoir assumer pendant toute la durée de la séparation entre la nue-propriété et l’usufruit le remboursement des mensualités de prêt. Pour ce besoin, il peut être judicieux d’étudier la possibilité de passer par un prêt in fine. Ce dernier permet de ne payer que des intérêts et l’assurance emprunteur pendant toute la durée du crédit et de ne rembourser le capital qu’à l’issue du contrat. Ce qui pourrait être fait par exemple grâce à la vente de ce bien à ce moment-là.

L’autre inconvénient est qu’il s’agit réellement d’un placement de très long terme. Sauf en cas de revente anticipée toujours possible, vous ne percevrez aucun revenu complémentaire tant que vous n’avez pas l’usufruit. Seule la valeur du bien augmente au fur et à mesure que la durée de démembrement se réduit (environ 2 % du prix en pleine propriété par an). Votre patrimoine se valorise mais sans vente, vous ne touchez aucun revenu complémentaire via cet investissement.

Enfin, les risques d’un achat en nue-propriété restent les mêmes que pour tout autre investissement locatif : il faut acheter un logement dans un secteur géographique dynamique et où il y a une demande suffisamment importante (Grand Paris ou Ile-de-France, grandes villes avec une population croissante comme Lyon, Bordeaux, Lille ou encore Nantes ou Toulouse, côte balnéaire avec forte demande locative, etc.), un bien de qualité suffisante et dans un quartier en développement pour une valorisation plus forte d’ici quelques années. L’emplacement et l’adéquation entre le prix du bien et sa qualité restent les 2 critères déterminants pour réussir son investissement immobilier locatif.

Dans le cadre d’un bien sur plan, vous bénéficiez justement des particularités attractives de ce type de bien neuf :

- Un bien aux dernières normes énergétiques et donc un DPE parfaitement adapté pour louer pendant de nombreuses années avec de faibles frais de chauffage notamment

- Un bien avec les meilleurs matériaux également au niveau acoustique, de résistance et durabilité, des équipements modernes et adaptés aux besoins d’aujourd’hui

Comment investir en nue-propriété ? En direct ou via une SCPI ?

En France, vous trouverez sur le marché différents programmes immobiliers neufs qui sont éligibles à un investissement en nue-propriété sur plan sur une période de 10, 15 ou 20 ans. Cela vous permet de bénéficier de tous les atouts d’un appartement neuf et de ceux de cette manière d’investir.

Vous voulez en savoir plus et recevoir plus d’informations sur les programmes disponibles actuellement ? Remplissez le formulaire ci-dessous et vous serez contacté rapidement par un expert spécialisé en investissement immobilier de ce type :

Sachez également qu’il est possible de profiter de ce type de mécanisme fiscal avec un investissement en SCPI en nue-propriété. Nous détaillerons cela dans un prochain article complémentaire.

Exemple d’achat en nue-propriété par rapport à un investissement locatif classique

Pour mieux comprendre l’intérêt d’acheter en nue-propriété, voici un tableau récapitulatif d’une simulation avec les différences avec un investissement locatif habituel :

| Caractéristiques du projet | Acquisition en nue-propriété avec décote de 20 % sur 10 ans | Acheter pour louer sans démembrement |

|---|---|---|

| Prix du bien | 140 000 € | 200 000 € |

| Frais de notaire | Environ 11 400 € dans l’ancien – 4 300 € dans le neuf | Environ 15 600 € dans l’ancien – 5 400 € dans le neuf |

| Coût des intérêts de prêt sur 15 ans à 3.00 %* | Environ 29 200 € (mensualités de 828 € par mois) | Environ 43 700 € (mensualités de 1 243 € par mois) |

| Revenus fonciers après charges et impôts sur 15 ans** | 0 € | 45 000 € |

| Valeur à la revente (sans évolution des prix immobiliers) | 200 000 € | 200 000 € |

| Gain net de l’opération en plus du prix de revente | 19 400 € sur un bien ancien, 26 500 € sur un bien neuf | -14 300 € sur un bien ancien, – 4 100 € sur un bien neuf |

*Dans cet exemple, l’apport personnel de l’emprunteur représente les frais de notaire et 20 000 €, le crédit se fait donc sur le montant du bien – 20 000 €

**Ici, le rendement net après imposition est estimé à 1.5 %

Dans cet exemple qui sert à illustrer les gains financiers procurés par ce cadre fiscal, on peut voir à quel point l’augmentation des taux d’emprunt fait chuter la rentabilité d’une opération de ce type. L’acquéreur peut néanmoins espérer une revente avec une plus-value au bout de 15 ans, surtout si le secteur géographique a été choisi avec soin. Ainsi, le bénéfice financier est lui aussi supérieur, en plus du fait de ne pas avoir de gestion locative à s’occuper

Pour quel type de profil d’investisseur ?

Comme nous l’avons vu dans les inconvénients d’un achat en nue-propriété, il est indispensable d’avoir déjà soit du patrimoine suffisant pour acheter cash ce bien démembré, soit avoir des revenus suffisants pour pouvoir emprunter sans percevoir de loyer pendant plusieurs années. C’est donc un placement réservé à un investisseur plus aguerri ou qui a une situation déjà bien établie. Cela se fait donc rarement pour un premier investissement locatif. Cela conviendra plus à l’investisseur qui n’a pas de besoin de revenus complémentaires immédiatement.

Pour les moins de 45 ans

Investir en nue-propriété permet de se constituer un patrimoine immobilier sur le long terme en bénéficiant d’une décote sur le prix d’achat, de n’avoir aucune charge à payer et sans que cela demande de temps de gestion pendant tout ce temps. De quoi éviter d’accentuer la fiscalité de quelqu’un qui est déjà en plein dans sa vie active.

Après 45 ans

Investir dans ce cadre permet de préparer judicieusement sa retraite. Vous anticipez votre baisse de revenus pour le moment de votre fin d’activité en bénéficiant soit de revenus complémentaires dès que vous récupérer l’usufruit, soit d’un bien dont vous pouvez disposer (pour une résidence principale ou secondaire), soit d’un patrimoine que vous pouvez revendre en cas de besoin d’argent pour d’autres projets.

Après 60 ans

C’est une solution idéale pour préparer sa succession et transmettre une partie de son patrimoine avec moins de frais de donation ou de succession.C’est un cadre parfaitement adapté à une optimisation des impôts à payer lors d’une transmission.

immobilier

de 100 banques

investir en locatif

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !