Que faut-il retenir des actualités sur le marché immobilier en mai 2024 ? Retour en chiffres et en informations pertinentes sur ce qui fait évoluer l’immobilier en France ce mois-ci. On va faire un point sur la baisse des taux de crédit et sur l’abandon de la réforme du HCSF.

Nous reviendrons, ensuite, sur l’augmentation de l’offre de logements à vendre et la confirmation d’une baisse de la demande, d’une baisse importante des prix et d’un allongement des délais de vente. Nous évoquerons les propositions de report de l’interdiction de louer une passoire thermique.

Nous verrons également les conséquences de la crise immobilière sur les rendements des SCPI ou sur les problèmes dans le crowdfunding immobilier. Enfin, nous terminerons par nos derniers points sur l’investissement locatif.

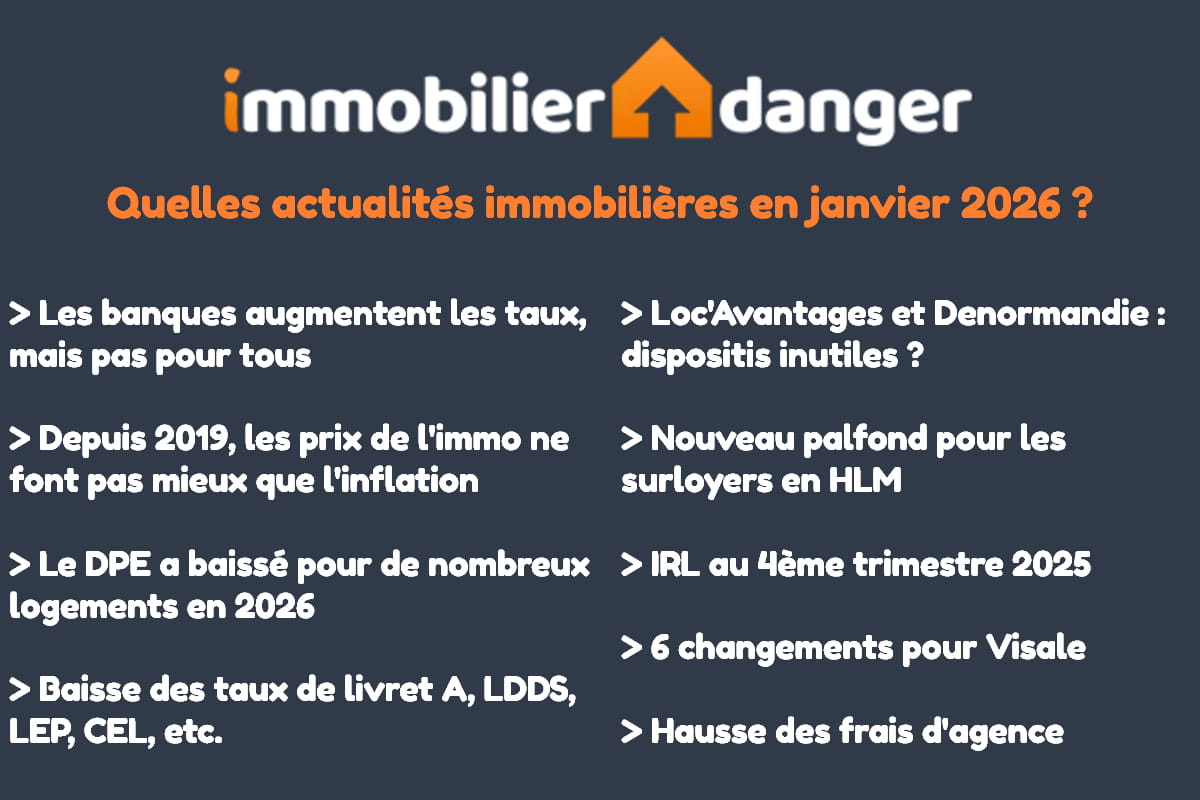

Mise à jour : découvrez l'actualité de l'immobilier en février 2026.

Taux de crédit immobilier moyen en mai 2024 : 3.81 %

Il y a quelques jours, nous avons publié notre dernière analyse sur les taux de prêt immobilier en mai 2024.

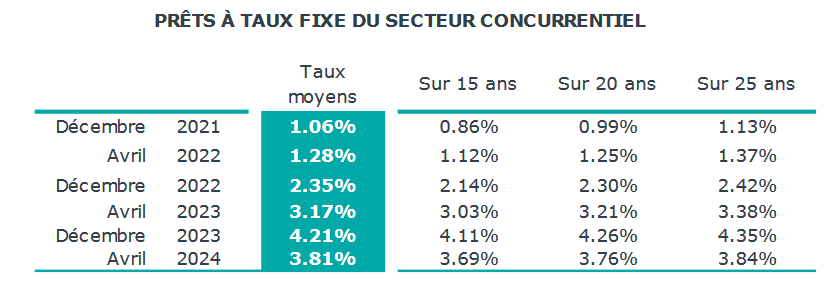

Les derniers chiffres de l’observatoire Crédit Logement CSA indiquent un taux immobilier moyen à 3.81 %. C’est donc encore 9 points de base de moins en un mois.

Voici les différentes moyennes selon la durée de l’emprunt :

💡 Connaissez vous tout de l’évolution des taux d’emprunt immobilier sur ces dernières années ?

La durée des remboursements s’élève à 247 mois en moyenne. C’est 3 mois de moins qu’il y a un an.

L’observatoire Crédit Logement estime que le point bas sur l’octroi des crédits immobiliers a été atteint en février dernier. Cependant, la reprise ne sera que lente et progressive.

Pas de réforme du HCSF

Le député Lionel Causse (Renaissance) a tenté de faire réformer le fonctionnement du Haut Conseil en Stabilité Financière (HCSF) et ses normes pour l’octroi du crédit immobilier. Seulement, la Banque de France et la Banque Centrale Européenne se sont fermement opposées à tout changement.

⛔ De ce fait, la proposition de loi n’ira pas plus loin. Il faut donc considérer qu’il n’y aura aucun relâchement sur les contraintes qui pèsent sur les emprunteurs qui veulent financer leur projet par un prêt immobilier. On conservera notamment un taux d’endettement de 35 % maximum, sans tenir compte du reste à vivre et les prêts seront toujours limités à 25 ans pour la plupart (durée maximale augmentée de 2 ans pour les biens en VEFA ou avec beaucoup de travaux).

Seulement 6.7 milliards d’euros de production de crédit immobilier : au + bas depuis 2014

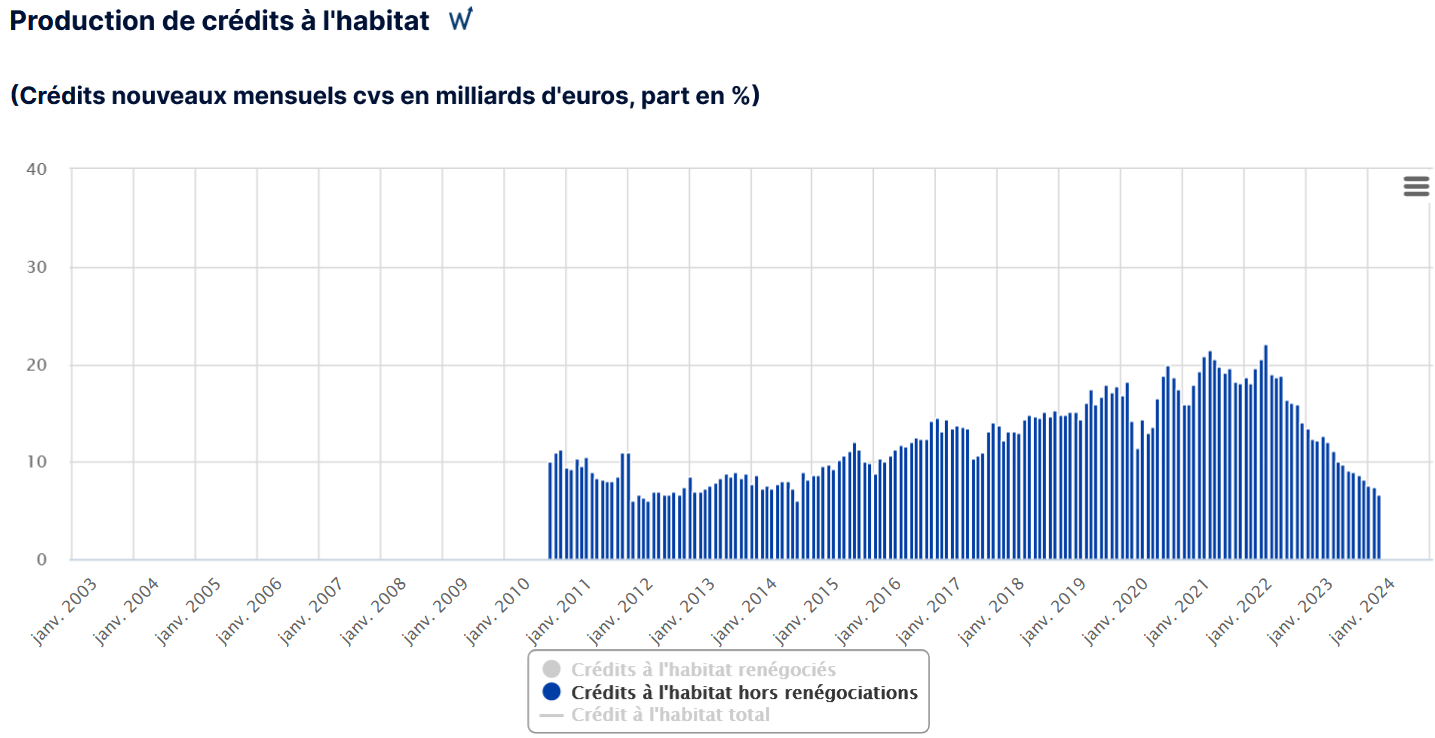

La production de prêts immobiliers s’effondre encore davantage d’après les statistiques sur les crédits aux particuliers en mars 2024 diffusés par la Banque de France le 6 mai 2024.

Après un point déjà très bas à 7.4 milliards le mois dernier, c’est désormais quasiment 10 % de moins encore ce mois-ci. On atteint seulement 6.7 milliards d’euros pour les crédits à l’habitat hors renégociations :

Hormis le point bas à 6 milliards d’octobre 2014, il faut remonter à 2012 pour retrouver des niveaux aussi bas. Pourtant, les prix des logements ont fortement augmenté depuis cette période. C’est dire si la crise actuelle du crédit est violente.

En mai 2022, soit il y a à peine 2 ans, nous battions le record mensuel avec 22,1 milliards d’euros ! Que les choses ont brutalement changé (- 70 % par rapport à ce record d’il y a 2 ans).

+ 18 % de biens en vente au 1er trimestre 2024

Dans un marché immobilier qui tourne toujours au ralenti, les vendeurs peinent à trouver des acquéreurs solvables. De ce fait, les biens mettent du temps à partir et le stock de logements en vente augmente encore significativement.

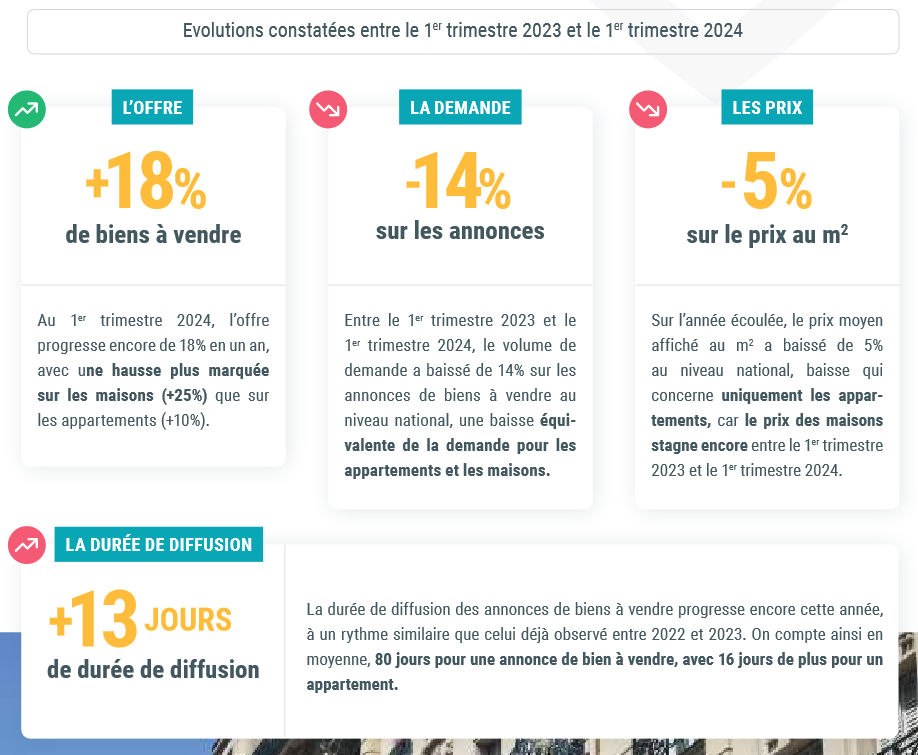

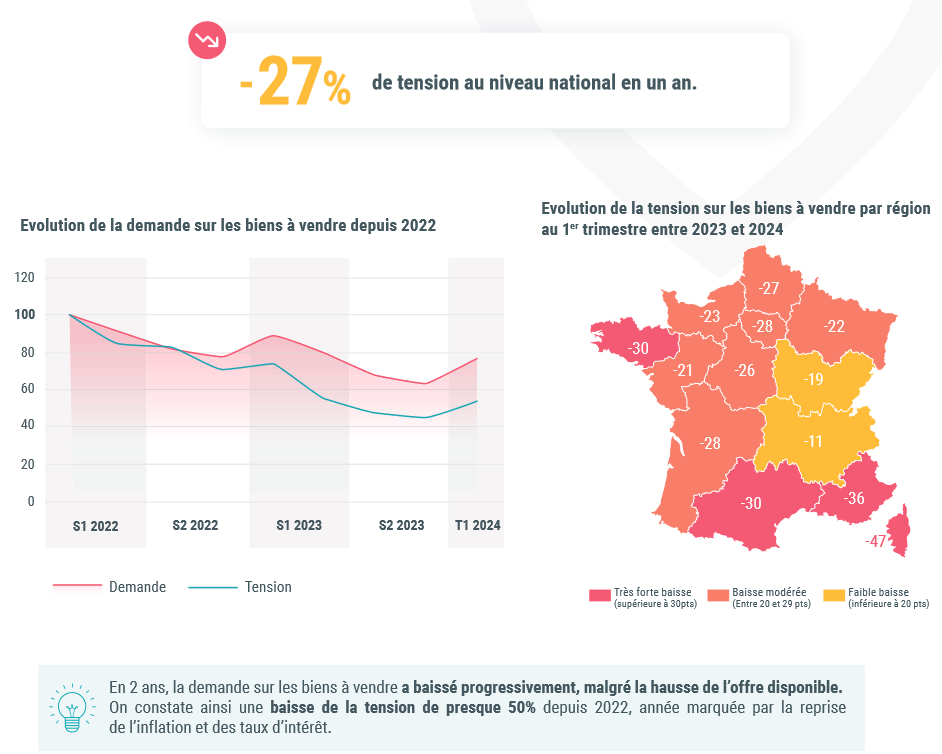

En effet, d’après les statistiques de Bien’Ici sur le 1er trimestre 2024, l’offre de biens à vendre a augmenté de 18 % par rapport au 1er trimestre 2023. Cela concerne principalement les maisons avec + 25 % (contre + 10 % pour les appartements).

🕵️ Les autres chiffres confirment que :

- la demande peine à revenir : il y a toujours -14 % de demandes sur les annonces des biens à vendre par rapport à il y a un an.

- la baisse des prix de l’immobilier est bien installée désormais : avec – 5 % sur le prix moyen au m², principalement sur les appartements

- l’augmentation des délais de vente est bien conforme à une autre actualité commentée le mois dernier

👉 De ce fait, nous vous rappelons nos conseils pour vendre un bien immobilier en 2024, dans un moment encore difficile pour les vendeurs.

Ci-dessous, retrouvez une carte qui montre les régions dans lesquelles la pression sur les biens en vente a le plus diminué en un an :

Il y a une baisse moyenne de 27 % en un an sur la tension sur les biens.

Demande de report du délai pour les interdictions de louer une passoire thermique (classe F ou G)

3 sénatrices (Dominique Estrosi-Sassone (LR), Viviane Artigalas (PS) et Amel Gacquerre (UDI)) ont remis au Sénat un rapport sur la crise du logement avec différentes mesures pour sortir progressivement de celle-ci.

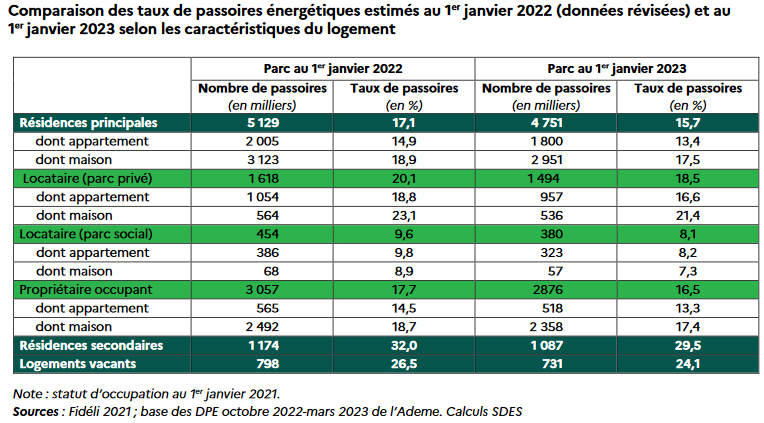

Les premières propositions visent notamment à soutenir le logement locatif privé avec le report des interdictions de louer une passoire thermique. Normalement, dès le 1er janvier 2025, il ne sera plus possible de mettre en location un bien immobilier avec un DPE en classe G. Puis, en 2028 (cela arrivera vite), ce sera au tour des biens en classe F d’être exclus du marché.

Or d’après les statistiques du ministère de la transition écologique et de la cohésion des territoires, ces passoires thermiques (DPE en F ou G) représentent 18.5 % du parc locatif privé. Soit près de 1.5 million de logements qui vont sortir du marché locatif s’ils ne sont pas rénovés.

Les autres mesures portent sur :

- un durcissement de la réglementation contre les meublés de tourisme qui font sortir des biens du marché pour les habitations à long terme,

- sur un retour en arrière sur la suppression du PTZ pour les maisons individuelles alors que le marché du neuf est en pleine crise ou sur la suppression de l’APL Accession.

- la création d’un statut de bailleur privé

- une suppression des normes du HCSF sur le crédit immobilier : cela ne sera pas appliqué d’après les derniers retours sur le sujet que nous avons évoqué ci-dessus.

- et d’autres propositions pour une amélioration à court terme et à long terme

SCPI : – 5.8 % de rendement réel en 2023

La forte remontée des taux d’intérêt a fait d’autres dommages collatéraux. Tous les secteurs de l’immobilier sont concernés. comme nous allons le voir pour les SCPI ou ci-dessous pour le crowdfunding immobilier.

La douche est très froide également pour les épargnants qui ont investi, parfois massivement, dans des SCPI. En effet, les sociétés civiles de placements immobiliers ont enregistré de nombreuses diminutions de la valeur des parts. En moyenne, ces pertes s’élèvent à -10.3 % en 2023 d’après l’Association française des sociétés de placement immobilier (Aspim).

Le taux de distribution moyen du marché est, lui, de 4.52 %. Pas de quoi compenser suffisamment ces pertes de valeur de parts. De ce fait, il en résulte une perte globale de 5.8 % sur l’ensemble de l’exercice 2023. Le rendement global des SCPI a donc été largement négatif l’année dernière.

Il faut néanmoins trier le bon grain de l’ivraie. Il y a effectivement de tout dans les résultats des SCPI.

Certaines d’entre elles ont bien limité les dégâts, notamment celles portées sur la logistique (+3.1 % de rendement global).

En revanche, toutes celles spécialisées sur les bureaux (-9.1 % de rendement global) et les commerces (-2.9 % de rendement global) ont fortement été impactées.

Crowdfunding immobilier : explosion des retards et des procédures collectives

Autre secteur qui a eu le vent en poupe et qui s’est fortement retourné avec les difficultés du marché : le crowdfunding immobilier.

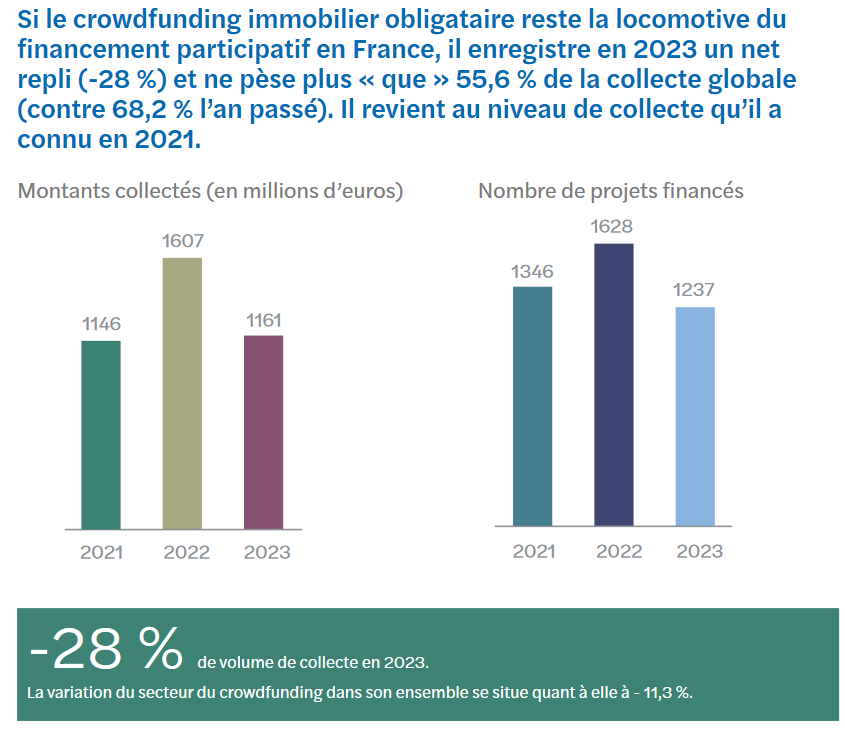

Il n’était pas surprenant qu’en affichant des rendements moyens de l’ordre de 10 %, ce type de placement s’est fortement développé. Lorsque le marché immobilier est euphorique comme en 2021 et en 2022, de nombreux projets ont vu le jour et la demande était très forte. Seulement depuis, la forte hausse des taux et les difficultés pour les promoteurs ou les marchands de biens de réaliser des projets profitables sont passées par là.

L’association française des acteurs du crowdfunding a publié un rapport spécifique pour l’immobilier sur 2023. Il en ressort un marché bien moins actif qu’en 2022 : 1237 projets financés pour 1 161 millions d’euros) en 2023 contre 1 628 projets en 2022 pour 1 607 millions d’euros. On retrouve des chiffres plus proches de ceux de 2021 :

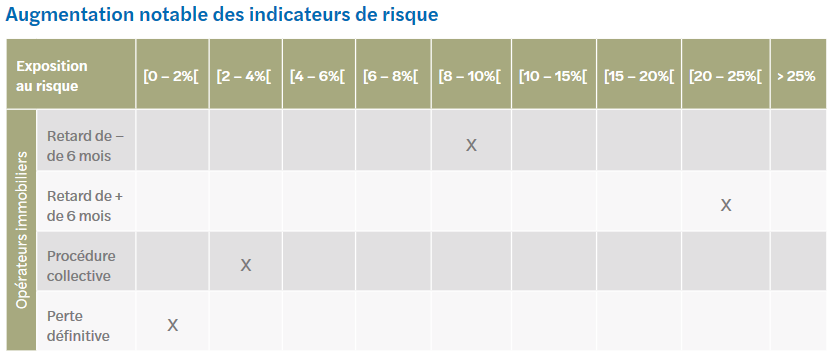

Le plus inquiétant n’est pas qu’il y ait moins d’activités. Non, le problème principal vient du fait que les risques ont considérablement augmenté :

- Les pertes définitives concernent de 0 à 2 % des projets

- Des procédures collectives sont engagées pour 2 à 4 % des projets

- Il y a surtout énormément de retard sur de nombreux projets : 20 à 25 % des projets accusent un retard de plus de 6 mois (et 8 à 10 % un retard de moins de 6 mois)

⚠️ Attention donc à être très sélectif si vous continuez à placer une partie de votre argent dans ce type de placement. Nous y reviendrons prochainement.

En attendant, voici un dossier complet publié par Investir-LesEchos auquel j’ai contribué en donnant mon analyse et mon avis sur ce secteur.

Logement social : les plafonds de revenus pour les surloyers et les fins de droit au maintien

Guillaume Kasbarian, le ministre délégué chargé du Logement, a annoncé une réforme visant à mettre fin au logement social à vie.

Aujourd’hui, quand vous obtenez un logement social car votre situation financière vous le permet. Vous pouvez le garder indéfiniment et cela même si vos revenus augmentent fortement après cette attribution.

Le projet de loi vise à instaurer un surloyer pour les bénéficiaires dont les revenus sont trop élevés et à supprimer le droit au maintien dans ce logement pour ceux qui dépassent un plafond encore plus important.

Voici les plafonds annoncés selon les secteurs géographiques.

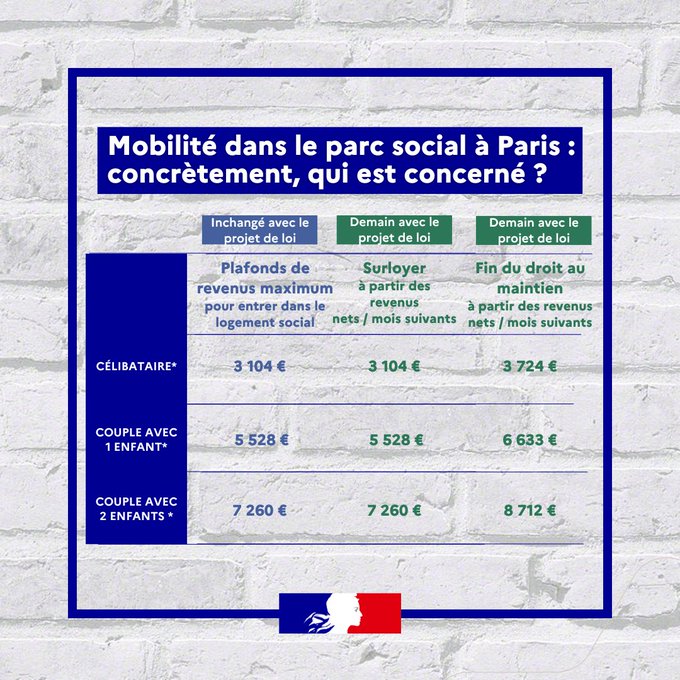

Plafonds pour un surloyer ou la fin du droit au maintien à Paris :

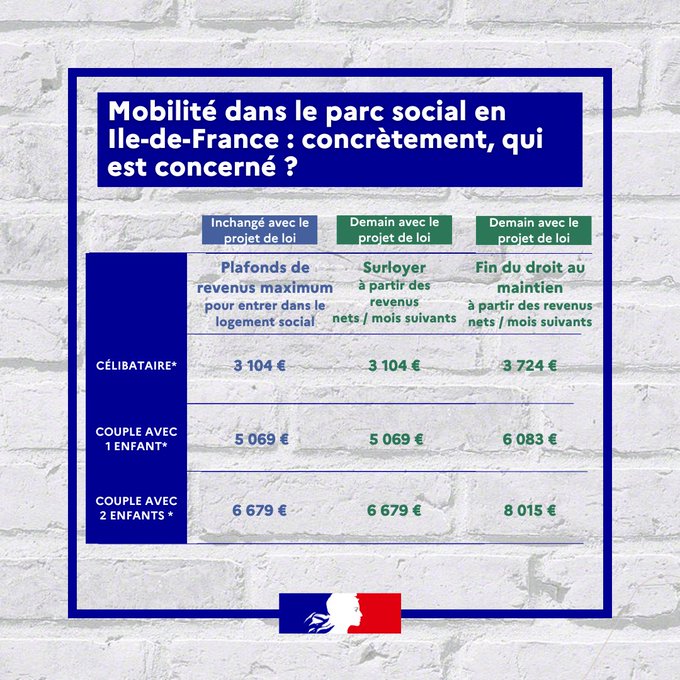

Plafonds pour un surloyer ou la fin du droit au maintien dans le reste de l’Ile-de-France :

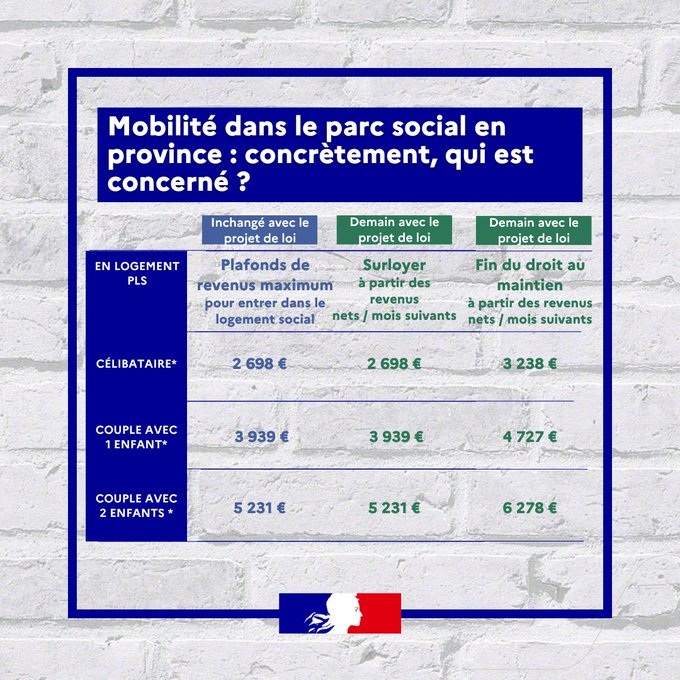

Plafonds pour un surloyer ou la fin du droit au maintien en Province :

Une prise en compte du patrimoine des bénéficiaires d’un logement social est également à l’étude. L’objectif est clairement d’exclure du parc social les ménages les plus riches aussi bien au niveau des revenus que du patrimoine.

🔥 Un projet qui n’a pas fini de faire parler dans les semaines et mois à venir.

Classement des rendements locatifs de 100 grandes villes en 2024

Après avoir donné notre avis sur l’investissement immobilier locatif en 2024, nous avons récemment mis à jour notre page avec le rendement locatif moyen de 100 grandes villes en 2024.

Il y a de fortes disparités en fonction des villes dans lesquelles vous voulez investir. A vous de déterminer quelle stratégie vous souhaitez adopter :

- viser des biens à fort rendement locatif : pour cela des villes comme Saint Quentin ou Mulhouse ressortent comme les plus intéressantes des plus grandes agglomérations

- viser des biens à objectif patrimonial : cela va plutôt être le cas de secteur géographique comme Paris, Versailles ou Aix-en-Provence ou encore Cannes

- viser des biens d’équilibre : un rendement correct pour une bonne valorisation patrimoniale dans le temps. Dans ce cas, vous aurez beaucoup plus de choix de villes.

👉 Analyser les conditions du marché et dénicher les secteurs et les biens les plus rentables, c’est la spécialité des agences spécialisées en investissement locatif. N’hésitez pas à démarrer un projet avec certaines d’entre elles et à vous faire conseiller judicieusement en fonction de vos objectifs et de votre budget.

🔔 Ne loupez aucune information importante à propos de l’immobilier en France en vous abonnant gratuitement à la newsletter d’Immobilier Danger.

Mois précédents : Immobilier avril 2024 et marché immobilier mars 2024

Mois suivant : Actualité immobilière en juin 2024

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?