HCSF : critères d'octroi de crédit immobilier en 2026

Qu’est-ce que le HCSF ? Il s’agit du Haut Conseil en Stabilité Financière. Il est constitué par différentes entités comme la Banque de France ou Bruno Le Maire, ministre de l’Économie et des Finances. Son objectif est de s’assurer de limiter les risques pour le secteur bancaire en France.

Depuis 2021, le HCSF impose des normes pour le crédit immobilier. Les critères d’octroi d’un prêt immobilier ont d’abord été des incitations mais sont devenues depuis des obligations. Ils ont légèrement évolué dans le temps sur des détails mais ces normes restent basées sur des caractéristiques bien connues désormais autour du taux d’endettement maximal, de la nécessité d’avoir un apport personnel ou encore sur la limitation de la durée de remboursement d’un prêt immobilier.

Immobilier Danger fait le point sur les conditions à remplir pour obtenir un crédit immobilier en 2026 d’après les normes HCSF.

Comment avoir un prêt immobilier en respectant les normes HCSF ?

Depuis fin décembre 2019, le Haut Conseil en Stabilité Financière (HCSF) qui conseille les banques en matière de risques, avait imposé des mesures très contraignantes pour les emprunteurs qui voulaient un prêt immobilier. En effet, chaque banque a été sommée d’être beaucoup plus vigilante sur le taux d’endettement, sur le niveau d’apport personnel ou encore sur la durée des crédits.

Heureusement pour les emprunteurs, ces mesures restrictives ont été un peu adoucies pour les mois à venir. Il est ainsi un peu plus facile d’obtenir un prêt immobilier en 2026 par rapport aux premières règles établies en 2020.

Seulement, ces incitations sont devenues progressivement des obligations depuis l’été 2021. Les banques françaises ont mis plusieurs trimestres avant d’adapter leur pratique. Tous les établissements prêteurs sont désormais très vigilantes sur ces aspects pour éviter d’avoir à payer des amendes.

Ces normes sur les crédits immobiliers ont marqué la fin du laisser-aller des banques sur les conditions de financement d’un achat de maison ou d’un appartement. Il faut dire qu’en 2019, nous avions atteint un pic en matière de prêt immobilier sans apport ou encore une explosion du taux d’endettement moyen des emprunteurs.

Taux d’endettement maximal pour le HCSF en 2026

L’une des premières normes et la plus restrictive porte sur un taux d’endettement maximum pour 2026 de 35 %. En plus de la mensualité de remboursement, il faut également inclure les cotisations d’assurance de prêt immobilier pour le calcul du taux d’endettement.

Dans sa première version en 2020, le maximum pour le taux d’endettement était fixé à 33 %, mais sans la prise en compte du prix de l’assurance emprunteur.

Ainsi, un emprunteur ne pourra pas dépasser, sauf dérogations, des mensualités globales de plus de 35 % de ses revenus et cela pour l’ensemble de ses crédits en cours (crédits immobiliers mais aussi crédit conso comme un prêt auto ou un prêt travaux). Cela peut fortement limiter la capacité d’emprunt de certains acheteurs.

Sur Immobilier Danger, nous vous donnons un maximum de conseils pour optimiser le coût de votre prêt immobilier et bénéficier des meilleures conditions pour emprunter sereinement. En ce sens, voici nos conseils pour réduire votre taux d’endettement et éviter le refus de crédit.

Le HCSF limite aussi la durée des prêts à 25 ans

L’autre mesure phare imposée par le Haut Conseil en Stabilité Financière est la durée maximale de remboursement fixé à 25 ans. Il existe seulement une exception pour les prêt immobilier VEFA avec différé de 2 ans où cela peut donc aller jusqu’à 27 ans.

Fini donc les controversés crédit sur 30 ans contre lesquels Immobilier Danger vous met en garde depuis de nombreuses années.

Attention avec la hausse des taux immobiliers en cours, chaque année supplémentaire coûte très cher en intérêts.

Les banques sont incitées à demander plus d’apport personnel

En 2019, il était fréquent de voir des crédits immobiliers sans apport être acceptées par la plupart des banques. C’était surtout le cas pour de l’investissement locatif.

Depuis, le HCSF, en plus des normes évoquées ci-dessus, incite les banques à exiger des acheteurs un minimum d’apport personnel.

De ce fait, emprunter sans apport pour du locatif ou pour une résidence principale est devenu beaucoup plus rare.

Des dérogations pour 20 % des dossiers

Les banques ont le droit de déroger à ces critères pour 20 % des dossiers de financement en 2026. Cela est comme en 2021 et en 2022. Ces dérogations ne portaient que sur 15 % en 2020.

Parmi ces dossiers qui pouvaient dépasser les contraintes citées ci-dessus, seuls 30 % peuvent concerner un prêt immobilier locatif (contre 20 % avant le 1er juillet 2023).

Plusieurs dizaines de milliers de projets stoppés à cause des restrictions du HCSF

En fonction des sources, plusieurs professionnels ont essayé d’évaluer l’impact de ces restrictions pour les prêts immobiliers en 2020. Globalement, on parle d’environ 150 000 dossiers de financement concernés. Certains d’entre eux ont pu malgré tout obtenir un prêt immobilier en modifiant leur dossier (ajout d’apport, allongement de la durée, révision du coût du projet d’achat à la baisse, etc.). Il y aurait néanmoins près de 100 000 projets d’achat immobilier qui auraient été abandonnés ou repoussés.

Depuis, des allégements apportés par le HCSF ont permis à certains ménages de pouvoir accéder à l’emprunt pour enfin acheter leur maison ou leur appartement. Certains dossiers qui ne passaient pas avec les premières normes ont pu être réétudiés avec ces nouveaux critères de sélection.

Aujourd’hui, on peut mesurer l’impact de ces normes HCSF sur la production de crédit immobilier à travers différentes évolutions des caractéristiques des prêts :

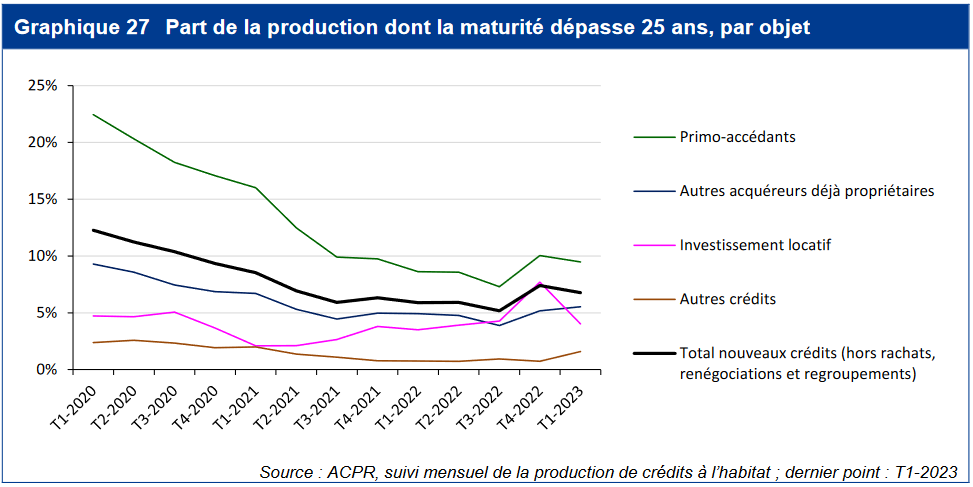

La part des prêts sur plus de 25 ans a chuté :

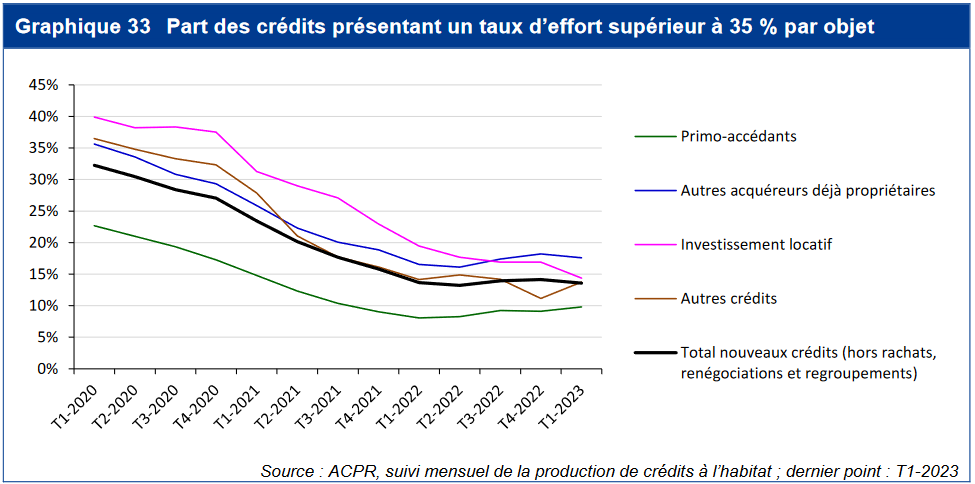

De même la part des emprunts avec un taux d’endettement supérieur à 35 % chute également :

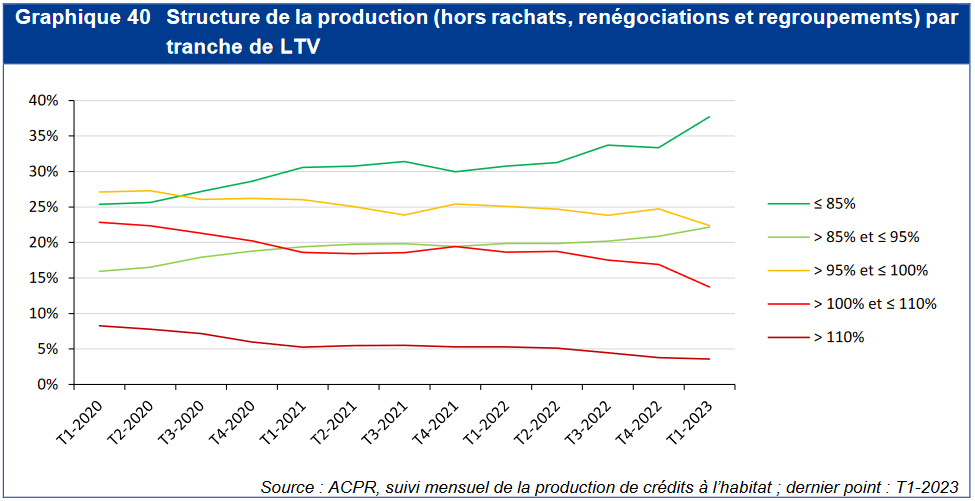

Enfin, les prêts immobiliers sans apport (financement à 110 %) ou avec un apport inférieur aux frais d’acquisition (frais de notaire et d’agence notamment) se sont fortement réduits de manière progressive :

Quand faire sa demande de crédit immobilier ?

Comme nous l’avons vu dans notre dernier point sur les conditions pour un prêt immobilier en janvier 2026, les taux commencent à baisser. Il n’y a plus de raison de se presser pour faire votre demande de prêt immobilier par peur de subir un taux plus élevé dans quelques jours ou semaines.

Ainsi, surtout si vous avez déjà un projet d’achat bien avancé, vous pouvez déjà faire les démarches pour chercher la meilleure banque pour votre crédit immobilier et de commencer la phase de recherche et de négociation. Soit directement en traitant avec chaque banque, soit en faisant appel à un courtier en prêt immobilier.

Le HCSF s’est réuni à nouveau en décembre 2023 pour mesurer l’efficacité de ces mesures et leur respect par les banques avant d’éventuellement les modifier à nouveau si la situation le nécessite. Aucun changement significatif n’est appliqué sur ces normes pour début 2024.

de 100 banques

40 assurances de prêt !

rachat crédit

- Co emprunteur

- Combien puis-je emprunter ?

- Conditions prêt immobilier

- Coût de crédit immobilier

- Crédit immobilier et DPE

- Crédit immobilier sans CDI

- Crédit scoring

- Différé de prêt immobilier

- Frais de dossier

- Jusqu’à quel âge emprunter ?

- Justificatif d’épargne et documents pour prêt immobilier

- Négocier son prêt immobilier

- Normes HCSF

- Offre de prêt

- Refus de prêt immobilier

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?