Le marché immobilier est en crise ! Après des années d’euphorie et de marché très dynamique, le nombre de ventes chute. La principale cause est la hausse des taux de crédit immobilier. Ils sont passés en 16 mois de 1.06 % à 3.15 % en moyenne. Et ces augmentations ne sont pas finies. Pourtant, les chiffres actuels sur les prix de l’immobilier ne montrent que de légères baisses et encore cela n’est pas le cas partout.

Comment expliquer que les prix de l’immobilier résistent autant ? Les apparences sont-elles trompeuses et les chiffres en décalage avec la réalité du terrain ? Immobilier Danger fait le point et donne quelques explications sur cette situation qui était prévisible.

Mise à jour : en avril 2024 les derniers points font état d’une baisse de 4 % en France en un an et de – 8 % à Paris et dans toute l’Ile-de-France. Nous avons vu également pourquoi il n’y aura pas de krach immobilier en 2024.

Les prix immobiliers baissent déjà : attention au décalage de 6 mois des statistiques

Comme nous l’expliquons en détail dans notre article de début octobre 2022 : « la baisse des prix de l’immobilier en 2022 ou 2023 : c’est pour quand ?« , il y a un écart très important entre le moment où les acquéreurs et les vendeurs se mettent d’accord sur un prix et signent un compromis de vente et le moment où ces données apparaissent dans les chiffres officiels des notaires ou de l’INSEE.

En effet, il faut déjà plusieurs mois pour vendre une maison ou un appartement. Rien qu’entre la signature du compromis et la signature de l’acte réelle, il y a environ 3 mois, parfois plus quand les acquéreurs peinent à obtenir leur crédit immobilier comme ces derniers mois.

Ensuite, les données ne sont compilées et annoncées qu’après un certain temps. Par exemple, les prochains chiffres de l’INSEE sur les prix des logements anciens au 1er trimestre 2023 ne seront communiqués que fin mai 2023. Or, cela ne nous donnera des indications que sur les actes de vente définitifs signés au 1er trimestre 2023. Cela correspond environ à tous les compromis signés entre octobre et décembre 2022. Ainsi, fin mai 2023, nous n’aurons que des données sur les prix qui ont été négociés au 4ème trimestre 2022…

Pourtant les conditions ont fortement changé depuis. Rien qu’au niveau des taux d’intérêt, on était sur une moyenne à 2.05 % sur les crédits d’octobre et à 2.34 % sur ceux de décembre. Bien loin des 3.15 % d’avril 2023 et encore un peu plus éloigné des taux de mai 2023. Aujourd’hui avec un taux moyen sur 25 ans à 3.50 % contre 2.45 % en novembre 2022, cela équivaut à une baisse de capacité d’emprunt d’environ 11 % supplémentaire pour un crédit avec une mensualité de 1 000 € (199 750 € contre 224 163 €). Autant dire que les constats sur les prix d’il y a 6 mois ne servent pas à grand-chose pour ceux qui veulent vendre ou acheter actuellement.

Ce décalage de 6 mois est aussi présent sur la base DVF Etalab et sur les données des notaires (qui sont utilisés par l’INSEE pour ses rapports).

La seule chose que l’on va savoir avec les chiffres officiels communiqués fin mai c’est comment ont évolué les prix des appartements et des maisons en 2022 dans un marché en début de phase de retournement.

D’autres acteurs comme MeilleursAgents communiquent sur des niveaux de baisse des prix par ville, mais cela ne remplace pas les données officielles avec les réels prix des actes de vente. On y voit actuellement de légères baisses de prix sur un an dans les différentes grandes villes. Seule la ville de Paris affiche une réduction de plus de 5 % des prix des appartements en un an.

De ce fait, bien malin qui peut déceler la réelle diminution des prix pour les biens qui l’intéressent dans sa ville…

La difficulté d’avoir des statistiques fiables sur l’évolution des prix de l’immobilier

Avant de se projeter sur l’impact de l’explosion des taux sur les prix, voici quelques rappels sur certains éléments à bien retenir avant de tenter d’interpréter des variations de prix.

Le marché immobilier n’est pas uniforme

Il n’y a pas un seul marché immobilier français mais des milliers de marchés bien distincts (par secteur géographique, par type de bien, etc.). Si chacun est impacté de la même manière par les changements au niveau des possibilités de financement, tous ne réagissent pas de la même manière :

- Les marchés les moins tendus, c’est-à-dire ceux avec une offre suffisante par rapport à la demande (zones géographiques moins dynamiques, type de biens de moins bonne qualité par exemple avec des défauts importants comme le fait d’être une passoire énergétique, etc.). C’est sur ce type de bien que la baisse de prix sera la plus franche.

- Les marchés très recherchés : il s’agit des endroits où le manque d’offre fait que les prix mettront plus de temps à baisser et diminueront moins en moyenne. La qualité de l’emplacement ou la rareté des produits suffiront à réduire l’impact. Les acheteurs avec les meilleures capacités d’achat continueront de maintenir les prix à un certain niveau.

- Tous les profils intermédiaires entre ces 2 situations.

Changement de typologie des acquéreurs

Les difficultés depuis l’été 2022 à obtenir un crédit immobilier se portent principalement sur les ménages qui ont les plus faibles revenus. Avec les exigences de plus en plus fortes des banques et du HCSF sur les niveaux d’apport personnel à fournir (et l’épargne résiduelle à conserver après son achat), les acquéreurs les plus « pauvres » sortent du marché. Seuls les plus aisés continuent d’acheter des biens.

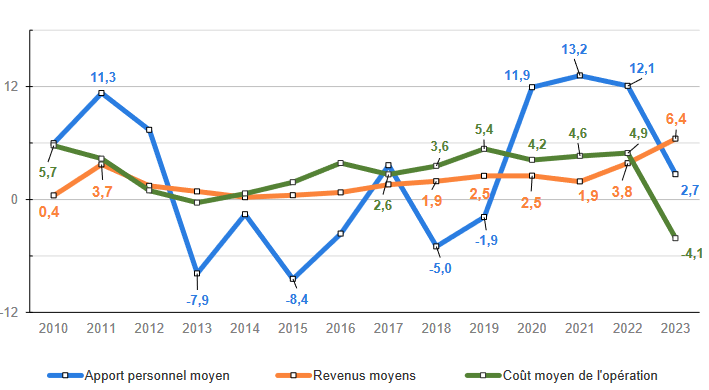

Pour illustrer cela, il suffit de voir les fortes hausses cumulées de demande d’apport ainsi que le relèvement qui s’accentue sur les revenus moyens des emprunteurs :

De ce fait, la base statistique change. Ce ne sont pas les mêmes types de biens qui se vendent le plus et cela vient compliquer toute évaluation de variation des prix. Or nous avons vu comment les statistiques sur les prix de l’immobilier pouvaient être trompeuses.

Il faut du temps pour que les vendeurs acceptent de baisser leur prix de vente

Le prix d’une action peut perdre 30 ou 50 % en quelques jours. C’est un marché très liquide. Mais ce n’est pas le cas de l’immobilier. Ce dernier a un marché beaucoup plus lent avec des cycles qui s’étendent sur plusieurs années.

Quand les acheteurs sont toujours là mais n’ont plus les moyens financiers pour assumer des prix des logements très élevés, la demande diminue fortement. Dans ce cas, on retrouve différents profils de vendeurs :

- Le vendeur contraint : modification de la structure de la famille (mise en couple ou divorce / séparation, arrivée ou départ d’un enfant, etc.), changement de villes ou de région pour raison professionnelle ou personnelle, décès, etc. Il y a de multiples raisons qui peuvent vous obliger à devoir vendre rapidement un bien. Ces vendeurs-là n’auront d’autres choix que d’adapter leur prix à la seule demande solvable actuelle. Mais quelle part représentent-ils sur le marché. 30 ou 40 % en temps normal, sûrement plus actuellement.

- Le vendeur non contraint : un changement de résidence principale pour confort peut se différer, la vente d’un investissement locatif également. C’est surtout le cas si les vendeurs pensent qu’ils pourront vendre dans de meilleures conditions en attendant un peu.

Cette seconde catégorie a donc plutôt tendance à retirer son bien du marché. Ainsi, non seulement la demande diminue fortement par contrainte, mais l’offre diminue également par le choix d’une partie des vendeurs. Sans cela, les prix pourraient baisser bien plus rapidement.

De ce fait, nous allons voir le nombre de ventes chuter et seulement si cela perdure trop, cela finira par avoir un impact beaucoup plus fort sur les prix des appartements et des maisons.

Baisse de capacité d’emprunt de 20 à 25 % actuellement. Bientôt de 30 % ?

Le montant que l’on peut emprunter sur 25 ans avec des mensualités de 1 000 € dans cet exemple a même chuté de 23 % par rapport à janvier 2022 où le taux d’intérêt moyen était à 1.20 % sur cette même durée.

On peut faire autant de calcul de capacité d’emprunt que l’on veut, le constat est le même pour la majorité des dossiers : on constate en mai 2023 une chute de la capacité d’emprunt de l’ordre de 20 à 25 % par rapport à fin 2021 début 2022.

Et si l’on se projette d’ici quelques mois vers la rentrée de septembre avec des taux moyens qui vont probablement se situer entre 3.50 et 4.00 %, on pourrait atteindre une chute qui atteindrait les 30 %.

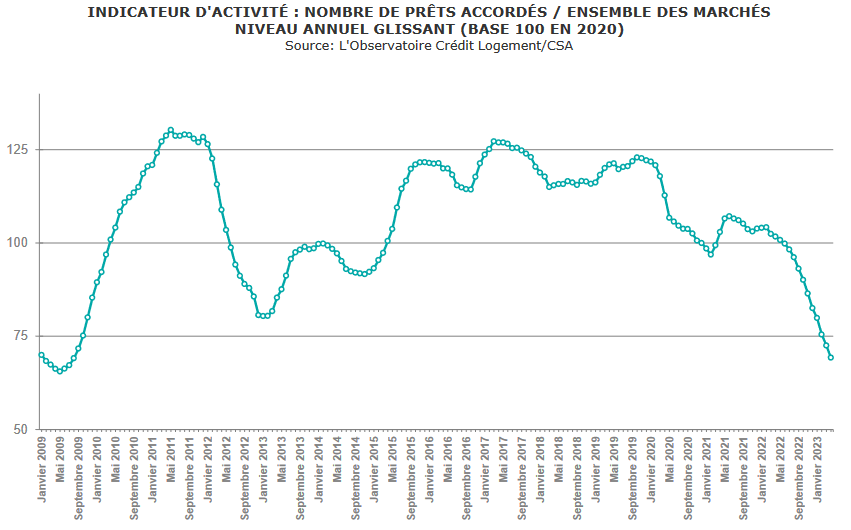

Le premier effet est une chute de la production de crédit immobilier à des niveaux que l’on n’avait pas connus depuis 2009 :

Faut-il s’attendre à une baisse des prix de l’immobilier de 25 à 30 % pour autant en 2023 ou pour 2024 ?

Nous ne pensons toujours pas qu’il faille s’attendre à un krach immobilier ou à un dégonflement de bulle. Il y a seulement des ajustements qui vont se faire dans le temps pour corriger des prix actuellement en surchauffe par rapport aux nouvelles conditions de financement.

Cependant plusieurs facteurs vont faire que les prix des biens ne baisseront pas d’une aussi grande amplitude :

- Les acheteurs sont toujours présents et vont faire ce qu’ils peuvent pour pouvoir continuer à acheter. Cela passera comme actuellement par une augmentation de la durée des crédits ou par une mobilisation plus forte de leur épargne pour un apport plus conséquent. De ce fait, une partie de la perte de capacité d’emprunt sera compenser par ces éléments.

- L’inflation qui a entrainé cette explosion des taux est en partie répercuté sur les salaires. Ce n’est pas le cas pour tous malheureusement et pas entièrement mais de nombreux salaires vont sensiblement augmenter. Cela va atténuer la perte liée au niveau des taux d’intérêt. Ils pourront utiliser des mensualités un peu plus élevées tout en respectant le maximum du taux d’endettement à 35 %.

- Avec une inflation à 5 ou 6 %, la valeur d’un euro diminue rapidement chaque année. En parallèle, une stagnation des prix des logements équivaut alors à une baisse de valeur réelle, autrement à dit à euro constant.

Par exemple, supposons un bien qui vaut 100 000 € au 1er janvier 2022. Au 1er janvier 2024, la baisse des prix de l’immobilier constatée n’est que de 10 %, le prix affiché est donc désormais de 90 000 €. Seulement dans le même temps, nous avons connu une inflation cumulée de 10 % également. En euro constant, ce bien n’a alors pas perdu 10 % mais en réalité 19 %. En effet, un euro en 2024 vaudra 10 % de moins que celui de 2022.

- Le manque d’offres de logements à vendre ou à louer dans de nombreuses grandes villes dynamiques est également un frein à une chute globale des prix immobiliers. La rareté fait que l’équilibre entre le nombre d’acheteurs et de vendeurs reste aux désavantages des premiers dans certaines zones géographiques.

Ainsi, pour nous, même si la hausse des taux en 2022 et 2023 provoque une chute de la capacité d’emprunt de 25 à 30 %, il ne faut pas s’attendre à une baisse des prix immobiliers généralisée de plus de 10 à 15 % d’ici à fin 2024.

Vous voulez acheter ? Découvrez de combien peut-on négocier le prix d’un bien immobilier et nos conseils pour une bonne négociation, surtout dans ce contexte d’ajustement des prix.

Vous voulez vendre ? Découvrez si c’est le moment de vendre un bien immobilier en 2026.

Ne manquez plus aucun de nos nouveaux articles ! Abonnez-vous dès maintenant gratuitement pour être informé sur nos nouveaux contenus. Vous pourrez vous désinscrire à tout moment.

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?