Le marché immobilier continue de marquer fortement le pas en ce printemps 2023. L’augmentation importante des taux et des blocages sur les octrois de crédit immobilier viennent jeter un froid sur les transactions. Découvrez tout ce qui fait l’actualité immobilière en avril 2023 en France avec cette synthèse des informations principales à retenir.

Mise à jour : découvrez l'actualité de l'immobilier en décembre 2025.

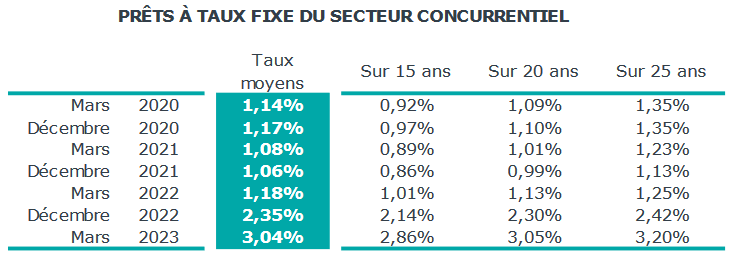

Taux d’intérêt moyen pour un prêt immobilier : 3.04 %

Les taux de crédit immobilier ne cessent d’augmenter. Et cela de plus en plus fortement depuis le début de l’année comme nous l’avons encore vu récemment lors de notre analyse des taux de prêt immobilier en avril 2023.

On atteint 3.04 % de taux d’intérêt moyen sur les crédits contractés en mars 2023 d’après les derniers chiffres publiés hier par l’Observatoire Crédit Logement CSA. Une première depuis près de 10 ans !

La tendance se poursuit en avril 2023, à la mi-avril, le taux immobilier moyen est de 3.12 % :

Comme annoncé dans notre précédent article sur les tendances sur les taux d’emprunt, il devient très difficile d’obtenir un taux plus bas que 3.00 % sur 20 ans ou plus. Même les meilleurs taux obtenus commencent à se rapprocher de cette limite.

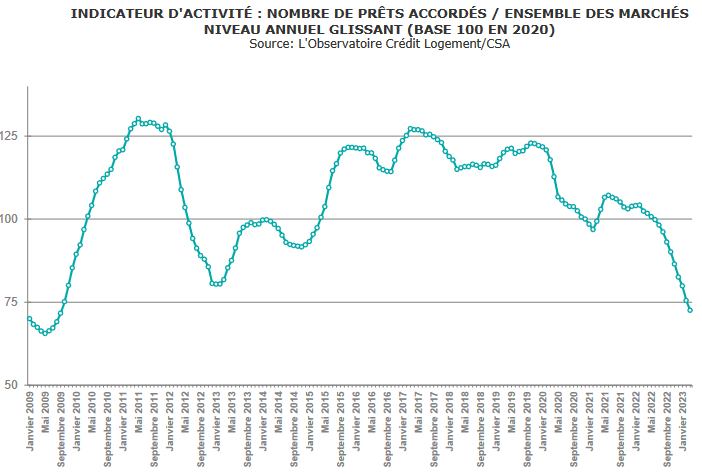

Cette flambée des taux et les augmentations de refus à cause des taux d’usure font chuter le nombre de prêts accordés depuis un an :

Sur le 1er trimestre 2023, en niveau trimestriel glissant, le nombre de prêts immobiliers accordés chute de 40.6 %.

La hausse des taux de prêt immobilier va-t-elle ralentir d’ici cet été ?

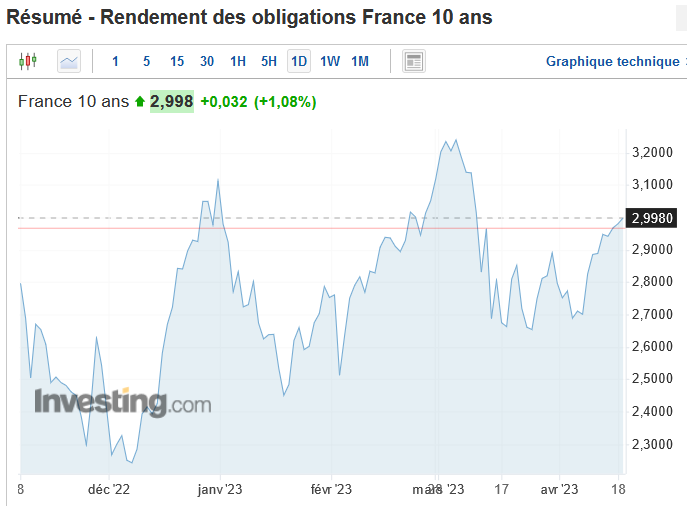

Néanmoins, suite à la crise bancaire du mois dernier (faillite de la banque américaine SVB, rachat en urgence de Crédit Suisse, etc.), on a pu voir les taux obligataires à long terme diminuer et depuis ils ne remontent pas à leurs niveaux précédents. Par exemple, l’OAT 10 ans de la France reste entre 2.70 et 3.00 % alors qu’il était monté à plus de 3.25 % en mars.

Si la tendance en reste là, cela laisse augurer une possible phase de stabilisation des taux immobiliers pour cet été. En effet, il faudra encore quelques mois pour que les banques profitent de la remontée mensuelle du taux d’usure pour pouvoir pratiquer des taux d’intérêt plus conforme au contexte financier et arrêter de prêter à perte. On pourrait voir les taux de crédit immobilier se stabiliser entre 3.50 et 4.00 % d’ici cet été.

Dans ces conditions, il est moins probable de voir les taux continuaient à augmenter au-delà après l’été 2023. Il faudra néanmoins attendre de voir quels seront les changements d’orientation décidés par les banques centrales. Ces dernières ne pourront plus augmenter aussi rapidement les taux directeurs sans risquer de nouvelles secousses du système financier.

Découvrez tous nos conseils pour optimiser votre crédit immobilier.

Faut-il réduire les contraintes pour accéder au crédit immobilier ?

Devant le fort ralentissement de la production de crédit immobilier, les banques et les courtiers invitent le gouvernement à réduire les contraintes imposées par le HCSF et à permettre à plus d’emprunteurs de pouvoir financer leur achat de maison ou d’appartement. On peut voir de nombreuses actualités en avril 2023 à ce sujet.

Pour rappel, les principaux critères sont les suivants :

- Une durée maximale de 25 ans

- Un taux d’endettement maximum de 35 % (avec l’assurance emprunteur)

- Un apport personnel suffisant

Les banques peuvent déroger à ces contraintes pour 20 % des dossiers et principalement pour l’acquisition d’une résidence principale.

L’opposition de la Banque de France

La Banque de France s’oppose vivement à ce relâchement des contraintes. Elle estime qu’elles sont là aussi bien pour protéger les emprunteurs d’un endettement excessif que le système bancaire.Elle va donc peser de tout son poids contre cet allégement des mesures mises en place depuis 2020.

Elle a des arguments qui se tiennent. Il est vrai que le marché ne s’est jamais aussi bien porté qu’en 2021 alors que ces mesures étaient déjà en place.

Notre avis sur ces critères

Pour nous, il n’est pas nécessaire de modifier ces règles pour retrouver un marché plus fluide. Ces règles de prudence sont bien adaptées à la réalité. Nous avons par exemple déjà démontré pendant des années sur Immobilier Danger le danger des crédits sur 30 ans. Ils ont un surcoût énorme par rapport à une durée de remboursement sur 25 ans et cela pour assez peu de capacité d’emprunt supplémentaire.

Il est également préférable de limiter l’endettement des ménages. Il pourrait néanmoins y avoir des ajustements pour tenir compte des foyers avec d’importants revenus qui peuvent avoir un reste à vivre encore important même avec un taux d’endettement à plus de 40 %, notamment pour les investisseurs dont les revenus locatifs sont moins bien pris en compte qu’auparavant.

En outre, les établissements prêteurs n’utilisent même pas tous leurs droits à une dérogation. Il y a moins de 15 % des dossiers qui dérogent à ces critères alors que les banques peuvent aller jusqu’à 20 % d’exception. Tant qu’accorder un crédit immobilier ne sera pas plus rentable pour une banque, elle ne se battra pas pour réaliser plus de crédits immobiliers.

Actuellement, elles prêtent moins à perte qu’il y a quelques mois mais l’écart entre les taux immobiliers actuels et les conditions de financement sur les marchés financiers est bien trop faible pour que cela soit une opération rentable pour les banques. Ces dernières attendent donc que les conditions soient plus intéressantes pour elles.

En outre, de leur côté, les emprunteurs attendent que la forte hausse des taux, et donc la chute de leur capacité d’emprunt, se répercute davantage sur le niveau des prix des logements en vente. Cela prendra du temps. En attendant, la production de crédit immobilier va rester plus faible que ces dernières années, même si ces contraintes étaient réduites.

L’audit énergétique devient obligatoire pour toute vente d’une passoire thermique

Depuis le 1er avril 2023, toute vente d’un bien immobilier dont le DPE est classé F ou G doit obligatoirement faire réaliser un audit énergétique. Cela fait partie des différentes mesures de la loi Climat et Résilience qui visent à inciter les propriétaires à rénover en priorité toutes les passoires thermiques.

Ainsi, le vendeur doit payer un audit supplémentaire pour vendre son appartement ou sa maison avec de mauvaises performances énergétiques. Celui-ci contient des éléments différents du diagnostic de performance énergétique (DPE). Il va notamment contenir des recommandations sur tous les travaux à effectuer pour atteindre tel ou tel niveau de performance.

A noter, qu’il est possible de bénéficier d’une aide financière pour cet audit via MaPrimeRenov selon votre niveau de revenu. Cette obligation sera progressivement étendue à d’autres biens immobiliers :

- Au 1er janvier 2025 : tous les biens avec un DPE E

- Au 1er janvier 2034 : tous les biens avec un DPE D

Découvrez tout sur l’audit énergétique pour vente d’une maison avec DPE F ou G.

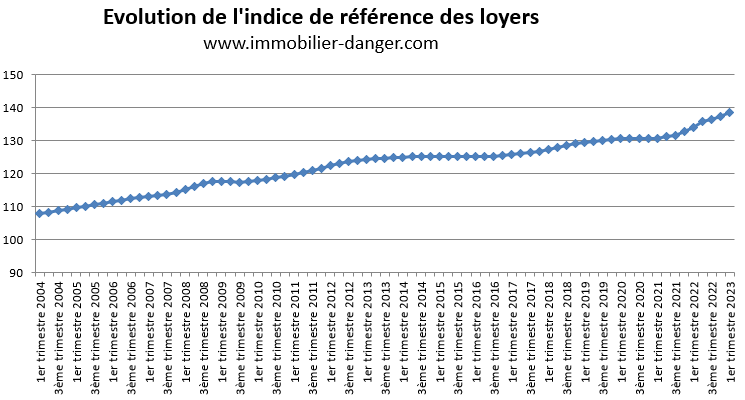

Augmentation de l’indice de référence des loyers (IRL) : + 3.49 % au 1er trimestre 2023

L’INSEE vient de communiquer le nouvel indice de référence des loyers pour le 1er trimestre 2023. Il est de 138.61, ce qui représente une augmentation de 3.49 % sur un an. Conformément aux engagements pris par le gouvernement l’été dernier, l’augmentation de l’IRL est encore plafonnée à 3.50 % par an. Sans ce plafonnement, l’IRL aurait été de 142.32, soit une hausse de 6.26 %.

Pour rappel, cet indice constitue un plafond pour la revalorisation des loyers. Un propriétaire bailleur n’est pas obligé d’appliquer une augmentation de loyer, mais s’il le fait cela ne pourra pas dépasser cette limite annuelle. Retrouvez toutes nos informations sur les modalités à respecter pour augmenter un loyer.

Cela est une bonne nouvelle pour les locataires qui voient le prix de leur loyer augmenter moins vite que l’inflation. C’est en revanche une mauvaise nouvelle pour les propriétaires bailleurs qui ne peuvent pas suivre l’inflation pour leurs revenus fonciers. Cela vient diminuer le rendement locatif de leur appartement en location.

Vous êtes Intéressé pour investir en immobilier locatif en France mais vous manquez de temps ou de connaissance ? Regardez du côté de l’investissement immobilier clé en main.

Comment déclarer ses revenus immobiliers aux impôts ? Tout pour votre déclaration de revenus 2023

Depuis le 13 avril 2023, il est possible de faire sa déclaration de revenus aux impôts en 2026. Dans ce dernier article, nous reprenons les informations principales sur les dates, les différents montants pour les tranches d’imposition ainsi que les taux appliqués.

En ce qui concerne plus particulièrement tout ce que touche à l’immobilier, vous pouvez consulter notre guide complet sur l’immobilier dans votre déclaration de revenus. Les investisseurs doivent notamment déclarer les loyers qu’ils perçoivent.

Immobilier Danger publie de nombreux contenus pour vous aider dans toutes ces démarches. Retrouvez notamment :

- Comment déclarer vos revenus fonciers en location vide ?

- Tout sur la déclaration en LMNP pour ceux qui louent un appartement meublé

- Micro-foncier 2026 : plafond, abattement, etc.

- La liste des charges déductibles des revenus fonciers

- Peut-on déduire les intérêts de prêt de ses impôts ?

- Comment remplir l’imprimé 2044 pour une location vide ?

- Toutes les possibilités pour faire de la défiscalisation immobilière en 2026

- Comment remplir sa déclaration impôt Pinel ?

Pour vous aider dans votre déclaration et dans l’optimisation de vos revenus issus de l’immobilier, bénéficiez des conseils d’un expert-comptable immobilier. Nous vous offrons un premier rendez-vous pour faire le point sur vos besoins et les différentes possibilités d’accompagnement par un cabinet spécialisé sur la comptabilité et la fiscalité d’un investissement immobilier.

Mois précédents : Immobilier mars 2023 et marché immobilier février 2023

Mois suivant : Actualité immobilière en mai 2023

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?