Quelles sont les nouvelles actualités pour le marché immobilier en janvier 2024 ? Après une année 2023 riche en rebondissement et en information, il est temps de démarrer une nouvelle année. Espérons qu’elle soit un peu plus dynamique pour le marché immobilier et que des vents positifs soufflent sur l’activité.

Au programme nous ferons le point sur les taux d’intérêt actuels et les conditions de financement. Nous verrons que la réforme du prêt à taux zéro 2024 est repoussée de 3 mois. Nous ferons un point sur le pouvoir d’achat immobilier actuel au plus bas depuis 2012. Nous verrons également les changements sur le PTZ qui sont reportés, la nouvelle hausse de l’IRL ou encore la flambée des prix de l’assurance habitation.

Mise à jour : découvrez l'actualité de l'immobilier en janvier 2026.

Quel taux de crédit immobilier en janvier 2024 ?

Comme nous l’avons vu dans notre synthèse des taux de prêt immobilier en janvier 2024, le dernier taux d’intérêt moyen annoncé par l’observatoire Crédit Logement CSA montre un niveau le plus haut atteint depuis 2009 avec 4.22 % en moyenne. C’est ce que vous pouvez voir sur notre page qui retrace tout l’historique des taux de crédit immobilier depuis plus de 40 ans.

Néanmoins, ces statistiques portent sur les crédits immobiliers souscrits en novembre 2023. Les chiffres des prêts habitats contractés en décembre 2023 devraient être communiqués dans les prochains jours. Nous mettrons à jour nos dernières actualités dès que cela sera en ligne.

Mise à jour le 22 janvier 2024 : en décembre 2023, les prêts immobiliers ont été souscrits avec un taux d’emprunt moyen de 4.24 %.

En attendant, il semblerait d’après les premiers échos de ce mois de janvier 2024 que les banques aient décidé de revenir plus fortement sur le marché du crédit immobilier.

Tout d’abord, elles se montrent plus ouvertes à prêter à des profils auxquels elles n’accordaient pas d’intérêt il y a quelques mois. Cela devrait aider à débloquer un certain nombre de dossiers bloqués. Que ce soit pour des prêts sans apport ou pour financer un investissement locatif, il y a désormais plus de souplesse dans les critères d’octroi.

Ensuite, elles semblent également avoir fait un effort non négligeable sur les taux d’emprunt si l’on en croit les derniers chiffres des courtiers. Ce sont davantage les taux immobiliers moyens qui baissent que les meilleurs taux. Les écarts se sont fortement réduits entre ces 2 catégories. Il faudra attendre une confirmation de cette tendance dans les prochaines semaines. Nous ne manquerons pas de vous tenir informé comme depuis de nombreuses années.

Par exemple, il est à nouveau possible de trouver un crédit sur 25 ans à moins de 4.00 %. Chose qui était devenue impossible en novembre et décembre 2023.

Un report de 3 mois pour le PTZ version 2024 : qui peut en profiter ?

Il manque encore certains décrets pour mettre en place la réforme du prêt à taux zéro version 2024. De plus, le gouvernement doit laisser un peu de temps aux banques pour mettre à jour leurs logiciels de financement avec les nouvelles conditions.

De ce fait, les conditions du PTZ 2023 sont toujours valables. Les revenus pris en compte sont ceux de 2022. En effet, le PTZ 2024 ne fera son entrée en application qu’au plus tard courant avril 2024.

Il reste donc un court laps de temps pour bénéficier d’un prêt à taux zéro pour financer une construction de maison individuelle.

Pour ceux qui veulent profiter de la hausse des montants ou des plafonds de ressources, il va, par contre, falloir patienter quelques semaines de plus pour en profiter.

Où en est le pouvoir d’achat immobilier en 2024 ? Est-ce un bon moment pour acheter ?

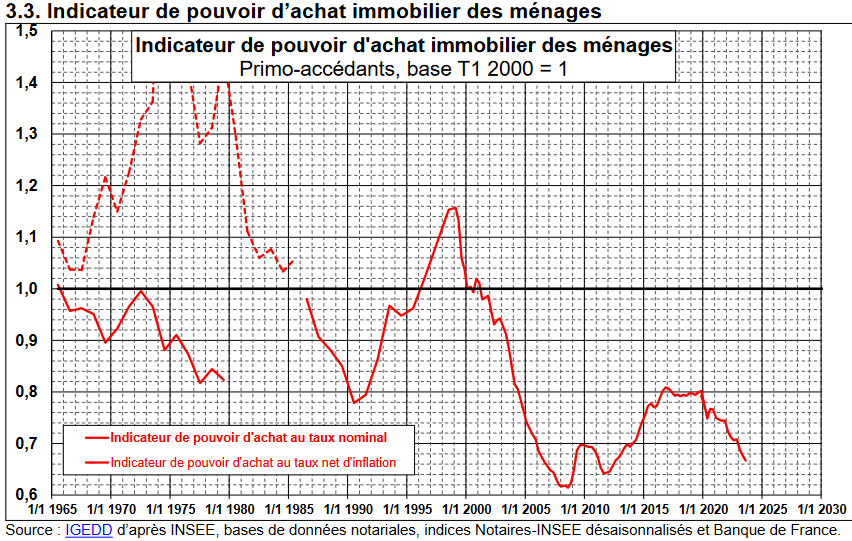

Le pouvoir d’achat immobilier est au plus bas depuis 2012 ! C’est ce qui ressort de ce graphique de l’IGEDD qui vient d’être mis à jour avec les dernières informations sur les taux de crédit, sur les prix et sur les revenus des ménages :

Retrouvez le détail par secteur géographique dans notre page mis à jour régulièrement sur les courbes de Friggit.

On n’a pas encore atteint le point bas de 2008-2009 et rien ne dit que l’on ira jusque-là. Si la hausse de taux s’arrête (encore mieux s’il y a de légères baisses) et si les prix n’augmentent pas à nouveau (idéalement s’ils baissent), cela permettra de créer quelques améliorations dans les trimestres à venir.

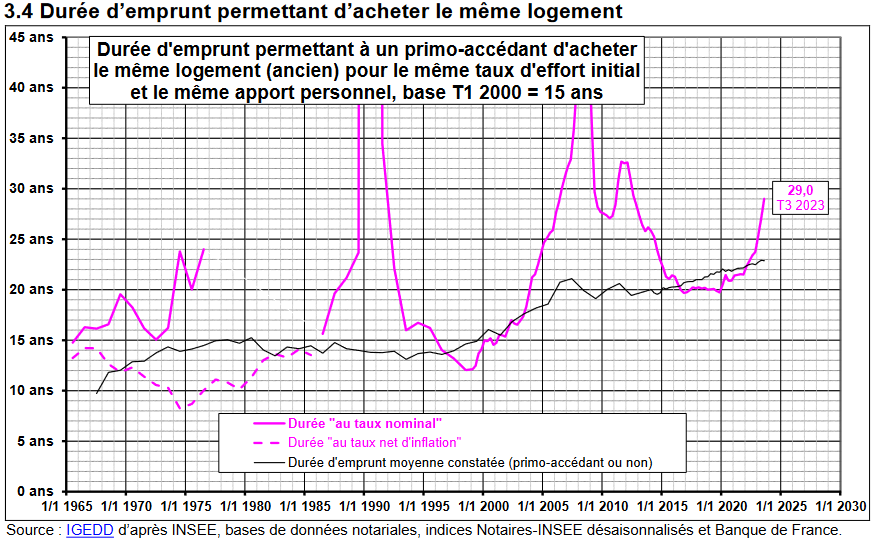

Une autre manière de voir cette évolution par rapport au passé, c’est de regarder combien de temps il faut pour acheter un même logement avec le même niveau d’effort financier par rapport au revenu disponible :

En moyenne, il faut désormais 29 ans en ce début 2024 contre 20 ans au début de l’année 2020. Une sacrée différence qui montre qu’il va y avoir encore des changements importants sur le marché dans les trimestres à venir. Cette situation n’est pas tenable sur plusieurs années. Personnellement, je ne m’attends pas à un krach des prix de l’immobilier en 2024, mais à une combinaison de différents facteurs qui vont permettre d’améliorer les choses progressivement :

- Une baisse lente des taux. On a probablement passer le pic, mais ne vous attendez pas à revoir des taux à 1 ou 2 % sur 20 ans ou 25 ans de si tôt.

- Une augmentation des revenus suite à une revalorisation au moins partielle des salaires et des retraites par rapport à l’inflation

- Une baisse globale des prix

Alors est-ce un bon moment pour acheter de l’immobilier ?

A priori pas vraiment, mais j’y vois quand même des facteurs positifs :

- Les prix moyens actuels ne reflètent pas forcément ce qu’il en est pour le type de bien que vous souhaitez dans votre secteur. Les taux de négociation sont au plus haut actuellement, à vous d’aller chercher cette baisse des prix en négociant fortement plutôt que d’attendre que tout baisse.

- Il est assez probable d’espérer une baisse des taux dans les années à venir, il y aura donc des possibilités de renégocier son crédit ou de faire un rachat d’emprunt à un meilleur taux et ainsi de réduire le coût de votre financement.

Savoir où en est le marché, c’est bien. Vous saurez tout en téléchargeant notre guide gratuit de l’achat immobilier en 2024.

Mais il faut avant tout que cela soit le bon moment pour vous personnellement. Pour rappel, un achat pour habiter ou pour louer n’est gagnant que sur le long terme. Il faut donc pouvoir se projeter suffisamment longtemps dans ce bien (secteur géographique, taille par rapport à ses besoins actuels et futurs, etc.).

Acheter maintenant peut avoir du sens à condition de bien connaître son marché et d’adapter sa stratégie à l’environnement actuel.

Beaucoup moins d’investissement locatif

Les contraintes se sont multipliées pour ceux qui veulent réaliser un investissement locatif ces dernières années. Les investisseurs sont pénalisés comme tous les autres acheteurs par des taux de crédit de plus en plus élevés qui viennent faire fondre les rentabilités espérées et les rêves de trouver des biens qui génèrent du cash flow positif. De plus, ils sont confrontés à d’autres contraintes spécifiques :

- Réduction des avantages de la loi Pinel pour acheter pour louer un logement neuf (2024 sera la dernière année de ce dispositif). Or les investissements locatifs représentaient au moins 50 % du marché de l’immobilier neuf.

- Début du retrait de la possibilité de louer pour les passoires thermiques : les logements les plus énergivores de la classe G ne peuvent déjà plus être loués. Les autres de cette classe vont subir le même sort dès le 1er janvier 2025 avant que cela ne soit les biens avec un DPE en classe F en 2028, puis en E en 2034.

- Une fiscalité qui reste très lourde si l’on n’y fait pas attention (en location vide, un investisseur avec une TMI à 30 % reversera 47.2 % de ces loyers imposables à l’État, cela sera encore plus pour ceux qui sont dans une tranche marginale d’imposition plus élevée…).

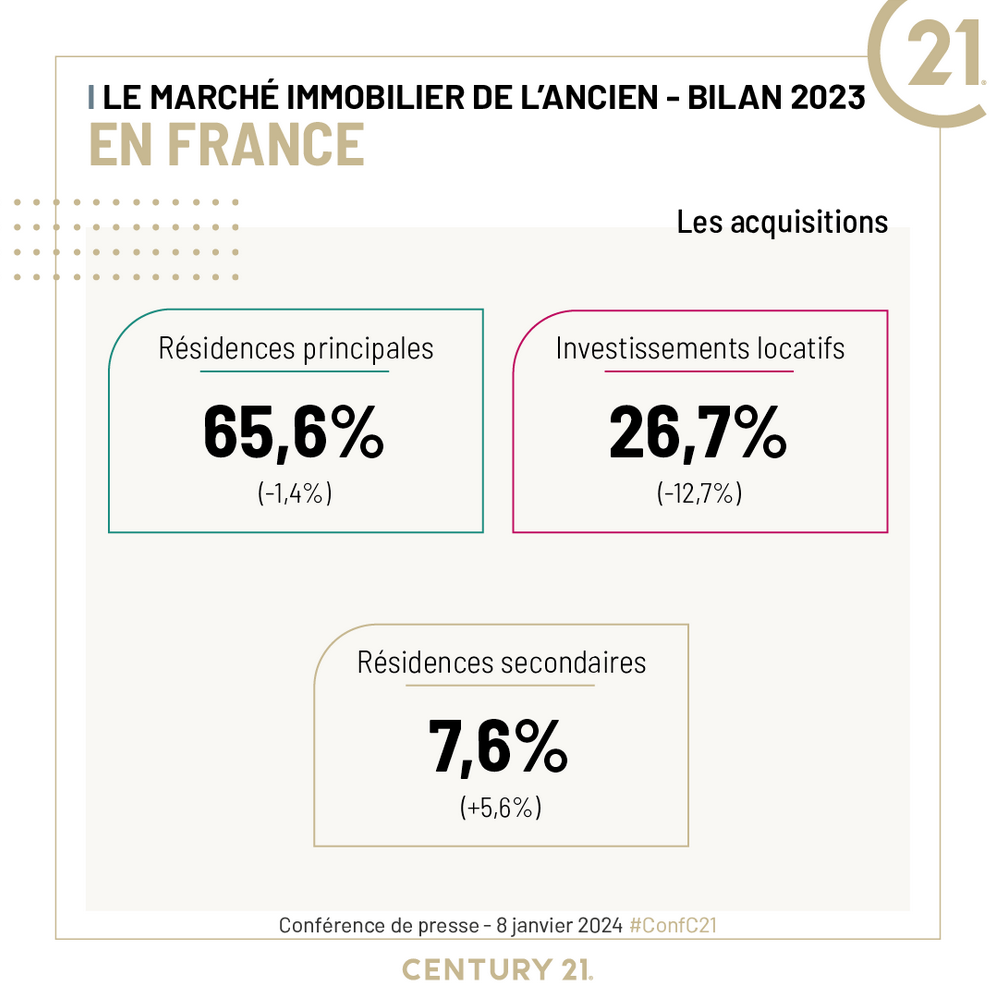

De ce fait, si le marché immobilier a baissé dans l’ensemble (-15 à -20 % de transactions immobilières en 2023 par rapport à 2022), ce sont les investissements locatifs qui ont le plus reculé en 2023 comme le montrent ces chiffres du réseau Century21 :

La part des investissements locatifs dans le marché total a chuté de 12.7 %, contre -1.4 % pour les achats de résidence principale et +5.6 % pour les résidences secondaires.

Nous vous invitons à lire notre récente analyse : faut-il encore investir en immobilier locatif en 2024 ? Est-ce encore intéressant ? Dans quels cas ? Quelles solutions ?

Changement de taux pour les nouveaux PEL ouverts en 2024

En 2024, les conditions ont changé pour toutes les nouvelles ouvertures d’un PEL. Les épargnants bénéficient d’une hausse du taux d’intérêt proposé. En contrepartie, ils subissent une hausse du taux d’intérêt du prêt lié à ce produit.

Pour rappel, le plan d’épargne logement est un produit d’épargne qui permet de bénéficier d’une rémunération de son épargne à un taux fixe ainsi que d’un taux pour un prêt PEL afin de financer l’achat de sa résidence principale ou des travaux dans celle-ci.

Ces 2 taux sont définis au moment de l’ouverture du PEL. Ils ne varient pas dans le temps.

Depuis le 1er janvier 2024, voici les nouveaux taux appliqués pour ceux qui ouvrent un PEL :

- Taux de rémunération de l’épargne : 2.25 % (contre 2.00 % en 2023)

- Taux d’emprunt : 3.45 % (contre 3.20 % en 2024)

Retrouvez notre guide du PEL 2026. Vous y retrouverez tous les détails comme par exemple le plafond maximum de versement en 2026 ou encore pour savoir quelle est la durée d’un plan épargne logement.

Hausse du prix de l’assurance habitation de 5 à 8 % en 2024

Les assurances sont une autre source de coûts pour votre logement. Suite à une forte inflation et à une limitation des augmentations en 2023, les tarifs des assurances habitation augmentent fortement en 2026.

En effet, les assureurs revalorisent pour la plupart au 1er janvier de chaque année le montant de votre prime d’assurance pour votre maison ou votre appartement. Il y a différents éléments qui jouent sur le prix d’un tel contrat. Néanmoins, il faut s’attendre à des hausses comprises entre 5 et 8 % pour cette année.

Cela vaut le coup/coût de comparer les offres en fonction de vos besoins réels, des souhaits du niveau de couverture et de garantie et de votre profil personnel. Pour cela, vous pouvez simuler votre assurance habitation et bénéficier d’une comparaison gratuite des meilleures offres actuelles qui vous correspondent.

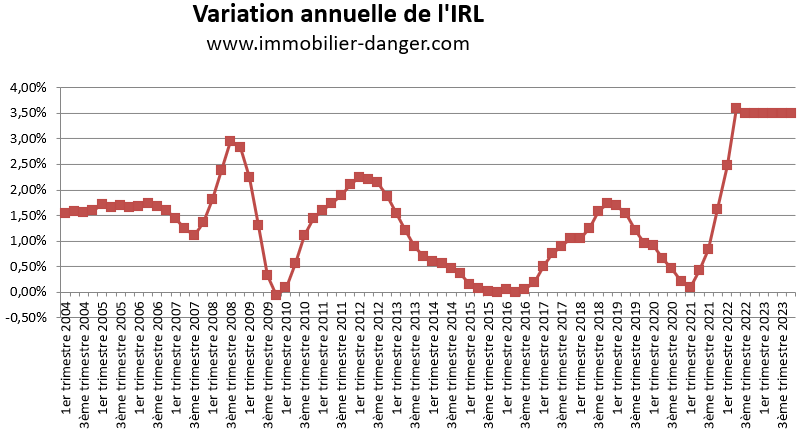

Hausse de l’indice de référence des loyers IRL au 4ème trimestre 2023

Ne loupez aucune information importante à propos de l’immobilier en France en vous abonnant gratuitement à la newsletter d’Immobilier Danger.

Mois précédents : Immobilier en 2023.

Mois suivant : Actualité immobilière en février 2024

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?