Immobilier 2023 : évolution des prix, des taux, de l'IRL et autres informations à retenir

Que s’est-il passé durant l’année 2023 sur le marché immobilier en France ? Voici un bilan complet de toutes les évolutions du marché immobilier en 2023 pour un rappel exhaustif de ce qu’il s’est passé cette année-là. Nous reprenons ici les informations principales diffusées dans les actualités immobilières sur Immobilier Danger.

Immobilier Danger reprend donc sur cette page ses nombreuses actualités immobilières publiées en 2023 pour faire une synthèse de l’évolution des prix de l’immobilier, des taux de crédit, de l’indice de référence des loyers (IRL), des conditions pour la loi Pinel, de la taxe foncière et de la taxe d’habitation, etc. De quoi se souvenir de tout ce qui a compté pour l’immobilier en 2023.

Évolution de l’immobilier en 2023 : baisse des ventes, hausse des prix, forte hausse des taux

Pour mémoire, voici les points essentiels à retenir sur l’immobilier en 2023.

Il y a beaucoup d’informations, pour retrouver plus facilement celles qui vous intéressent, utilisez le sommaire ci-dessus.

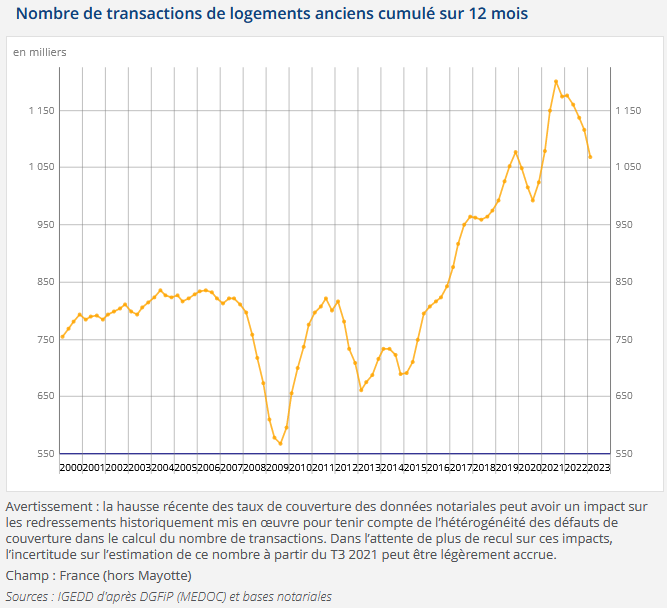

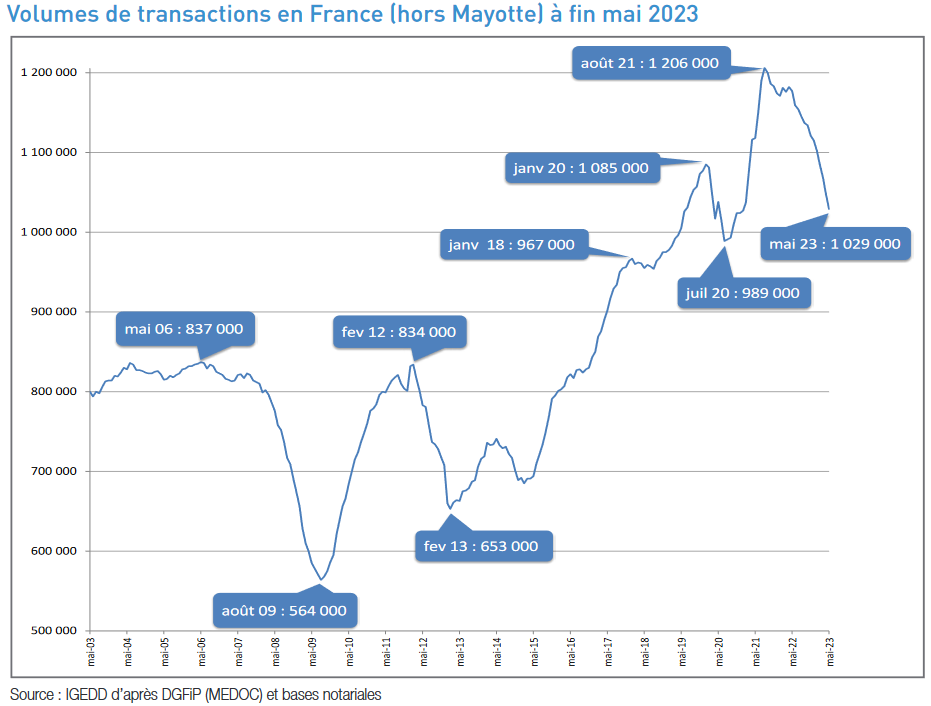

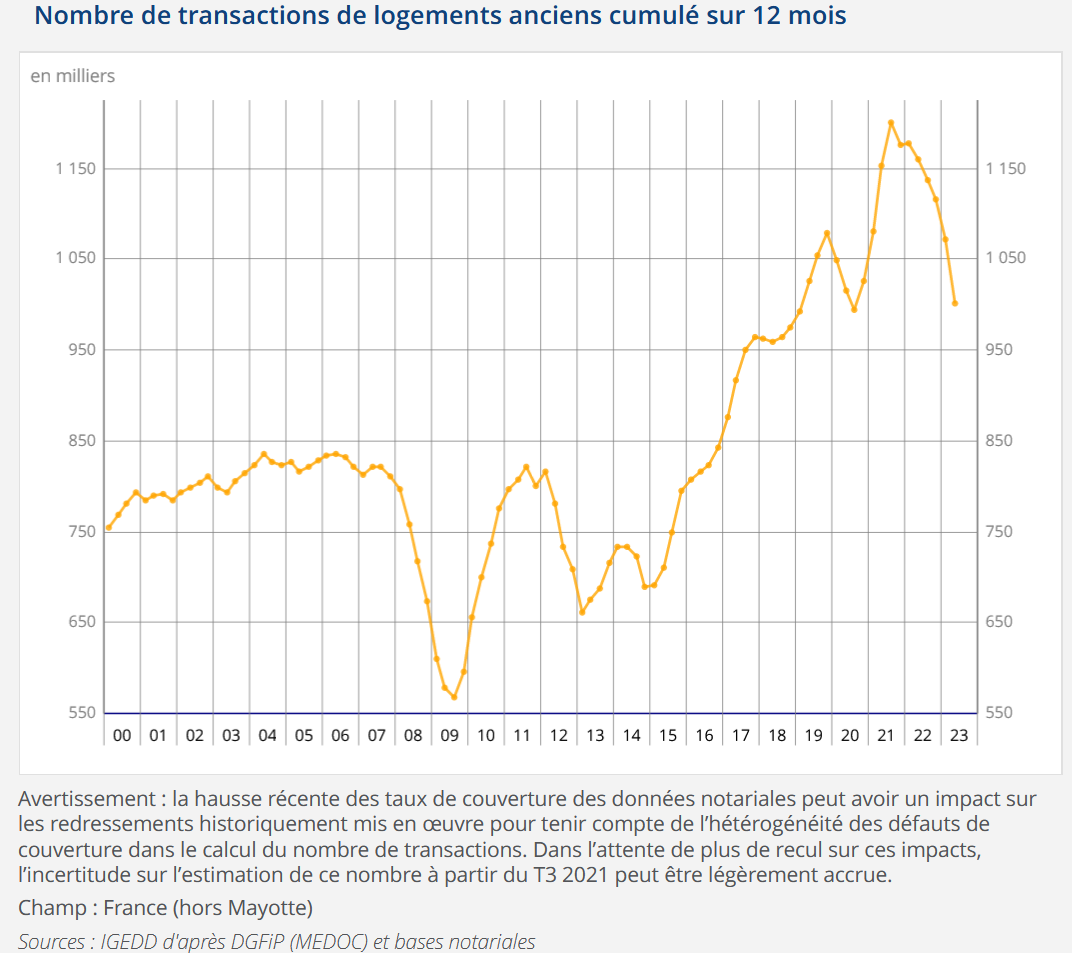

Nombre de transactions immobilières en 2023 : le marché se calme

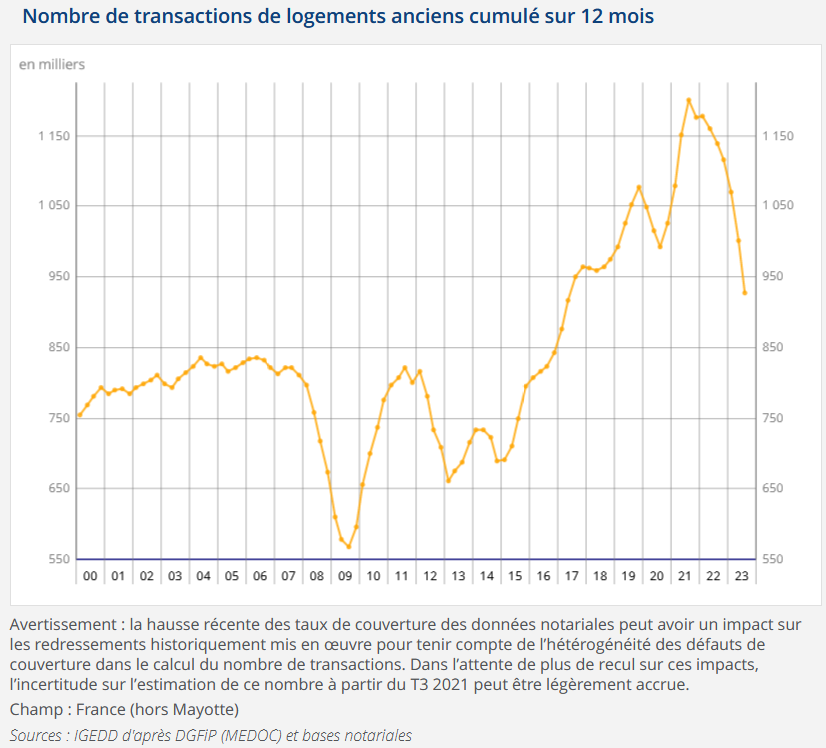

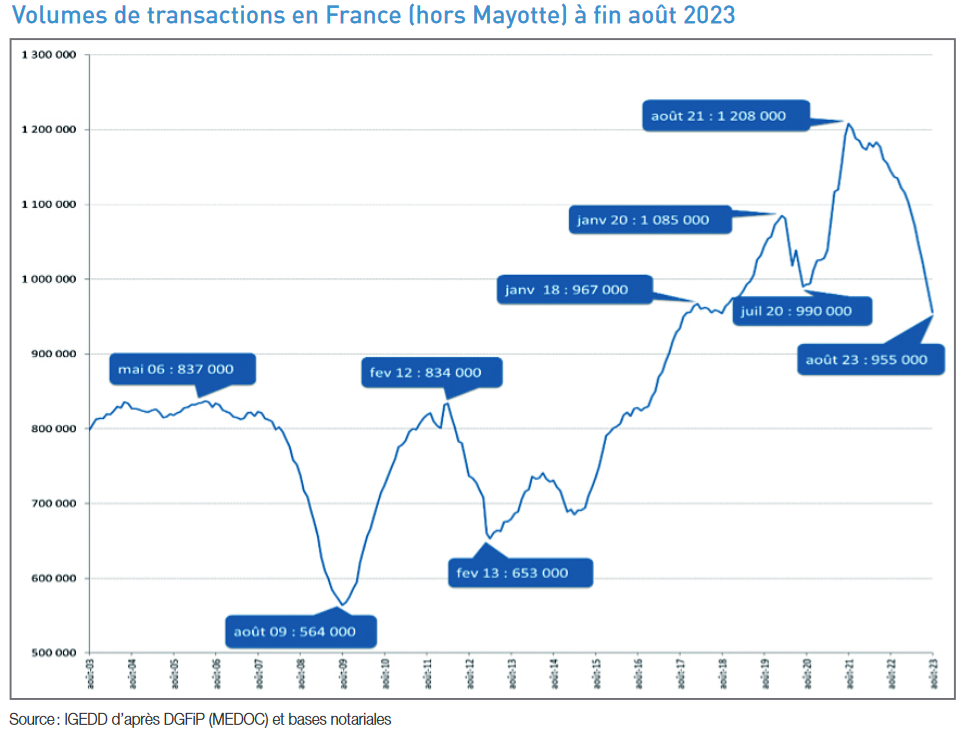

Après le pic observé sur le marché immobilier en 2021 suite à l’après Covid et à des taux d’emprunt toujours extrêmement bas, on a constaté un net changement d’ambiance en 2022 sur fond de forte hausse des taux et d’explosion de l’inflation. Cette tendance s’est poursuivie et aggravée en 2023.

Les transactions immobilières sont bien moins nombreuses. À fin septembre 2023, on est à 928 000 transactions dans l’immobilier ancien sur 12 mois glissants d’après l’indice notaires-INSEE :

Comme vous pourrez le voir dans nos actualités plus récentes, cela a marqué le début d’une forte chute des ventes de logements anciens. Le bilan de 2025 est bien moins positif.

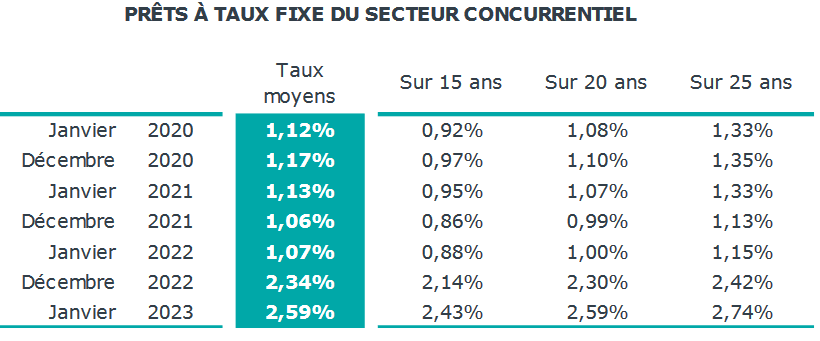

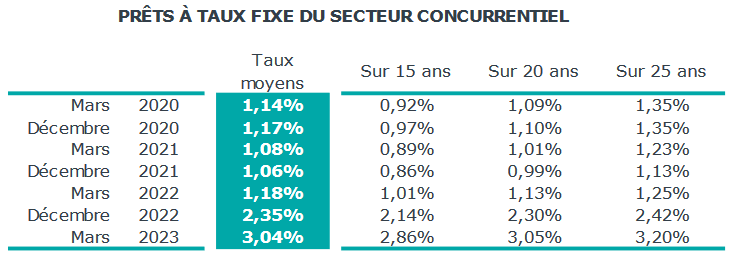

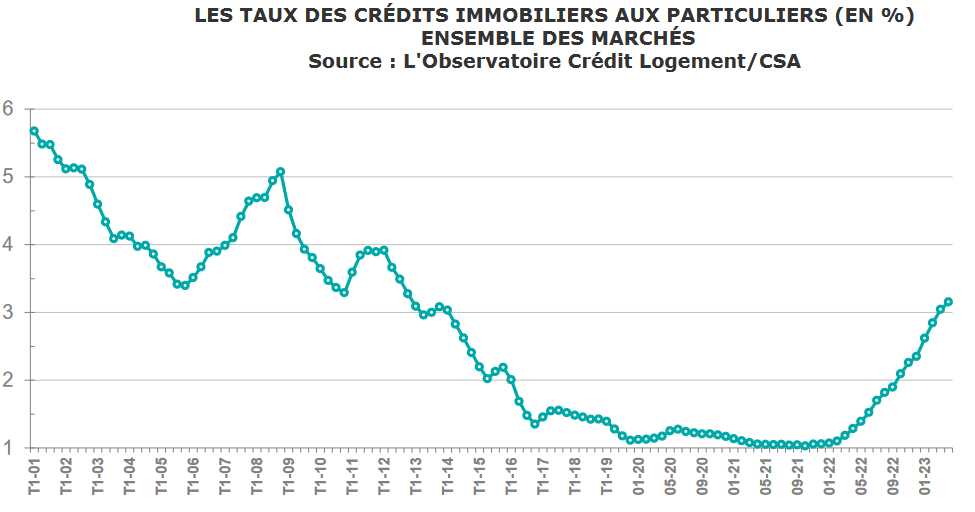

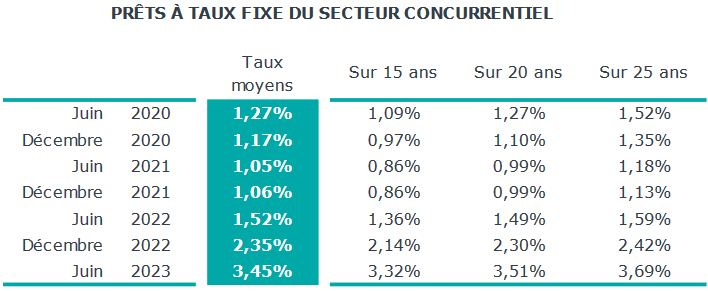

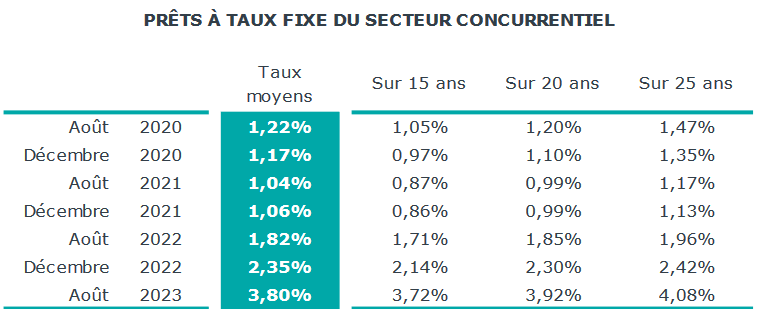

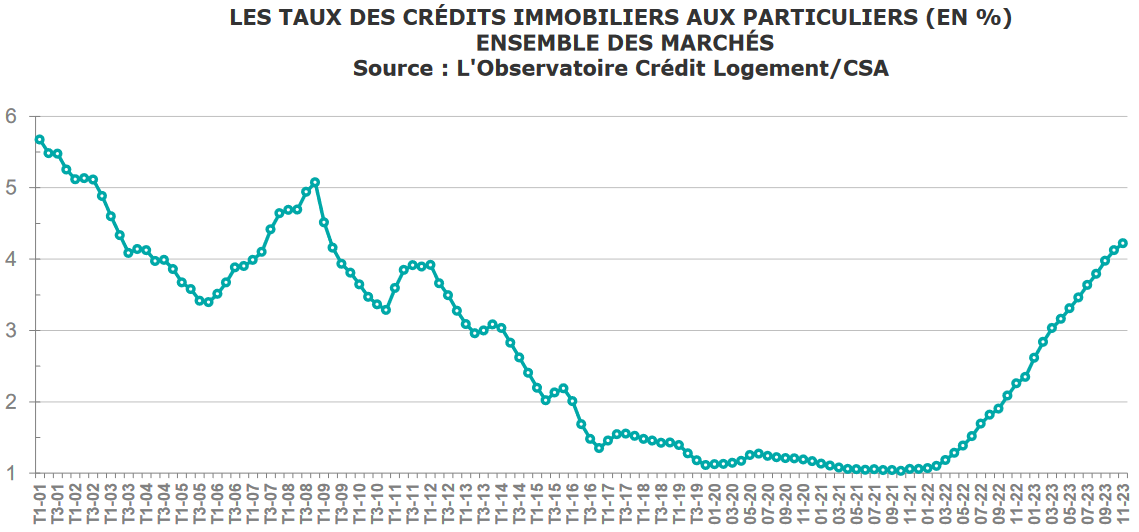

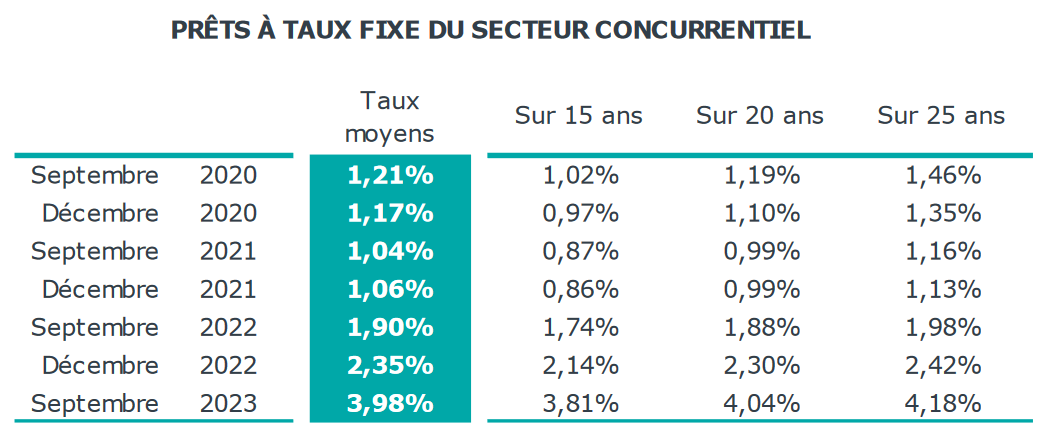

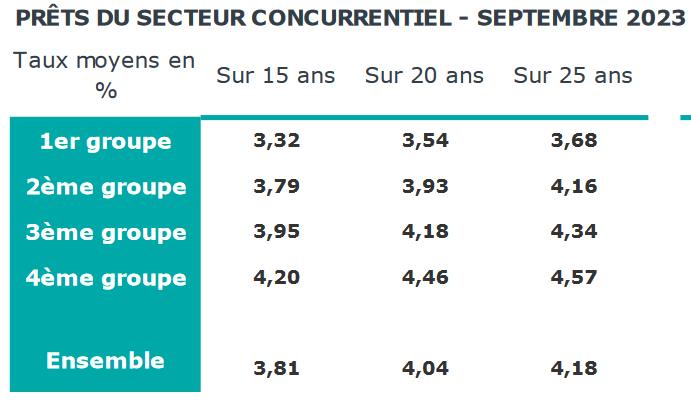

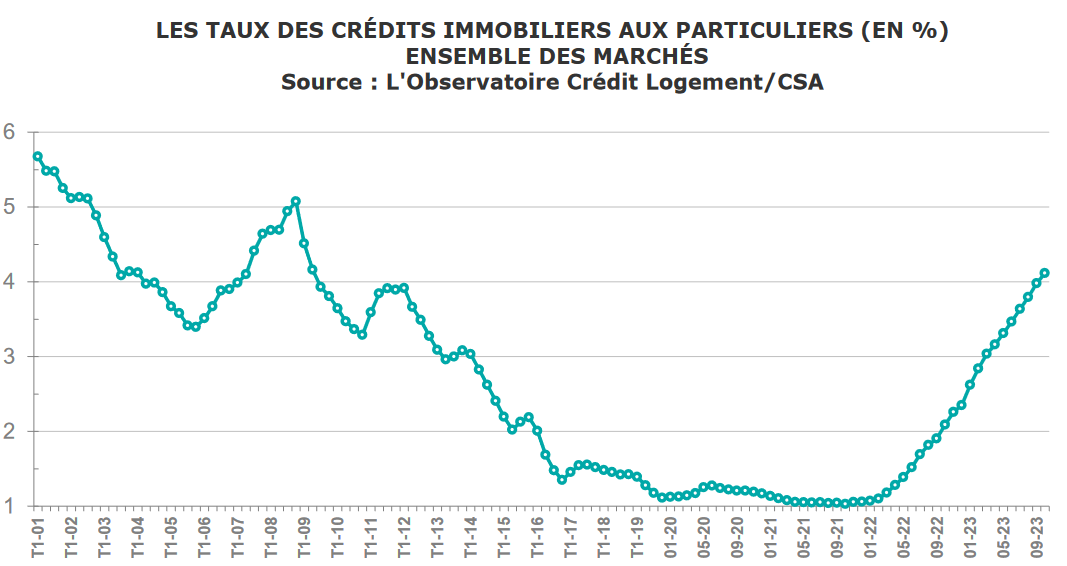

Des taux de prêt immobilier en très forte hausse sur toute l’année 2023

L’année 2022 aura été l’année où les taux de crédit immobilier ont connu leur plus forte augmentation annuel depuis plus de 15 ans après avoir battu un record à la baisse en 2021. L’année 2022 a débuté avec un niveau historiquement bas à 1.06 %. Le taux d’intérêt moyen a alors commencé à remonter un peu sur les premiers mois de l’année avant d’exploser de mois en mois jusqu’à atteindre 2.25 % sur la fin de l’année 2022.

En 2023, cette explosion des taux d’emprunt s’est confirmée et accélérée. On a fini l’année avec des taux moyens à plus de 4.2 %. C’est près de 200 points de base de plus en un an. Une énorme bombe pour le marché immobilier.

Cela a provoqué une chute des ventes et des prix en 2023 comme vous pouvez le voir ci-dessous.

Voici l’évolution du taux immobilier moyen jusqu’à fin 2023 :

Cette forte hausse des taux entraine une chute progressive de la capacité d’emprunt et fait fondre petit à petit le pouvoir d’achat des acheteurs.

Retrouvez tout sur le taux immobilier 2023 avec un historique complet mois par mois et un point sur les meilleurs taux de l’époque pour chaque durée de remboursement.

Découvrez également tout sur l’évolution du taux immobilier en 2026 et le taux de prêt immobilier en mars 2026.

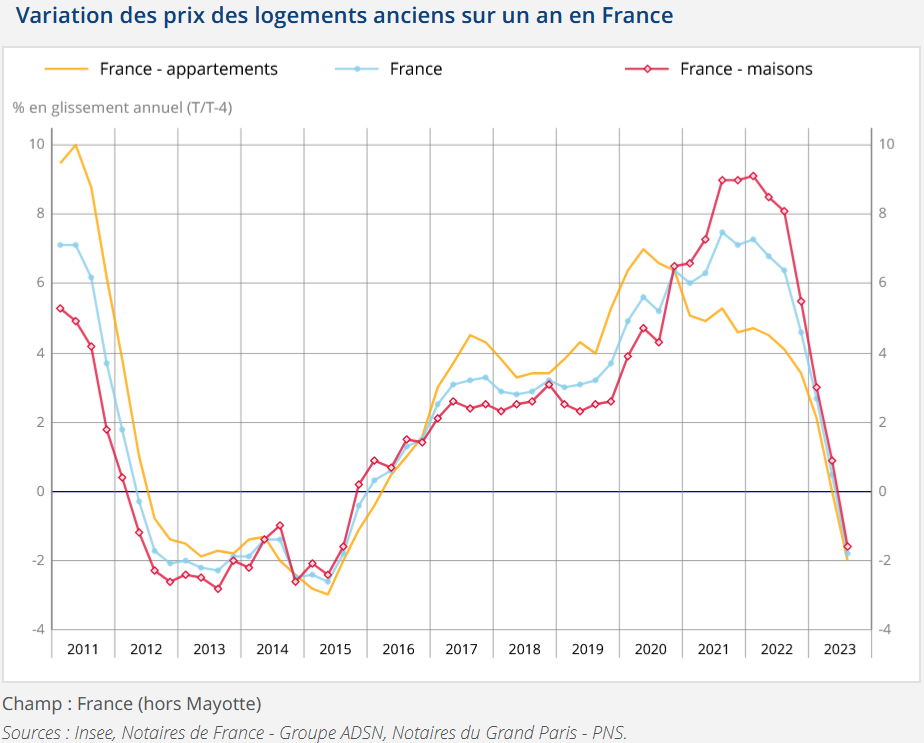

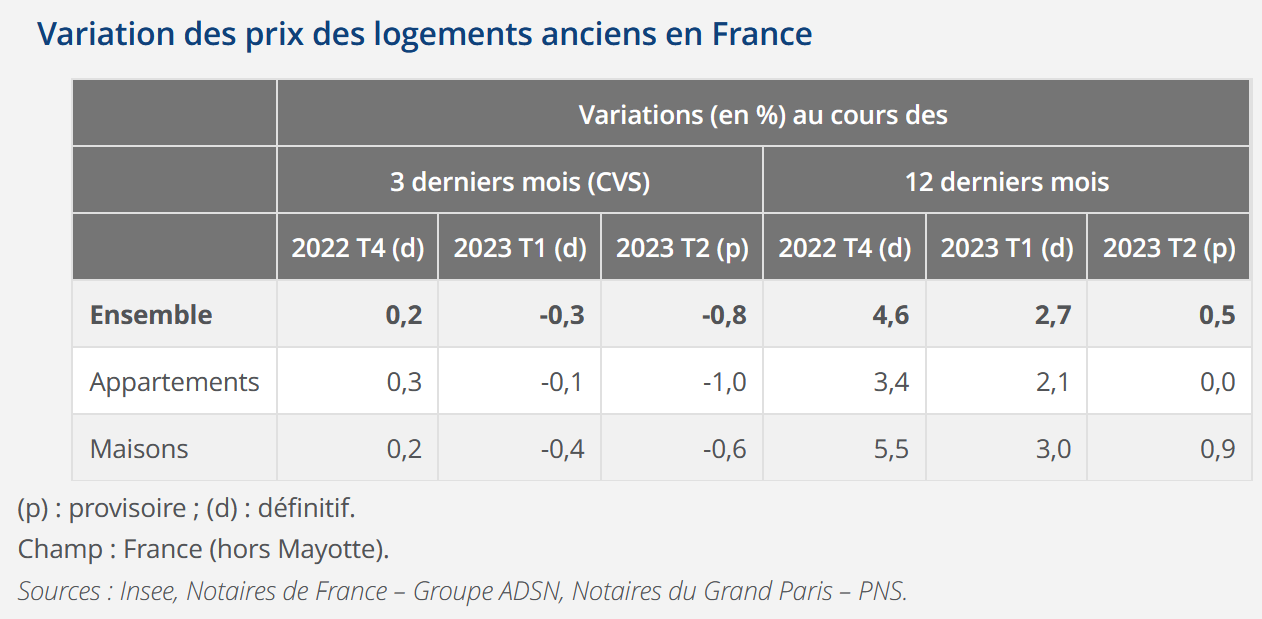

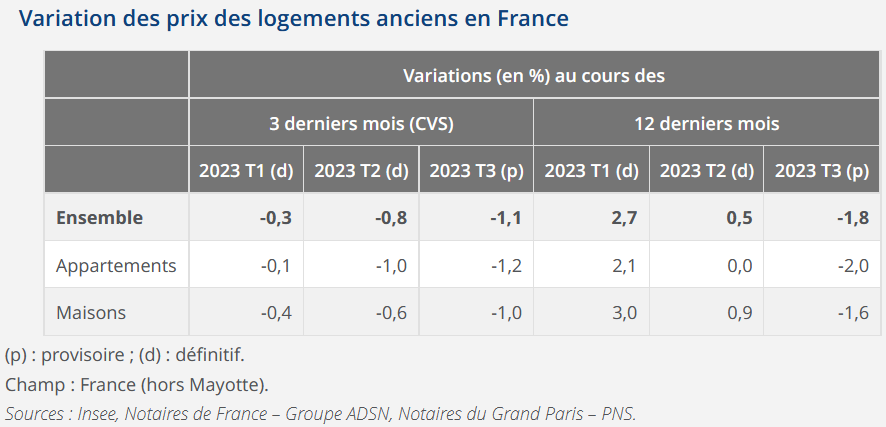

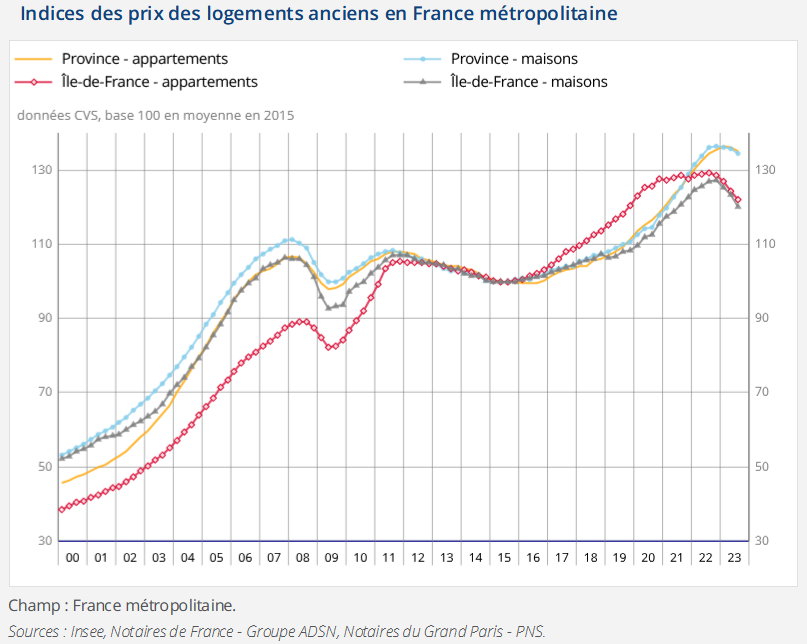

Des prix qui commencent à baisser plus fortement

L’INSEE a communiqué fin novembre 2023 les dernières statistiques sur les prix de l’immobilier ancien au 3ème trimestre 2023. Il s’agit de données provisoires qui seront révisées dans les mois à venir.

Au début de l’explosion des taux, le marché était encore assez dynamique, porté par une vague d’acheteur moins regardant et par un manque d’offres. De ce fait, la tendance au niveau des prix a mis du temps à s’inverser. Fin 2022 et début 2023, on assistait encore à des hausses de prix dans les statistiques de l’INSEE. Puis, la forte chute des ventes à commencer à enfin se répercuter sur les prix des logements. Comme souvent, un changement de tendance montre d’abord un fort ralentissement des ventes avant que les prix ne se retournent.

Les prix de l’immobilier vont perdre plus de 2 % en 2023. Dans un contexte avec une inflation a plus de 5 %, cela fait une nette perte de valeur en euros constants. La fête est terminée pour les vendeurs.

Ces évolutions globales ne donnent qu’une indication générale, mais cela ne présage pas de ce qu’il s’est réellement passé sur votre marché immobilier local. Il vous faudra une analyse plus spécifique à votre secteur géographique pour plus de précision. Par exemple avec la base DVF d’Etalab pour les prix réels des ventes récentes dans votre ville. Vous pouvez également faire appel à un professionnel pour obtenir une estimation de votre maison ou de votre appartement.

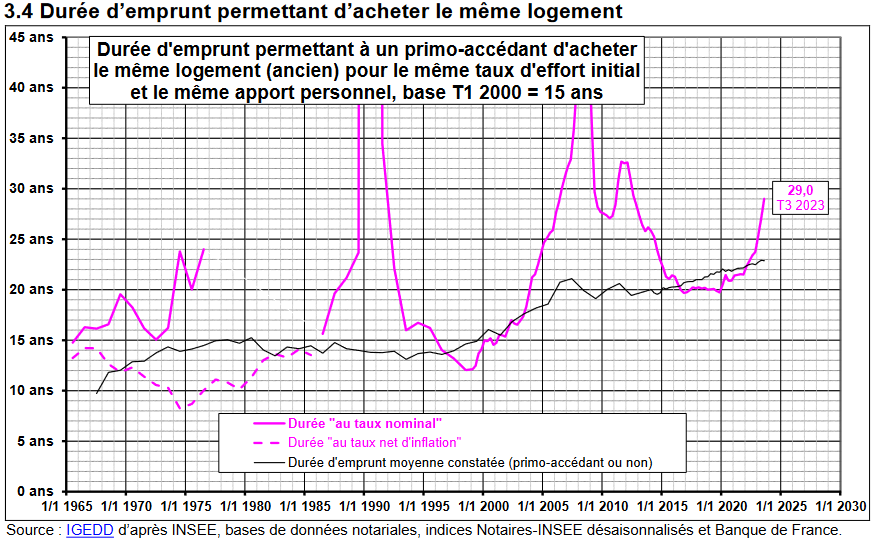

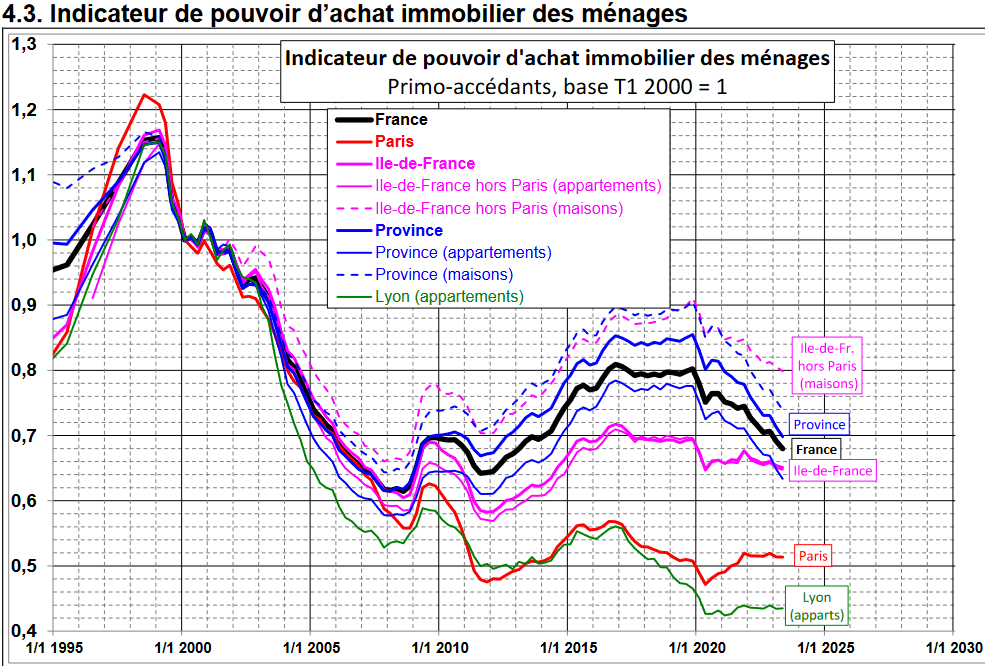

Forte baisse du pouvoir d’achat immobilier en 2023

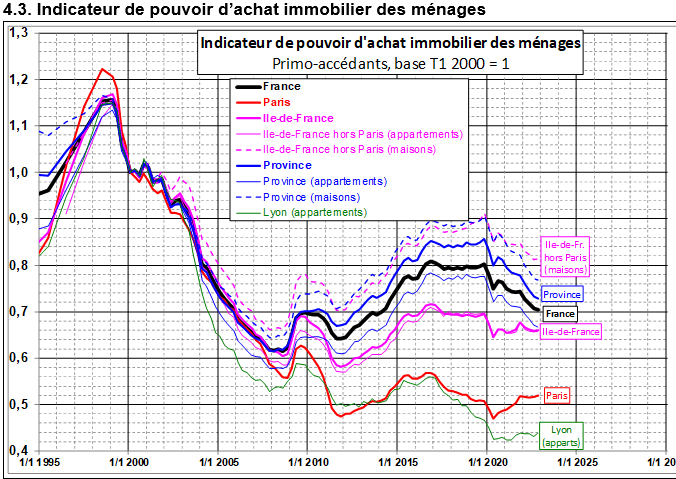

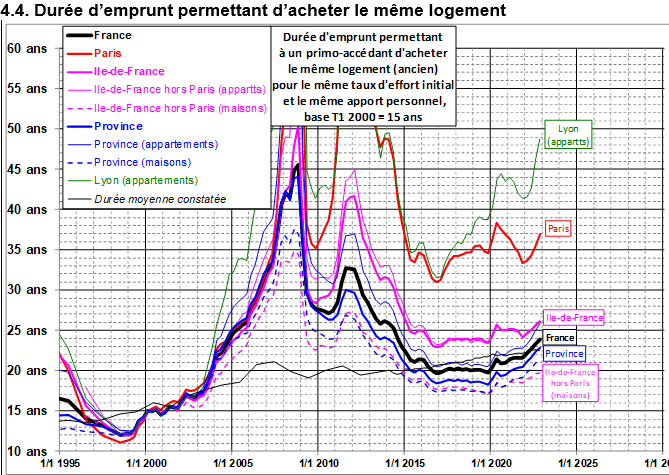

Entre la hausse des taux et la baisse tardive des prix, le pouvoir d’achat immobilier a continué de fondre en 2023 comme le montre ce graphique qui était disponible à fin décembre 2023 :

Ce n’était que le début d’une période bien moins favorable aux acheteurs. Retrouvez plus de données sur les prix des logements sur le long terme avec l’actualisation des courbes avec les conditions d’aujourd’hui en 2026.

Vous retrouverez également d’autres informations ci-dessous concernant l’évolution des prix de l’immobilier en 2023 dans les actualités à retenir sur l’année.

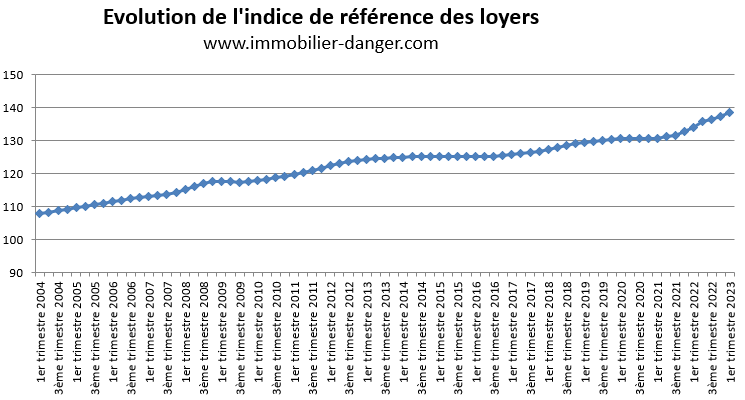

Indice de référence des loyers (IRL) 2023 : quelle augmentation de loyer maximale ?

Tous les trimestres,nouvel indice de référence des loyers (IRL) est calculé par l’INSEE.

Voici les évolutions de l’indice des loyers sur 2023 par rapport à une base 100 prise au 4ème trimestre 1998 :

- IRL du 1er trimestre 2023 : 138.61. Soit + 3.49 % sur un an

- IRL du 2ème trimestre 2023 : 140.59. Soit + 3.50 % sur un an

- IRL du 3ème trimestre 2023 : 141.03 Soit + 3.49 % sur un an

- IRL du 4ème trimestre 2023 : 142.06 Soit + 3.50 % sur un an

Retrouvez toute l’évolution de l’IRL de 2004 à 2026.

Chaque année, le plus souvent à la date anniversaire du contrat de location, un propriétaire bailleur peut réviser son loyer. Cet IRL sert à limiter l’augmentation de loyer sur une année.

En l’occurrence en 2023, les propriétaires bailleurs ont pu fortement augmenter les loyers de leurs locataires grâce à une forte hausse de l’IRL 2023 même si celle-ci a été plafonnée par le gouvernement. Elle aurait dû être plus importante encore tant l’inflation a été forte en 2023.

Tout sur la taxe foncière en 2023 : de (très) fortes augmentations

D’ici peu, tous les propriétaires de biens immobiliers en France vont commencer à recevoir leur avis de taxe foncière 2026.

Consultez toutes les dates pour la taxe foncière et la taxe d’habitation en 2026.

Ne soyez pas surpris, il va y avoir de fortes augmentations en cette année 2023 :

- Tous les ans, la valeur locative cadastrale, qui sert de base au calcul du montant de votre taxe foncière, est révisée mécaniquement pour tous les logements en fonction de l’inflation en vigueur. Comme vous le savez, cette dernière est très forte actuellement. De ce fait, il y aura une hausse automatique de 7.1 % (après + 3.4 % en 2022 déjà).

- Chaque collectivité locale a le pouvoir de faire varier son taux d’imposition par rapport à cette valeur cadastrale. Certaines en profitent pour littéralement la faire exploser comme par exemple cette hausse de 52 % du taux pour la taxe foncière à Paris (le taux d’imposition pour la taxe foncière est effectivement passé de 13.5 % à 20.5 %). Et d’autres villes vont en faire de même mais dans une moindre ampleur.

- Si vous avez amélioré votre bien : agrandissement, ajout d’une piscine ou d’autres éléments significatifs, vous aurez également d’autres hausses à supporter

Néanmoins, certains ménages bénéficieront d’une exonération de taxe foncière en 2026. Il y a notamment un plafonnement selon les revenus du ménage propriétaire.

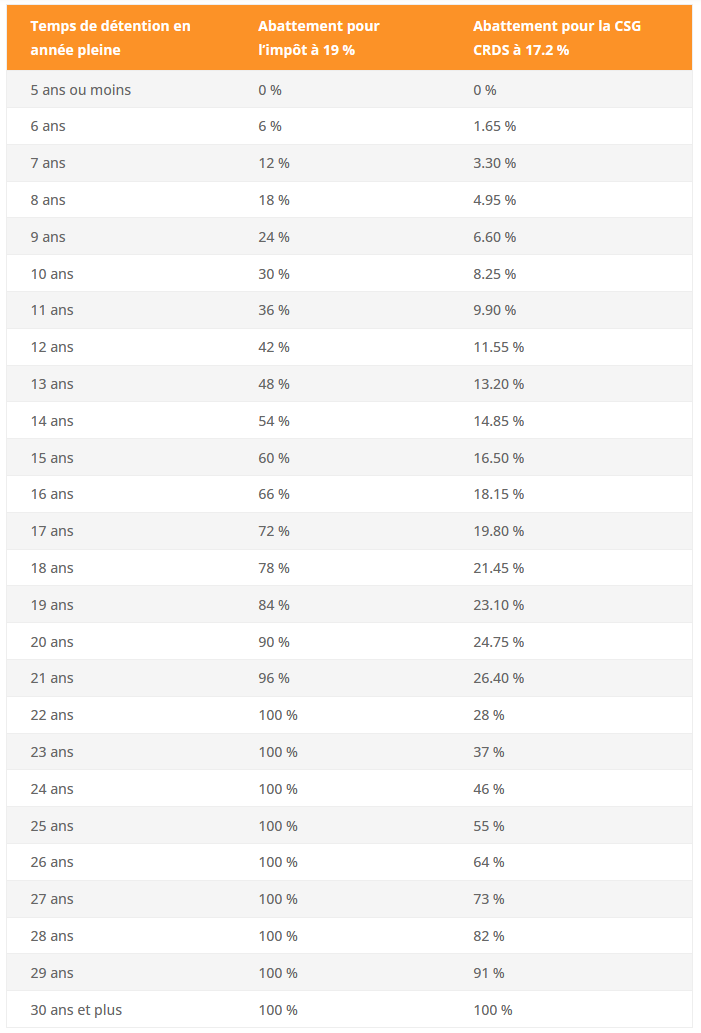

Calcul de plus value immobilière 2023

En 2023, l’imposition sur les plus-values immobilières étaient la même qu’en 2026 avec les abattements suivant sur le montant de la plus-value imposable selon la durée de détention :

Défiscalisation en immobilier en 2023

Cette année-là, le principal dispositif de défiscalisation immobilière utilisée était la loi Pinel. C’est loin d’être la seule option possible, mais c’est la plus médiatique. Il faut dire que les fortes réductions d’impôts attirent de nombreux Français fortement imposables sur leurs revenus.

Plafond de loyer en loi Pinel 2023

Voici les plafonds en vigueur pour le loyer d’un appartement en loi Pinel en 2023 selon la zone géographique :

- Zone A Bis : 18.25 € du mètre carré

- Zone A : 13.56 € du mètre carré

- Zone B1 : 10.93 € du mètre carré

- Zone B2 : 9.50 € du mètre carré

Voici comment se calcule le loyer maximum en Pinel en fonction de ces plafonds.

Depuis le 1er janvier 2019, les logements neufs en zone B2 ne sont plus éligibles à ce dispositif d’investissement défiscalisé. Seuls ceux achetés avant cette date profitent toujours des avantages fiscaux dans ces secteurs géographiques là.

Les actualités immobilières de 2023 à retenir

Quels changements pour l’immobilier en 2022 ?

Accès au crédit immobilier : contraintes HCSF et taux d’usure toujours d’actualité

Faire une demande de crédit immobilier en 2023 sera toujours compliquée. Le gouvernement ne laisse, pour le moment, aucun signe d’une volonté d’assouplir les règles d’octroi imposées par le HCSF (Haut Conseil en Stabilité Financière). Il faudra toujours pour un emprunteur :

- avoir suffisamment d’apport personnel : les 10 % habituels pour payer les frais de notaire et d’agence ne sont pas toujours suffisant actuellement. On est plus proche de 20 % du coût du projet à financer par d’autres moyens qu’un prêt immobilier à la banque. Cela peut se faire pour certains par une chasse aux aides à l’achat comme le prêt à taux zéro (PTZ), le prêt Action Logement, un prêt PEL qui redevient intéressant dans ce contexte, etc.

- emprunter sur 25 ans maximum

- respecter un taux d’endettement limité à 35 % de vos revenus

En outre, il y aura probablement encore des blocages liés au taux d’usure au 1er trimestre 2023. Tant que les taux augmentent plus vite sur les marchés que ces derniers, les banques continueront d’être à la limite dans les taux d’intérêt qu’elles proposent à leurs clients pour acheter une maison ou un appartement. Dès le mois de janvier, cela devrait être un peu moins le cas, mais les crédits seront plus chers. À voir ensuite sur le reste de l’année si des blocages de même type vont se reproduire. Ce n’est pas à exclure si les taux augmentent encore fortement.

Consultez nos informations et nos conseils pour éviter le refus de crédit immobilier. Que ce soit à cause du taux d’endettement ou du seuil de l’usure, il y a toujours la possibilité de faire un montage financier différent et plus adapté.

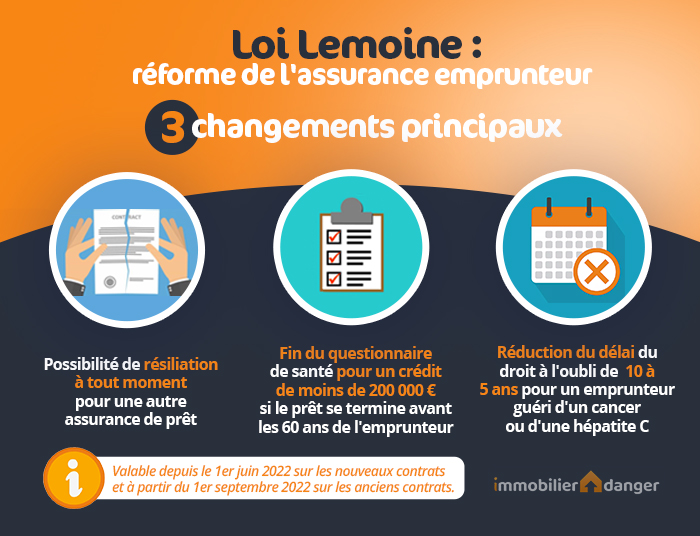

La loi Lemoine permet de changer d’assurance emprunteur plus facilement

Il devient beaucoup plus connu le fait de pouvoir choisir son assurance de prêt immobilier librement au moment de la souscription de son emprunt (on parle alors de délégation d’assurance). Il devient surtout plus simple de changer d’assurance emprunteur à tout moment avec la loi Lemoine mise en place en 2022.

Comme le montre cette infographie, la résiliation simplifiée de votre contrat d’assurance emprunteur n’est pas le seul changement important. Il y a également la suppression du questionnaire de santé pour certains crédits ou la réduction du droit à l’oubli de moitié pour les emprunteurs qui sont guéris d’un cancer :

Comparer les offres des assureurs pour mettre en concurrence le contrat proposé par votre banque permet de générer de belles économies. C’est toujours cela de gagner dans le climat inflationniste actuel. En effet, il peut y avoir plusieurs milliers d’euros d’économie à la clé en choisissant le meilleur contrat d’assurance de prêt immobilier en fonction de votre profil.

De plus, en négociant et en comparant pour trouver un contrat moins cher, cela vous permet de bénéficier d’un meilleur taux d’assurance de prêt immobilier. D’une part cela vous permet de faire de belles économies. D’autre part, cela peut également vous permettre de réduire votre TAEG et ainsi limiter les risques de refus de prêt à cause d’un endettement trop élevé ou d’un dépassement usuraire.

Prolongation du prêt à taux zéro jusqu’à fin 2023

Pour aider les particuliers à acheter leur premier logement neuf dans certaines zones géographiques ou à faire d’importants travaux lors de leur premier achat dans l’ancien dans d’autres zones, le gouvernement prolonge le prêt à taux zéro (PTZ) jusqu’à fin 2023.

Découvrez toutes les conditions pour bénéficier d’un PTZ en 2023.

Défiscalisation immobilière : réduction des avantages de la loi Pinel en 2023

D’autres dispositifs permettent d’inciter les investisseurs à acheter de l’immobilier avec des conditions particulières. Les incitations portent souvent sur des réductions d’impôts. Vous pouvez découvrir tous les dispositifs pour faire de la défiscalisation en immobilier en 2023 dans notre article de synthèse.

Dès le 1er janvier 2023, les taux de réduction d’impôts proposés par le dispositif de la loi Pinel vont être revus à la baisse. La loi Pinel 2023 sera donc moins intéressante que celle de 2022. Voici les changements sur les avantages fiscaux pour de l’investissement Pinel :

Il y aura des réductions encore moins fortes en 2024. Seuls certains types de logements neufs seront éligibles à la loi Pinel Plus qui offrira les mêmes bénéfices fiscaux qu’en 2022.

Impôts locaux : fin de taxe d’habitation mais forte hausse de la taxe foncière

En 2023, plus aucune résidence principale ne sera imposée par une taxe d’habitation. Seuls les résidences secondaires et les logements vacants continueront de payer cet impôt local. Il y aura même des surtaxes possibles pour les communes où le taux de résidence secondaire est important par rapport au parc de logements comme nous l’avons vu dans nos récentes revues de l’actualité immobilière.

Cependant, les propriétaires devront payer beaucoup plus cher pour leur taxe foncière en 2023. En fait, la révision des valeurs locatives, qui servent de base au calcul du montant de votre taxe, est indexée chaque année sur le niveau d’inflation. On devrait donc avoir une augmentation globale d’environ 7 % des taxes foncières en 2023.

Et ce n’est pas tout, certaines communes augmentent également les taux de prélèvements appliqués sur la valeur locative cadastrale de votre logement. C’est par exemple le cas de la ville de Paris qui a annoncé une augmentation de 52 % de son taux de prélèvement en 2023.

Des contraintes de plus en plus fortes pour les logements avec un mauvais DPE

Pour inciter les propriétaires à faire de la rénovation énergétique dans leur logement, le gouvernement va mettre en place différentes mesures dans les années à venir en se basant sur les résultats du DPE, le diagnostic de performance énergétique qu’il est obligatoire de réaliser lors d’une vente immobilière ou d’une mise en location.

Cela va concerner dès 2023 les passoires thermiques (biens avec un DPE en classe F ou G) :

- Obligation de faire réaliser un audit énergétique pour la vente d’un bien immobilier en classe F ou G à partir du 1er avril 2023

- Interdiction de louer un logement avec un mauvais résultat au diagnostic de performance énergétique : dès le 1er janvier 2023 pour les logements en classe G avec un dépassement de consommation du seuil de 450 kWh/an.

Plafonnement de l’indice des loyers à 3.5 %

Pour limiter l’impact de l’inflation sur les locataires, le gouvernement a mis en plus un plafond à l’augmentation de l’indice de référence des loyers (IRL) à 3.50 %. Il est en vigueur pour l’indice du 3ème trimestre 2022 à celui du 2ème trimestre 2023. Les montants des loyers ne pourront pas reporter l’intégralité de l’inflation actuelle.

Taux de crédit immobilier en janvier 2023 : moyenne à 2.52 %

Depuis notre publication sur les taux de prêt immobilier en janvier 2023, de nouvelles statistiques ont été publiées par l’observatoire Crédit Logement. Alors que le taux immobilier moyen était à 2.25 % sur les crédits souscrits en novembre, il augmente à 2.34 % sur ceux contractés en décembre. De plus, la moyenne du taux d’intérêt à mi-janvier est à 2.52 %.

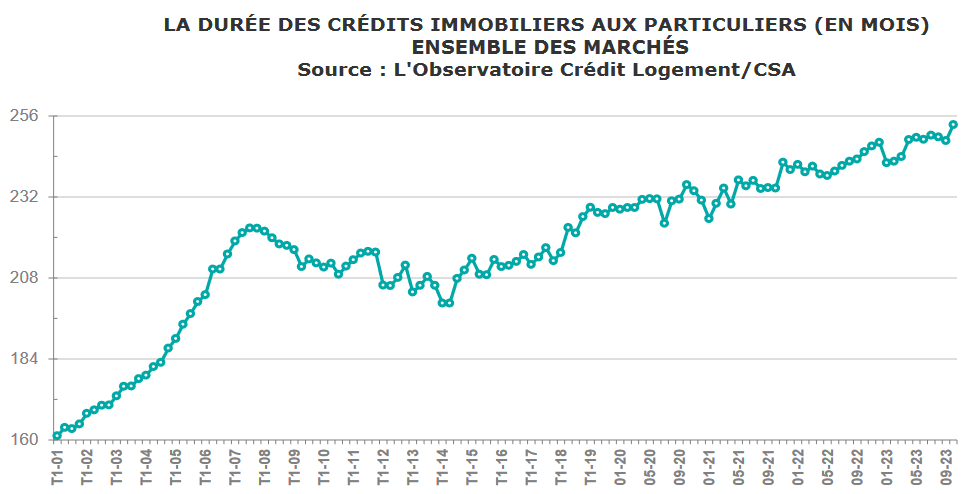

Ainsi, l’augmentation des taux de prêt immobilier continue à se faire à un rythme assez soutenu, malgré les ralentissements imposés par le plafond des taux d’usure.

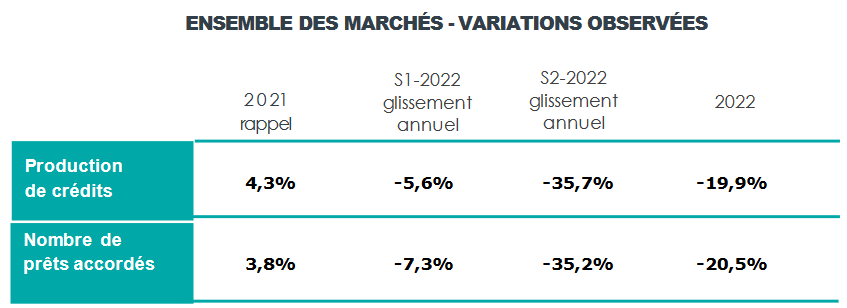

Pour ne pas abandonner leur projet, les emprunteurs font actuellement le choix d’augmenter encore la durée des emprunts réalisés. La moyenne des durées sur le mois de décembre atteint ainsi un nouveau record à 248 mois (20 ans et 8 mois). Attention, celle-ci inclut les prêts travaux qui viennent fortement diminuer le résultat global des crédits habitats. En réalité, sur l’ensemble du 4ème trimestre 2022, on est à une durée moyenne de 263 mois pour financer un achat de logement neuf et à 258 mois pour financer l’achat d’un logement ancien.

Regardez aussi quelle banque propose le meilleur taux immobilier 2023.

Enfin, le nombre de prêts immobiliers accordés sur l’ensemble du 2ème semestre 2022 est en baisse de 35.2 % par rapport au 2ème semestre 2021. Ce sont les conséquences des difficultés d’accès au crédit que nous évoquons depuis plusieurs mois et d’une moins forte demande tant que les prix des logements en vente ne s’adaptent pas à ce changement brutal de contexte financier.

Le taux d’usure va être mis à jour mensuellement : qu’est-ce que cela change pour votre prêt immobilier ?

La Banque de France a finalement décidé de revoir les modalités de mise à jour des taux d’usure en 2023. Depuis de nombreux mois, les taux d’intérêt augmentent bien plus vite que les taux d’usure. En effet, ces derniers ne sont mis à jour qu’une fois par trimestre et en se basant sur des statistiques qui souffrent d’un décalage dans le temps par rapport à la réalité du terrain. De ce fait, les banques ne peuvent plus répercuter la hausse du prix de l’argent et doivent prêter à perte depuis quelques mois sur de nombreux dossiers.

Certains établissements prêteurs ont donc fortement réduit leur production de crédit immobilier et les refus de financement ont explosé. Ce qui impacte tout le secteur de la transaction immobilière et bloque ou ralentit un certain nombre difficilement quantifiable de ventes.

A partir du 1er mars et pour une période temporaire, la Banque de France va mettre à jour les plafonds calculés pour les taux d’usure selon les types de prêts et leur durée tous les mois.

Ceci devrait permettre dans les mois à venir de débloquer l’accès au crédit immobilier. En contrepartie, les taux d’emprunt immobilier vont augmenter plus rapidement. Pour les acheteurs qui viennent de signer un compromis ou qui sont sur le point de le faire, il n’y a pas un jour à attendre. L’objectif doit être de décrocher le plus rapidement possible son crédit immobilier.

Pour vous aider dans cette démarche, Immobilier Danger met à votre disposition un simulateur de prêt immobilier qui vous permettra de vous faire accompagner par un courtier pour obtenir un financement au meilleur taux possible en fonction de votre situation.

Taux de PEL à 2 %, taux du livret A à 3 % : tout sur la rémunération de l’épargne

Si l’inflation a des conséquences sur les taux de crédit immobilier, elle en a également sur les taux de rémunération de vos placements sur des livrets et comptes d’épargne.

Voici les principaux changements à retenir et les dates d’entrée en application :

| Placement | Nouveau taux (ancien taux) | Date d’application |

|---|---|---|

| PEL : Plan Epargne Logement | 2.00 % (1.00 %) | Pour les PEL ouverts depuis le 1er janvier 2023 |

| CEL : Compte Epargne Logement | 2.00 % (1.00 %) | Pour les CEL ouverts à partir du 1er février 2023 |

| Livret A | 3.00 % (2.00 %) | Pour tous les livret A à partir du 1er février 2023 |

| LDDS : Livret de Développement Durable et Solidaire | 3.00 % (2.00 %) | Pour tous les LDDS à partir du 1er février 2023 |

| LEP : Livret d’Epargne Populaire | 6.10 % (4.60 %) | Pour tous les LEP à partir du 1er février 2023 |

Il n’y a que pour le LEP que cela vous permet de ne pas perdre d’argent à cause de l’inflation. En effet, tous les autres placements proposent des taux très inférieurs au niveau d’inflation. Ce qui vous appauvrit.

Surendettement : quel est le profil d’un surendetté ? Comment éviter d’en arriver là ?

Malgré le contexte économique compliqué et les conséquences liées à la crise du Covid19, il y a eu une baisse de 15 % du nombre de dossiers de surendettement déposés à la Banque de France en 2021 par rapport à 2019.

Cela constitue malgré tout 121 000 dossiers pour 4.9 milliards d’euros de dettes, soit une moyenne de 16 075 euros par dossier. Un niveau en légère baisse également.

Voici le portrait-robot des personnes surendettées :

- Age compris entre 25 et 54 ans

- 75 % sont locataires de leur logement : regardez comment limiter les risques de surendettement lors d’un achat immobilier.

- Situation professionnelle : employé, ouvrier ou au chômage

- 55 % sont séparés, célibataires ou veufs

- 60 % des surendettés vivent sous le seuil de pauvreté défini par l’INSEE à 1 063 euros par mois alors qu’ils ne représentent 14.3 % de la population totale

- Une majorité de femmes : 54 %

- C’est en Normandie et dans les Hauts-de-France que le nombre de surendettés pour 100 000 habitants est le plus élevé avec respectivement 304 et 355 personnes.

Pour éviter d’en arriver là, il faut faire son possible en fonction de ses revenus pour :

- Se constituer une épargne de précaution rapidement disponible (sur LEP ou livret A par exemple)

- Quand on le peut, acheter sa résidence principale en limitant les risques. Cela signifie notamment de garder de la marge par rapport à son taux d’endettement pour que le moindre problème n’entraîne pas des découverts et des problèmes de trésorerie

- Adapter ses remboursements lors d’une baisse de revenus notamment ou en cas de séparation ou décès dans votre foyer. Cela peut se faire en réduisant ses dépenses ou en faisant un rachat de crédits pour réduire vos mensualités.

Informez-vous également sur le rachat de crédit en surendettement.

Hausse des loyers encore plafonnée à +3.50 % au 4ème trimestre 2022

Cela fait partie des mesures mises en place pour limiter l’impact de l’inflation sur le pouvoir d’achat des Français : l’augmentation de l’indice de référence des loyers (IRL) est plafonnée à 3.50 %. De ce fait, le nouvel IRL pour le 4ème trimestre 2022 est de 137.26 (+3.50 % sur un an). Sans cette mesure, les loyers auraient pu augmenter de 5.69 %.

Il faut noter que certains départements comme les départements Outre-Mer et la Corse bénéficient d’un plafonnement plus bas. Cela entraîne la création de plusieurs barèmes pour l’indice de référence des loyers selon le secteur géographique.

Retrouvez tout ce qu’il faut savoir pour augmenter un loyer selon la situation de votre bail de location.

Baisse des prix des passoires thermiques suite à l’interdiction progressive de les louer

Les premières mesures de la loi Climat et résilience de 2021 viennent contraindre les propriétaires d’une passoire thermique (logement avec un DPE en classe F ou G) :

- Depuis le 25 août 2022 : interdiction d’augmenter les loyers pour les logements classés F ou G (20 % du parc locatif privé et 10 % du parc de logements sociaux)

- Depuis le 1er janvier 2023 : interdiction de mise en location ou de renouvellement de bail pour un logement classé G+ (bien qui consomme plus de 450 kWh/m²)

- D’ici 2025, ces mesures seront étendues à d’autres biens moins énergivores

Le réseau d’agences immobilières Guy Hoquet a mené une étude. Il en ressort que pour le moment il n’y a pas de hausse massive de ventes de ce type de biens (8 % des biens à la vente, proportion stable sur un an, avec un tiers des offres qui n’indiquent pas le résultat de l’étiquette énergétique malgré l’obligation légale). Ces chiffres cachent de fortes disparités d’une ville à une autre.

En moyenne, ce type de biens coûte environ 10 % moins cher. Les décotes peuvent être beaucoup plus élevées dans les secteurs géographiques où la demande est moins forte.

Avec la hausse du coût des matériaux et les délais pour faire intervenir des artisans pour améliorer les performances énergétiques de ces logements, c’est une tendance qui pourrait s’accentuer cette année.

Hausse inquiétante des impayés de loyers et de charges

Dans un article publié sur Les Echos, on apprend que les impayés de loyers et de charges de plus de 1 mois explosent en ce moment :

les impayés de loyer supérieurs à un mois de loyer s’élevaient alors à 2,32 % en @iledefrance contre 0,89 % avant la pandémie et à 3,91 % dans les 10 plus grandes villes de province, au lieu de 1,25 % ? @dicharry_e @LesEchos #immobilier #logement #HousingCrisis #HousingEden pic.twitter.com/u7TNHqcvJA

— Norbert Fanchon (@FanchonNorbert) January 9, 2023

Ainsi, on passe d’un taux d’impayés de :

-

-

-

-

-

-

-

- 0.89 % avant le Covid19 à 2.32 % en Ile de France

-

-

-

-

-

-

-

-

-

-

-

-

-

- 1.25 % avant le Covid19 à 3.91 % dans les 10 plus grandes villes de Province

-

-

-

-

-

-

De quoi inciter les propriétaires bailleurs à s’intéresser de plus en plus à l’assurance loyer impayé ou à prévoir de la trésorerie pour pouvoir assumer une telle perte de revenus locatifs.

Encadrement des loyers à Marseille et dépassement des plafonds à Paris

Marseille va prochainement rejoindre la liste des villes comme Paris, Lyon, Lille ou encore Bordeaux et Montpellier où le prix des loyers est encadré. La mairie de Marseille a obtenu l’accord du ministre du Logement pour cela. Aucune date n’est encore annoncée pour sa mise en application, mais cela devrait se faire dans les prochains mois. D’autres villes comme Grenoble ont déposé leur candidature pour être éligible à ce dispositif. En même temps, on apprend que les plafonds de loyers à Paris sont plus souvent dépassés en 2021 qu’ils ne l’étaient en 2020. Ainsi, 30 % des loyers de biens non meublés recensés par l’OLAP dépassent les plafonds autorisés (contre 26 % un an auparavant). Néanmoins, l’encadrement des loyers à Paris réinstauré depuis 2019 commence à peser sur le montant des loyers. En effet, ceux qui étaient au-dessus des plafonds sont en baisse de 4.2 % en moyenne, contre une hausse de 2.3 % pour le reste du parc locatif qui respecte la mesure.

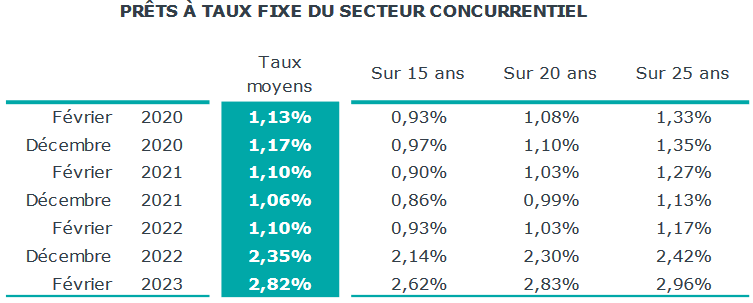

Taux de crédit immobilier en février 2023 : à 2,59 % en moyenne

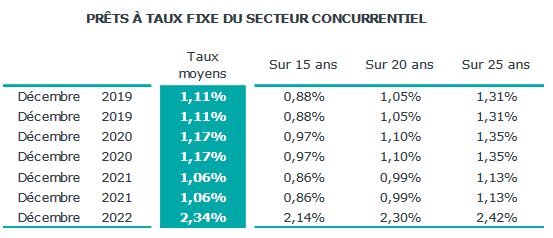

Bilan du mois de janvier 2023 pour les taux de prêt immobilier : + 25 points de base en un seul mois. Les banques ont profité de la hausse des taux d’usure pour continuer à remonter fortement les taux proposés à leurs clients. Le taux d’intérêt moyen augmente donc à 2.59 %. Cela ne va pas s’arrêter là. La mise à jour mensuelle du taux d’usure va leur permettre des augmentations successives pendant tous les prochains mois. Il s’agit ni plus ni moins d’un rattrapage en France de ce qui s’est passé dans les autres pays occidentaux avec la flambée de l’inflation. Jusqu’ici les seuils de l’usure empêchaient les établissements prêteurs français d’appliquer d’aussi fortes hausses que ses voisins européens. Les écarts vont peu à peu se combler. Voici le détail des moyennes sur 15, 20 et 25 ans et une comparaison par rapport à d’autres périodes :

-

-

-

-

-

-

-

- 268 mois pour acheter un logement neuf

-

-

-

-

-

-

-

-

-

-

-

-

-

- 256 mois pour acheter un logement ancien

-

-

-

-

-

-

Plus des 2 tiers des prêts se font sur au moins 20 ans alors que cela ne représentait même pas la moitié des dossiers en 2019 par exemple. Retrouvez plus d’informations sur les taux de prêt immobilier en février 2023.

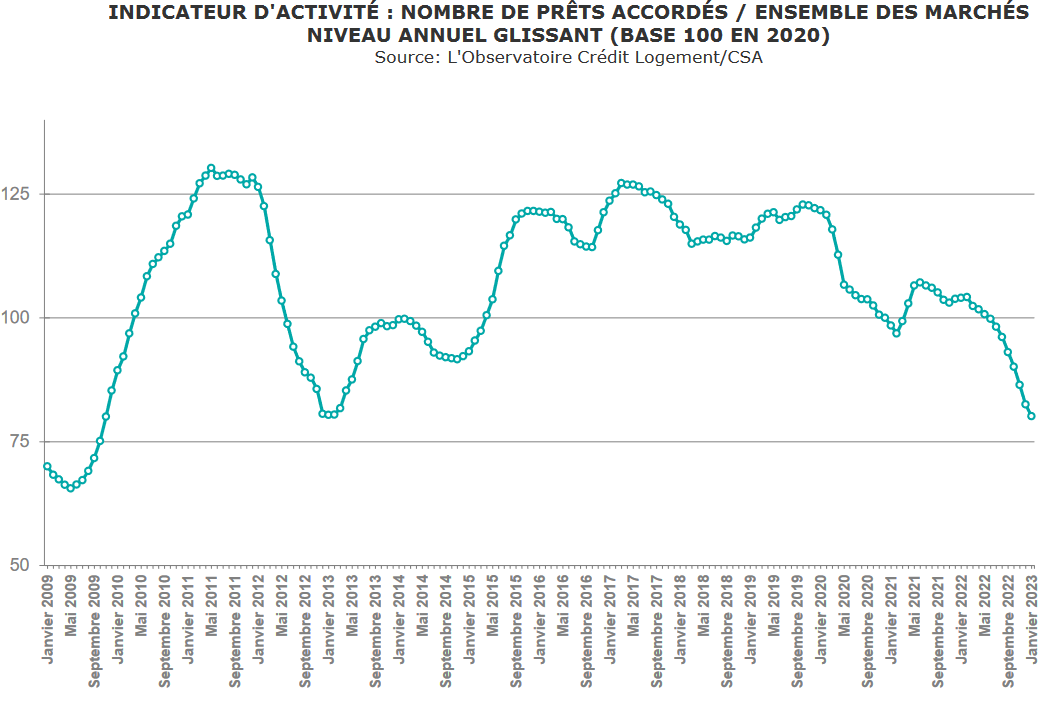

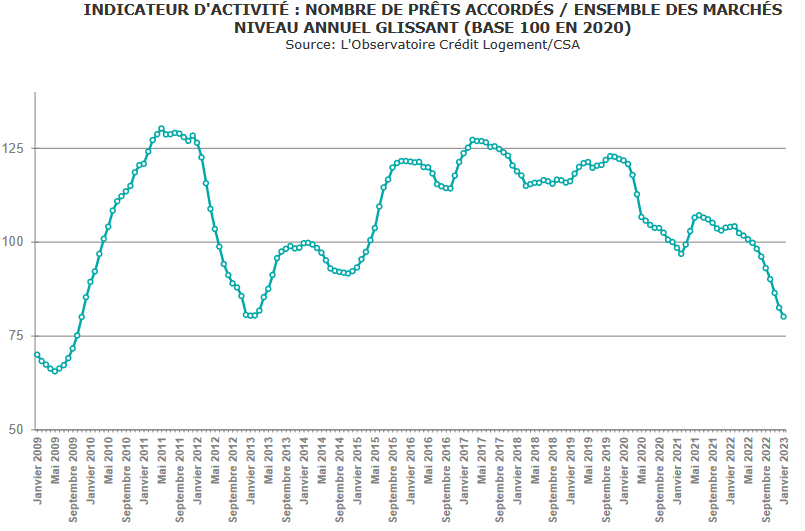

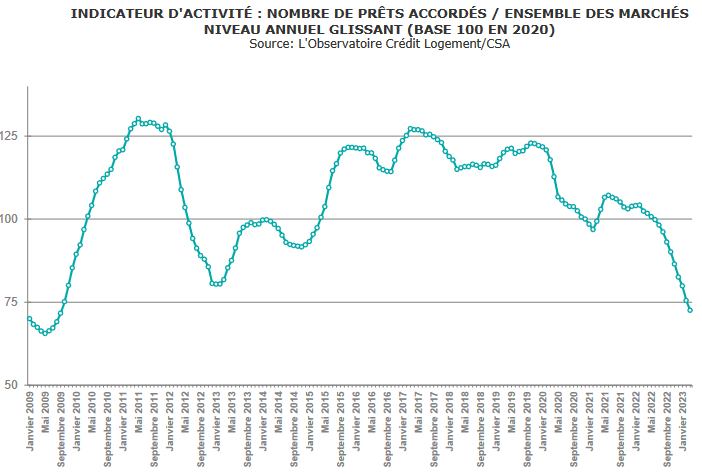

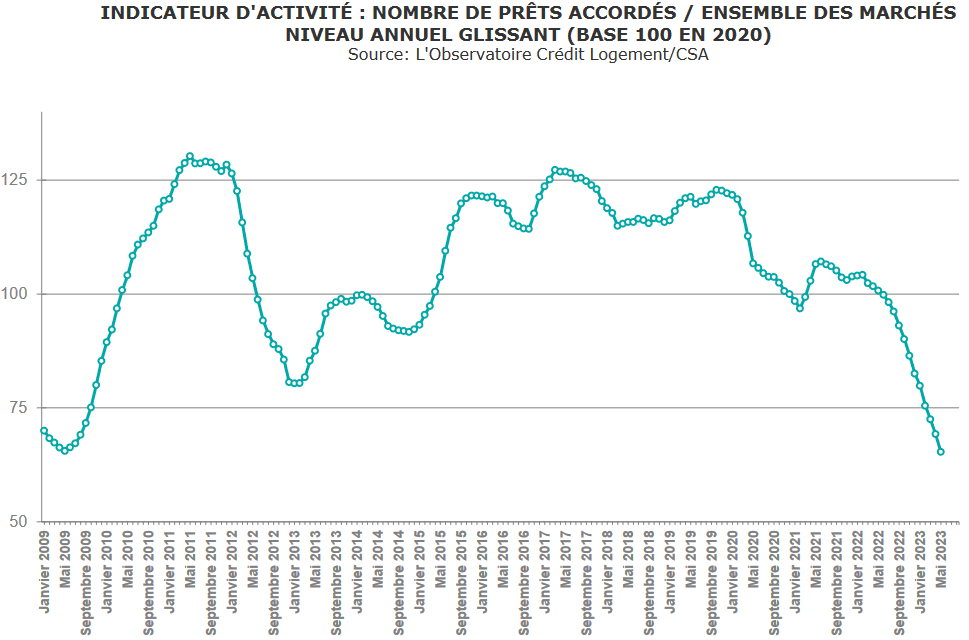

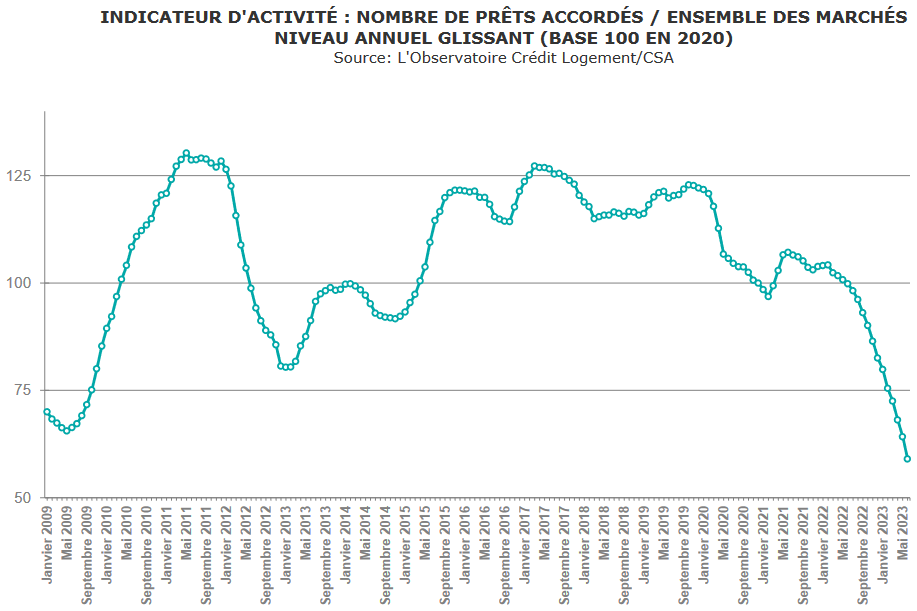

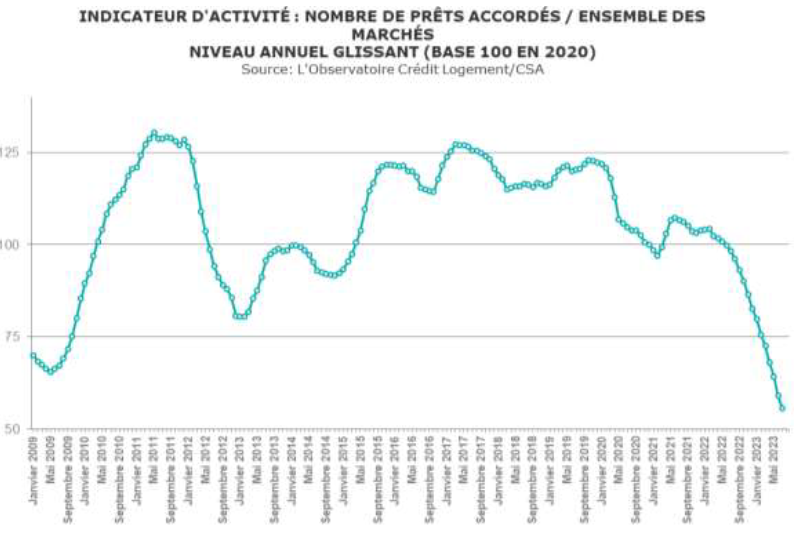

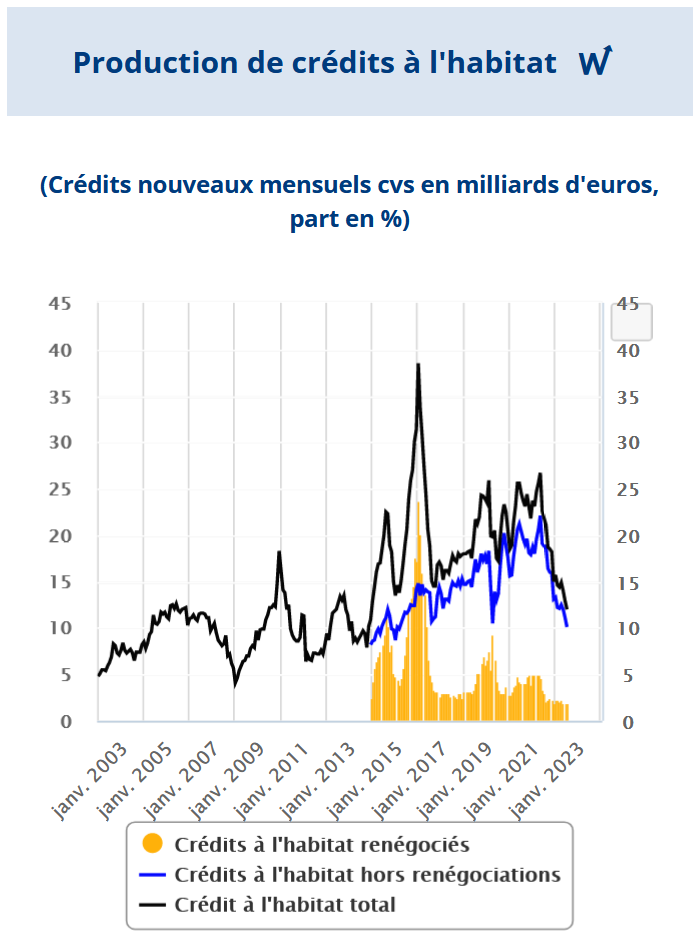

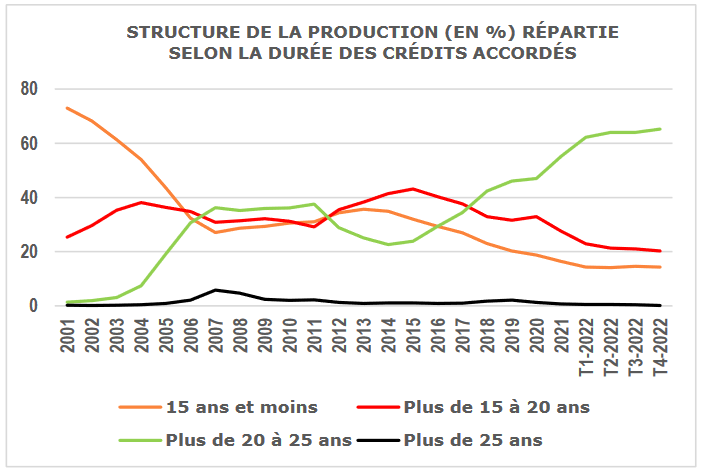

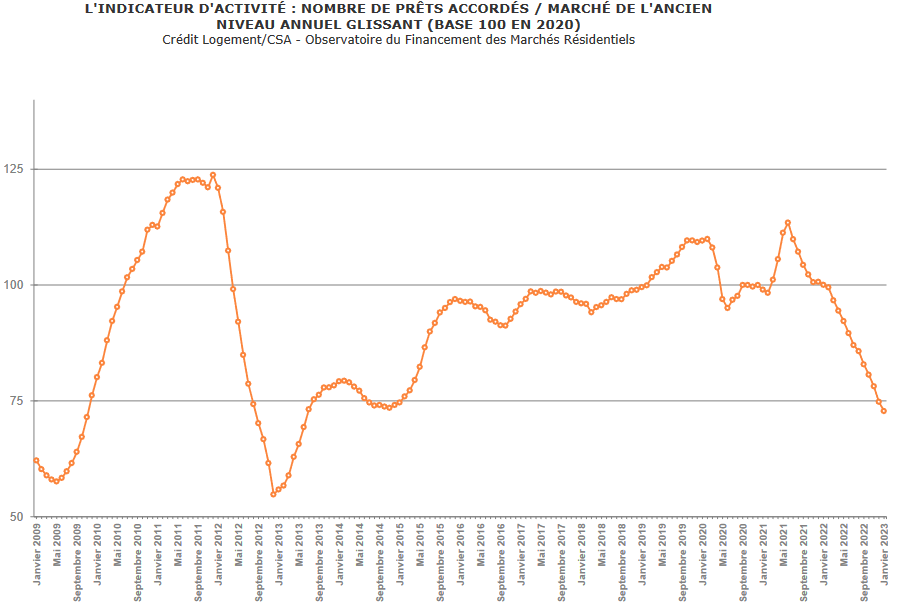

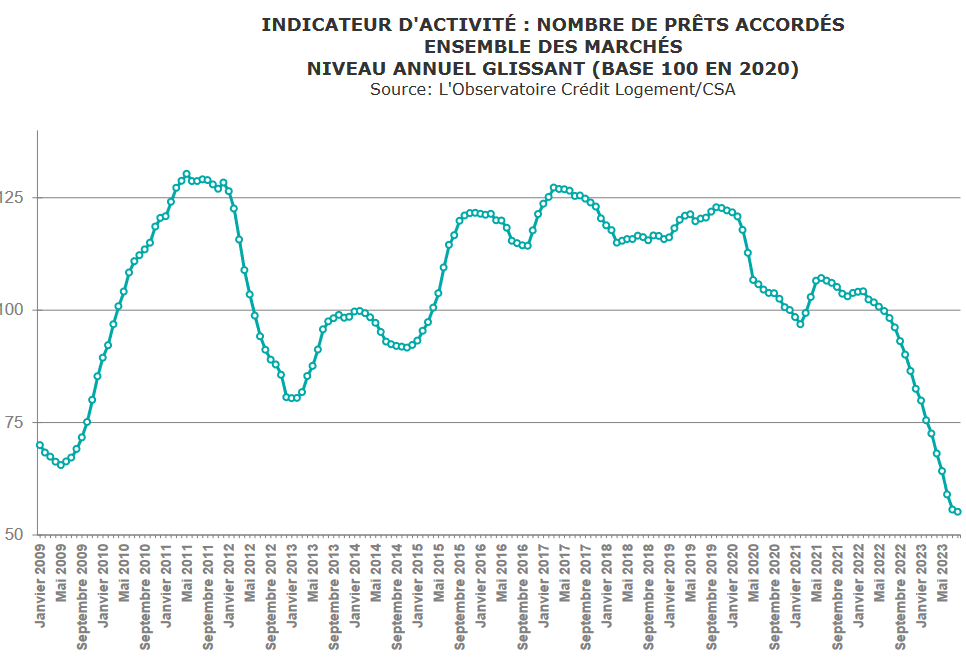

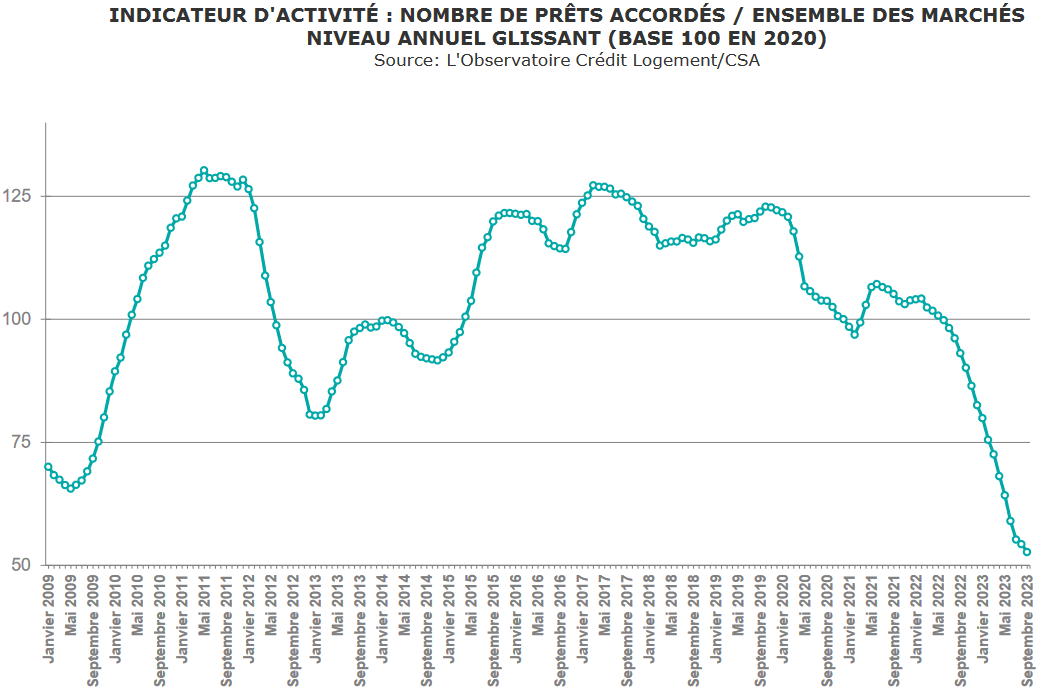

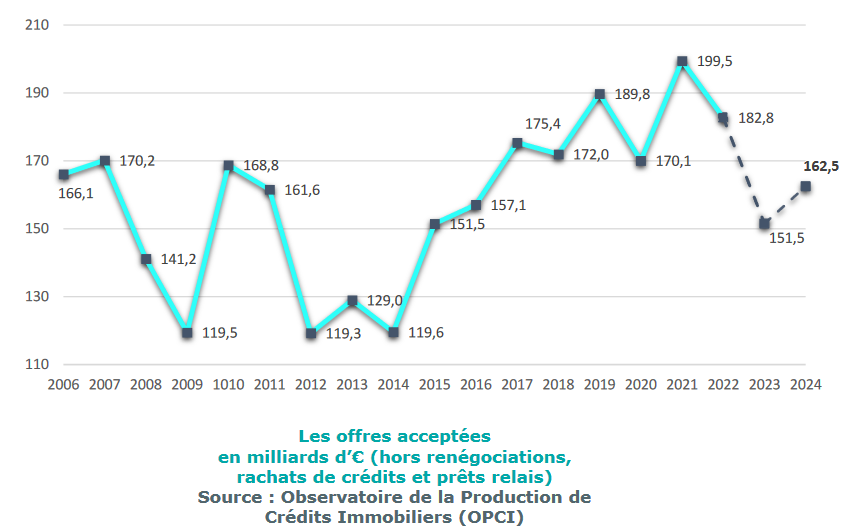

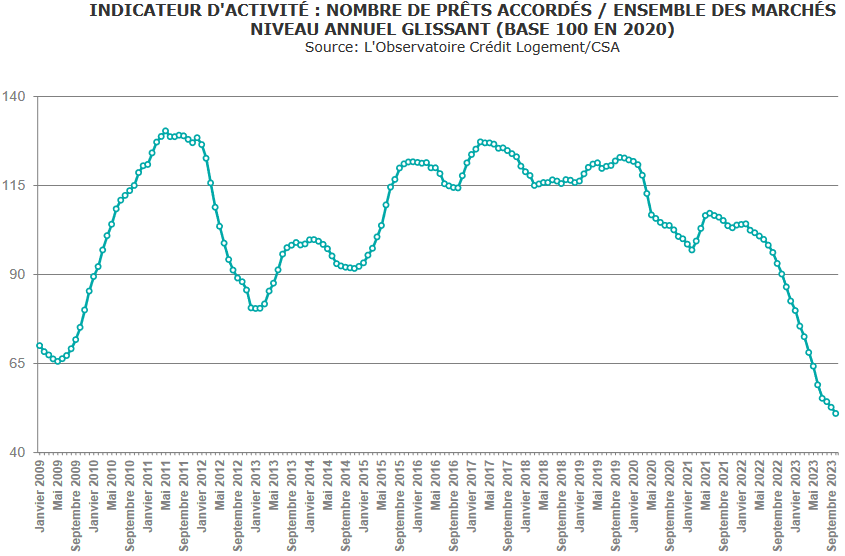

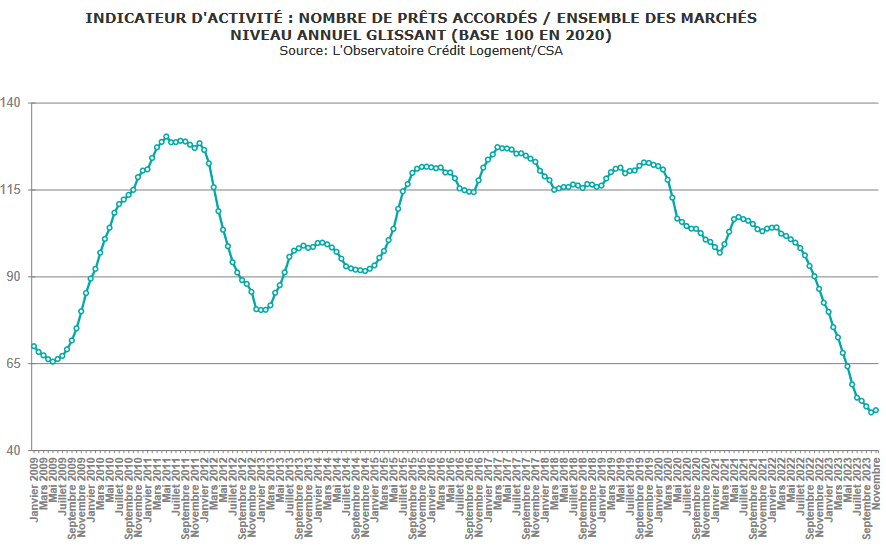

Une production de crédit immobilier au plus bas

Les tendances de ces derniers mois de forte hausse des taux et de difficultés d’accéder au crédit (problème du taux d’usure et contraintes du HCSF) viennent se résumer en une seule image très parlante. Voici l’évolution du nombre de crédits immobiliers accordés sur un an glissant :

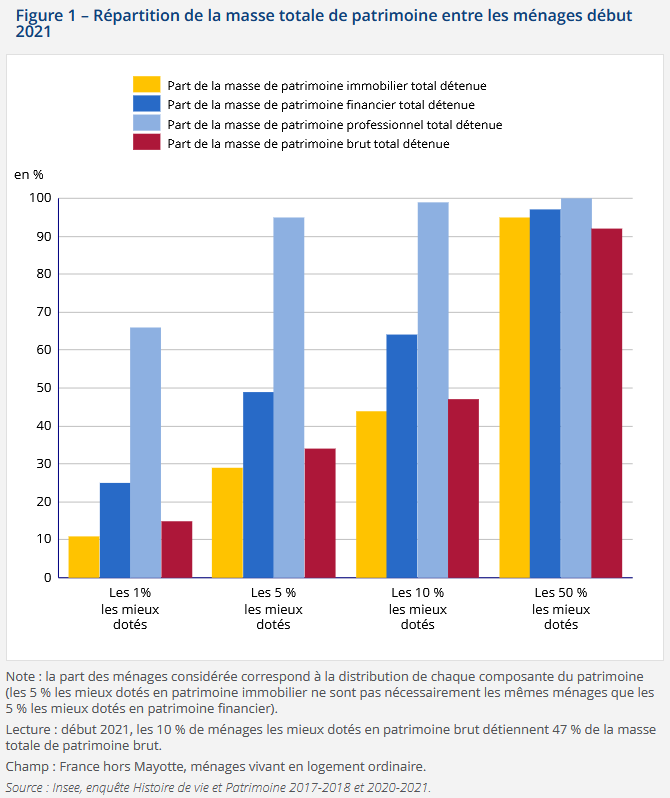

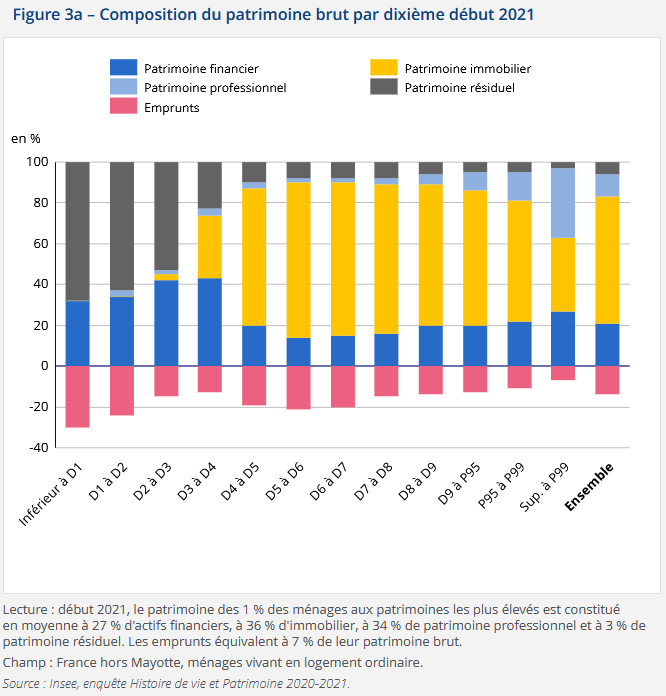

Qui détient l’immobilier en France ? Quelle part du patrimoine selon les ménages ?

L’immobilier représente 62 % du patrimoine des ménages en France d’après cette étude de l’INSEE. Les 30 % des ménages avec le moins de patrimoine ne possèdent pas ou très peu d’immobilier. Les 50 % des ménages les mieux dotés possèdent 92 % du patrimoine immobilier :

Obligation de déclaration de vos biens immobiliers avant le 30 juin 2023

En 2023, la taxe d’habitation est supprimée pour toutes les résidences principales. Cela est valable quelles que soient les conditions de revenus des ménages. Cependant, cet impôt local ne va pas disparaître complètement. En effet, les résidences secondaires et les logements vacants sont toujours redevables de la taxe d’habitation. Afin de mieux identifier ces logements toujours concernés, tous les propriétaires d’un ou plusieurs biens immobiliers en France ont l’obligation de déclarer leurs biens immobiliers sur le site des impôts. Pour cela, vous devez :

-

-

-

- vous rendre sur votre espace personnel sur impots.gouv.fr

-

-

-

-

-

- aller dans l’onglet « Biens immobiliers »

-

-

-

-

-

- cliquer sur « Gérer mes biens immobiliers »

-

-

-

-

-

- suivre la procédure de déclaration

-

-

L’administration fiscale a déjà prérempli ces données avec les informations dont elle dispose. Vous devez néanmoins les vérifier et les corriger le cas échéant. On vous demande notamment qui occupe ce local, sous quel statut (résidence principale, résidence secondaire, local loué, local occupé à titre gratuit, local vacant, etc.), identité des occupants (sauf pour de la location saisonnière) et leur période d’occupation, le loyer mensuel hors charges, etc. Tout manquement à cette déclaration de vos biens immobiliers avant le 1er juillet 2023, vous expose à un risque d’amende de 150 € par local. Cela concerne 34 millions de propriétaires pour 73 millions de locaux.

Encadrement des loyers à Paris : les premières mises en demeure de propriétaires

Depuis 2019, les loyers à Paris sont encadrés. Ils ne peuvent pas dépasser certains plafonds calculés selon différents critères comme nous l’expliquons dans notre guide sur l’encadrement des loyers. Seulement, il y a toujours actuellement environ 30 % de propriétaires bailleurs qui ne respectent pas la loi et qui appliquent un loyer supérieur à ces plafonds. La ville de Paris a mis en place depuis le début de l’année un service qui permet de signaler à un locataire de signaler des dépassements. 142 dossiers ont été déposés au mois de janvier. Après des vérifications, les premières mises en demeure de se conformer à la loi vont être envoyées aux propriétaires concernés d’après le Journal du Dimanche. Ces dépassements signalés concernent principalement des sommes importantes au-dessus des plafonds. On parle de dépassement de plus de 100 € par mois pour toutes ces déclarations, voire de plus de 200 € pour certaines.

Des actualités qui font le buzz sur le marché immobilier

Ces derniers jours, on a vu différentes polémiques apparaître autour de la location ou de la vente d’un logement en France. L’immobilier reste au cœur des préoccupations des Français et chaque rumeur ou anecdote prend vite de l’ampleur dans les médias et sur les réseaux sociaux. Vous avez donc probablement entendu parler :

-

-

-

- de « mètres carrés ressentis » : certains agents immobiliers ne savent plus quoi inventer pour vendre certains types de biens. Pour minimiser la petite taille d’un studio à vendre à Paris, une agence immobilière parisienne s’est permis de décrire le bien de cette façon « Surface au sol : 23,55 mètres carrés, 11,53 mètres carrés loi Carrez, 16 mètres carrés « ressentis ». » Ce dernier terme a fait fortement réagir. Si le terme peut prêter à sourire, il n’est guère éloigné de la surface exploitable également utilisé plus régulièrement. Il s’agit ici de mettre en avant des atouts supplémentaires qui ne sont pas comptabilisés dans le calcul de la loi Carrez. Ici, il y avait bien une mezzanine de moins de 1,80 mètre de hauteur qui apportait un réel plus par rapport à un studio de taille identique sans cet élément.

-

-

-

-

-

- Une autre polémique a animé les débats justement à propos d’une hauteur limite à respecter pour pouvoir louer son appartement. Un décret en préparation faisait référence à une hauteur minimale plus basse (1,80 mètre contre 2,20 mètres) que la norme actuelle. De quoi relancer le débat sur la mise en location de caves, souplex et autres petits logements.

-

-

-

-

-

- Pouvoir louer un appartement ou une maison est souvent un parcours du combattant. Il y a peu de biens de qualité sur le marché locatif et les demandes sont importantes pour ce type de logement dès lors que le prix du loyer est adapté. Pour départager des candidats locataires, un bailleur bordelais a fait parler de lui en demandant une lettre de motivation. Retrouvez nos conseils pour soigner votre dossier de location.

-

-

Les taux de crédit immobilier augmentent encore plus rapidement : 2.82 % en moyenne

Si les mises à jour mensuelles des taux d’usure par la Banque de France permettent de moins bloquer le marché, cela entraîne comme prévu des augmentations de taux plus importantes en ce début d’année 2023. Comme nous l’avons vu dans notre analyse du taux immobilier moyen en mars 2023, le taux d’intérêt atteint 2.82 % sur les crédits immobiliers souscrits en février 2023. C’est 47 points de base de plus qu’il y a seulement 2 mois :

-

-

-

- + 48 points de base pour un crédit sur 15 ans par rapport à décembre 2022 (+176 points de base par rapport à décembre 2021)

-

-

-

-

-

- + 53 points de base pour un crédit sur 20 ans par rapport à décembre 2022 (+184 points de base par rapport à décembre 2021)

-

-

-

-

-

- + 54 points de base pour un crédit sur 25 ans par rapport à décembre 2022 (+183 points de base par rapport à décembre 2021)

-

-

La première des conséquences est une chute très rapide de la production de crédit immobilier. Voici les variations de la production sur 12 mois glissants :

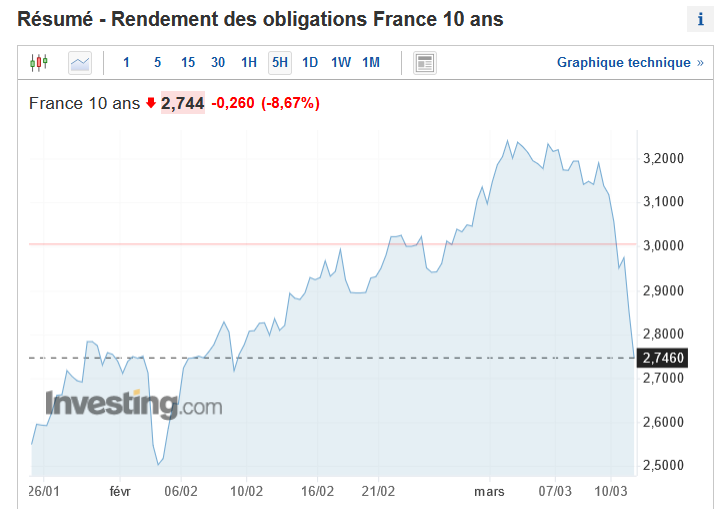

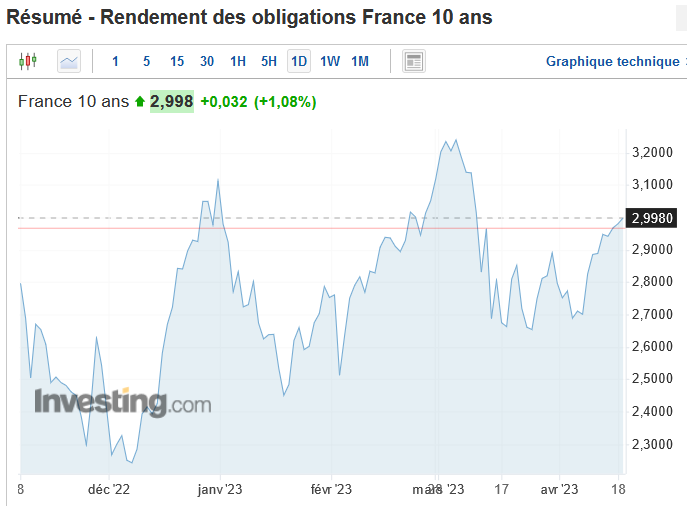

Chute de l’OAT 10 ans : moins de blocage lié au taux d’usure dans les prochaines semaines ?

Depuis vendredi 10 mars 2023, la planète financière est secouée par une nouvelle faillite importante d’une banque américaine (SVB). À tel point que la FED, la banque centrale américaine, et même Joe Biden le président des États-Unis, ont dû intervenir en urgence pour éviter des faillites bancaires en cascade. Il en est de même de . De quoi rappeler des mauvais souvenirs avec un remake de 2008 avec la faillite de Lehman Brothers. Impossible de savoir ce que cela va déclencher dans les jours et semaines à venir. Pour le moment, le seul impact que l’on observe en ce qui concerne le marché immobilier en France est la chute des taux obligataires de la France. En effet, l’OAT 10 ans est passé de 3.25 % en début de semaine dernière à 2.75 % ce lundi 13 mars 2023 :

Le pouvoir d’achat immobilier recule partout en France

Comme nous le démontrons dans nos derniers articles sur l’évolution du taux immobilier, la capacité d’emprunt a fortement chuté depuis début 2022. On parle d’environ 15 % de baisse du montant que l’on peut emprunter avec son salaire pour une même durée et une même mensualité. Cela vient directement impacter le budget des acquéreurs pour les biens immobiliers actuellement en vente. Les prix immobiliers baissent doucement car l’immobilier fonctionne sur des cycles très longs. De ce fait, on ne peut que constater une chute du pouvoir d’achat immobilier depuis quelques mois. Cela s’observe notamment sur les courbes de Friggit suivantes :

Demande de changement d’assurance emprunteur : les banques ne respectent pas les délais

Depuis 2021, 7 assureurs et 1 courtier (Allianz, April, Aéma groupe, Aviva France, le groupe MNCAP, la MACSF, MAIF et Malakoff Humanis) ont créé l’association APCADE (association pour la Promotion de la Concurrence en Assurance des Emprunteurs). Elle a pour mission de « travailler ensemble sur l’amélioration de la transparence des tarifs et de la concurrence en matière d’assurance emprunteur ». Il faut dire que depuis la mise en application de la loi Lemoine, le marché de l’assurance de prêt immobilier est en plein chamboulement : possibilité de résiliation à tout moment pour un autre contrat avec une équivalence des garanties, fin du questionnaire de santé pour un prêt inférieur à 200 000 € sous conditions, droit à l’oubli réduit à 5 ans pour certains anciens malades, etc. Cependant, il y a une chose qui ne change pas. Les banques font leur possible pour freiner cette ouverture du marché à la concurrence. Cela s’observe notamment dans le fait de faire exploser les délais lors des demandes de changement d’assurance de prêt. D’après l’APCADE, le délai moyen de réponse à une demande de substitution d’assurance est de 26 jours alors que la loi prévoit une obligation de réponse sous 10 jours. Certaines banques vont même jusqu’à prendre 40 jours pour cela.

Pour rappel, changer d’assurance emprunteur, surtout dans les premières années de remboursement, permet souvent de réaliser des économies substantielles (de l’ordre de plusieurs milliers d’euros en moyenne sur toute la durée restante du crédit). Attention cependant, certains assureurs externes ont profité de ce changement de législation pour revoir leurs tarifs à la hausse. On constate des augmentations sur ce type de contrat e l’ordre de 8 à 25 % depuis la mise en application de la loi Lemoine. Il est alors utile de comparer les offres d’assurance de prêt grâce à notre comparateur en ligne gratuit. Un courtier pourra vous accompagner dans votre démarche et vous aider à bénéficier du meilleur contrat selon les garanties désirées. Vous pouvez également consulter tous nos guides sur les meilleurs contrats d’assurance emprunteur.

Les Français ont souvent un crédit immobilier en cours, mais moins de crédit à la consommation

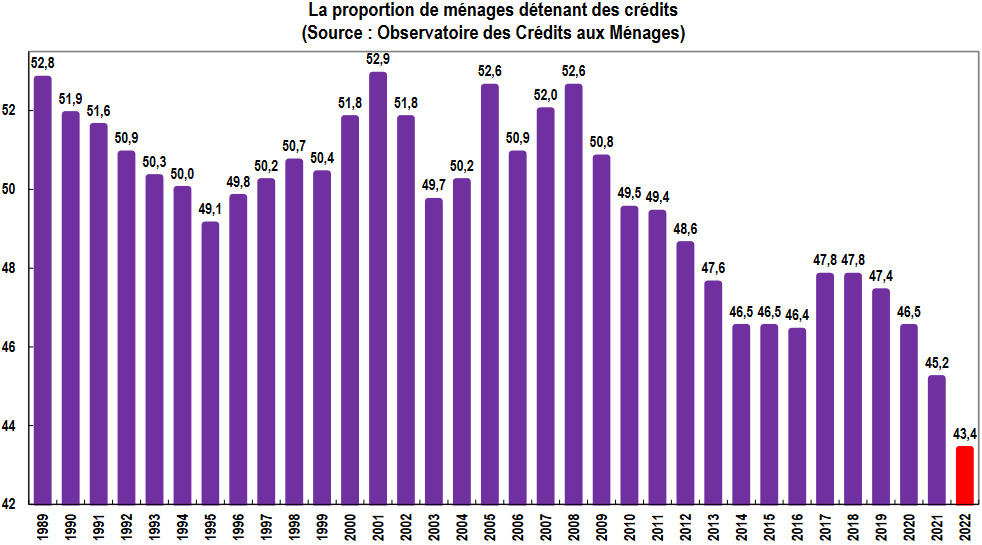

La Fédération Bancaire Française (FBF) et l’Association Française des Sociétés Financières (ASF) ont dévoilé lors de la 35ème édition de l’Observatoire des Crédits aux Ménages (OCM) différents chiffres sur le crédit conso. On y apprend notamment que pour la 4ème année consécutive, le taux de ménage qui détiennent un crédit est en baisse. Seuls 43.4 % des foyers ont au moins un prêt en cours de remboursement. C’est le niveau le plus bas observé depuis la création de cet observatoire en 1989.

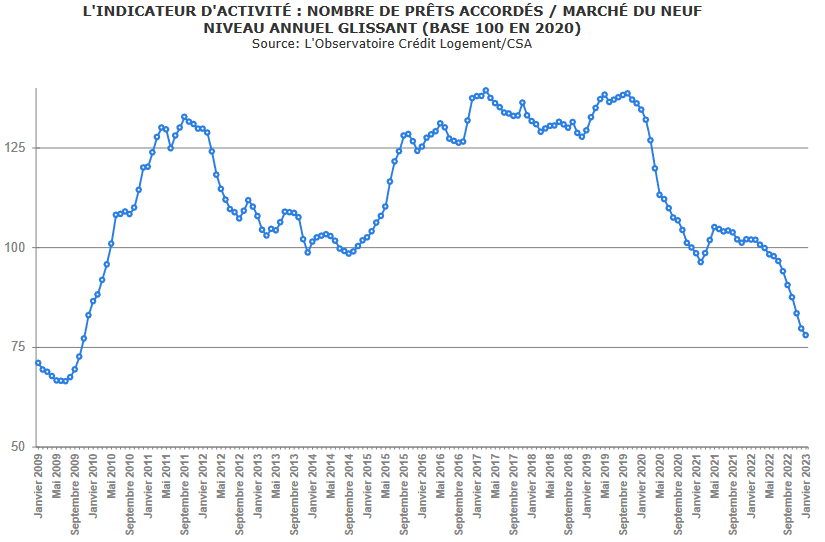

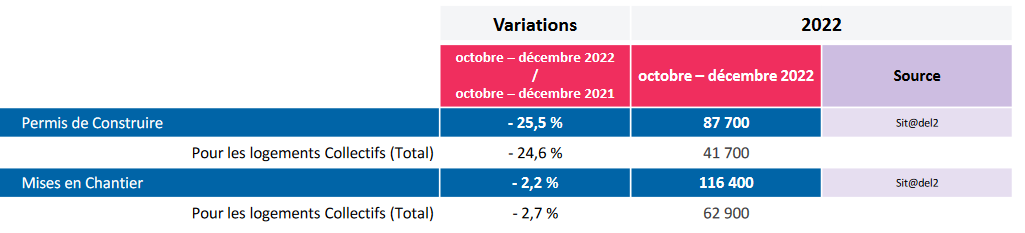

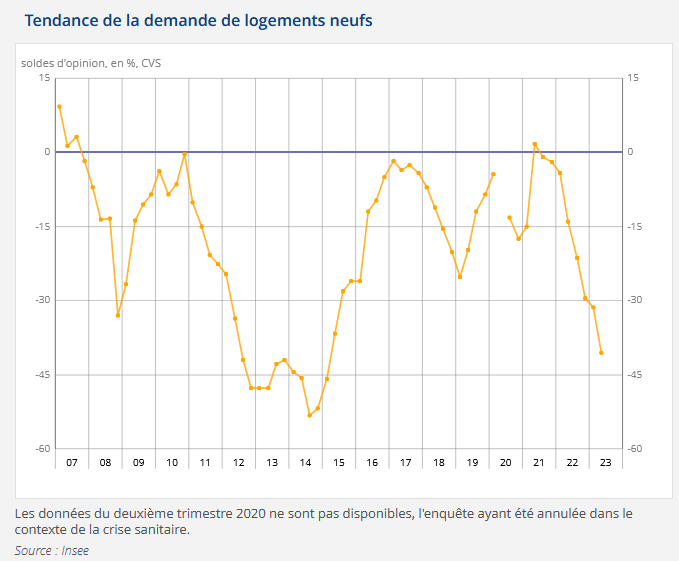

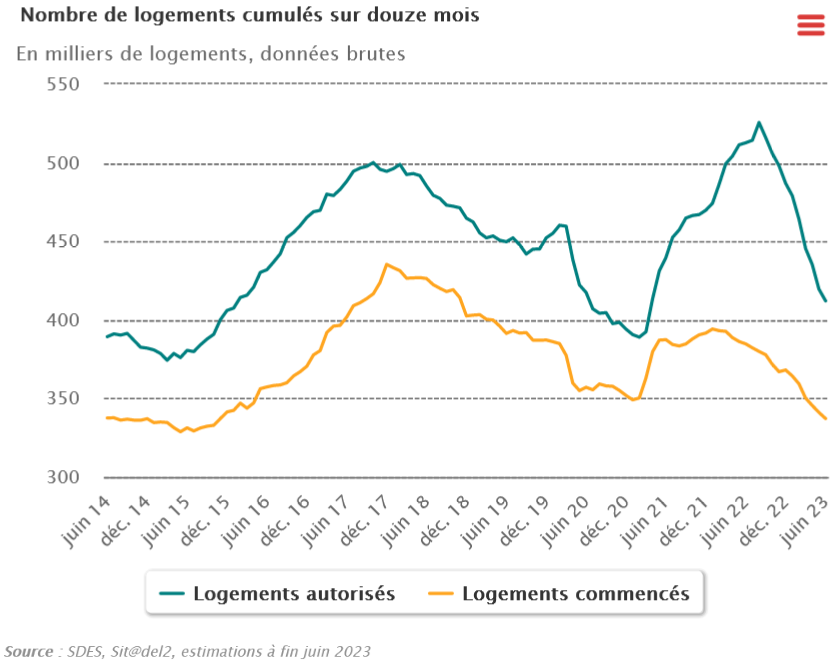

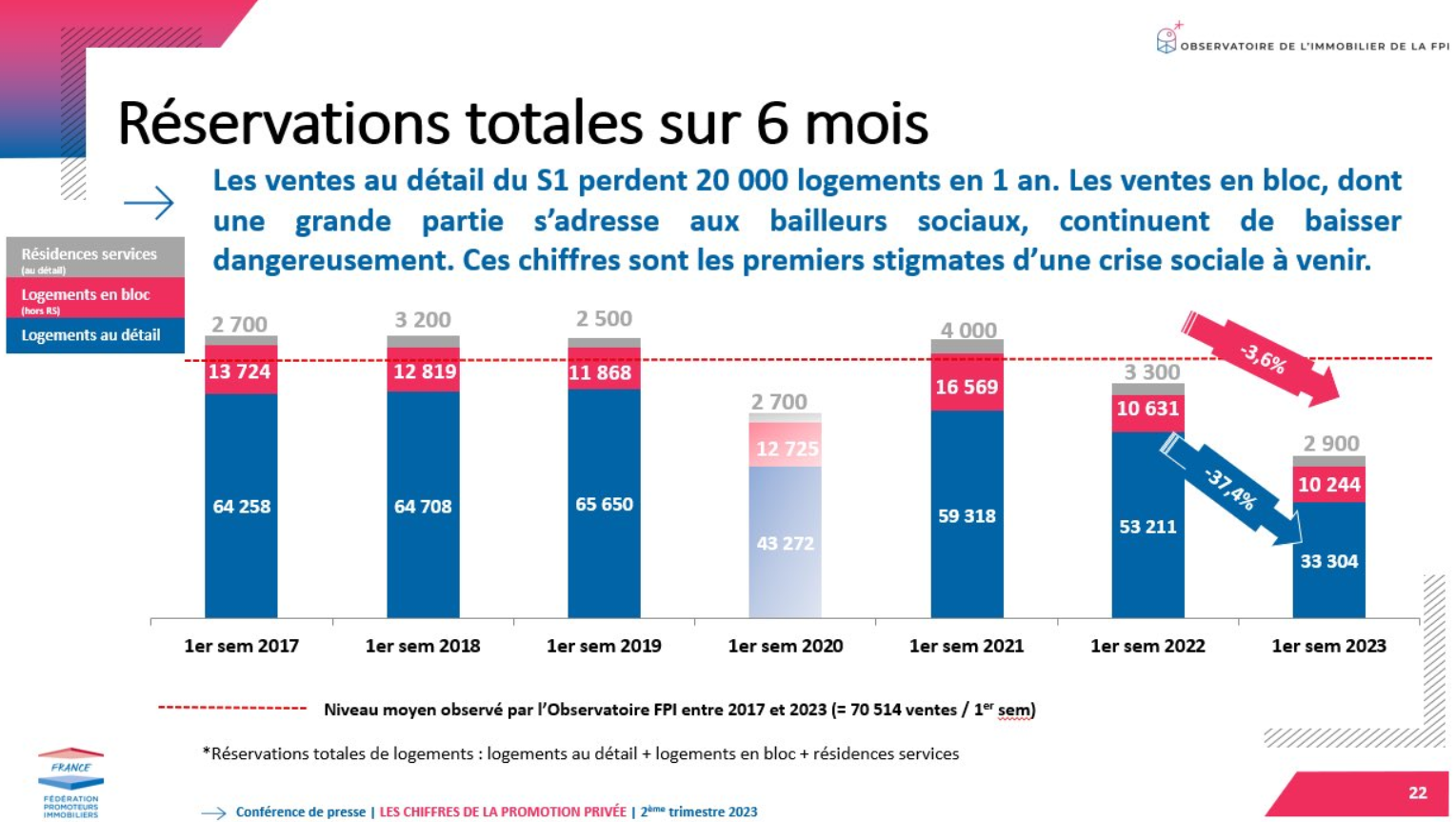

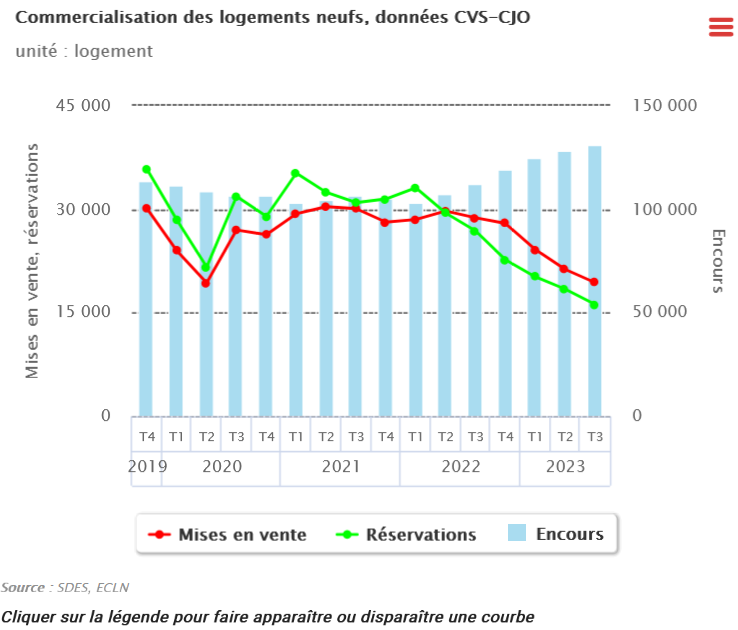

La demande de logement neuf s’est effondrée en 2022

La FPI (Fédération des Promoteurs Immobiliers) a publié ses chiffres pour l’année 2022. Les constats rejoignent ceux de l’observatoire Crédit Logement sur les chutes du nombre de crédits immobiliers accordés au 4ème trimestre 2022 : une baisse de l’ordre de 40 % des ventes de logements neufs aux particuliers par rapport au 4ème trimestre 2021. Sur un an, la variation est de:

-

-

-

- – 26 % aux investisseurs particuliers

-

-

-

-

-

- -13.4 % pour les ventes aux propriétaires occupants

-

-

Au niveau des données du 4ème trimestre 2022, on constate d’abord une chute des demandes de permis de construire :

Taux d’intérêt moyen pour un prêt immobilier : 3.04 %

Les taux de crédit immobilier ne cessent d’augmenter. Et cela de plus en plus fortement depuis le début de l’année comme nous l’avons encore vu récemment lors de notre analyse des taux de prêt immobilier en avril 2023. On atteint 3.04 % de taux d’intérêt moyen sur les crédits contractés en mars 2023 d’après les derniers chiffres publiés hier par l’Observatoire Crédit Logement CSA. Une première depuis près de 10 ans ! La tendance se poursuit en avril 2023, à la mi-avril, le taux immobilier moyen est de 3.12 % :

La hausse des taux de prêt immobilier va-t-elle ralentir d’ici cet été ?

Néanmoins, suite à la crise bancaire du mois dernier (faillite de la banque américaine SVB, rachat en urgence de Crédit Suisse, etc.), on a pu voir les taux obligataires à long terme diminuer et depuis ils ne remontent pas à leurs niveaux précédents. Par exemple, l’OAT 10 ans de la France reste entre 2.70 et 3.00 % alors qu’il était monté à plus de 3.25 % en mars.

Faut-il réduire les contraintes pour accéder au crédit immobilier ?

Devant le fort ralentissement de la production de crédit immobilier, les banques et les courtiers invitent le gouvernement à réduire les contraintes imposées par le HCSF et à permettre à plus d’emprunteurs de pouvoir financer leur achat de maison ou d’appartement. On peut voir de nombreuses actualités en avril 2023 à ce sujet. Pour rappel, les principaux critères sont les suivants :

-

-

-

- Une durée maximale de 25 ans

-

-

-

-

-

- Un taux d’endettement maximum de 35 % (avec l’assurance emprunteur)

-

-

-

-

-

- Un apport personnel suffisant

-

-

Les banques peuvent déroger à ces contraintes pour 20 % des dossiers et principalement pour l’acquisition d’une résidence principale.

L’opposition de la Banque de France

La Banque de France s’oppose vivement à ce relâchement des contraintes. Elle estime qu’elles sont là aussi bien pour protéger les emprunteurs d’un endettement excessif que le système bancaire.Elle va donc peser de tout son poids contre cet allégement des mesures mises en place depuis 2020. Elle a des arguments qui se tiennent. Il est vrai que le marché ne s’est jamais aussi bien porté qu’en 2021 alors que ces mesures étaient déjà en place.

Notre avis sur ces critères

Pour nous, il n’est pas nécessaire de modifier ces règles pour retrouver un marché plus fluide. Ces règles de prudence sont bien adaptées à la réalité. Nous avons par exemple déjà démontré pendant des années sur Immobilier Danger le danger des crédits sur 30 ans. Ils ont un surcoût énorme par rapport à une durée de remboursement sur 25 ans et cela pour assez peu de capacité d’emprunt supplémentaire. Il est également préférable de limiter l’endettement des ménages. Il pourrait néanmoins y avoir des ajustements pour tenir compte des foyers avec d’importants revenus qui peuvent avoir un reste à vivre encore important même avec un taux d’endettement à plus de 40 %, notamment pour les investisseurs dont les revenus locatifs sont moins bien pris en compte qu’auparavant. En outre, les établissements prêteurs n’utilisent même pas tous leurs droits à une dérogation. Il y a moins de 15 % des dossiers qui dérogent à ces critères alors que les banques peuvent aller jusqu’à 20 % d’exception. Tant qu’accorder un crédit immobilier ne sera pas plus rentable pour une banque, elle ne se battra pas pour réaliser plus de crédits immobiliers. Actuellement, elles prêtent moins à perte qu’il y a quelques mois mais l’écart entre les taux immobiliers actuels et les conditions de financement sur les marchés financiers est bien trop faible pour que cela soit une opération rentable pour les banques. Ces dernières attendent donc que les conditions soient plus intéressantes pour elles. En outre, de leur côté, les emprunteurs attendent que la forte hausse des taux, et donc la chute de leur capacité d’emprunt, se répercute davantage sur le niveau des prix des logements en vente. Cela prendra du temps. En attendant, la production de crédit immobilier va rester plus faible que ces dernières années, même si ces contraintes étaient réduites.

L’audit énergétique devient obligatoire pour toute vente d’une passoire thermique

Depuis le 1er avril 2023, toute vente d’un bien immobilier dont le DPE est classé F ou G doit obligatoirement faire réaliser un audit énergétique. Cela fait partie des différentes mesures de la loi Climat et Résilience qui visent à inciter les propriétaires à rénover en priorité toutes les passoires thermiques. Ainsi, le vendeur doit payer un audit supplémentaire pour vendre son appartement ou sa maison avec de mauvaises performances énergétiques. Celui-ci contient des éléments différents du diagnostic de performance énergétique (DPE). Il va notamment contenir des recommandations sur tous les travaux à effectuer pour atteindre tel ou tel niveau de performance. A noter, qu’il est possible de bénéficier d’une aide financière pour cet audit via MaPrimeRenov selon votre niveau de revenu. Cette obligation sera progressivement étendue à d’autres biens immobiliers :

-

-

-

- Au 1er janvier 2025 : tous les biens avec un DPE E

-

-

-

-

-

- Au 1er janvier 2034 : tous les biens avec un DPE D

-

-

Découvrez tout sur l’audit énergétique pour vente d’une maison avec DPE F ou G.

Augmentation de l’indice de référence des loyers (IRL) : + 3.49 % au 1er trimestre 2023

L’INSEE vient de communiquer le nouvel indice de référence des loyers pour le 1er trimestre 2023. Il est de 138.61, ce qui représente une augmentation de 3.49 % sur un an. Conformément aux engagements pris par le gouvernement l’été dernier, l’augmentation de l’IRL est encore plafonnée à 3.50 % par an. Sans ce plafonnement, l’IRL aurait été de 142.32, soit une hausse de 6.26 %.

Vous êtes Intéressé pour investir en immobilier locatif en France mais vous manquez de temps ou de connaissance ? Regardez du côté de l’investissement immobilier clé en main.

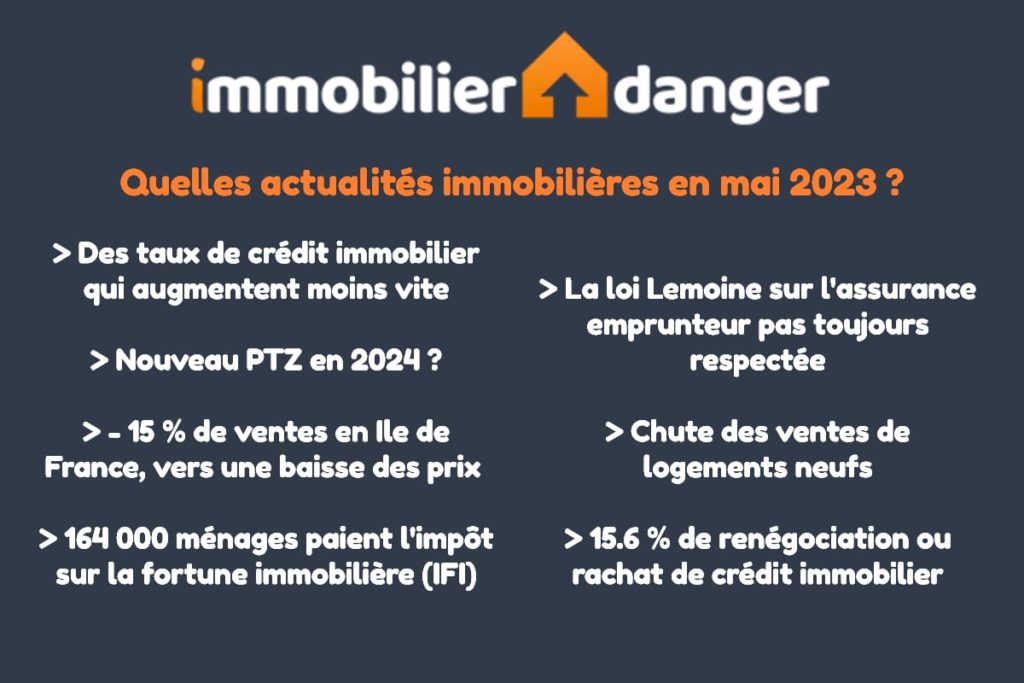

Les taux de crédit immobilier augmentent toujours mais moins vite

3.15 % : c’est le taux immobilier actuel pour financer l’achat d’une maison ou d’un appartement. C’est la moyenne donnée par l’observatoire Crédit Logement CSA sur les crédits immobiliers contractés au mois d’avril 2023.

Vers une prolongation du prêt à taux zéro en 2024 : avec de nouvelles conditions pour le PTZ ?

Normalement le prêt à taux zéro (PTZ) devait prendre fin au 31 décembre 2023. Le gouvernement a laissé entendre ces derniers jours qu’il comptait prolonger ce dispositif d’aide à l’achat d’un bien immobilier neuf ou ancien avec travaux en 2024. Néanmoins, les conditions pour l’obtenir ou son montant selon votre zone géographique, le prix d’achat et la composition de votre foyer pourraient être modifiés. Il se murmure notamment que des critères sur la qualité énergétique du logement soient ajoutés. Une manière d’accentuer encore l’accent sur les performances énergétiques des logements financés par ce dispositif réservé aux primo-accédants.. En attendant, renseignez-vous sur les conditions pour un PTZ en 2026. Découvrez également toutes les aides pour un prêt primo-accédant.

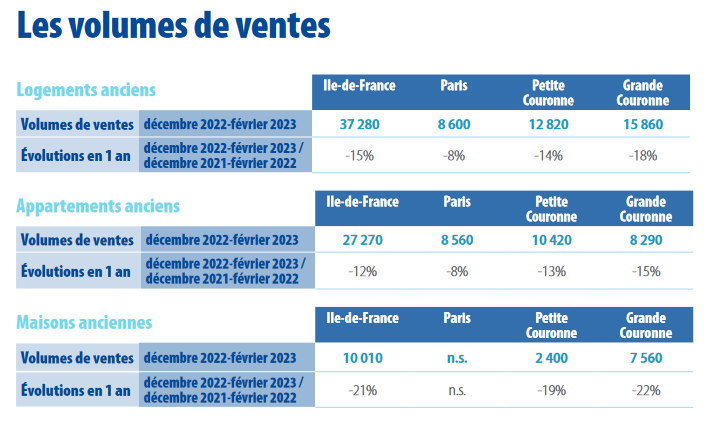

-15 % de vente de logements anciens en Ile-de-France

Les notaires de Paris ont dévoilé fin avril leurs chiffres sur le marché immobilier ancien à Paris et en Ile-de-France à fin février 2023. Ces données concernent donc des actes de vente définitifs signés entre décembre 2022 et février 2023. Cela correspond donc à des compromis de vente signés environ entre septembre et novembre 2022. Nous avons donc ici un aperçu de l’état du marché à l’automne dernier. Seulement 37 280 logements anciens ont été vendus en Ile-de-France sur ces 3 mois. C’est 15 % de moins qu’un an plus tôt. C’est principalement le marché des maisons qui a souffert avec – 21 % de ventes contre – 12 % pour les appartements. A Paris, les notaires comptabilisent – 8 % de ventes d’appartements.

De plus en plus de Français sont imposés à l’IFI, l’impôt sur la fortune immobilière

D’après une note de la Direction générale des finances publiques (DGFIP) publiée le 28 avril 2023 sur les déclarations 2022, il y a de plus en plus de ménages qui sont redevables de l’Impôt sur la Fortune Immobilière (IFI). Cet impôt qui a remplacé l’ancien ISF depuis 2018 ne concerne désormais plus que les patrimoines immobiliers. Ainsi 164 000 foyers français ont reçu de l’administration fiscale un avis d’impôt sur la fortune immobilière en 2022. Un chiffre qui devrait encore augmenter en 2023 car officiellement les prix de l’immobilier étaient toujours en hausse sur toute l’année 2022. On a, en effet, vu que la baisse des prix immobiliers prend du temps à se voir. Après 133 000 foyers en 2018 ou 153 000 en 2021, cela concerne donc de plus en plus de ménages. Il faut pour être assujetti à cet impôt un patrimoine immobilier d’une valeur imposable supérieure à 1.3 millions d’euros. Cela se fait par exemple après un abattement de 30 % sur la valeur de votre résidence principale. Cet impôt a rapporté 1.8 milliard d’euros à l’État.

Pour ceux qui veulent continuer à investir dans l’immobilier sans franchir le seuil pour l’IFI ou sans l’augmenter, la solution consiste à acheter un logement en nue-propriété. C’est ce que de nombreux investisseurs déjà imposables font actuellement.

L’immobilier reste l’un des placements préférés des Français. Il faut dire que c’est l’un des seuls que l’on peut faire à crédit. Retrouvez tous nos conseils pour un investissement locatif réussi.

Assurance emprunteur : la loi Lemoine n’est pas toujours respectée

D’après une enquête de l’association 60 millions de consommateurs, certaines banques ont encore du mal à respecter la récente loi Lemoine sur l’assurance emprunteur. Cette dernière, en plus de permettre le changement d’assurance de prêt immobilier à tout moment de la vie du contrat, devait permettre également la suppression du questionnaire de santé pour un prêt de moins de 200 000 euros à la condition que l’assuré finisse son remboursement avec d’atteindre son 60ème anniversaire. Par exemple, un emprunteur s’est vu refuser ce droit sous le motif qu’en cas de suspension temporaire des remboursements, cela le conduirait à finir son remboursement d’emprunt après le jour de son 60ème anniversaire et donc à ne pas respecter cette clause. Seulement la loi ne s’applique normalement que sur la date de fin de contrat déterminée au moment de la signature de ce dernier.

Vous êtes confronté à des conflits de ce genre ? Pensez à vous renseigner auprès d’un avocat pour connaître vos droits et vos obligations. C’est possible gratuitement grâce à cet appel téléphonique à un avocat immobilier offert par l’un de nos partenaires. Vous pourrez poser toutes vos questions à un spécialiste du droit selon votre problématique.

Autre exemple, étant donné que le texte législatif n’est pas clair à ce sujet, certaines banques incluent votre capital restant dû à vos crédits à la consommation pour imposer un questionnaire médical car votre en cours de prêt serait alors supérieur à 200 000 €. Pour rappel, grâce à cette loi Lemoine, il est également question d’une réduction du délai pour le droit à l’oubli après la guérison d’un cancer par exemple (de 10 à 5 ans désormais).

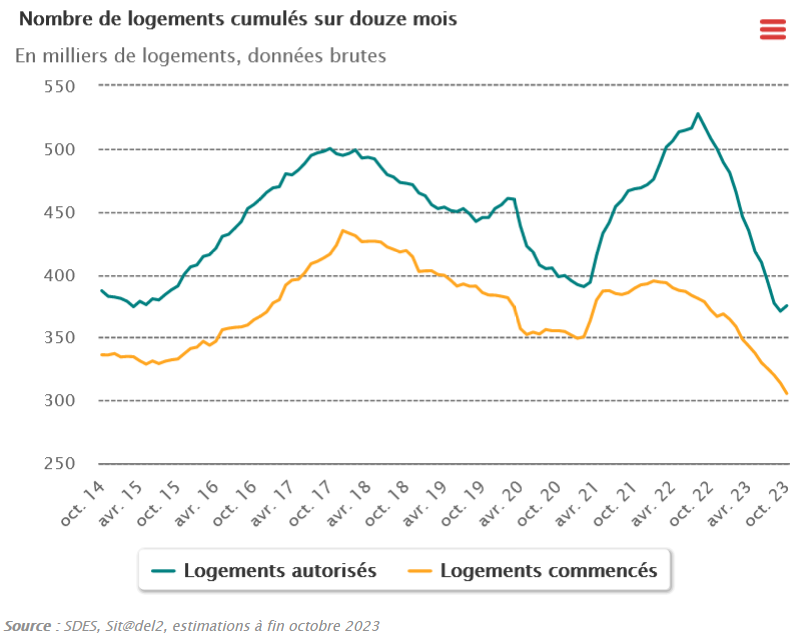

Forte dégradation de la demande de logements neufs en France

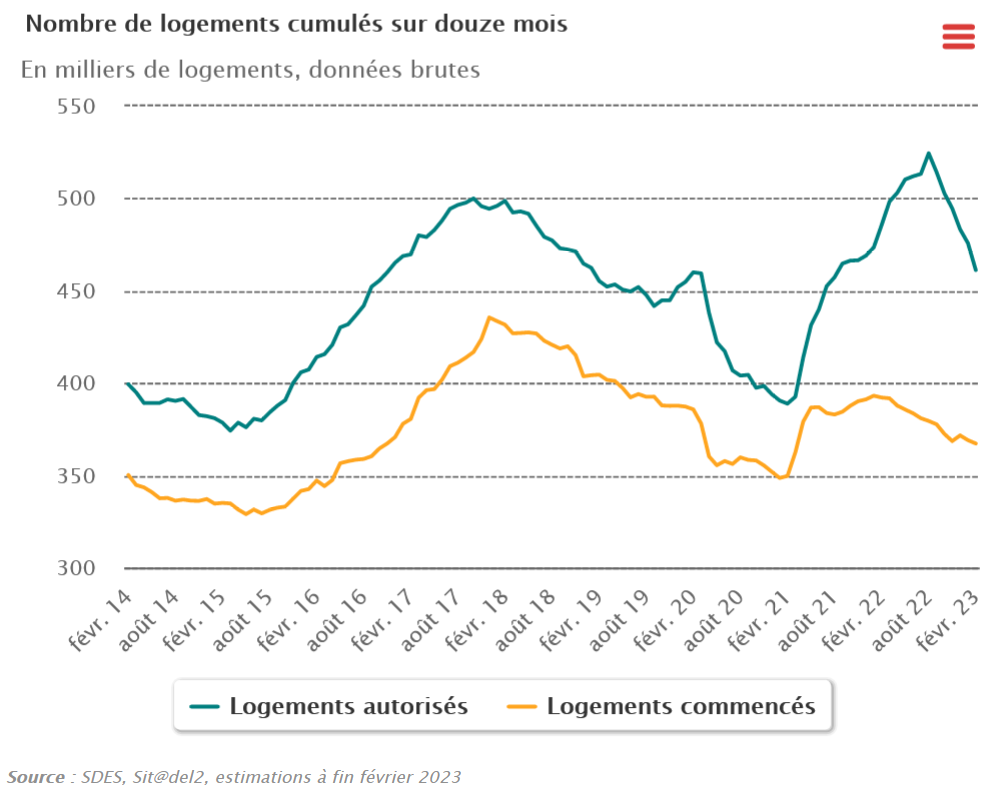

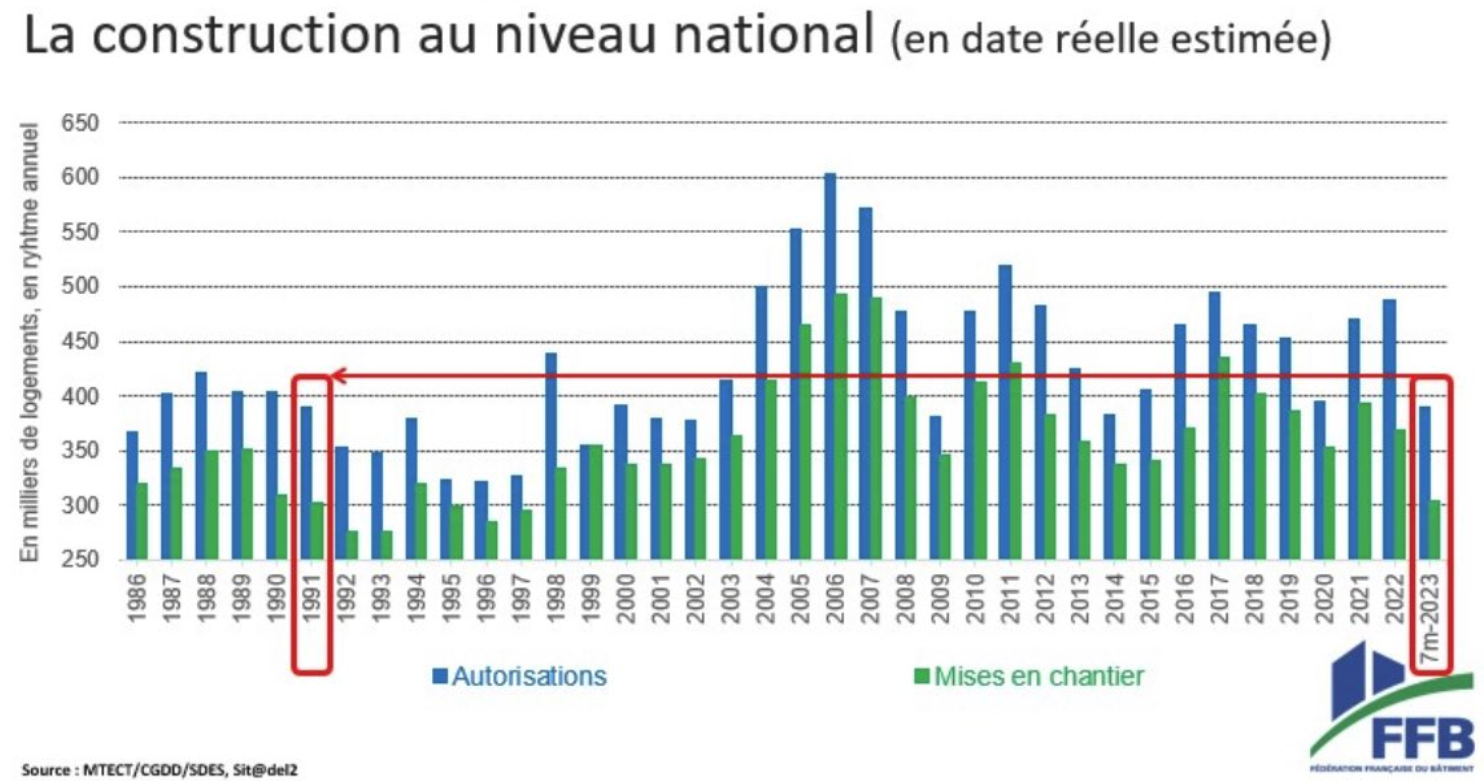

Actuellement les acteurs de l’immobilier neuf sont très actifs dans les médias. Ils tentent d’alerter sur les chiffres qui se dégradent nettement pour leurs activités. Il faut dire qu’après une fin d’année 2022 très décevante, les premiers mois de l’année 2023 ont de quoi les inquiéter fortement. Les ventes reculent fortement et rien ne semble annoncer de meilleurs jours dans les semaines et mois à venir. Voici l’évolution du nombre de logements autorisés et commencés cumulés sur 12 mois d’après le ministère de la transition écologique et de la cohésion des territoires :

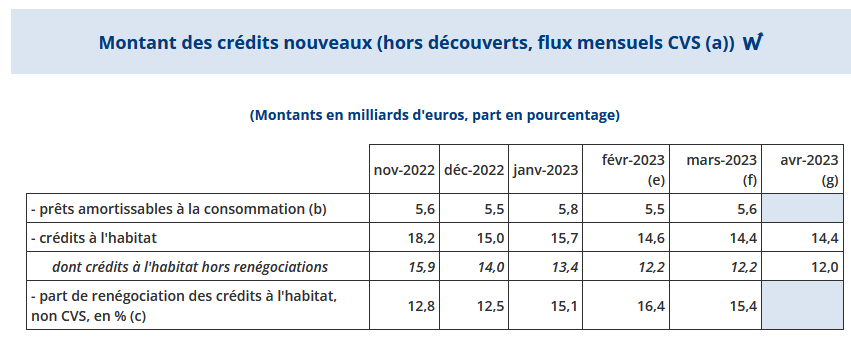

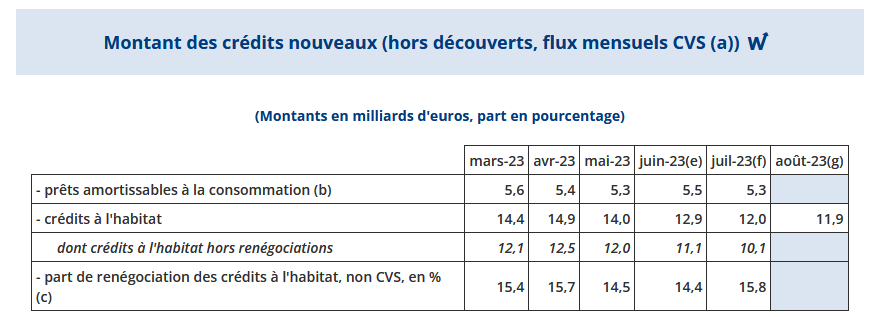

Une part de 15.6 % de renégociation et de rachat de crédit immobilier en 2023

Malgré la forte augmentation des taux immobiliers, la part des renégociations et des rachats de prêt immobilier dans les crédits habitats restent à un niveau plus élevé que fin 2022 d’après les statistiques de la Banque de France publiées le 9 mai 2023. En effet, cela concerne 15.6 % des dossiers sur les 3 premiers mois de l’année 2023, contre 12.7 % sur les 3 derniers mois de 2022 :

Vous pouvez également utiliser notre comparateur des offres actuelles en cliquant sur le lien ci-dessous dès maintenant.

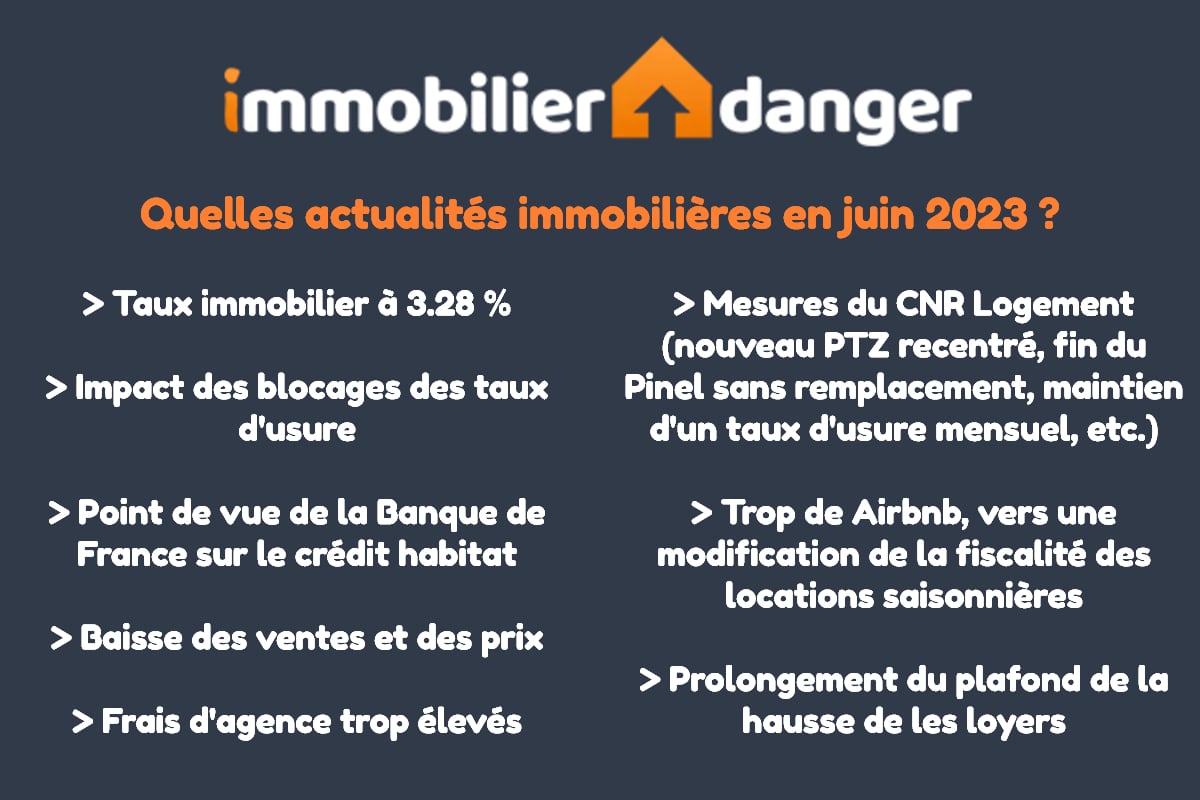

Des taux de prêt immobilier de plus en plus hauts

Comme nous l’avons vu dans notre bilan sur les taux immobiliers en juin 2023, la hausse des taux d’intérêt se poursuit. Cependant elle est un peu moins forte depuis 2 mois. D’après les derniers chiffres de l’observatoire Crédit Logement CSA sur les crédits immobiliers contractés en mai 2023, le taux de prêt moyen est de 3.28 %. La durée moyenne des remboursements s’élève à 250 mois. Les emprunteurs ne peuvent plus compenser que légèrement ces taux élevés par des emprunts plus longs. Les plafonds à 25 ans imposés par les critères du HCSF limitent les possibilités. De ce fait, la capacité d’emprunt chute fortement en quelques mois. Dans ce contexte tendu, les emprunteurs ne sont plus au rendez-vous. Le nombre de prêts est en chute avec à fin mai 2023 une baisse trimestrielle de 39.3 % en comparaison annuelle :

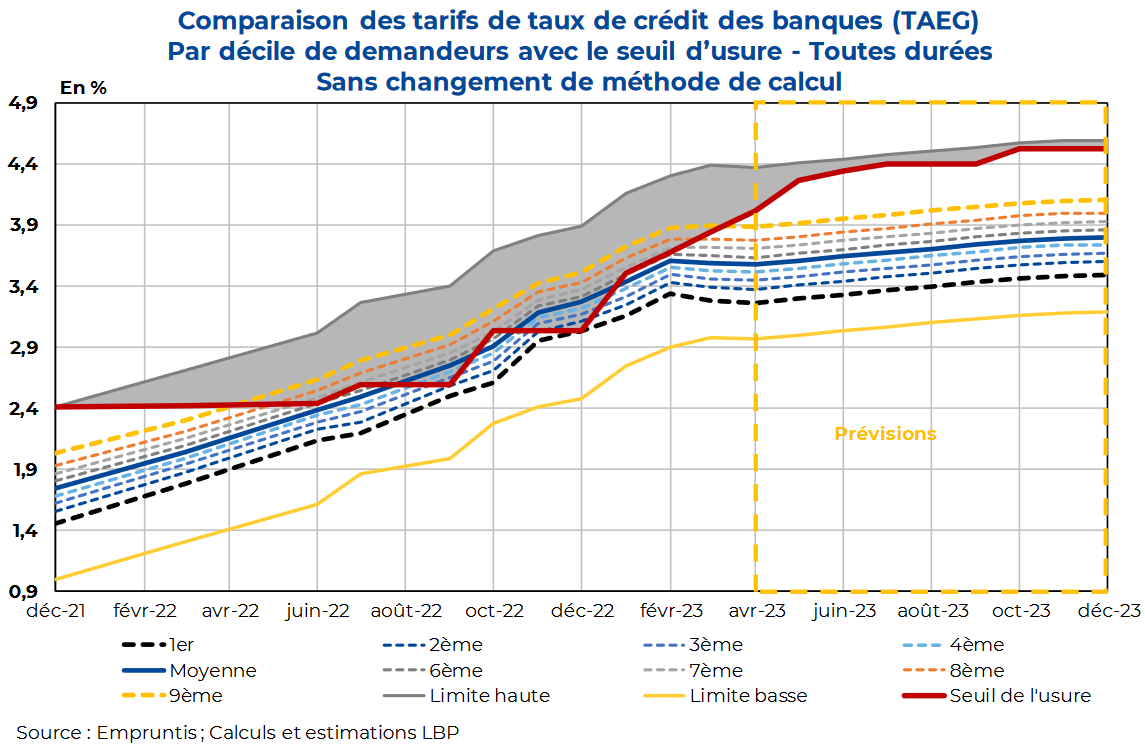

Les blocages liés au taux d’usure commencent seulement à se résorber

Les témoignages du terrain ont été nombreux sur les blocages qu’a engendrés le relèvement trop tardif des taux d’usure par rapport aux hausses de taux de la BCE. Cela a amplifié le recul des transactions et est venu aggraver l’impact de l’explosion des taux. La Banque Postale publie une étude sur le « retournement du marché immobilier porté par la hausse importante des taux de crédits à l’habitat ». On y trouve notamment un graphique très intéressant qui reprend mois par mois l’évolution par décile des taux TAEG lors des demandes de crédit immobilier avec en parallèle le plafond des taux d’usure :

La meilleure solution pour éviter un refus de crédit à cause du seuil de l’usure après la recherche du meilleur taux de crédit, c’est de comparer et négocier une meilleure assurance emprunteur. Il y a de belles économies à réaliser au passage.

Les constats de la Banque de France sur le crédit à l’habitat

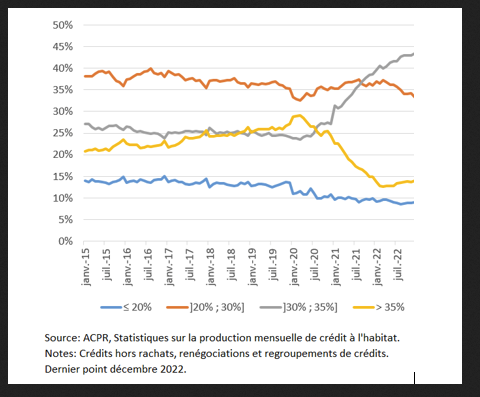

La Banque de France a été longuement critiquée ces derniers mois, notamment pour son relèvement tardif sur les taux d’usure. Elle semblait avoir d’autres objectifs en tête avec ces mesures que ce qu’espéraient les professionnels du secteur du crédit. On en a la confirmation avec cette parution sur le site de la Banque de France. L’objectif est clairement de faire reculer la consommation et l’investissement dans le but de réduire l’inflation actuelle. En clair, on assèche la demande afin que l’offre soit obligée de s’adapter au niveau des prix. Cela fait déjà depuis 2019 que la Banque de France via le HCSF est venue progressivement rappeler les banques à l’ordre en matière d’octroi des crédits immobiliers. Elle estimait que les établissements prêteurs financaient les projets avec des taux trop bas, des durées trop longues et avec une demande d’apport personnel insuffisante. Depuis les incitations du HCSF sont devenues des obligations (début 2022). Cela a eu un effet immédiat. Par exemple, sur la part des crédits avec un taux d’endettement supérieur à 35 % comme le montre ce graphique d’évolution mensuelle :

Baisse rapide des ventes de logements anciens et début de baisse des prix

Comme nous l’avons vu dans notre précédent article sur la création d’une nouvelle bulle immobilière en France, les prix des logements anciens montrent seulement dans les statistiques de l’INSEE des premiers signes de baisse. Il ne faut pas oublier que la baisse des prix de l’immobilier va mettre du temps à se voir dans les chiffres officiels et qu’il est normal d’observer un décalage entre le moment où les taux montent fortement, celui où le nombre de ventes baisse fortement et enfin celui où les prix des logements diminuent réellement. L’INSEE confirme le ralentissement rapide du nombre de transactions dans l’immobilier ancien après le pic de 2021 et 2022 :

Les mesures du Conseil national de la refondation (CNR) Logement

Après 6 mois de concertation avec de nombreux professionnels du secteur, le gouvernement a communiqué les mesures qu’il a décidé de prendre suite au Conseil national de la refondation Logement (CNR Logement). Le moins que l’on puisse dire, c’est que cela a beaucoup fait réagir tout le secteur ces derniers jours. Voici les principales mesures à retenir.

PTZ prolongé jusqu’en 2027 mais seulement pour les appartements

Le prêt à taux zéro (PTZ) devait s’arrêter à la fin de l’année 2023. Il va finalement être prolongé jusqu’en 2027. Seulement, cela ne se fera qu’avec un recentrage sur les appartements. En effet, le gouvernement va limiter cette aide à l’achat d’un bien neuf en logements collectifs dans les zones très tendues. Il sera également toujours possible de financer des logements anciens à rénover dans les zones non tendues. >> Découvrez dès maintenant les programmes immobiliers neufs pour acquérir votre résidence principale avec ce prêt à taux zéro.

Cela signifie qu’il ne vous reste plus que quelques mois pour profiter du PTZ pour financer l’achat d’une maison individuelle neuve… En 2022, 33 000 maisons individuelles neuves ont été financés avec un prêt à taux zéro. Cela concerne environ un tiers des dossiers avec ce dispositif.

Fin programmé de la loi Pinel et aucune autre loi de remplacement

Autre mauvaise nouvelle pour les professionnels de l’immobilier neuf, le dispositif Pinel va réellement disparaître et ne sera pas remplacé par un autre dispositif de défiscalisation.Sa fin est programmée pour le 31 décembre 2024. Seulement cela signifie que peu de nouveaux programmes éligibles seront lancés en 2024. Sa fin est donc plus proche qu’on ne le pense. Il faut noter que les avantages de la loi Pinel ont déjà été réduits en 2023. Ils le seront encore plus en 2024. Seuls les logements neufs éligibles au Pinel Plus pourront continuer à bénéficier des anciens taux de réduction d’impôt. A partir de 2025, sauf changement d’ici là, il n’y aura plus d’incitation fiscale à investir dans un logement neuf pour le louer à loyer plafonné. Cela va réduire les possibilités de faire de la défiscalisation avec l’immobilier.

Mensualisation du taux d’usure jusque fin 2023

Depuis le 1er février 2023, le calcul des nouveaux taux d’usure en vigueur se fait chaque mois au lieu de chaque trimestre. Ceci afin de prendre en compte plus rapidement les changements rapides de conditions sur les marchés financiers. Cette mensualisation devait s’étendre jusqu’au 1er juillet 2023. Le gouvernement a annoncé qu’elle devrait être poursuivie au moins jusqu’à la fin de l’année 2023. Si les taux d’intérêt continuent d’augmenter, cela pourra se faire de manière plus lissée dans le temps.

Autres mesures complémentaires : augmentation garantie Visale, développement du bail réel solidaire (BRS), modification de zonage, achats de logements neufs par l’Etat

D’autres mesures ont été annoncées par le gouvernement. Vous pouvez consulter le dossier de presse officiel pour en savoir plus. En voici quelques-unes :

-

-

-

- Augmentation du nombre de garantie Visale octroyées avec étude d’une ouverture de l’éligibilité à d’autres situations.

-

-

-

-

-

- Fort développement du bail réel solidaire (BRS) : il s’agit d’acquérir un logement sans le foncier sur lequel il repose. De quoi faire diminuer le coût d’acquisition, mais avec des contraintes pour les « propriétaires » qui ne le sont que temporairement.

-

-

-

-

-

- Certaines communes vont être reclassées dans les zones tendues pour le logement. Les logements dans ces communes vont donc bénéficier d’une amélioration des différentes aides possibles aussi bien pour l’accession que pour la location.

-

-

-

-

-

- L’État s’est engagé à acheter 47 000 logements neufs via le CDC Habitat et Action Logement.

-

-

Des frais d’agences immobilières trop élevées d’après l’Autorité de la concurrence

L’Autorité de la concurrence dénonce des frais d’agence immobilière trop élevés et donc le fonctionnement est trop opaque pour le consommateur. Elle relève notamment que le taux de commission moyen en France en 2022 s’élève à 5.78 % contre 4 % en moyenne dans toute l’Union Européenne. Ce n’est pas pour rien que beaucoup de vendeurs cherchent à vendre sans agence. Pourtant il existe différents niveaux d’intermédiation et d’accompagnement dans la vente d’un bien immobilier en France. Nous vous invitons à utiliser notre comparatif des frais d’agence. Elle a calculé le gain annuel pour les acheteurs d’immobilier en France à 3 milliards d’euros par an si la commission moyenne diminuait à 4 % comme la moyenne européenne. Une réforme est envisagée pour apporter plus de clarté dans l’information et le choix des prestations confiées à un agent immobilier.

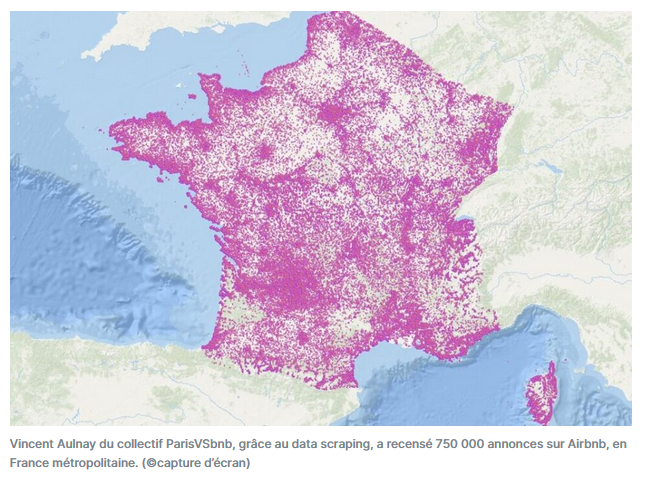

Explosion des logements à louer sur Airbnb et possible modification de fiscalité sur la location saisonnière

Pour réduire la crise du logement, un autre facteur est mis en avant et pourrait faire l’objet de nouvelles modifications fiscales notamment. Le boom des logements proposés pour de la location saisonnière vient réduire l’offre de logements à louer pour y habiter ou à vendre. En 10 ans, le nombre d’annonces sur la plateforme leader de la location saisonnière Airbnb est passé de 30 000 annonces à 750 000 aujourd’hui d’après une étude d’Actu.fr. On y retrouve notamment une carte interactive pour savoir où se situent les annonces de location saisonnière en France :

Prolongement possible pour le plafonnement de l’augmentation des loyers (IRL)

Depuis le 3ème trimestre 2022, l’augmentation de l’indice de référence des loyers (IRL) est plafonné à 3.50 %. Sans cela, il serait similaire à l’inflation (entre 5 et 6 % par an). Ce plafonnement est en vigueur jusqu’à l’IRL du 2ème trimestre 2023. Le gouvernement est en train de travailler à prolonger ce plafonnement au moins jusqu’à la fin du premier trimestre 2024. Cela faisait partie du bouclier anti-inflation annoncé à l’été 2022. De quoi limiter la perte de pouvoir d’achat des locataires mais de quoi réduire encore un peu le rendement locatif des investisseurs. Avoir des loyers qui augmentent bien moins vite que l’inflation et des prix en baisse est une période plus compliquée pour l’investissement locatif. C’est d’autant plus le cas dans un contexte où les autres actifs s’ajustent plus rapidement à ces hausses des taux et à ces hausses de rendement possibles sur les placements.

Taux de crédit immobilier moyen en juillet 2023 : 3.45 %

Après un taux d’intérêt moyen de 3.29 % sur les crédits immobiliers contractés en mai 2023, la moyenne passe à 3.45 % sur les prêts signés en juin 2023. Ce sont les derniers chiffres publiés par l’observatoire Crédit Logement CSA ce 12 juillet 2023 :

-51.9 % de crédits immobiliers accordés au 2ème trimestre 2023

La chute impressionnante du nombre de prêts immobiliers accordés sur un an se visualise très bien sur ce graphique :

89 422 € d’apport personnel pour un achat immobilier : attention à ces moyennes

D’après les derniers chiffres du réseau d’agences immobilières Century21, il faut en moyenne 89 422 euros d’apport personnel pour boucler son projet d’achat immobilier sur cette dernière année. Un montant qui a explosé de 61 %. Attention, cela ne signifie pas que vous ne pouvez pas acheter avec ce niveau-là d’apport. Cette explosion de l’apport personnel provient de plusieurs facteurs qui se cumulent :

-

-

-

- Suite aux difficultés pour obtenir un prêt immobilier, certains acheteurs préfèrent payer cash. Une pratique qui s’était fortement réduite lorsque les taux d’emprunt étaient à 1 %.

-

-

-

-

-

- Pour compenser la perte de capacité d’emprunt et des prix qui ne baissent pas suffisamment, ceux qui ne veulent pas renoncer ou décaler leur projet d’acquisition sont obligés de recourir à plus d’apport puisé dans leurs économies pour conserver un budget similaire.

-

-

-

-

-

- Emprunter à 1 % pour placer à 3 ou 4 % était itéressants. Désormais, emprunter à 4 % pour des placements au rendement à peine plus élevés, ne présente plus beaucoup d’intérêts. D’autant plus qu’il faut en plus payer une assurance emprunteur et croise les doigts pour que son dossier soit accepté. De ce fait, de nombreux acquéreurs préfèrent donc utiliser plus d’épargne pour financer leur maison ou leur appartement. Cela leur permet de moins recourir au crédit et d’être moins dépendant des banques.

-

-

Ainsi, les moyennes sur les montants d’apport personnel utilisés actuellement évoluent fortement par rapport à ce qui se pratiquait il y a un an ou deux.

Report de la date limite pour la déclaration des biens immobiliers par les propriétaires

Tous les propriétaires doivent déclarer leurs biens immobiliers à l’administration fiscale. Le fisc répertorie déjà tout ce qu’il sait sur les logements dont vous êtes propriétaires et leur usage. Initialement prévue au 30 juin 2023, la date butoir pour effectuer votre déclaration dans les temps est repoussée au 31 juillet 2023. Pour déclarer votre patrimoine immobilier, vous devez vous rendre dans votre espace personnel du site officiel impots.gouv.fr et vous rendre dans la section « Mes biens immobiliers ». Il vous suffit ensuite de vérifier les données qui sont déjà collectées et d’en demander la modification en cas d’erreur. Vous devez également ajouter tout élément manquant à ce préremplissage. En cas de manquement à cette obligation, une amende forfaitaire de 150 € est prévue. Il en sera de même en cas « d’erreur, d’omission ou de déclaration incomplète ».

Nouvelle hausse plafonnée à 3.50 % pour l’indice de référence des loyers (IRL)

L’INSEE a communiqué le 13 juillet 2023 un nouvel indice des loyers de 140.59 pour le 2ème trimestre 2023. Cela correspond à une augmentation de 3.50 % sur un an. Cela fait désormais une année complète que la révision de l’IRL est plafonnée à 3.50 % par le gouvernement. Sans ce plafond, la hausse aurait été de 6.13 %. En effet, l’inflation est bien plus forte que ce plafond. Pour aller plus loin, retrouvez :

-

-

-

- Les règles pour une augmentation de loyer selon votre situation

-

-

Plafonnement de l’IRL prolongé

Le gouvernement a officialisé fin juin le plafonnement de l’augmentation de l’indice de référence des loyers à 3.50 % au moins jusqu’au 1er trimestre 2024. Cela fera donc au moins 7 trimestres avec des augmentations rabotées par rapport à l’inflation officielle. Cela permet de limiter l’impact de cette dernière sur les locataires. En revanche, c’est une très mauvaise nouvelle pour les propriétaires bailleurs qui se voient amputées d’une partie de leurs revenus fonciers. Cela n’impacte pas seulement les loyers de ces trimestres-là. En effet, toute la part des loyers qui n’a pas pu suivre l’inflation pénalisera les investisseurs sur toutes les futures années de loyers.

Des délais de vente qui augmentent fortement

D’autres réseaux d’agences immobilières communiquent leurs chiffres sur l’activité actuelle. Ceux du réseau Laforêt montrent notamment un fort allongement des délais de vente partout en France. Ils sont par exemple passés de 56 à 79 jours en 2 ans à Paris. Il faut compter 85 jours en moyenne en Ile-de-France. C’est beaucoup plus long que ces dernières années mais moins qu’à la pire époque récente. Effectivement en 2017 et 2018, il fallait 110 à 120 jours pour vendre un bien immobilier.

Découvrez combien de temps il faut pour vendre une maison ou un appartement.

En Province, il faut compter sur un délai de 90 jours pour une vente immobilière. Comme les vendeurs n’ajustent pas suffisamment rapidement leur prix à ce nouveau contexte, ils mettent bien plus de temps à trouver un acquéreur solvable. De ce fait, ce réseau constate une augmentation de 24 % du nombre de logements en vente en stock en Ile-de-France sur un an.

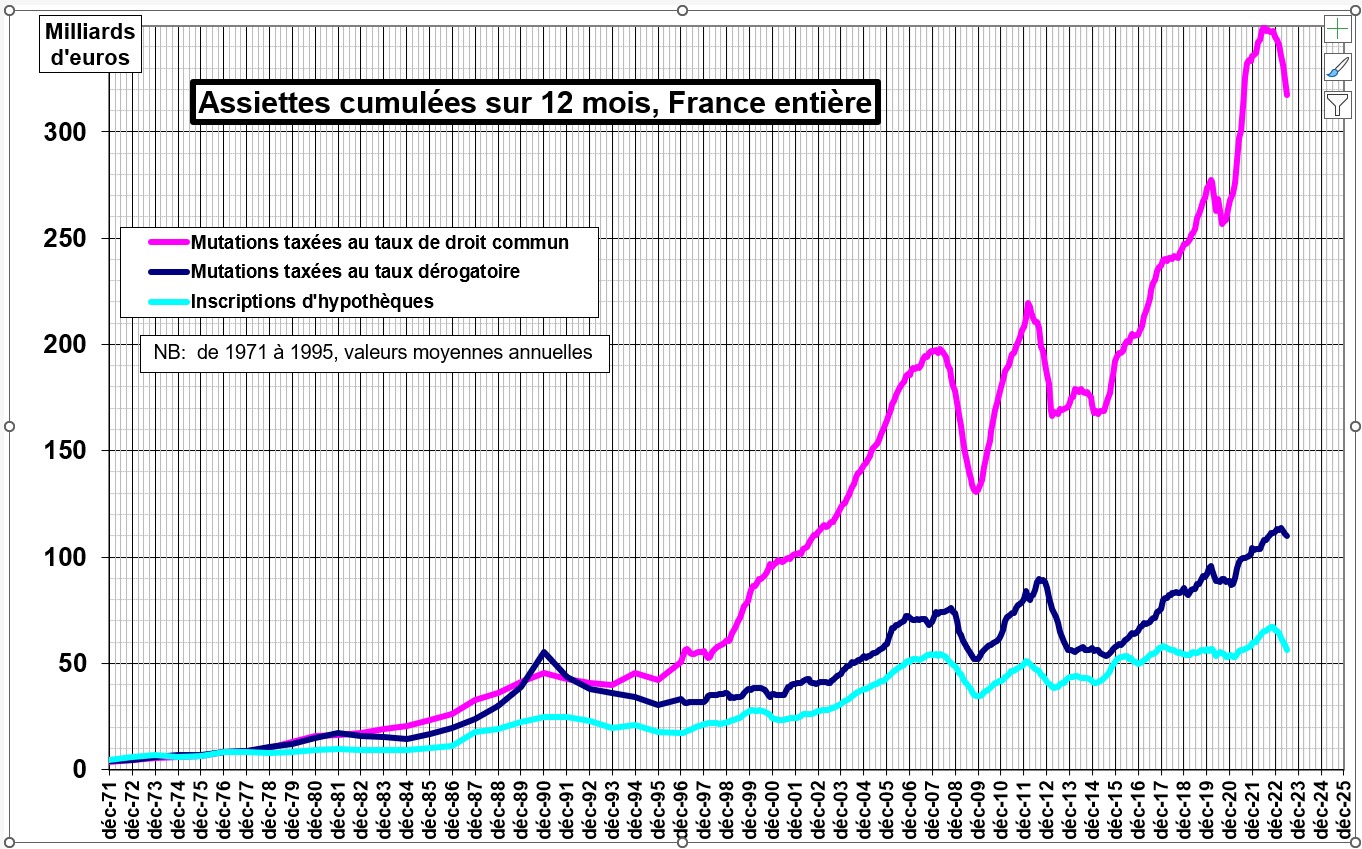

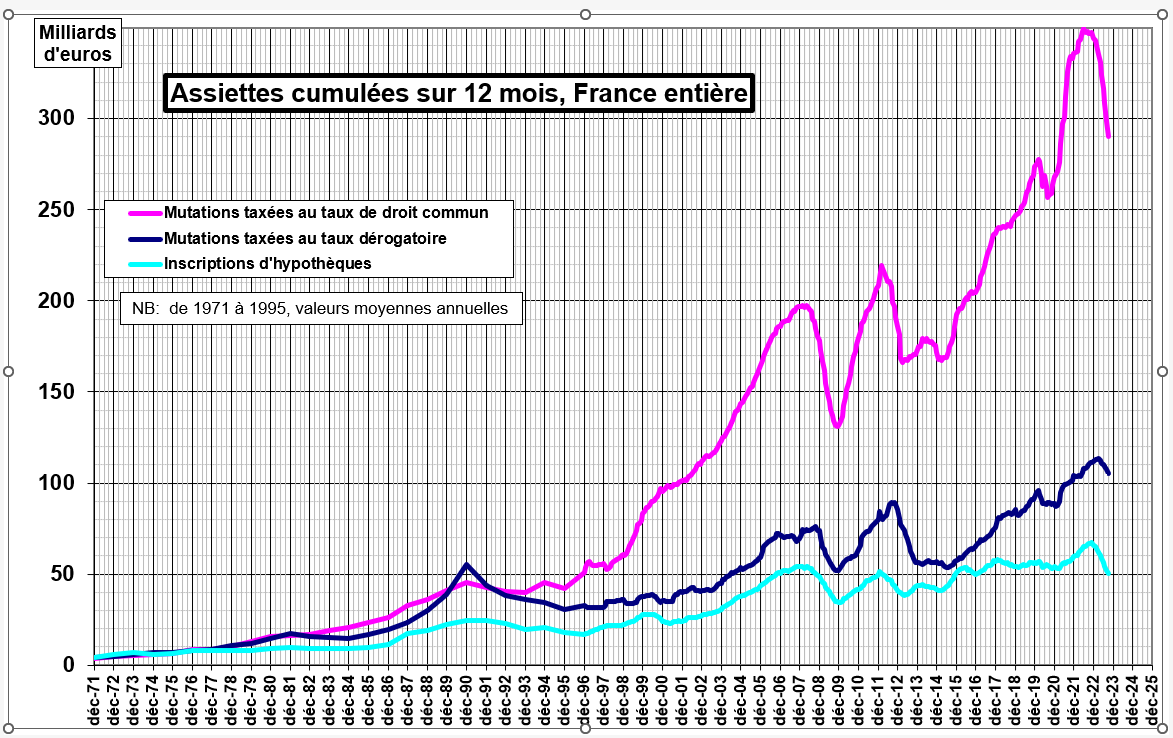

Chute des droits de mutation et conséquences pour les communes et les départements

La forte hausse des prix des logements et le marché très dynamique sont 2 tendances qui ont permis aux droits de mutation d’exploser. Ces taxes qui sont payées par l’acheteur dans ce que l’on nomme maladroitement les frais de notaire bénéficient à la fois à la commune, au département et à l’État.

Faillites des agences immobilières, des courtiers, des promoteurs, etc.

Ce brusque retournement du marché qui sévit depuis plus d’un an désormais commence à peser sur les entreprises du secteur qui avaient les reins les moins solides. En effet, selon une étude d’Altarès, les faillites et mises en redressement judiciaire explosent dans le secteur. Sur les 4 premiers mois de l’année, cette étude recense :

-

-

-

- + 84 % de faillites d’agences immobilières avec 528 agences concernées

-

-

-

-

-

- + 78 % pour les courtiers en prêt immobilier avec 142 défaillances répertoriées

-

-

-

-

-

- Il en est de même avec les promoteurs et constructeurs avec respectivement +53,8 % et + 55.6 % d’entreprises défaillantes.

-

-

Pour ces derniers, leur objectif principal est d’écouler leur stock de logements invendus. Dans ce but, il y a actuellement de belles ristournes sur les prix de certains logements neufs. Découvrez dès maintenant les offres d’appartement neuf dans votre secteur.

Depuis, la situation s’est encore aggravée avec une année 2023 qui sera noire pour beaucoup de professionnels. On risque d’entrer vraiment dans le dur pour les entreprises en difficultés d’ici à la fin de l’année si le marché ne reprend pas un peu de couleur cet automne. Ces dernières années, le nombre d’agences immobilières ou de courtage avait explosé. On se dirige désormais vers une réduction importante du nombre d’enseignes et de professionnels dans le secteur de l’immobilier.

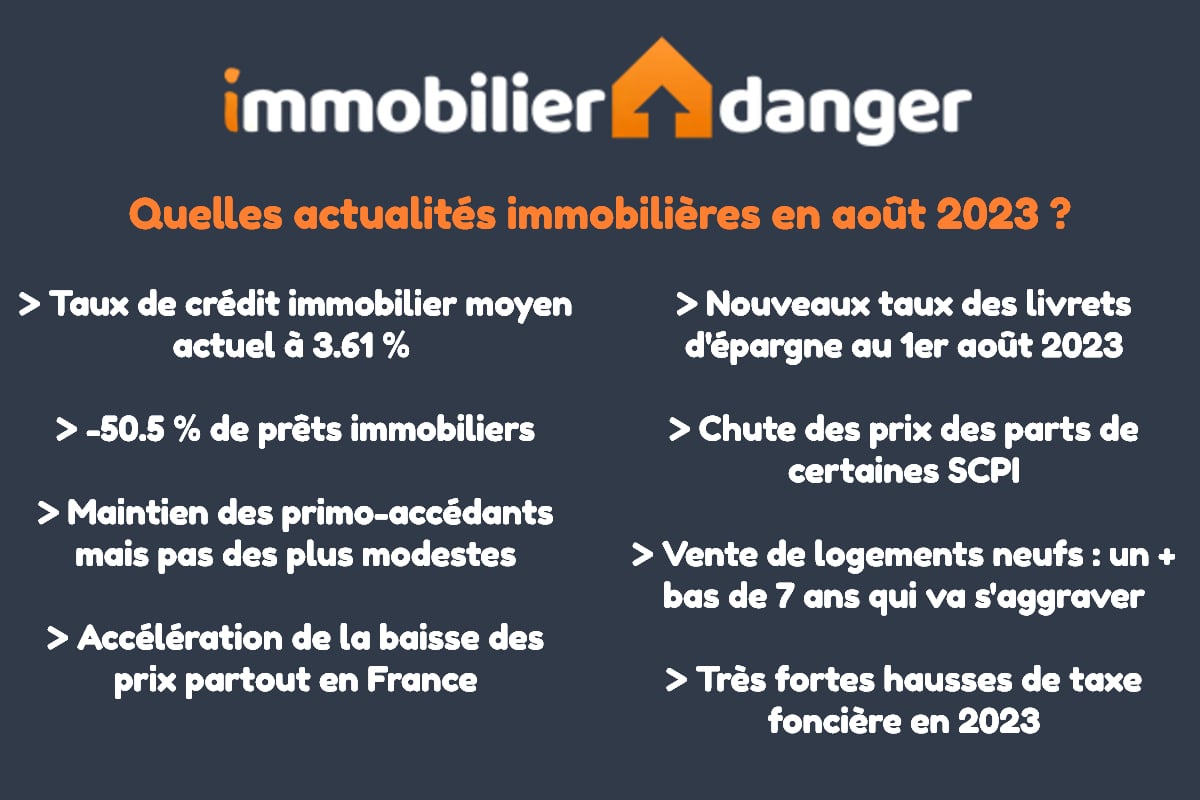

Taux d’emprunt immobilier moyen en août 2023 à 3.61 %

Sur les crédits immobiliers souscrits en juillet 2023, il y a eu en moyenne 16 points de base de plus que sur ceux de juin. Le taux d’intérêt moyen s’élève désormais à 3.61 % d’après l’Observatoire Crédit Logement CSA. Cela fait donc une hausse de 255 points de base pour passer de 1.06 % en février 2022 à 3.61 % en août 2023.

L’impact est énorme sur le montant que l’on peut emprunter avec son salaire. En effet, pour une mensualité de 1 000 € et une durée de crédit de 25 ans, un emprunteur peut obtenir un capital de 189 450 € avec un taux à 4.00 % contre 260 620 € qu’il pouvait emprunter en février 2022 avec un taux à 1.15 %. Cela constitue une perte de capacité d’emprunt de 71 170 €, soit de 27.3 % pour cet exemple.

En moyenne, il faut compter sur un taux de crédit immobilier de 3.52 % pour financer l’achat d’un logement neuf et de 3.64 % pour financer un logement ancien. A noter, pour un emprunt sur 25 ans, plus des 3/4 des emprunteurs obtiennent un taux supérieur à 3.80 % et certains doivent même supporter un taux de plus de 4.50 %. Cela concerne notamment ceux qui ont le moins d’apport personnel.

– 50,5 % de prêts immobiliers accordés ce dernier trimestre

Les mois se suivent et les records s’enchaînent pour la baisse du nombre de crédits immobiliers accordés. En effet, les statistiques de l’observatoire Crédit Logement CSA sont assez affolantes pour le marché du prêt immobilier : sur la période mai à juillet 2023, le nombre de prêts a été plus que divisé par 2 (-50.5 %) par rapport à la même période de 2022 (qui était déjà en baisse par rapport à 2021) :

Les primo-accédants sont toujours là, mais diminution (logique) des plus modestes

La Banque de France publie un graphique intéressant dans sa dernière étude sur les crédits aux particuliers du 3 août 2023. Il s’agit du taux de primo-accédant dans la production de crédits à l’habitat pour l’acquisition d’une résidence principale (cela exclut donc les investissements locatifs, les résidences secondaires et les renégociations de prêts) :

Pour information : 30 000 € par an, cela fait 2 500 € par mois, découvrez combien on peut emprunter avec un salaire de 2 500 euros. Avec les taux moyens actuels, c’est au grand maximum un crédit d’un peu moins de 158 000 € que l’on peut obtenir. En janvier 2022, le même ménage pouvait alors emprunter un peu moins de 216 000 € avec les taux moyens sur 25 ans. Une perte de capacité d’emprunt de 26.9 % !

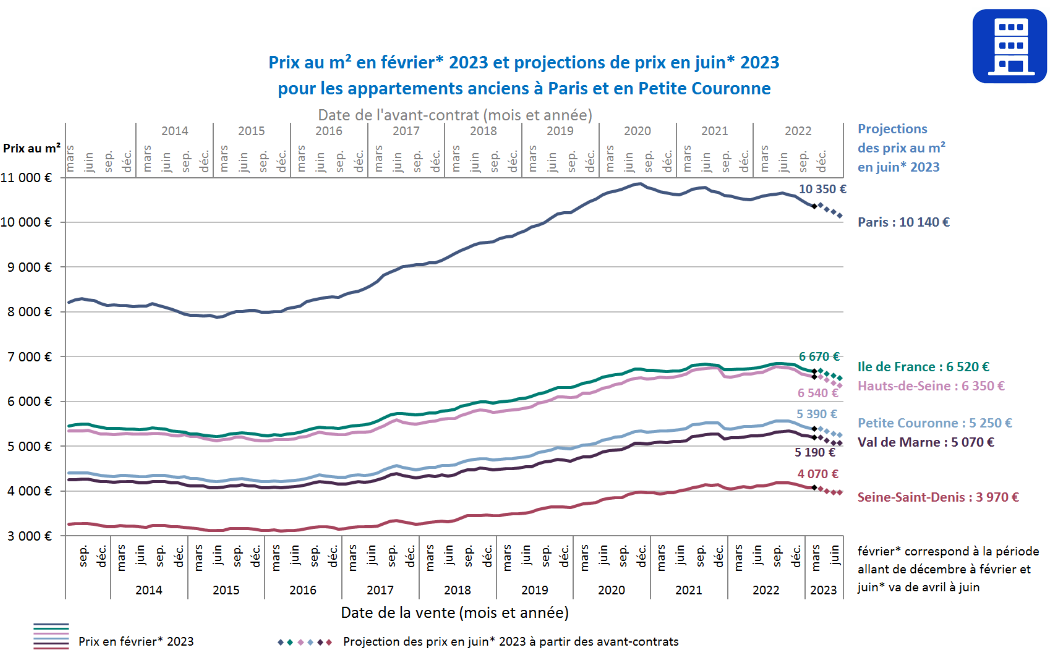

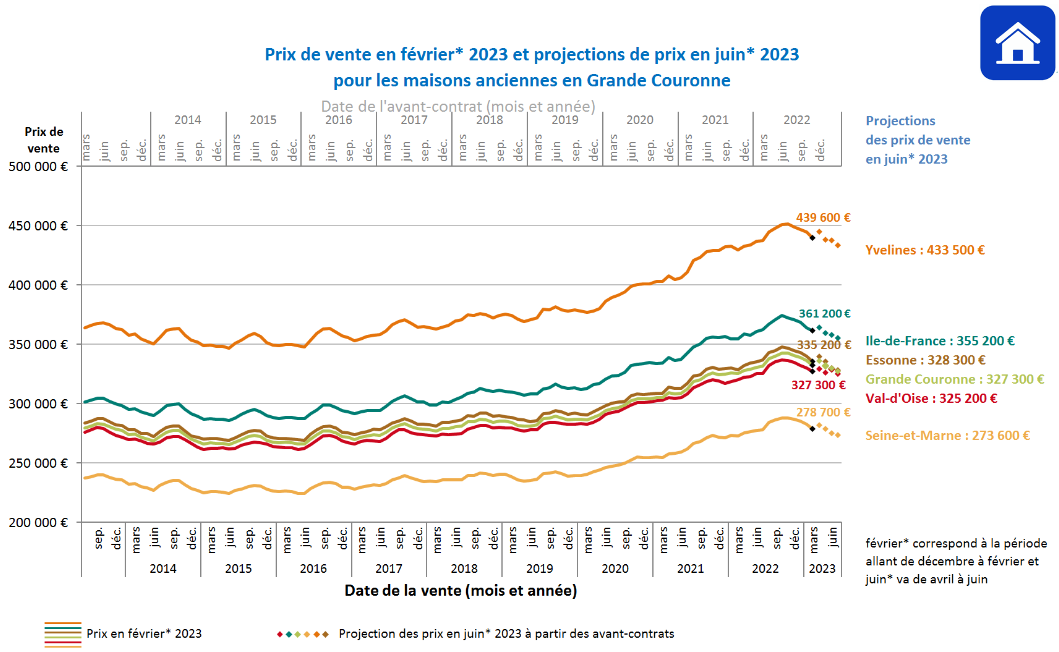

La baisse des prix de l’immobilier prend de l’ampleur à Paris et en Ile-de-France et s’installe en Province

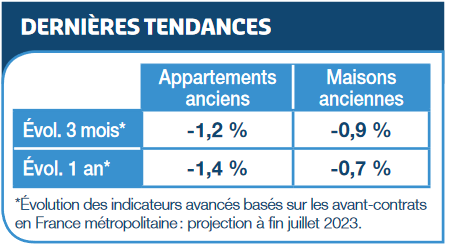

Les notaires de France dressent un portrait de l’immobilier sur les premiers mois de l’année 2023. Tout d’abord, ils font un point sur le volume des transactions dans l’immobilier ancien. On peut voir que sur l’évolution du nombre de ventes sur 12 mois glissants, la baisse s’accentue à fin mai 2023 :

-

-

-

-

-

-

-

- – 1 % pour la moyenne des prix des logements anciens sur un an. Après une forte accalmie de la hausse, les notaires notent un rapide changement de tendance (-1.4 % pour les appartements et -0.7 % pour les maisons).

-

-

-

-

-

- La baisse des prix s’accélère assez rapidement avec par exemple Lyon qui passe de -1 % au 1er trimestre 2023 à – 3 % sur les données à fin juillet 2023.

-

-

-

-

-

- Des villes comme Angers, Dijon, Lille, Nantes, Rouen, Saint-Étienne, Strasbourg et Toulouse enregistrent des baisses comprises entre 4 et 9 % tandis que les dernières villes où les prix montaient sont stables ou en légères baisses.

-

-

-

-

-

- Sur l’ensemble de l’Ile-de-France, la diminution des prix devient de plus en plus rapide avec -4.8 % pour les appartements et -3.2 % pour les maisons.

-

-

-

-

-

- A Paris, la baisse du prix des appartements atteint 5 % sur un an à fin juillet 2023 (donc pour des compromis signés jusque fin avril 2023). Le prix du m² descend ainsi à 10 090 €. Le prix d’un mètre carré à Paris va repasser sous la barre des 10 000 € dès le 3ème trimestre 2023.

-

-

-

-

-

-

Taux d’intérêt des livrets d’épargne : les changements depuis le 1er août 2023

Depuis le 1er août, le taux d’intérêt de certains livrets d’épargne ont été modifiés. Pour mieux arbitrer votre allocation de patrimoine et faire les bons choix pour votre épargne, mieux vaut les connaître. Ainsi, voici les informations à retenir par type de placements :

-

-

-

- Livret A : le taux reste fixé à 3 % et cela jusqu’en janvier 2025.

-

-

-

-

-

- LDDS : il suit les conditions du livret A

-

-

-

-

-

- LEP (Livret d’Epargne Populaire) : il passe de 6.1 % à 6 %. Le plafond du LEP devrait également augmenter à 10 000 € à partir du 1er octobre 2023 contre 7 700 € actuellement.

-

-

-

-

-

- PEL (Plan Epargne Logement) : le taux de rémunération de l’épargne reste à 2 % pour les nouveaux contrats souscrits actuellement. Retrouvez tout sur le PEL 2026.

-

-

-

-

-

- CEL (Compte Epargne Logement) : comme pour le PEL, il reste à 2 %. Retrouvez tout sur le CEL 2026.

-

-

De l’argent à investir et vous avez besoin de conseils (réellement) indépendants sur les placements à choisir selon vos objectifs et votre situation ? Prenez rendez-vous pour un conseil patrimonial.

Chute des prix des parts de plusieurs SCPI

Le marché de l’immobilier d’habitation n’est pas le seul à souffrir de la forte augmentation des taux de crédit. Il en est de même pour le marché des SCPI. Ce dernier rentre dans une période bien plus difficile avec l’annonce successive de différentes baisses du prix des parts de certaines SCPI :

-

-

-

- EW Ciloger : -8.5 % pour SCPI Lafitte Pierre

-

-

-

-

-

- Amundi : -17 % pour Génépierre,-14 % pour Edissimo et -12 % pour Rivoli Avenir Patrimoine. C’est 3 SCPI représentent près de 10 % de la valeur globale du marché.

-

-

-

-

-

- BNP Paribas,

-

-

-

-

-

- HSBC : -7 % pour Elysées Pierre

-

-

Toutes les SCPI ne vont pas diminuer le prix de leurs parts. Il va y avoir des rééquilibrages par rapport à la valeur réelle actuelle des biens détenus en portefeuille. Il convient alors d’être plus prudent dans la sélection des SCPI dans lesquelles investir. Les SCPI de bureaux souffrent plus particulièrement depuis la généralisation du télétravail. D’ailleurs, la collecte nette de SCPI au 1er trimestre 2023 a baissé de 10 % par rapport à celle du 1er trimestre 2022. Un phénomène qui pourrait s’accentuer avec ces baisses de prix des parts.

Logements neufs : un plus bas de 7 ans qui va encore se dégrader

C’est la crise dans l’immobilier neuf. L’activité est en fort déclin comme le montrent ces 2 courbes sur l’évolution des logements neufs autorisés et commencés :

Taux d’emprunt immobilier moyen à 3.80 % et premiers dossiers à plus de 5.00 %

Comme nous l’avons vu dans notre analyse du taux immobilier en septembre 2023, les taux d’intérêt continuent d’augmenter actuellement. Il n’y a pas eu de pause estivale. Les derniers chiffres de l’observatoire Crédit Logement CSA montrent un taux d’intérêt moyen à 3.80 %. Les moyennes augmentent quasiment de 20 points de base sur chaque durée type de remboursement :

La production de crédit immobilier au plus bas depuis mars 2016

D’après les derniers chiffres de la Banque de France, la production de crédit immobilier poursuit sa chute et personne ne sait où elle va s’arrêter. Aucun signal positif n’est visible sur le marché du prêt immobilier pour le moment. L’OAT 10 ans remonte légèrement, l’inflation persiste à des niveaux élevés et les prochaines décisions de la banque centrale européenne (BCE) restent difficiles à anticiper. Comme le montre le tableau ci-dessous issu des chiffres de la Banque de France publiés le 4 septembre 2023, le montant total des nouveaux crédits à l’habitat (donc hors renégociation) descend à 10,1 milliards d’euros sur le mois de juillet 2023. Il s’agit d’un plus bas observé depuis mars 2016.

Acheter ou louer sa résidence principale : la hausse des taux rend l’achat plus difficilement rentable