Investir avec un cash flow positif : mission impossible ?

Qu’il connaisse ou non la notion de cash flow chaque investisseur cherche à l’optimiser pour la réussite de son placement. Un investisseur en immobilier locatif cherchera à avoir le meilleur loyer possible tout en limitant les frais et les impôts afin d’obtenir une bonne rentabilité.

Nous verrons que dans le contexte actuel, il est très difficile d’avoir un cash flow positif en immobilier locatif. Après avoir rappelé ce que cela signifiait et les avantages que cela procure, nous listerons différents éléments sur lesquels vous pouvez agir pour chercher à améliorer le cash flow de votre investissement locatif. Chacun demande des efforts, du temps, de la recherche d’informations, etc. mais c’est cela qui vous permettra de faire la différence et pourquoi pas d’obtenir ce dont rêve chaque propriétaire bailleur : que ses loyers lui rapportent plus que toutes ses charges et ses impôts sur ce bien.

Qu’est-ce que le cash flow ? Comment le calculer ? Pourquoi est-ce important ?

En matière d’investissement en immobilier locatif, on parle beaucoup de la rentabilité locative. C’est-à-dire du rendement obtenu entre le montant du loyer et le prix d’achat (ou la valeur du bien à un instant T). Il faut bien distinguer la rentabilité brute de base qui ne tient pas compte des charges et des impôts, la rentabilité nette sans tenir compte des impôts et la rentabilité réelle qui se calcule en tenant compte de tous les paramètres (charges et impôts). Nous avons par exemple dressé un tableau comparatif des rentabilités brutes dans 100 grandes villes.

Si le calcul de la rentabilité est intéressant. Il existe également d’autres indicateurs qui permettent de mesurer la performance de votre investissement immobilier. Cela permet de mieux comparer avec d’autres possibilités de placement par exemple ou encore deux investissements immobiliers potentiels entre eux. On retiendra notamment la notion de cash flow.

Pour ceux qui ne connaissent pas la notion de cash flow et comment le calculer, je vous conseille de lire d’abord cet article sur le calcul du cash flow, du TRI, etc. .

En résumé, le calcul du cash flow consiste à tenir compte des flux d’entrées et de sorties d’argent sur une période donnée (par mois ou par année pour un bien locatif). D’un côté le loyer hors charges perçu, de l’autre toutes les charges, les taxes et les impôts sur ces revenus fonciers.

Quand les charges et impôts sont supérieurs au loyer réellement perçu, on parle d’un cash flow négatif. Dans le cas contraire, le saint Graal recherché par la majorité des investisseurs, le cash flow est positif. Cela signifie que tous les mois, après le paiement de tous vos frais liés à cet investissement et de vos impôts fonciers, il vous reste de l’argent.

Tous les indicateurs de performance sont liés, plus votre rentabilité brute est élevée et plus vous aurez des chances d’avoir un bon cash flow.

Quels sont les avantages d’avoir un cash flow positif ?

Meilleur sera votre cash flow et plus vous bénéficierez des avantages de votre bon placement immobilier. En effet, plus votre cash-flow est négatif et plus vous devez assumer des charges ou impôts avec vos autres revenus. Avec un cash flow nul, vous avez déjà atteint un bon équilibre : vos loyers permettent d’assumer tous les frais et les impôts de votre investissement. C’est déjà un rêve pour de nombreux investisseurs.

Avoir un cash flow positif, cela signifie que tous les mois, vous recevez de l’argent de cet investissement. Une sorte de revenus complémentaires. Cela vous permettra soit de vous en servir pour faire grossir votre patrimoine plus rapidement en investissant cet argent supplémentaire, soit d’augmenter votre train de vie ou de réaliser d’autres projets.

C’est également un excellent moyen pour que tous les signaux soient au vert du côté des banques pour qu’elles acceptent de financer d’autres investissements immobiliers. Vous leur prouvez que vous pouvez gérer en étant à l’équilibre ou avec un flux de rentrées d’argent supérieur à celui des sorties. Elles n’hésiteront pas à vous prêter, et à d’excellents taux, pour de futurs projets similaires.

Vous ne serez alors plus bloqué par le plafond du taux d’endettement ou en tout cas beaucoup moins. Un cash flow positif vient accroître vos revenus et vous octroie donc une capacité d’emprunt supplémentaire. Multipliez ce genre d’opérations et l’effet boule de neige va fonctionner pleinement.

En outre, avoir un cash flow au moins nul ou idéalement positif vous apporte de la sérénité. Vous pourrez plus facilement faire face à l’un des dangers d’un investissement locatif. Vous pourrez plus facilement faire face à un impayé, à des travaux non prévus, etc.

Prix très élevés et loyers qui baissent : l’équation n’est pas simple…

Le problème pour dénicher un investissement avec un cash flow positif, c’est qu’il n’y en a pas dans tous les coins de rue. Il ne suffit pas d’éplucher quelques annonces immobilières et de se lancer. Non, il faut du travail pour arriver à cela.

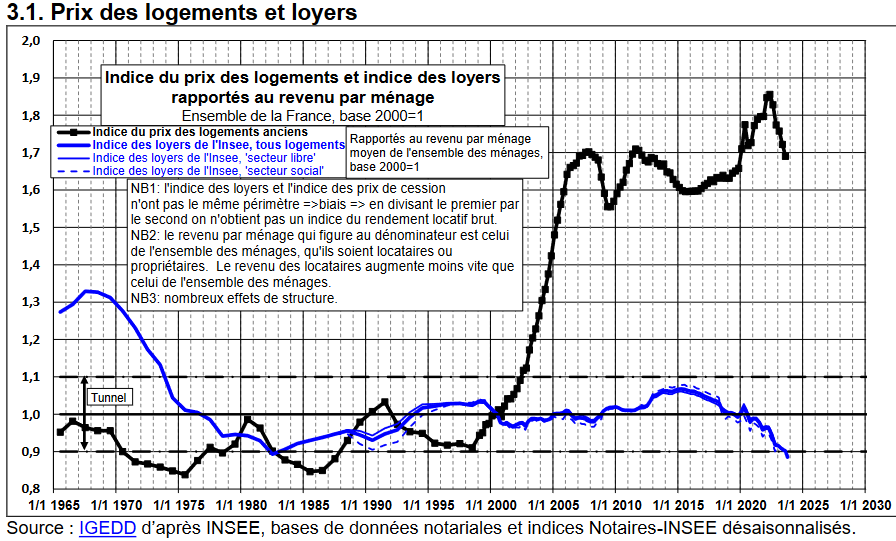

En effet, depuis plusieurs années en France, le ratio moyen prix/loyer est extrêmement mauvais. Les rentabilités moyennes en location nue sont très basses. regardez par exemple l’évolution de ces courbes :

Elles représentent l’évolution des prix des logements et de ceux des loyers par rapport aux revenus disponibles des ménages. Vous voyez à quel point cela se complique pour les investisseurs immobiliers pour dégager de la rentabilité et donc un bon cash flow. Certes les taux d’intérêt en parallèle ont bien baissé, mais cela ne suffit pas dans la plupart des cas à compenser.

En clair, dans de nombreux secteurs géographiques les prix des logements sont beaucoup trop élevés par rapport aux loyers pour espérer pouvoir obtenir un bon cash flow facilement.

De plus, malgré ce contexte, il y a toujours autant de personnes qui recherchent des biens immobiliers à acheter pour les mettre en location. La concurrence est donc rude sur les biens qui semblent sous-évalués et qui proposent une rentabilité correcte. Il faut dire qu’à part pour de l’immobilier, il y a peu de placements que l’on peut réaliser en empruntant tout ou presque pour investir. Beaucoup souhaitent donc profiter de leur capacité d’emprunt pour se constituer un patrimoine plus rapidement qu’avec seulement de l’épargne sur les revenus. Ceci explique pourquoi il y a toujours autant de personnes en recherche d’un investissement immobilier malgré les faibles rentabilités actuelles.

Enfin, pour ne rien arranger, la fiscalité sur les revenus fonciers est très importante en France. Un ménage qui est dans une tranche marginale d’imposition (TMI) à 30 % (ce sera encore pire à 41 ou 45 %) devra reverser à l’État 47.2 % des loyers nets générés : 30 % au titre de l’impôt sur les revenus fonciers et 17.2 % au titre des prélèvements sociaux. Pour ceux avec une TMI à 41 %, ce taux de prélèvement monte à 58.2 %.

Autant dire qu’avec le contexte actuel (prix élevés par rapport aux loyers, fiscalité confiscatoire et forte demande), l’objectif de dégager un cash flow positif est ambitieux. Mais ce n’est pas impossible. Certains y arrivent !

Quelques pistes de réflexion pour y arriver

Les rares investisseurs qui arrivent, malgré ce contexte, à obtenir un bon cash flow sur un investissement locatif en France ne laissent rien au hasard. Il y a beaucoup de travail effectué sur les différents aspects d’un placement immobilier. Voici quelques remarques sur ce qui peut vous aider à améliorer le cash flow de votre bien en locatif. Si déjà cela pouvez-vous aider à ce qu’il ne soit pas trop négatif, cela serait déjà une bonne chose.

Jouer sur la durée de votre crédit immobilier

Il est quasiment impossible d’obtenir un cash flow positif avec un prêt immobilier sur une courte durée (8, 10 ou 12 ans). Il convient donc d’augmenter la durée des remboursements pour réduire les charges mensuelles et faire ainsi remonter mécaniquement le cash flow.

Cela est possible, mais seulement dans une certaine limite. Plus vous allongez votre prêt et plus vous payez d’intérêts et d’assurance de prêt.

Augmenter sa durée de remboursement permet effectivement d’améliorer son cash flow mais cela vous coûtera plus d’argent au final. Il y a donc un équilibre à trouver en fonction de vos objectifs et de vos possibilités.

Attention donc à ne pas dépasser 20 ans pour votre crédit immobilier. Même lorsque les taux d’intérêt sont bas (contrairement à actuellement), cela vous coûtera beaucoup plus cher en intérêts et en assurance pour très peu de changements par rapport à une durée un peu plus courte.

Adaptez-vous à la fiscalité

Location nue ou meublée ? Au régime réel ou au micro-foncier ? En direct ou via une SCI ? SCI à l’IR ou à l’IS ? Avec un dispositif fiscal avantageux ou non ?

Avant d’investir, formez-vous de manière approfondie sur la fiscalité immobilière. Il existe plusieurs types d’investissements immobiliers possibles. Il y a des possibilités pour tous les budgets, pour tous les objectifs.

Hé oui, ceux qui se sont inscrits à notre formation gratuite en 12 étapes clés pour réussir son investissement immobilier le savent. La 1ère des choses à faire est de bien définir vos objectifs. Ensuite vous pourrez étudier les différentes options et voir celle qui présente le meilleur ratio avantages/inconvénients pour y parvenir.

Par exemple, investir en SCI à l’IS permet d’amortir le prix de votre achat immobilier et ainsi de réduire fortement l’imposition les premières années. Vous ne serez, de plus, pas imposé directement sur le revenu tant que vous ne touchez pas de dividendes. De quoi décaler le moment de l’imposition pour ceux qui ont actuellement une tranche marginale d’imposition élevée… En LMNP aussi on amortit le prix du bien.

Utilisez ce simulateur Excel de rentabilité d’un investissement locatif.

Un immeuble de rapport plutôt qu’un seul appartement ?

Il semble moins difficile d’optimiser son cash flow lors d’un investissement dans un lot de logements. Cela n’est pas à la portée de tous les investisseurs. Il a donc moins de concurrence. Cela permet de répartir ensuite comme on le souhaite les logements et les risques.

Attention néanmoins à ne pas commencer par un investissement de trop grande envergure si vous n’avez pas suffisamment d’expérience dans le domaine car tout problème global sur le bâtiment pourra être fatal à votre investissement.

Pour en savoir plus, consultez nos conseils pour l’achat d’un immeuble de rapport.

Très bien connaître son secteur et ses prix

Impossible de dégager une bonne rentabilité et donc un bon cash flow sans un bon achat immobilier. Il est donc indispensable de connaître parfaitement le micro-marché immobilier de votre secteur géographique ciblé. Certains recherchent pendant 6 mois ou plus avant de trouver enfin un logement intéressant pour leur investissement.

Il faut, de plus, être capable de se décider très rapidement car si vous trouvez une véritable affaire, elle ne restera pas longtemps sur le marché…

Pensez à vous constituer un réseau pour être mis au courant avant les autres d’un nouveau bien qui arrive sur le marché. Entretenez pour se faire de très bonnes relations avec certains agents immobiliers, un notaire, etc. Ils sont les mieux placés pour pouvoir vous avertir rapidement de la possibilité d’acheter un nouveau bien.

Pour étudier les prix dans votre secteur, regardez ce que proposent ces 7 sites de suivi des prix et notamment la base PATRIM ou la base DVF.

Pensez également à étudier les différents projets d’aménagement dans vos secteurs ciblés. Repérez un secteur en perte d’attractivité ou, au contraire, en réhabilitation et en plein dynamisme permet de créer de la rentabilité. La dynamique du quartier ou de la ville est importante.

Manque de temps ou d’expérience pour vous lancer seul ?

Regardez tous les avantages de l’investissement locatif clé en main. Des experts s’occupent de toutes les étapes de votre projet : recherche d’un bien rentable, négociation du prix, accompagnement à l’achat, rénovation, décoration et ameublement, recherche de locataires et voire jusqu’à la gestion locative du bien.

Étudiez plus particulièrement les offres d’ImAvenir ou d’Investir dans l’ancien.

Avoir un bon réseau d’artisans compétents et abordables

Acheter un bien immobilier ancien pour le louer nécessite souvent d’avoir besoin d’artisans dans différents corps de métier. Il faut être capable d’analyser rapidement l’état général d’un bâtiment. Faire ou faire faire des travaux avant la mise en location. Entretenir et rénover les appartements ou maisons que vous louez pour qu’ils restent attractifs. Etc.

Constituez-vous donc également un bon réseau d’artisan sur lesquels vous pouvez compter pour vos futurs investissements immobiliers. Plus votre parc immobilier est important et plus il vous sera possible de négocier les prix des travaux et de savoir à qui faire appel pour une bonne réalisation à un bon prix.

Ceux qui bricolent beaucoup ou qui connaissent de bons artisans compétents peuvent ainsi remettre en état des biens dont peu de personnes veulent. Cela peut aussi être par là qu’il faut chercher pour trouver plus de rentabilité.

Ne négligez pas votre bien immobilier

La première chose qui compose le cash flow, c’est les rentrées d’argent. Pour les maximiser, il n’y a pas 50 solutions en immobilier locatif : il faut obtenir le meilleur loyer possible pour chaque logement.

Dans de nombreux secteurs, proposer un bien propre et en très bon état suffit déjà à attirer les meilleurs locataires. Ceux qui ont les meilleurs revenus et qui souhaiteront une location de qualité. D’après l’étude Clameur, ces dernières années les propriétaires bailleurs négligent les rénovations de leurs logements. Le parc immobilier se dégrade.

Il y a donc peu d’efforts à faire pour être celui qui va proposer une bonne location entretenue, pour vous démarquer de la concurrence et que cela se ressente dans le loyer. Prendre soin de votre bien locatif vous permettra de trouver facilement des locataires, de les conserver, etc. Cela vous permettra donc de limiter les périodes sans locataire.

Les fameuses vacances locatives qui coûtent si cher aux bailleurs. Il faut tout faire pour les réduire au maximum.

Optimiser toutes les dépenses

De l’autre côté de l’équation du calcul du cash flow, on trouve les dépenses. Il faut chercher à toutes les minimiser. Vous trouverez pour cela de nombreux conseils et astuces sur Immobilier-danger.com.

Au moment de votre achat, il faudra :

- Optimiser votre prêt immobilier : il y a déjà de nombreux éléments sur lesquels vous pouvez travailler pour réduire le coût de votre financement : trouver la meilleure banque et la meilleure assurance de prêt, négociez vos frais de dossier, choisir la garantie la moins coûteuse, etc. Pensez également à tout ce qui ne permet pas des économies maintenant mais pourra être très utile par la suite : les frais de remboursement anticipé, la modularité du prêt, etc.

- Trouver un diagnostiqueur au meilleur prix pour les diagnostics immobiliers obligatoires pour louer.

- Réaliser un état des lieux détaillés avant de signer un contrat de location et pouvoir envoyer une quittance de loyer chaque mois.

Ensuite, vous devrez régulièrement :

- Chercher à limiter les charges locatives qui restent à votre charge. Cela peut se faire, par exemple, en participant aux assemblées générales de copropriété et en étant vigilant sur ce poste de dépenses.

- Des comparaisons et des négociations régulières sur vos services et leur utilité réelle : assurance habitation propriétaire non occupant, assurance loyer impayé, assurance vacance locative, gestion locative, etc.

- Suivre les évolutions et les changements : si les taux baissent, il faudra en profiter pour renégocier ou faire racheter votre prêt. Quand la réglementation change comme sur la nouvelle possibilité depuis 2018 de changer d’assurance emprunteur tous les ans, il faudra voir si vous pouvez en tirer un bénéfice. Etc.

Pour conclure : la réussite de votre investissement immobilier locatif passe par la recherche du meilleur cash flow possible. L’idéal est de ne pas devoir attendre la fin de votre remboursement de prêt immobilier pour pouvoir bénéficier des retombées de ce placement.

Parcourez nos autres articles sur l’investissement locatif pour vous informer et vous former. Ainsi que nos autres rubriques pour savoir bien acheter, bien financer, bien vendre, bien comprendre la fiscalité (impôts fonciers, impôts locaux, impôts sur les plus-values, etc.).

en 12 étapes clés

immobilier

de 100 banques

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !

Découvrez gratuitement comment investir efficacement dans l'immobilier locatif en 12 étapes clés !