Après plusieurs mois de baisse, les taux de crédit immobilier vont-ils se stabiliser durant l’été 2024 ? C’est ce que nous allons voir ci-dessous après avoir analysé les derniers chiffres sur les taux de prêt immobilier. Nous verrons également qui peut négocier un taux plus bas dans ce contexte.

Mise à jour : découvrez le taux immobilier en février 2026.

Quelles sont les actualités autour du crédit immobilier en juillet 2024 ?

Voici tout ce qu’il faut retenir sur les dernières informations concernant les taux de prêt immobilier et tout ce qui touche au financement de l’achat d’une maison ou d’un appartement en juillet 2024.

Taux d’intérêt immobilier moyen : 3.73 %

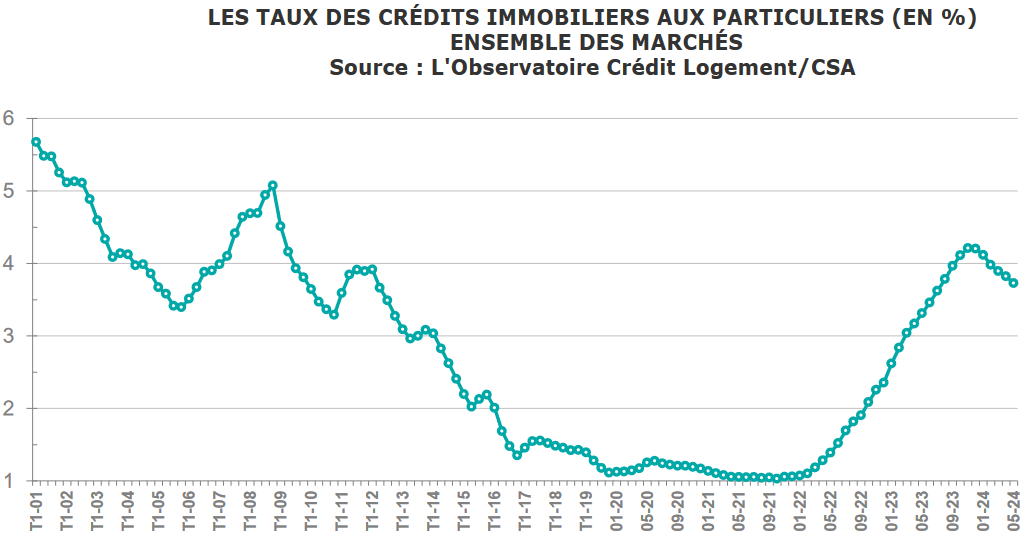

Les dernières statistiques de l’observatoire Crédit Logement CSA sur les crédits immobiliers souscrits en mai 2024 montrent une poursuite de la baisse des taux. Le taux de crédit immobilier moyen diminue encore de 7 points de base pour atteindre 3.73 %.

Depuis le début de la baisse qui a débuté en janvier, les taux moyens ont diminué de 51 points de base. De quoi redonner une partie de la capacité d’emprunt que les emprunteurs avaient perdu l’année dernière. Nous sommes revenus à des niveaux observés en fin juillet 2023. Pas d’euphorie, mais un marché qui respire un peu mieux avec des taux qui sont redescendus franchement sous les 4 %.

🔥 Retrouvez tout l’historique de l’évolution du taux immobilier depuis 50 ans.

Voici les taux moyens par durée sur les prêts contractés en mai :

- Taux immobilier moyen sur 15 ans : 3.62 %

- Taux immobilier moyen sur 20 ans : 3.66 %

- Taux immobilier moyen sur 25 ans : 3.76 %

Ils ont probablement baissé encore un peu sur les emprunts conclus en juin. Nous mettrons à jour cet article dès que les chiffres plus récents seront communiqués.

Mise à jour le 22 juillet 2024 : Le taux immobilier moyen sur les crédits souscrits en juin s’élève à 3.66 %. Cela constitue donc une baisse supplémentaire de 7 points de base en un mois.

Cela porte la baisse totale des taux immobiliers depuis le 1er janvier à 58 points de base.

Baisse du taux de refinancement de la BCE : est-ce que cela change quelque chose pour les taux immobiliers ?

✔️ Après plusieurs mois avec un taux de refinancement de 4.50 %, la BCE a annoncé le 6 juin dernier une baisse de 25 points de base de tous ses taux directeurs. Il est très rare de voir la banque centrale européenne être pro-active par rapport à la banque centrale américaine (la FED). Cela signifie que le taux de refinancement descend à 4.25 %.

Si cela constitue une bonne nouvelle pour tous les emprunteurs, il ne faudra pas en attendre pour autant des miracles. Les banques ont déjà fait baisser considérablement les taux d’intérêt depuis le début de l’année (plus de 50 points de base en moyenne). Elles avaient anticipée plusieurs baisses des taux de la BCE pour 2024.

❌ Malheureusement, le discours de Christine Lagarde démontre qu’il faudra être encore patient avant une véritable baisse des taux. La BCE va effectivement prendre son temps avant d’appliquer d’autres baisses. Elle ne donne aucune indication sur la prochaine diminution.

Dans le même temps, la FED freine aussi sa volonté de baisser ses taux directeurs. Il n’y aura peut-être qu’une seule baisse des taux de la FED en 2024 et plutôt en fin d’année.

❌ De quoi faire craindre un statut-quo de la BCE pendant encore plusieurs mois. Autant dire que cela ne va pas permettre aux banques de faire des folies sur les taux d’emprunt immobilier qu’elles vont proposer à leurs clients dans les mois à venir.

Bouleversement politique : déjà un impact négatif sur les taux

Comme nous avons pu le voir dans notre dernier article, les nouvelles législatives ont déjà un impact sur les taux de crédit immobilier.

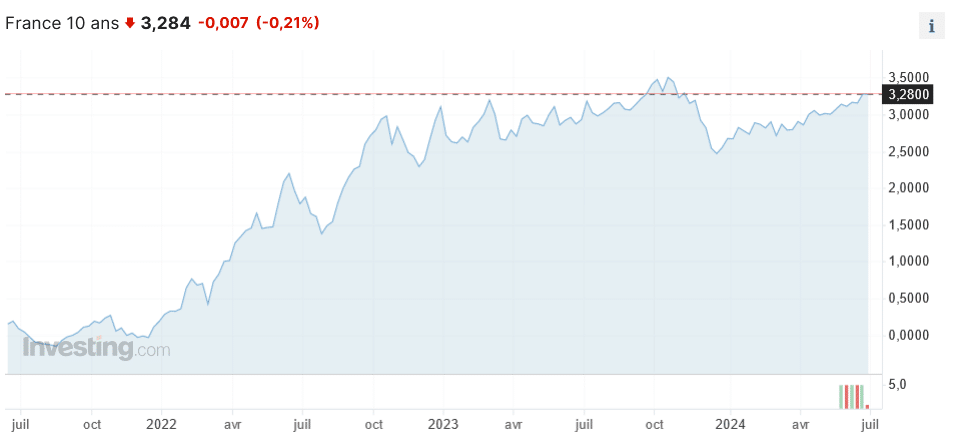

D’une part, l’instabilité et l’incertitude font craindre aux marchés financiers un climat moins favorable. De ce fait, malgré la baisse des taux de la BCE, l’OAT 10 ans de la France augmente à nouveau. Cela n’est pas bon signe pour tous les financements à long terme comme un prêt immobilier. Le taux obligataire de l’État français est remonté à 3.28 % ces derniers jours, au plus haut depuis novembre 2023. Nous en reparlerons ci-dessous.

D’autre part, le risque qu’un parti extrémiste prenne plus de poids dans l’environnement politique en France est vu d’un mauvais œil par les marchés financiers et par les banques. Certaines sont déjà prêtes à augmenter à nouveau les taux si la situation l’exige.

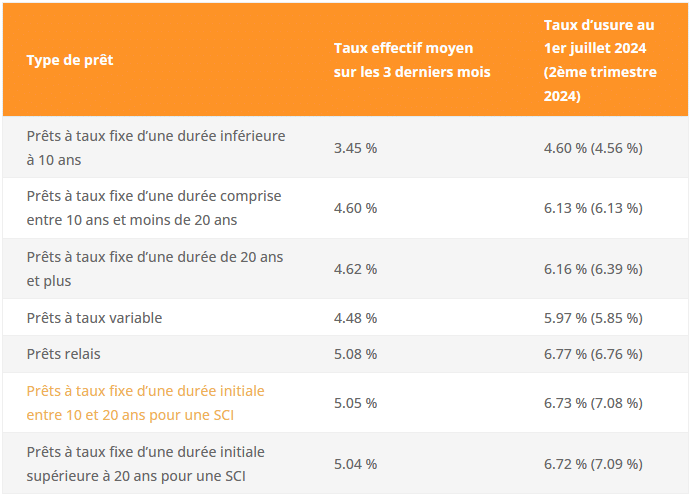

Nouveaux taux d’usure au 1er juillet 2024

La Banque de France met à jour les plafonds pour les taux TAEG des crédits tous les trimestres désormais après une année avec une mise à jour mensuelle l’année dernière.

Voici les taux d’usure pour les crédits immobiliers souscrits partir du 1er juillet 2024 selon la durée des remboursements :

Il n’y a pas plus de craintes de blocage à avoir. Les refus de crédit pour dépassement du taux d’usure sont redevenus très rares cette année.

Comparaison des taux immobiliers moyens en juin 2024

Voici les taux d’emprunt immobilier moyens affichés par différents courtiers en crédit ce 1er juillet 2024 en comparaison, entre parenthèses, avec ceux relevés le 1er juin 2024 lors de notre précédente analyse :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Pretto | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Par rapport au mois dernier, on se rend compte qu’il n’y a eu que très peu de changements. Quelques légères baisses sont observées. Les taux immobilier moyens sont quasiment stables depuis quelques semaines.

🕵️ Vous pouvez également consulter notre dossier sur les taux de crédit actuels pratiqués par chaque banque afin de dénicher la meilleure banque pour votre financement immobilier en 2026 :

- Taux immobilier Crédit Agricole

- Taux immobilier Crédit Mutuel

- Taux immobilier BNP Paribas

- Taux immobilier Société Générale

- Taux immobilier La Banque Postale

- Taux immobilier Caisse d’Epargne

- Taux immobilier Banque Populaire

- Taux immobilier LCL

- Taux immobilier Boursorama

- Taux immobilier Fortuneo

- Taux immobilier Hello Bank

Qui peut encore avoir un meilleur taux ? Vers quelle banque se tourner ?

Quand les banques financent les projets immobiliers avec prudence, il faudra montrer les qualités de votre dossier pour espérer négocier de meilleures conditions pour votre prêt.

Elles peuvent se permettre de perdre des dossiers moins rentables ou moyens pour privilégier les clients qui peuvent leur rapporter plus d’argent. C’est la stratégie de plusieurs établissements prêteurs dans ce contexte encore incertain. Pour espérer vous rapprocher des meilleurs taux actuels comme ceux indiqués dans notre baromètre, il faut réunir le plus de critères possible parmi ces éléments :

- Des revenus fixes importants

- Un patrimoine élevé

- Une tendance à la fidélité avec votre établissement bancaire habituel

- Le nombre d’autres contrats que vous êtes susceptibles de souscrire en plus (assurance habitation, assurance auto, autres assurances, assurance-vie, produits d’investissement, cartes bancaires haut de gamme, compte professionnel, etc.)

- De bonnes habitudes bancaires (épargne régulière, peu ou pas d’usage du découvert, pas de retard de paiement, etc.)

🌟 Toutes les banques n’analysent pas la qualité d’un dossier de crédit immobilier de la même manière. Ainsi, d’un emprunteur à un autre, ce ne sera pas la même meilleure banque pour un prêt immobilier. Il va falloir comparer plus spécifiquement en fonction de vos données.

De plus, les barèmes de taux varient d’un établissement prêteur à un autre, souvent même d’une région à une autre au sein d’une même enseigne. Impossible donc de vous dire que c’est le taux immobilier au Crédit Agricole le meilleur, ou celui du Crédit Mutuel ou encore de la BNP. Cela est variable et donc non généralisable.

👉 En utilisant cette simulation de prêt immobilier en ligne gratuite, vous en saurez beaucoup plus sur les taux que vous pouvez obtenir actuellement selon votre projet et votre profil bancaire.

💡 Pensez également à utiliser un bon comparateur d’assurance emprunteur pour faire de belles économies également sur cette partie-là.

Elle est trop souvent négligée !

Pourtant, elle peut représenter jusqu’à 30 % du coût total de votre financement et les différences d’un contrat à un autre peuvent être très importantes. 👌

Quelle tendance pour les taux de crédit immobilier cet été ? Vers une pause dans la baisse ?

Comme nous l’avons vu dans nos actualités qui concernent les taux d’emprunt immobilier, la BCE a baissé ses taux directeurs.

Cependant, nous avons également vu qu’il faudrait très probablement attendre plusieurs mois avant d’autres réductions du taux de refinancement. Les banques, qui ont déjà fait des efforts importants depuis le début de l’année, ne vont pas pouvoir continuer à faire baisser fortement les taux de crédit immobilier. On se dirige donc vers une stabilisation des taux, au moins pour cet été.

En outre, le contexte politique français génère beaucoup d’incertitudes. Et les marchés financiers n’aiment pas l’incertitude. Depuis la dissolution de l’assemblée générale, le niveau de l’OAT 10 ans de la France est remonté :

Il a atteint 3.28 % sur les derniers jours de juin. Les résultats du 1er tour n’ont pas rassuré de ce côté-là car il reste au même niveau ce 1er juillet 2024. A voir comment cela évoluera à partir du 8 juillet, une fois les élections terminées.

Cela devrait également peser sur la volonté des établissements bancaires à poursuivre la baisse des taux en juillet et août 2024.

👉 Découvrez les meilleures offres bancaires pour VOUS, remplissez dès maintenant cette simulation de prêt immobilier en ligne gratuite personnalisée et choisissez en fonction de vos propres critères de sélection. Notre courtier se chargera de vous conseiller au mieux pour faire un choix avisé.

👉 Pensez aussi à comparer les meilleures assurances emprunteurs pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre financement de logement.

👉 Pour ceux qui veulent renégocier leurs différents emprunts, il est également possible de comparer les offres de rachat de crédit.

Mois précédent : Taux crédit immobilier juin 2024

Mois suivant : Taux immobilier août 2024

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?