La baisse des taux de crédit immobilier semble marquer le pas. Les taux immobiliers moyens ne diminuent pratiquement plus et les tendances pour les prochains mois n’annoncent rien de très positif. Voici tout ce que vous devez retenir de l’actualité sur les taux de prêt immobilier en août 2024.

Mise à jour : découvrez le taux immobilier en février 2026.

Quelles sont les dernières informations sur le prêt immobilier en août 2024 ?

Voici les dernières nouvelles sur les taux de crédit immobilier et sur le marché du financement de maison ou d’appartement.

Taux d’intérêt immobilier moyen de 3.62 %

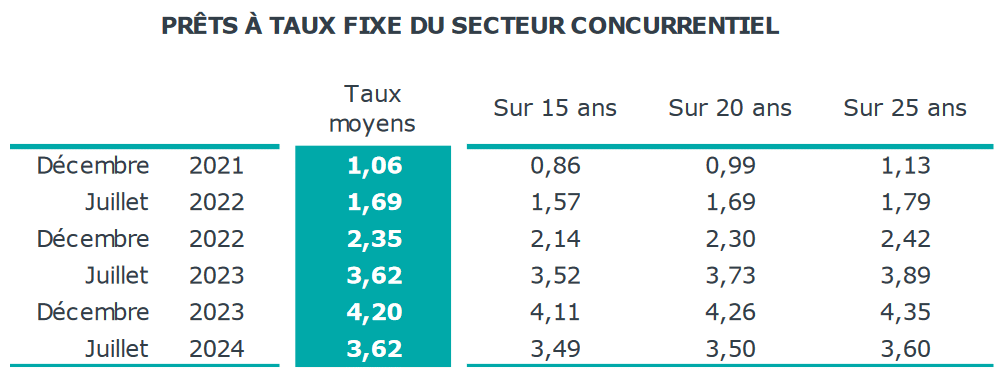

🔎 D’après l’observatoire Crédit Logement CSA, le taux d’intérêt moyen obtenu pour les crédits immobiliers souscrits en juillet 2024 s’élève à 3.62 % après 3.66 % sur ceux de juin 2024. C’est donc seulement 4 points de base de gagner par rapport au mois précédent et 62 points de base depuis le début de l’année.

Malheureusement, comme nous le verrons ci-dessous, l’évolution des taux immobiliers pourrait devenir bien moins positive dans les semaines et mois à venir. Il ne faut pas s’attendre à une reprise du marché par une chute des taux. Une telle reprise ne sera possible que par un ajustement plus conséquent des prix des logements anciens.

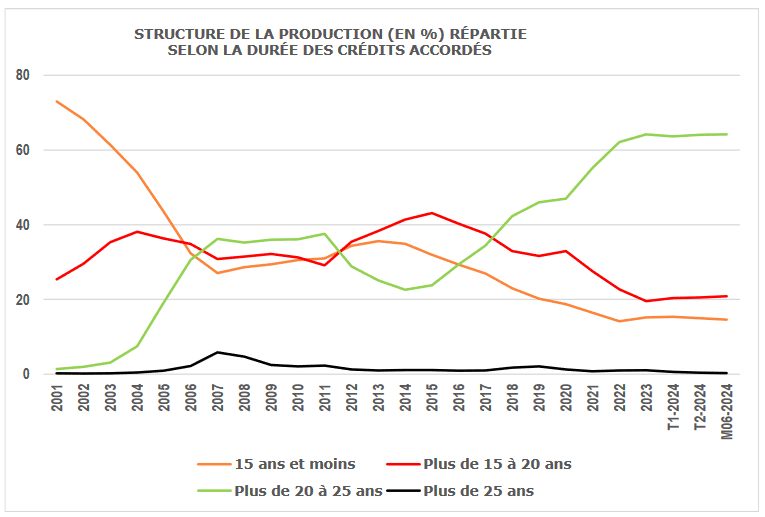

Une durée de remboursement toujours très élevée

❌ Alors qu’en 2019 seulement 48.1 % des prêts étaient souscrits sur une durée de 20 ans ou plus, ce sont désormais 64.2 % des crédits qui sont sur des durées de remboursement aussi longues. La moyenne était à 65.2 % en 2023, donc elle n’a que très légèrement baissé.

On peut voir que depuis l’application plus automatique des normes du HCSF et la remontée des taux depuis 2 ans, la structure de la production de crédits immobiliers est globalement stable :

- Environ 64 % de crédits entre 20 et 25 ans

- Quasiment plus de prêts avec une durée supérieure à 25 ans

- 20 % des financements sur 15 à 20 ans

- 15 % avec des prêts sur moins de 15 ans

Sur l’ensemble du 2ème trimestre, la durée moyenne des crédits immobiliers était de 246 mois. C’est 2 mois de moins qu’il y a un an à la même période.

Sur le mois de juillet 2024, la moyenne augmente fortement à 251 mois. Elle retrouve ces niveaux les plus hauts observés au printemps 2023.

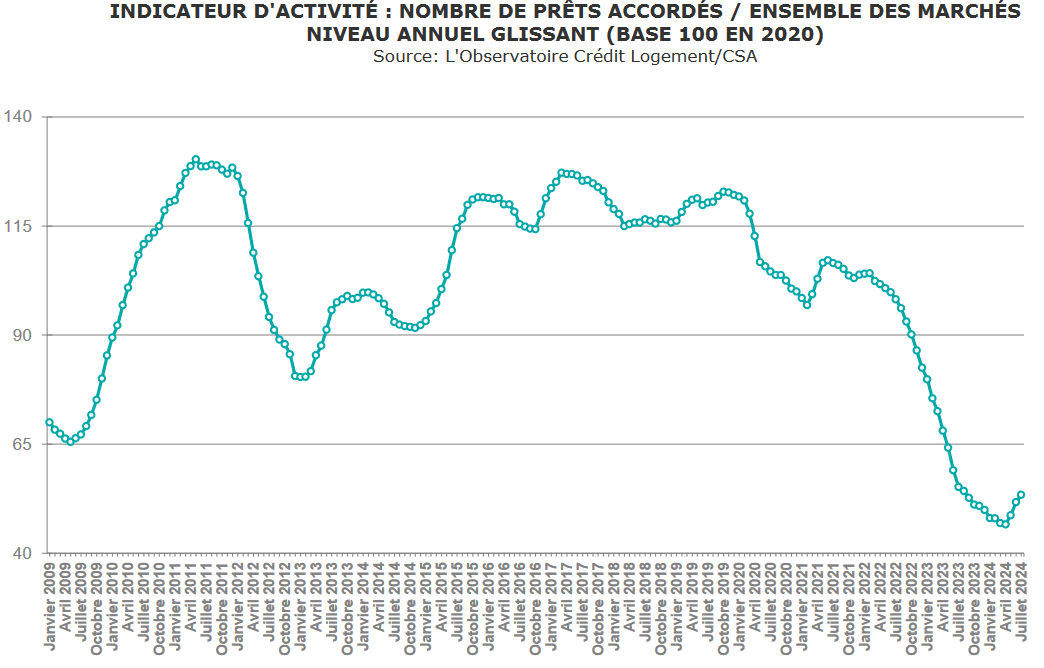

La reprise de la production se fait lentement

Après un timide point d’inversement de tendance depuis le mois de février, la production de crédits est repartie un peu plus rapidement à la hausse sur le 2ème trimestre 2024 ainsi qu’en juillet 2024. Sur le nombre de prêts accordés, nous sommes toujours en baisse de 3.3 % sur un an glissant :

Il faudra du temps, et de nouvelles baisses des taux et des prix, pour voir remonter cette courbe sensiblement.

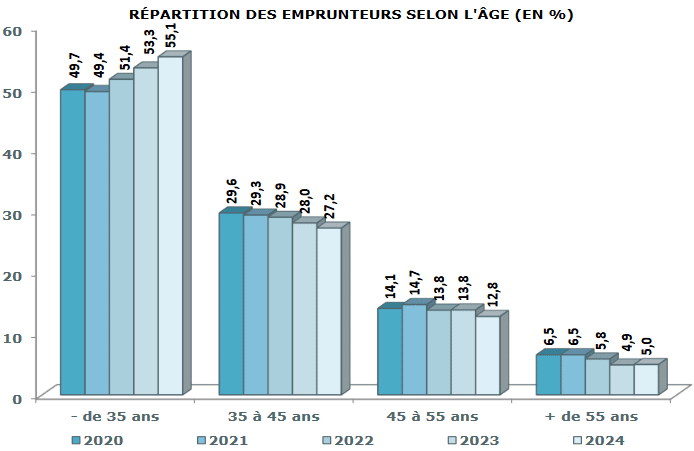

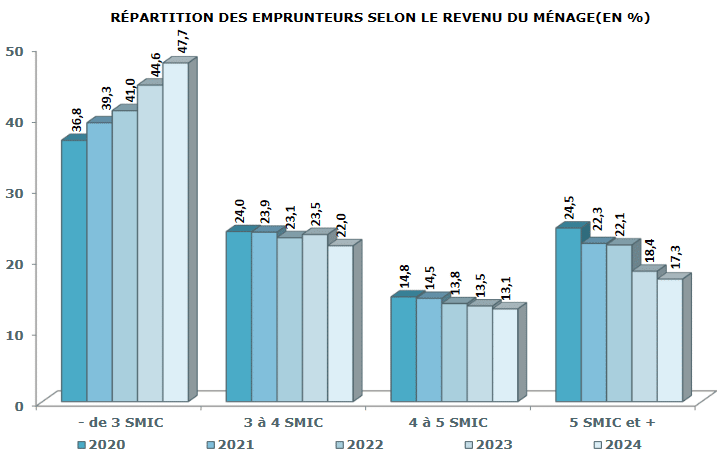

Des emprunteurs plus jeunes et avec moins de revenus

🔥 Ce n’est pas cela qui va tirer les prix vers le haut : sur les 2 dernières années, on voit la part des emprunteurs de moins de 35 ans et avec des revenus de moins de 3 SMIC augmenter fortement :

Et voici l’évolution des catégories de revenus :

Les ménages avec les plus hauts revenus se sont plus retirés du marché que les autres.

Comparaison des taux immobiliers moyens en août 2024

Pour mieux visualiser la tendance sur les taux de prêt immobilier moyen, voici, comme chaque mois, un comparatif des taux d’intérêt moyens relevés le 1er août 2024 chez différents courtiers. Ils sont comparés entre parenthèses par ceux du 1er juillet 2024 relevés lors de notre précédente analyse :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Pretto | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Les taux d’emprunt immobilier restent donc très stables par rapport à ceux du 1er juillet et même par rapport à ceux du 1er juin. Le plus gros de la baisse a eu lieu durant les 2 premiers mois de l’année. Nous verrons ci-dessous quelles sont les tendances pour les mois à venir.

🕵️ Vous pouvez également consulter notre dossier sur les taux de crédit actuels pratiqués par chaque banque afin de dénicher la meilleure banque pour votre financement immobilier en 2026 :

- Taux immobilier Crédit Agricole

- Taux immobilier Crédit Mutuel

- Taux immobilier BNP Paribas

- Taux immobilier Société Générale

- Taux immobilier La Banque Postale

- Taux immobilier Caisse d’Epargne

- Taux immobilier Banque Populaire

- Taux immobilier LCL

- Taux immobilier Boursorama

- Taux immobilier Fortuneo

- Taux immobilier Hello Bank

Taux d’endettement, apport personnel : quelles conditions pour obtenir un prêt immobilier en 2024 ?

Depuis fin 2019, la Banque de France et le HCSF (Haut Conseil en Stabilité Financière) qui est dirigé par le ministre de l’Économie ont sommé les banques de freiner l’emballement sur un trop fort endettement des ménages pour des crédits immobiliers. Cela permet de réduire le risque bancaire avec trop de difficultés de remboursement. D’abord incitatives, ces normes sont peu à peu devenues obligatoires. Ainsi, des critères sont appliqués plus strictement depuis 2 à 3 ans.

Vous trouverez toutes les conditions sur le crédit immobilier en 2024 avec le HCSF : taux d’endettement, apport, etc. dont voici les principales conditions. Les banques doivent respecter des critères stricts avant d’accorder un prêt immobilier (elles ont le droit seulement à une dérogation que pour 20 % des dossiers et encore principalement pour une résidence principale en primo-accession) :

- Taux d’endettement maximum de 35 %

- Durée d’emprunt limitée à 25 ans maximum (sauf 25 ans + 2 ans de différé pour du VEFA ou gros travaux de rénovation énergétique)

- Un minimum d’apport personnel (au moins 10 % pour payer les frais d’acquisition exigés dans la plupart des banques)

👍 En 2024, il est toujours assez difficile d’obtenir un prêt immobilier sans apport, encore plus pour de l’investissement locatif que pour une résidence principale. Cependant, certains y arrivent encore. Si cela peut être judicieux pour votre projet et votre stratégie, cela vaut quand même le coup de tenter de décrocher un emprunt à 110 %.

Le coût de l’assurance emprunteur est intégré à l’endettement

Sur Immobilier Danger, on insiste depuis plusieurs années sur le fait d’être très vigilant sur le choix de votre assurance de prêt immobilier.

C’est un élément peu étudié. Beaucoup ne cherchent que le meilleur taux de crédit immobilier mais sans s’intéresser aux autres critères. C’est un grand tort.

Aujourd’hui, dans de nombreux dossiers, le coût de l’assurance emprunteur représente près de la moitié de l’ensemble des intérêts payés !

Pire encore, depuis le début de l’année 2021, le HCSF et l’État demandent aux banques d’intégrer le coût de l’assurance de crédit dans le calcul du taux d’endettement. Cela signifie qu’une assurance trop chère peut venir réduire le montant de votre emprunt.

✍️ Quand vous regardez combien vous pouvez emprunter. Vous verrez effectivement que cela va dépendre de votre endettement actuel en fonction de vos revenus, de vos autres crédits et des dépenses retenues dans celui-ci. Vous avez intérêt à réduire au maximum cela pour avoir la meilleure capacité d’emprunt possible, sinon vous devrez réduire vos mensualités et dont le montant total d’argent à emprunter.

Il est donc indispensable pour faire un bon crédit immobilier en 2024 de négocier un très bon taux d’assurance de prêt. Vous avez le droit de faire une délégation d’assurance (loi Lagarde) et de choisir la meilleure assurance emprunteur pour votre crédit. Vous n’êtes pas obligé d’accepter celle de votre banque.

💡 Vous aurez même la possibilité de changer d’assurance après signature (pendant 12 mois avec la loi Hamon ou avec la loi Lemoine).

Comment vont évoluer les taux de crédit immobilier dans les mois à venir ? Pas de nouvelles baisses ?

Depuis le début du mois de juin, nous assistons à une stabilisation des taux. Il y a, en effet, quasiment pas eu de nouvelles baisses durant ces 2 derniers mois. Qu’en sera-t-il durant les prochains mois ?

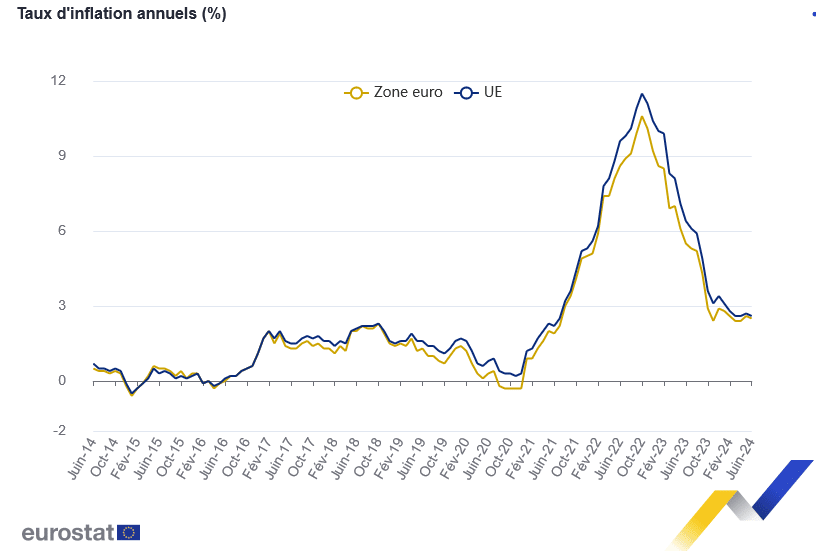

Même si la BCE a diminué de 25 points de base ses taux directeurs en juin, il est difficile de savoir quand aura lieu la prochaine diminution et à quelle vitesse les taux pourront diminuer. Il faut dire que l’inflation est stable en zone euro et dans l’Union Européenne. Elle est quasiment la même sur les chiffres de juin que ce que l’on avait déjà en mars dernier : + 2.6 % sur un an pour l’UE. Il n’y a donc pas eu d’améliorations depuis 3 mois.

⌛ L’objectif de la BCE est de ramener ce taux vers 2 %. S’il n’y a pas de signes d’amélioration dans les mois à venir, la banque centrale pourrait décider de prendre son temps avant de baisser à nouveau ses taux directeurs.

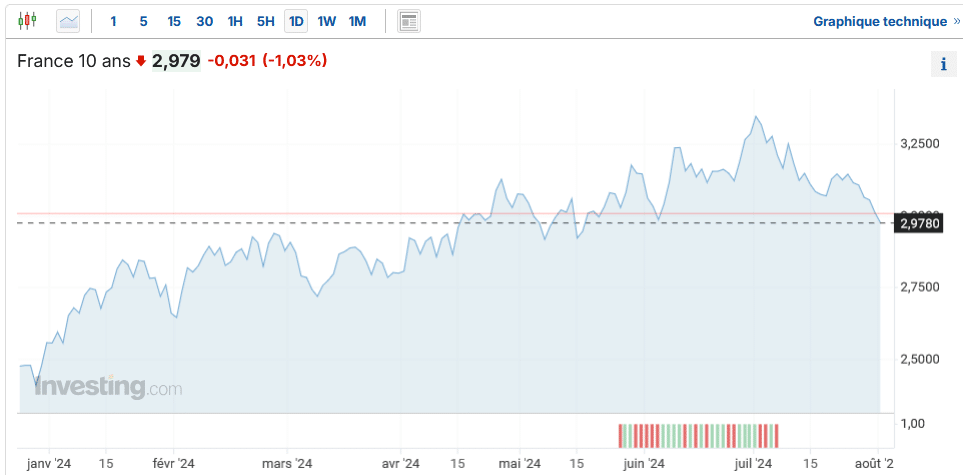

Dans le même temps, les élections législatives en France et leurs résultats ont fait remonter le niveau de l’OAT 10 ans. Après un pic à plus de 3.35 %, cela diminue vers 3.00 % ce jour :

On peut alors craindre une période de stabilisation des taux de crédit immobilier en France, à des niveaux qui sont encore très élevés pendant quelques semaines à quelques mois. On peut néanmoins espérer de légers ajustements d’ici la fin de l’année.

👉 Découvrez les meilleures offres bancaires pour VOUS, remplissez dès maintenant cette simulation de prêt immobilier en ligne gratuite personnalisée et choisissez en fonction de vos propres critères de sélection. Notre courtier se chargera de vous conseiller au mieux pour faire un choix avisé.

👉 Pensez aussi à comparer les meilleures assurances emprunteurs pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre financement de logement.

👉 Pour ceux qui veulent renégocier leurs différents emprunts, il est également possible de comparer les offres de rachat de crédit.

Mois précédent : Taux crédit immobilier juillet 2024

Mois suivant : Taux immobilier septembre 2024

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?