Comme nous l’avons vu ces dernières semaines, la baisse des taux de prêt immobilier marque le pas. On a quasiment une stabilisation des taux immobiliers moyens et des meilleurs taux sur les 3 derniers mois. Où en sont les taux d’intérêt pour financer l’achat d’un logement ? Une nouvelle baisse des taux est-elle possible en septembre 2024.

Découvrez tout ce que vous devez savoir pour bien emprunter lors de cette rentrée.

Mise à jour : découvrez le taux immobilier en février 2026.

Quelle actualité sur les taux de prêt immobilier en septembre 2024 ?

Pour cette rentrée scolaire, voici toutes les informations à retenir en ce qui concerne les taux de crédit immobilier en septembre 2024.

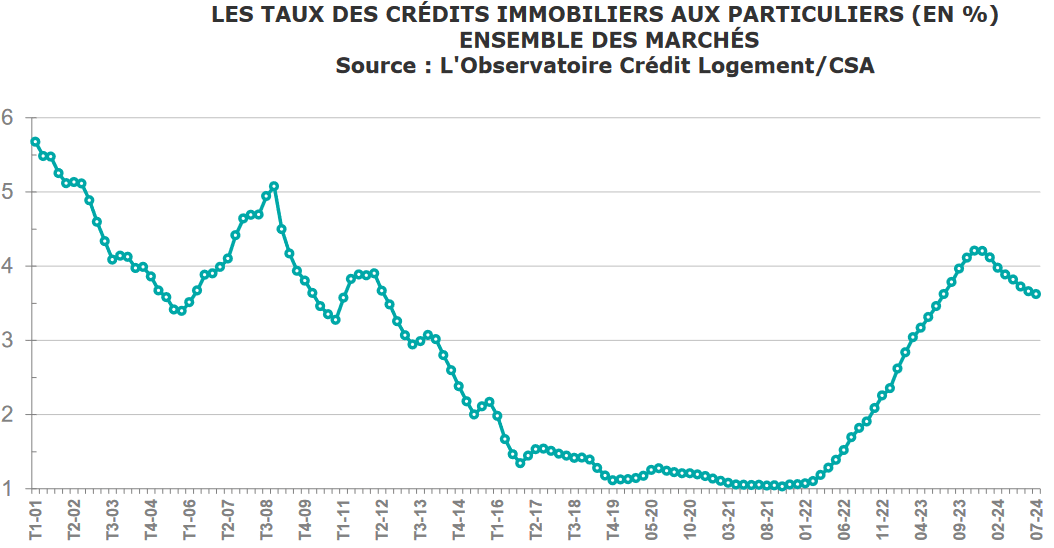

Taux d’emprunt moyen à 3.62 %

Seulement 4 points de base en moins sur les prêts immobiliers contractés en juillet 2024 par rapport à ceux de juin 2024. La moyenne du taux d’intérêt mensuel passe de 3.66 % à 3.62 % :

La diminution des taux ralentit donc bien depuis 2 mois et cela semble se poursuivre sur les taux de crédit immobilier observés en août 2024. Nous mettrons à jour cette page lorsque les données sur ces derniers seront publiées par l’observatoire Crédit Logement dans les prochains jours.

Comme nous le verrons ci-dessous, les conditions que vont adopter les banques pour la rentrée de septembre 2024 vont être déterminantes pour connaître les tendances pour cette fin d’année.

En effet, après une pause pendant l’été, les mois de septembre et octobre marquent traditionnellement le 2ème temps fort pour le marché immobilier après le printemps.

🕵️ Nous ne manquerons pas de vous informer des premiers indicateurs dans nos prochaines actualités.

La Banque de France confirme le rebond du pouvoir d’achat immobilier après une forte chute

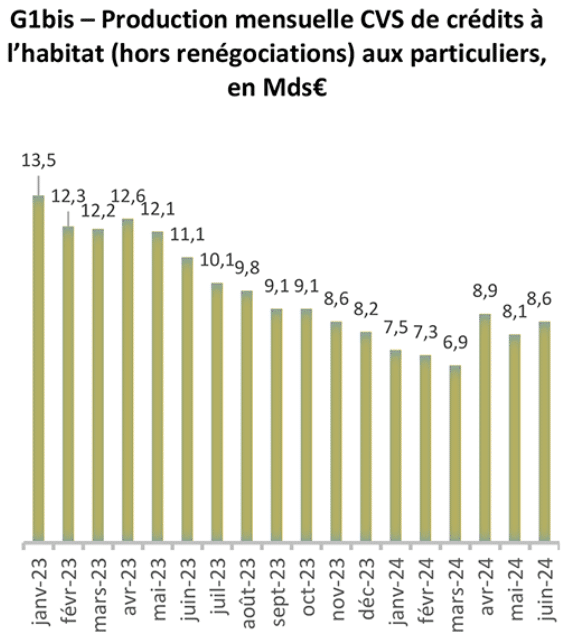

👍 Suite à la baisse des taux et à la baisse des prix depuis le début de l’année, la production de crédits immobiliers repart, très progressivement, à la hausse :

On remarquera néanmoins que les derniers chiffres sur avril, mai et juin 2024 sont très inférieurs à ceux d’il y a un an, même s’ils sont meilleurs que sur les 3 mois précédents.

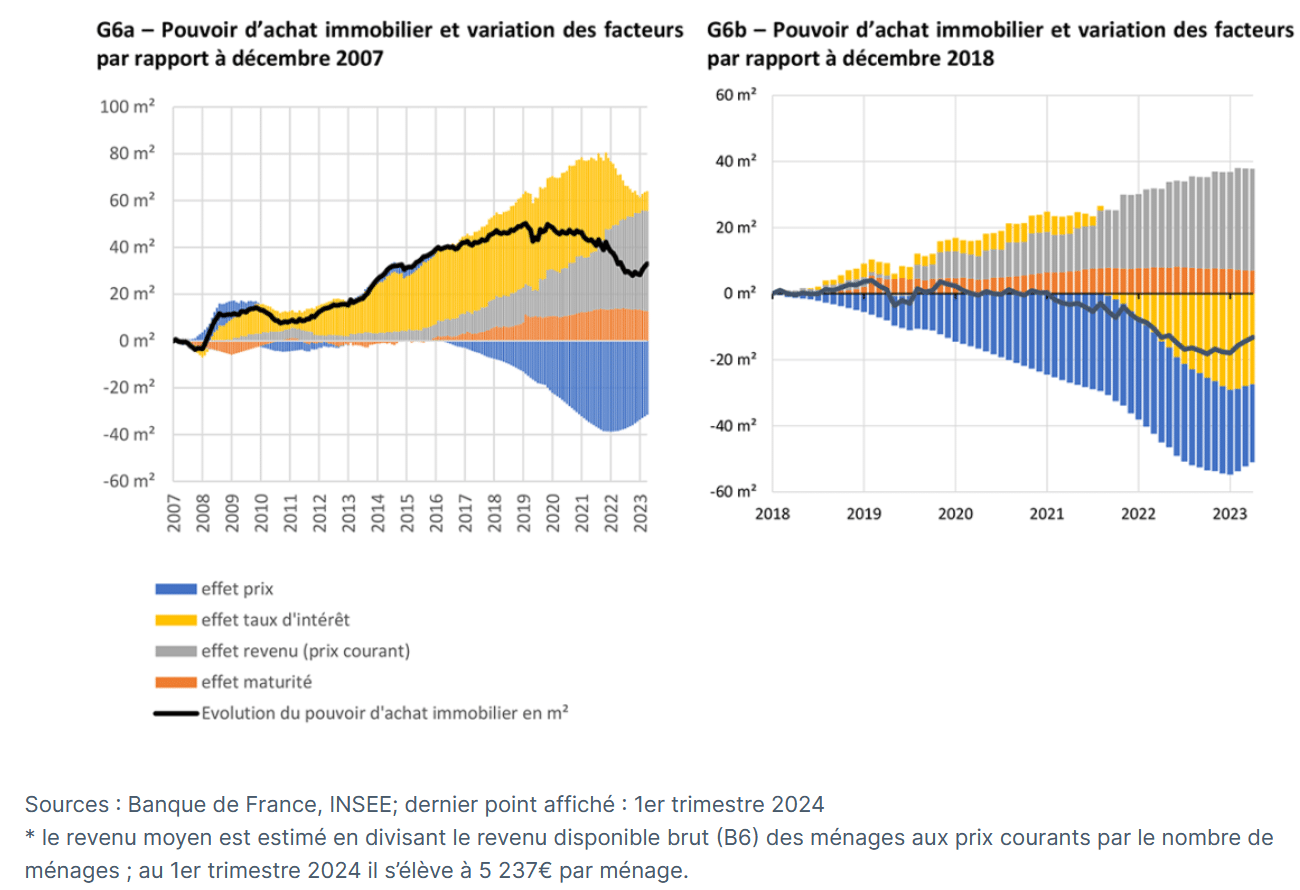

Cette tendance est logique puisque le pouvoir d’achat immobilier commence a reprendre un peu de couleur après une forte chute :

La baisse du pouvoir d’achat immobilier a commencé en 2021 exclusivement à cause de la forte hausse des prix qui était plus forte que les gains octroyés par les autres facteurs (baisse des taux, hausse des revenus, etc.). Puis c’est fortement accentué avec l’explosion des taux (et des prix qui ne commencent à s’ajuster qu’avec 2 ans de décalage).

Le léger redressement n’a lieu que depuis le début de l’année avec les premières baisses de prix trimestriels qui remontent dans les statistiques officiels et le début de la baisse des taux d’intérêt.

👉 On est encore loin de retrouver les niveaux observés de 2018 à début 2021. Ce qui explique que le marché immobilier mettra du temps à retrouver une dynamique plus soutenue (voir les chiffres sur les volumes de ventes).

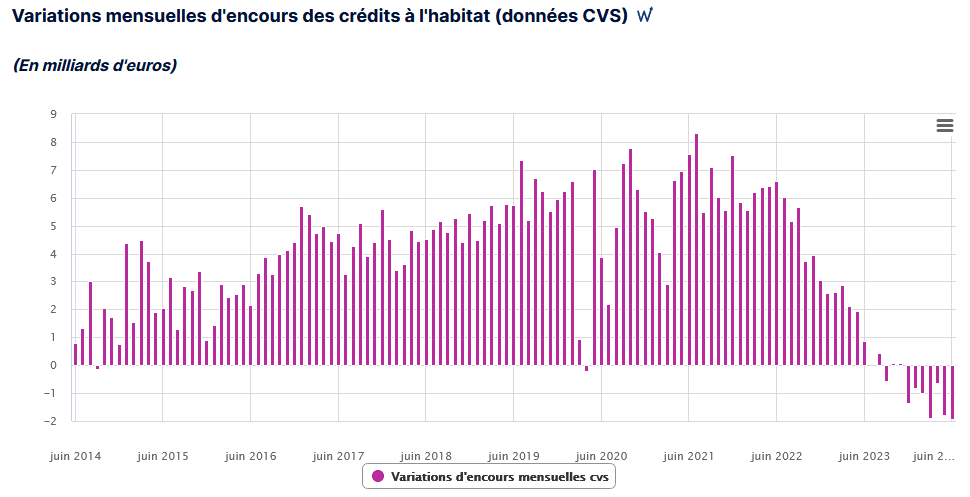

Les dettes pour des crédits immobiliers des ménages baissent, une première depuis plus de 10 ans

😀 Les encours de crédit immobilier remboursés sont plus nombreux que le montant des nouveaux crédits accordés. Ainsi, pour la première fois depuis les statistiques de 2014 de la Banque de France, on a une baisse de l’encours de crédits à l’habitat en France.

La situation s’accentue même depuis quelques mois. Cela fait 7 mois que ce phénomène se produit. En clair, les emprunteurs se désendettent au niveau immobilier (ce n’est pas le cas pour les crédits à la consommation).

⚠️ Il faut dire que l’on part de loin, la France a un taux d’endettement immobilier des ménages parmi les plus élevés en Europe.

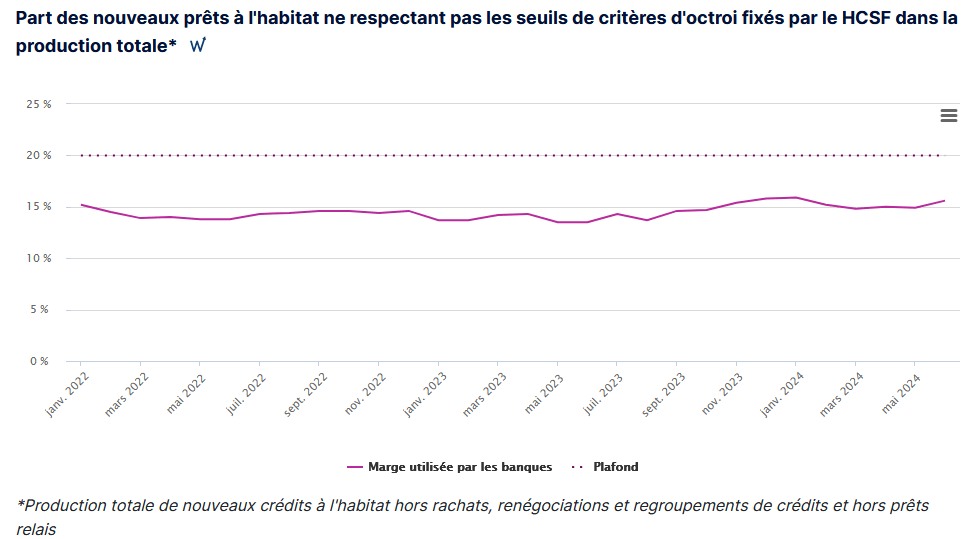

Les banques dérogent un peu plus aux normes du HCSF

Depuis 2021, le HCSF a peu à peu imposé des normes pour l’octroi d’un crédit immobilier (durée maximum de 25 ans, taux d’endettement de 35 % maximum, etc.).

Les banques peuvent obtenir des dérogations pour sortir de ces contraintes dans seulement 20 % des dossiers de demande de prêt immobilier.

Quand ces normes ont été fortement critiquées, le gouverneur de la Banque de France répondait que les banques n’utilisaient même pas toutes les marges qu’elles avaient pour accorder des prêts avec un endettement plus élevé notamment. Sur les premiers mois de 2023, on était à seulement 14 % de dérogations contre 20 % maximum.

✔️ Depuis, les règles ont un peu évolué et permettent aux banques d’étaler ces dérogations aux normes sur 3 trimestres. On peut voir que cela a permis de faire monter cette part entre 15 et 16 % en 2024 :

🎁 Découvrez combien vous pouvez emprunter pour acheter un bien immobilier avec les taux actuels.

Comparaison des taux immobiliers moyens en septembre 2024

Entre le 1er août 2024 et ce 1er septembre 2024, voici les variations des taux de crédit immobilier moyens affichés par différents courtiers en prêt immobilier :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Pretto | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Très peu de changements en cette période estivale. Les banques ont conservé des conditions de financement immobilier similaires tout l’été. A voir si la tendance va pouvoir repartir à la baisse en septembre comme nous verrons ci-dessous.

Quelle banque propose le meilleur taux immobilier en 2024 ?

🏆 Vous avez besoin d’un crédit immobilier ? Quand vous vous demandez comment obtenir le meilleur taux d’emprunt possible, il y a 2 éléments principaux sur lesquels s’attarder :

- Comment présenter le meilleur dossier de financement possible ? Il existe en effet des choses auxquelles faire attention ou à faire pour rendre votre dossier de prêt plus intéressant pour une banque. Plus vous la séduirez et plus elle vous offrira un taux plus bas et d’autres avantages intéressants pour votre crédit. Pour cela, regardez nos 15 conseils pour obtenir un crédit immobilier au meilleur taux.

- Trouver la banque qui propose le meilleur taux immobilier en 2026 pour votre profil (âge, profession, revenus, patrimoine, etc.) et votre type de projet (achat d’une résidence principale, secondaire ou réaliser d’un investissement locatif). Le fait de devenir propriétaire (être primo-accédant) peut également être une différence pour un crédit immobilier par rapport à un secundo-accédant (personne qui est déjà propriétaire), tout comme la région : Crédit Agricole, BNP Paribas, Société Générale, Banque Postale, Crédit Mutuel, Caisse d’Épargne, Boursorama, LCL, Fortuneo, Banque Populaire, etc ?

Chaque banque définit sa politique commerciale en fonction de ses objectifs. Elle fait de plus évoluer ses critères assez régulièrement, au moins une fois par mois. Il faut donc bien étudier les contrats de chaque banque au moment où vous avez besoin de votre prêt.

Pour chercher la meilleure banque et obtenir le taux le plus bas possible, il y a 2 possibilités :

- Vous faites des simulations de prêt immobilier auprès de différentes banques. Vous les étudiez, les comparez et puis vous négociez avec celles qui vous intéressent. Cela peut être assez long et fastidieux, mais cela peut procurer de belles économies. Vous pouvez, par exemple, faire une simulation de crédit immobilier au Crédit Agricole, puis une simulation d’emprunt immobilier au Crédit Mutuel. Puis vous échangez avec les 2 organismes de votre choix pour négocier la meilleure offre possible.

- Vous faites appel à un courtier immobilier. Il s’agit d’un intermédiaire dont c’est la spécialité, il va étudier pour vous tous les contrats actuels des banques et négocier pour vous le meilleur taux et la meilleure offre globale de financement. Vous pouvez soumettre votre demande de prêt à notre courtier partenaire ici.

Avant cela, étudier la possibilité de bénéficier d’aide spécifique à l’achat d’un logement.

Regardez notamment du côté du prêt patronal ou encore du prêt à taux zéro. Cela ne remplacera pas votre crédit immobilier, mais vous pouvez ainsi avoir moins recours à un prêt classique et réduire le coût global de votre financement.

Est-ce un bon moment pour un rachat de crédit immobilier ?

❓ Les taux ont baissé de 62 points de base depuis leur point haut. On peut alors commencer à se poser la question de quand faire un rachat de son prêt immobilier. C’est une question qui va revenir de plus en plus courante au fil de la diminution des taux d’intérêt.

La plupart des personnes qui ont un crédit immobilier l’ont souscrit lorsque les taux étaient plus bas ou ont déjà fait une renégociation de leur prêt quand les taux étaient beaucoup plus bas. De ce fait, la majorité des emprunteurs doivent surtout chercher à conserver leur crédit immobilier obtenu avec un taux à 1 ou 2 %. C’est un atout précieux dans un monde où l’inflation est supérieure à 2 %.

Néanmoins, ceux qui ont emprunté au plus mauvais moment, c’est-à-dire lorsque les taux d’emprunt étaient à plus de 4 % peuvent commencer à s’intéresser à ce sujet. Si vous pouvez attendre que les taux diminuent encore suffisamment, cela serait préférable. Pour rappel, faire un rachat de crédit immobilier a un coût. Il n’est donc pas judicieux de reproduire cette opération trop souvent et elle n’est rentable qu’à partir d’un certain point.

👉 Pour ceux qui ont besoin de restructurer leurs mensualités dès maintenant, utilisez ce comparateur de rachat de crédits en ligne gratuitement.

Vers une seconde phase de baisse des taux immobiliers en fin d’année 2024 ?

Comme nous l’avons évoqué au début de cet article, il faudra scruter attentivement les choix qui seront faits par les différents établissements prêteurs sur les grilles de taux pour septembre 2024. Nous pourrons y déceler si la baisse des taux va pouvoir reprendre plus fortement ou si elle va continuer à patiner encore quelques mois.

Du côté de l’OAT 10 ans, cela se stabilise autour de 3.00 %. Cela reste toujours élevé et n’indique aucune tendance de chute durable des taux à long terme en France.

En outre, des décisions importantes auront lieu dans les prochains jours aux niveaux des banques centrales :

- 🔥 Le 12 septembre 2024 aura lieu la nouvelle réunion de politique monétaire de la BCE (la Banque Centrale Européenne). Nous verrons alors si une nouvelle baisse des taux directeurs a lieu et quel est le discours de la présidente Christine Lagarde. Une diminution du taux de refinancement donnerait de la marge aux banques pour prêter à des taux plus bas dans les semaines suivantes.

- 🔥 Le 18 septembre 2024, ce sera au tour de la FED, la réserve fédérale américaine, d’annoncer sa politique monétaire. Une possible première baisse des taux est attendue.

En attendant, il est bon de rappeler que le taux d’intérêt que vous pouvez obtenir va également fortement dépendre de votre situation personnelle (revenus, patrimoine, âge, profession, etc.) et de votre projet immobilier (achat de résidence principale ou investissement locatif, logement neuf ou ancien, montant à financer, part de l’apport, durée de remboursement, etc.). Pour obtenir une réponse plus précise sur votre possibilité de financement, utilisez les simulateurs gratuits ci-dessous.

👉 Découvrez les meilleures offres bancaires pour VOUS, remplissez dès maintenant cette simulation de prêt immobilier en ligne gratuite personnalisée et choisissez en fonction de vos propres critères de sélection. Notre courtier se chargera de vous conseiller au mieux pour faire un choix avisé.

👉 Pensez aussi à comparer les meilleures assurances emprunteurs pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre financement de logement.

👉 Pour ceux qui veulent renégocier leurs différents emprunts, il est également possible de comparer les offres de rachat de crédit.

Mois précédent : Taux crédit immobilier août 2024

Mois suivant : Taux immobilier octobre 2024

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?