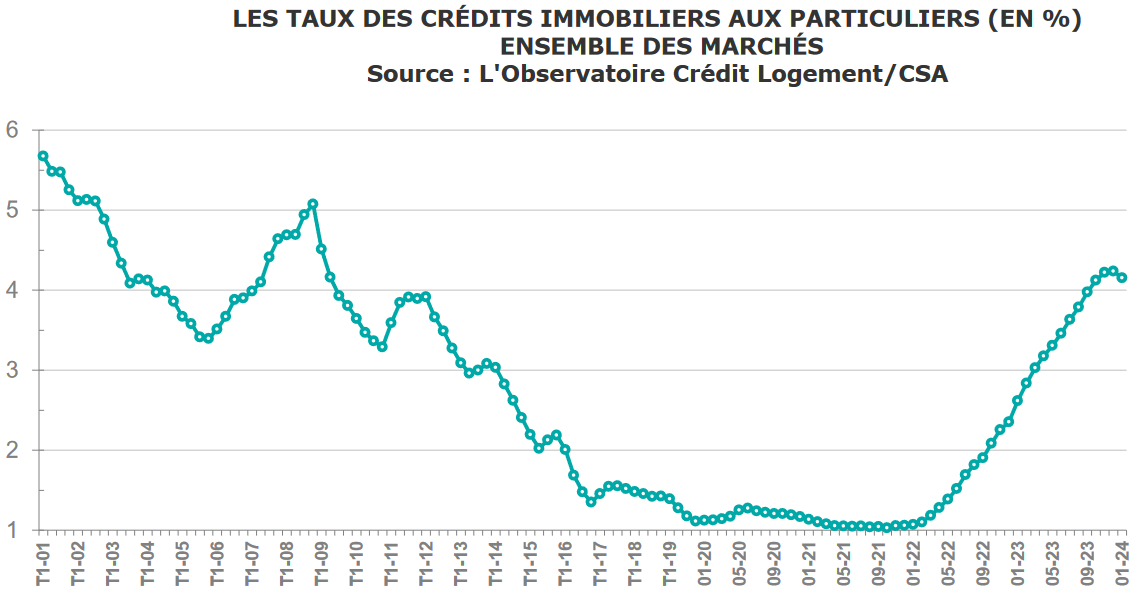

Changement de tendance sur le marché du crédit immobilier en ce début d’année. Après une explosion des taux d’intérêt entre mars 2022 (1.05 %) et décembre 2023 (4.24 %), nous avons observé quelques baisses de taux en ce début d’année 2024. De quoi redonner un peu d’air à un marché en souffrance. Pourtant, nous sommes loin d’apercevoir des taux biens plus bas. La route sera encore longue avant de ne serait-ce revoir des taux immobiliers sous les 3 % en moyenne.

Voici tout ce que vous devez savoir sur les taux de prêt immobilier en mars 2024.

Mise à jour : découvrez le taux immobilier en février 2026.

Comment évoluent les taux de crédit immobilier en mars 2024 ?

Voici les dernières informations à retenir sur les taux d’emprunt immobilier en France ainsi que sur le marché du crédit immobilier.

Baisse du taux immobilier moyen de 9 points de base

La production de crédits immobiliers a fortement reculé en 2023. Elle a même reculé de plus en plus tout au long de l’année pour finir à des niveaux très bas (8.2 milliards d’euros en décembre, au plus depuis plus de 8 ans comme nous l’avons vu dans nos dernières actualités).

Pour éviter une nouvelle année noire sur le crédit immobilier, les banques ont fait des efforts importants en ce début d’année pour relancer l’activité. Ainsi, nous avons vu des baisses de taux d’emprunt intéressantes en janvier 2024.

Cela s’est traduit par un taux de prêt immobilier moyen de 4.15 % sur les crédits immobiliers signés en janvier 2024. Il était de 4.24 % sur les prêts signés en décembre. Cela constitue donc une réduction de 9 points de base pour débuter cette année.

L’inflexion semble bien avoir été enclenchée d’après la courbe d’évolution des taux immobiliers ci-dessus..

La baisse de taux a été plus marquée pour le financement d’un logement neuf (-14 points de base avec une moyenne à 4.10 % (contre – 8 points de base pour l’achat d’un logement ancien avec une moyenne à 4.14 %). En revanche, les taux de prêt travaux augmentent de 8 points de base pour atteindre 4.28 %.

Mise à jour le 5 mars 2024 : l’observatoire Crédit Logement CSA vient de communiquer ses chiffres pour les crédits immobiliers contractés en février 2024.

Le taux d’intérêt moyen repasse pour la 1ère fois depuis octobre 2023 sous la barre des 4.00 % avec une moyenne à 3.99 %.

Voici les nouvelles moyennes selon la durée : 3.79 % sur 15 ans, 3.90 % sur 20 ans, 3.99 % sur 25 ans.

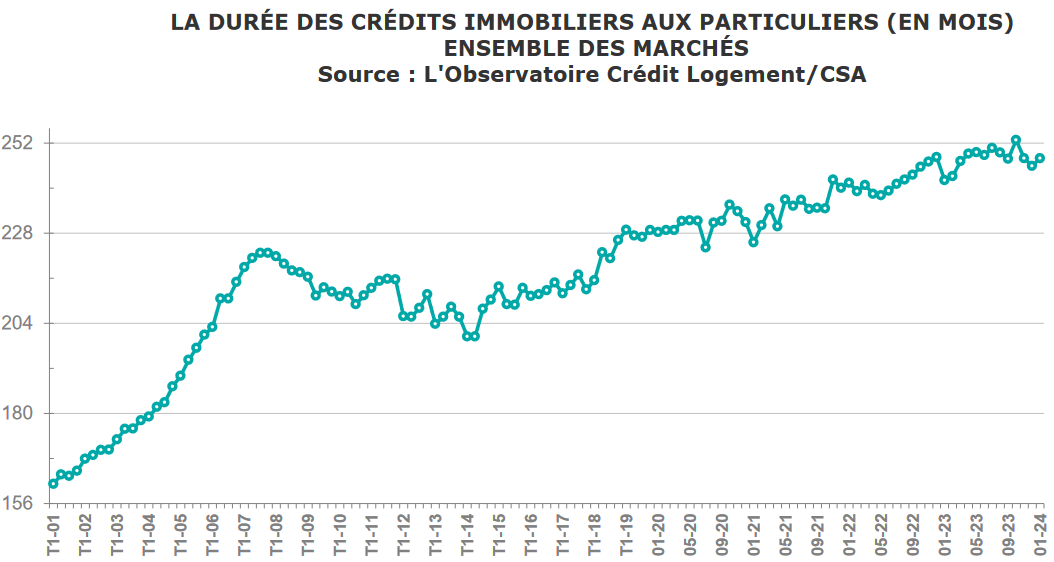

Le taux moyen a pu baisser un peu plus rapidement grâce à une durée d’emprunt qui diminue à 245 mois en février contre 248 mois en janvier.

Des prêts de plus en plus longs malgré le HCSF

Alors que les contraintes imposées par le HCSF sur la durée maximale d’un prêt immobilier à 25 ans dans la très grande majorité des dossiers (seulement 20 % de dérogation possible pour l’ensemble des normes HCSF), les emprunteurs sont contraints par les conditions actuelles du marché à souscrire à des prêts immobiliers sur des durées de plus en plus importantes.

La moyenne sur les crédits de janvier est de 248 mois (263 mois pour acheter un logement neuf et 257 mois pour acheter un logement ancien) :

La part des prêts sur 15 ans et moins descend à 14.6 % en janvier 2024 contre 15 % en 2023 ou encore 20.2 % en 2019.

Pourtant, on sait qu’avec des taux de crédit immobilier élevés, il faut faire très attention à la durée de son financement, car le montant des intérêts devient exponentiel au bout d’un certain temps.

Comparaison des taux de crédit immobilier moyens en mars 2024

Pour mieux se rendre compte des évolutions des taux moyens selon la durée d’un mois sur l’autre, voici un tableau comparatif des taux de prêt immobilier moyen affichés par différents courtiers ce 1er mars 2024 avec entre parenthèses les taux relevés le 1er février 2024 lors de notre précédente analyse :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Pretto | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Si le mouvement de baisse des taux se poursuit, il semble bien plus limitée qu’au début de l’année. Comme nous l’envisagions, les conditions ne sont pas encore réunies pour une réelle baisse massive des taux d’intérêt en France. Tant que la BCE maintient ses taux directeurs aussi élevés pour lutter contre une inflation supérieure aux attentes, il en sera ainsi. Nous détaillerons les futures tendances ci-dessous.

En revanche, c’est du côté des meilleurs taux immobiliers actuels que nous constatons des baisses plus importantes par rapport au mois dernier. Les écarts entre les taux moyens et les meilleurs taux augmentent à nouveau.

Vous pouvez également consulter notre dossier sur les taux de crédit actuels pratiqués par chaque banque afin de dénicher la meilleure banque pour votre emprunt immobilier en 2026 :

- Taux immobilier Crédit Agricole

- Taux immobilier Crédit Mutuel

- Taux immobilier BNP Paribas

- Taux immobilier Société Générale

- Taux immobilier La Banque Postale

- Taux immobilier Caisse d’Epargne

- Taux immobilier Banque Populaire

- Taux immobilier LCL

- Taux immobilier Boursorama

- Taux immobilier Fortuneo

- Taux immobilier Hello Bank

Comment connaître le meilleur taux que vous pouvez obtenir pour votre projet ?

Pour rappel, chaque banque va définir une grille de taux immobilier en fonction de différents critères du profil et de la situation (primo-accédant ou secundo-accédant, résidence principale, secondaire ou investissement locatif, revenus, patrimoine, âge, etc.) ou encore de la région dans laquelle vous empruntez.

Pour savoir quelle banque choisir pour votre prêt immobilier, vous avez la possibilité d’aller interroger directement les banques une par une et de négocier avec elles. Cependant, il y en a beaucoup : Crédit Agricole, Banque Postale, Crédit Mutuel, Banque Populaire, BNP Paribas, LCL, Société Générale, Caisse d’Épargne, Boursorama, ING, Fortuneo, HSBC, etc. Nous vous donnons de nombreuses informations pour chacune de ces banques dans notre rubrique « banque » comme par exemple avec le taux immobilier à la Banque Postale.

Vous pouvez également faire appel à un courtier immobilier en ligne ou de votre région pour qu’il utilise son réseau et de ses connaissances pour le faire pour vous. De quoi gagner énormément de temps et utiliser les compétences d’un expert en crédit immobilier pour négocier pour vous auprès des banques et trouver le meilleur taux actuel possible. Commencez dès maintenant à comparer les taux des banques pour un crédit immobilier.

Comment faire des simulations pour un meilleur crédit immobilier ? Optimisez votre montage avec nos calculettes de prêt immobilier

Pour de nombreux emprunteurs, obtenir un crédit immobilier peut paraître une étape compliquée et complexe. Pour mieux comprendre tous les éléments et le langage de votre banquier, vous trouverez de nombreux conseils et informations en parcourant notre guide du prêt immobilier.

Attention, il n’y a pas que le taux d’intérêt affiché qui compte. Il est important de se poser les bonnes questions pour :

- Déterminer le meilleur montant pour votre mensualité de crédit immobilier. Trop élevé, cela peut rendre votre gestion financière plus difficile et vous demander beaucoup de sacrifices dans les années à venir. Trop bas, cela vous obligera à souscrire un emprunt sur une trop longue durée et ainsi à payer beaucoup trop d’intérêts et de cotisations d’assurance, voire à devoir vous brider dans le choix de votre maison ou de votre appartement. Suivez nos conseils pour choisir sa mensualité de prêt immobilier et utilisez notre calculette de mensualité pour comprendre comment cela peut jouer sur le capital emprunté. Pour cela, vous avez également la possibilité de faire des calculs de tableau d’amortissement.

- Vérifier que votre demande de crédit immobilier a de grandes chances d’être acceptée par une banque. Pour cela, il faut notamment ne pas dépasser un taux d’endettement maximum de 35 % en 2026. Cela inclut aussi bien les mensualités de tous vos crédits que les assurances emprunteurs liées à ceux-ci.

- Calculer de quel budget vous allez disposer pour acheter votre bien immobilier. Pour cela, vous devez regarder ce que vous souhaitez utiliser comme apport personnel, mais aussi calculer combien vous pouvez emprunter. Ces différents éléments pourront vous aider à déterminer avec précision votre capacité d’achat.

- Prévoir le bon montant pour les frais de notaire. Il faudra déduire celui-ci de votre capacité d’emprunt calculée précédemment pour déterminer votre budget « frais d’agence inclus hors frais de notaire ». Ce sera utile pour bien cibler vos recherches.

- Etc.

N’hésitez pas à utiliser les calculettes de prêt immobilier d’Immobilier Danger pour tester différentes configurations de crédit et voir ce qui vous convient le mieux. Vous pourrez également faire un calcul de TAEG, étudier comment faire un lissage de crédit si votre financement comporte différents prêts immobiliers (PTZ, prêt patronal, etc.), etc.

Comment choisir la meilleure assurance de prêt immobilier ?

En France, une banque vous obligera à souscrire une assurance de prêt immobilier pour protéger des risques les plus importants de non-remboursement (le décès, la perte totale et irréversible d’autonomie, certaines incapacités de travail, voire la perte d’emploi). Elle vous proposera son offre groupée qui est négociée collectivement pour tous les emprunteurs de cet établissement prêteur. Cependant, vous aurez le choix de demander une délégation d’assurance, c’est-à-dire de choisir un autre assureur avec des garanties aux moins équivalentes mais avec un meilleur prix.

C’est un point essentiel à ne pas négliger. Il est, en 2026, plus judicieux de négocier son taux d’assurance de prêt immobilier que le taux d’intérêt de votre crédit. Les économies potentielles sont bien plus importantes grâce à des écarts de tarifs importants entre les assurances emprunteurs groupées des banques et des assurances individualisées. À vous de chercher la meilleure assurance emprunteur possible dans votre situation, soit en comparant vous-même les contrats des assureurs, soit en faisant appel à un courtier en assurance de prêt.

Les taux immobiliers vont-il encore baisser au printemps ?

Pour ceux qui ont un projet en cours, la grande question du moment est de savoir si les taux de crédit immobilier vont encore baisser dans les prochaines semaines ou mois.

Oui, les taux semblent avoir atteint leur pic en décembre 2023.

Oui, il y a eu quelques baisses de taux d’intérêt début 2024.

Mais, les banques n’ont pas beaucoup de marges de manœuvre car la BCE (Banque Centrale Européenne) garde son taux de refinancement à 4.50 % et cela au moins jusqu’en juin d’après les dernières déclarations de Christine Lagarde.

De ce fait, les taux de prêt immobilier vont rester à des niveaux élevés, proches de 4 % en moyenne, au moins sur le premier semestre 2024.

Il n’y a aucun signe qui montre une nouvelle vague importante de diminution des taux. Il n’est pas si simple de ramener des taux d’emprunt à des niveaux plus supportables. On peut voir avec le niveau de l’OAT 10 ans de la France, que les taux à long terme peinent à baisser durablement. Nous sommes revenus à plus de 2.90 % pour les taux obligataires de l’État Français à 10 ans après un passage sous les 2.50 % en toute fin d’année 2023 :

Découvrez les meilleures offres bancaires pour VOUS, remplissez dès maintenant cette simulation de prêt immobilier en ligne gratuite et choisissez en fonction de vos propres critères de sélection. Notre courtier se chargera de vous conseiller au mieux pour faire un choix avisé.

Pensez aussi à comparer les assurances emprunteurs pour gagner encore entre plusieurs centaines et plusieurs milliers d’euros sur le coût total de votre financement de logement.

Pour ceux qui veulent renégocier leurs différents emprunts, il est également possible de comparer les offres de rachat de crédit.

Mois précédent : Taux crédit immobilier février 2024

Mois suivant : Taux immobilier avril 2024

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?

Quel taux moyen pour un prêt immobilier sur 10, 15 ou 20 ans ? Quels sont les meilleurs taux immobiliers actuels ?