Quel taux de crédit immobilier en 2023 ?

Comment ont évolué les taux de prêt immobilier en 2023 ? Depuis plus de 11 ans, Immobilier Danger analyse chaque début de mois les taux de crédit immobilier actuels pour aider les acquéreurs à savoir où en est le marché. Retrouvez dans cette page le résumé de toutes nos analyses pour l’année 2023 avec un résumé général.

L’année 2023 fait suite à un début d’explosion des taux de crédit immobilier. De quoi bien secouer ce marché. Après 6 à 7 années avec des taux très très bas par rapport au passé, on a assisté en 2022 à une forte hausse des taux d’intérêt. Cette hausse s’est fortement amplifiée en 2023 comme nous allons le voir ci-dessous.

Quelle évolution des taux de crédit immobilier en 2023 ?

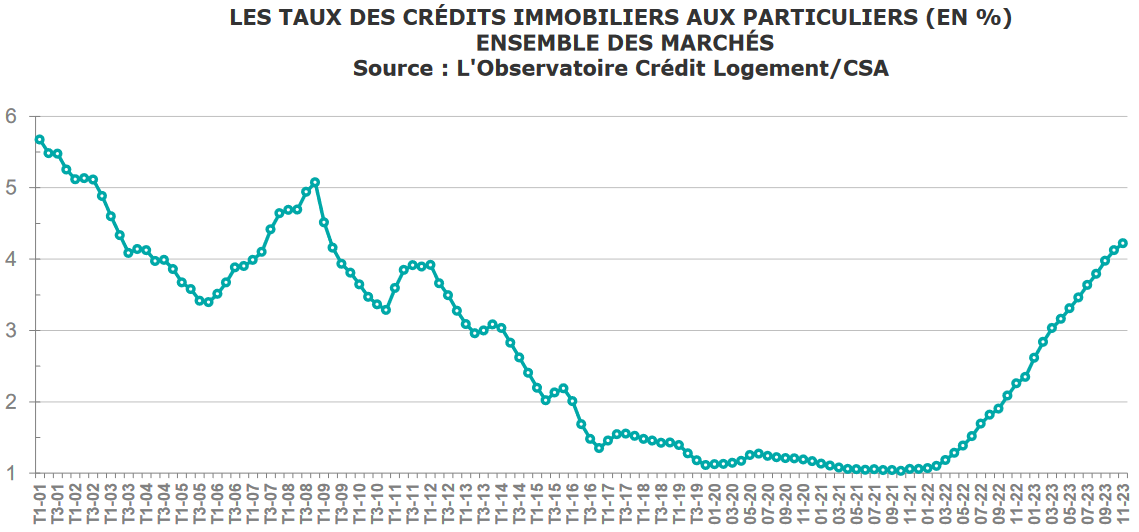

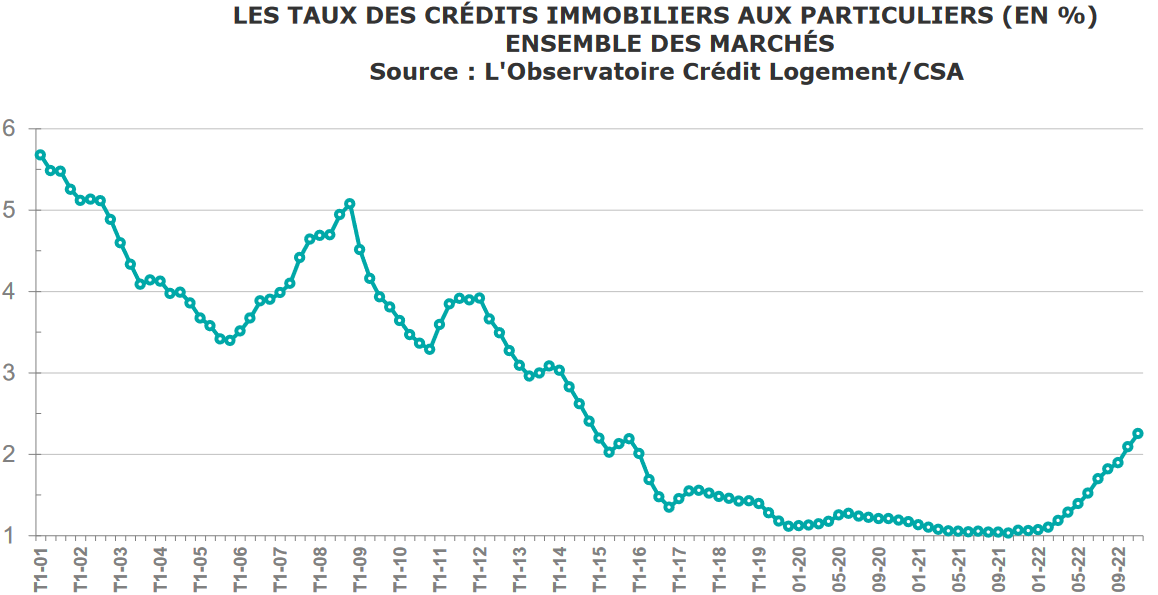

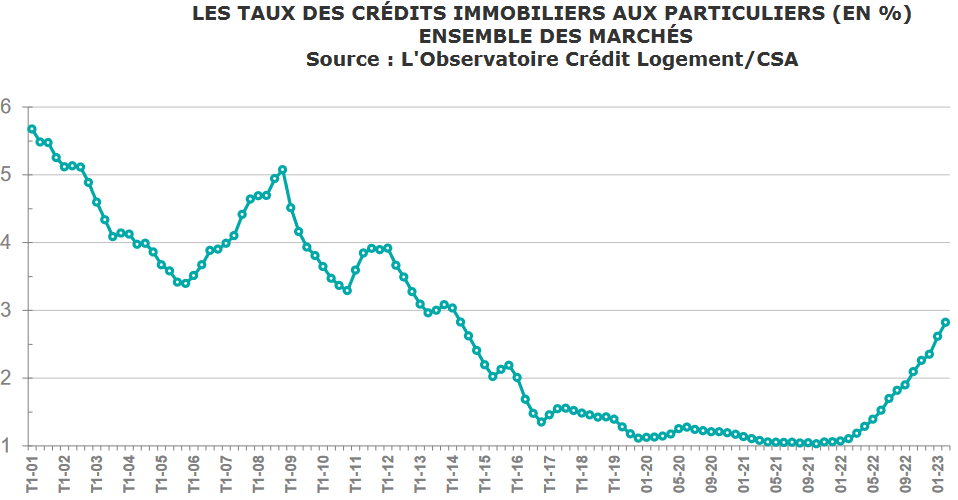

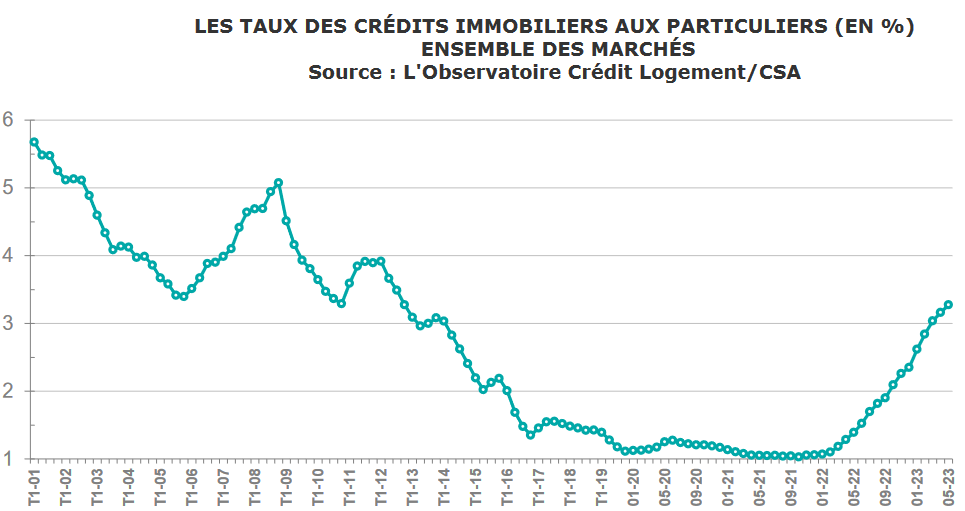

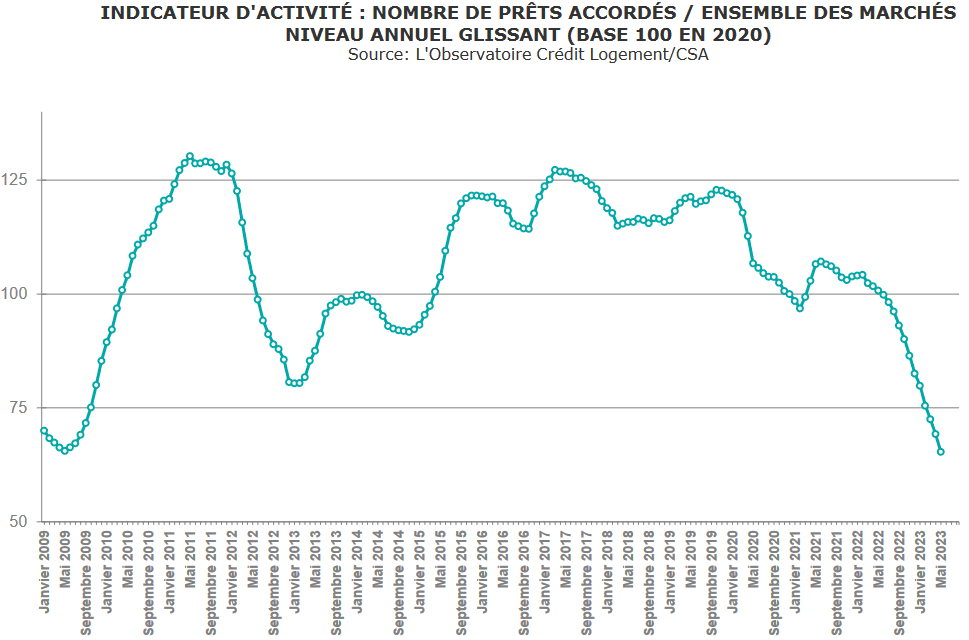

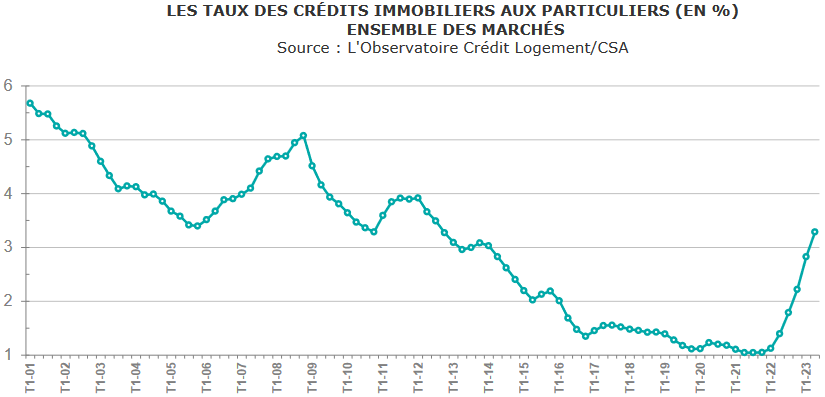

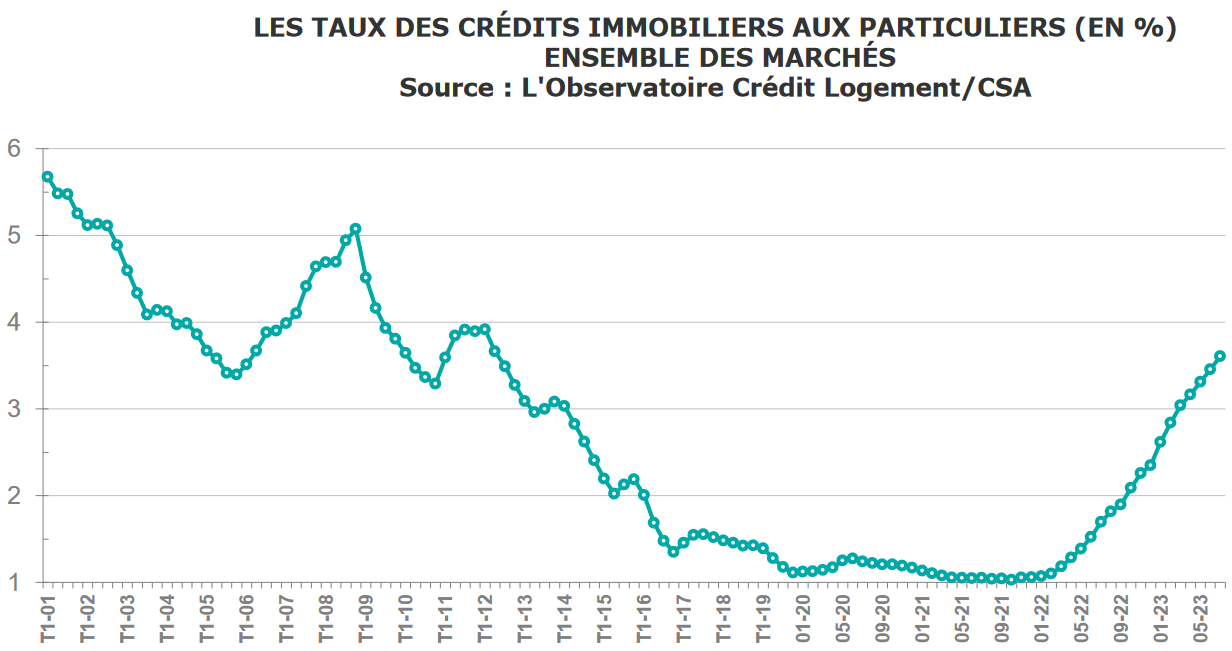

Voici la courbe d’évolution du taux immobilier moyen publiée fin 2023 d’après l’observatoire Crédit Logement CSA, le taux d’intérêt moyen était alors remonté à 4.24 % après un record à 1.05 % sur les taux immobiliers en 2021. C’est surtout près de 200 points de base de plus qu’à fin 2022 :

Ce graphique montre que l’on est violemment sorti d’une longue période de baisse des taux (de 2012 à 2021) puis de stabilisation à des niveaux extrêmement bas. Cela a commencé par quelques légères augmentations au début de l’année 2022 avant qu’une flambée des taux ait lieu de mi-2022 à fin 2023. Cela n’a pas tardé à poser des problèmes, non seulement de pouvoir d’achat, mais également de blocage mécanique pour obtenir un crédit à cause des taux d’usure qui sont restés trop bas trop longtemps.

Nous allons reprendre ci-dessous un bilan des meilleurs taux de crédit immobilier en 2023 puis nos observations mois par mois cette année-là.

Quel meilleur taux immobilier en 2023 ?

Dans le tableau ci-dessous, vous pouvez retrouver les meilleurs taux obtenus pour un crédit immobilier mois par mois en 2023 :

| Période | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| Janvier 2023 | 1.72 % | 2.00 % | 2.10 % | 2.20 % |

| Février 2023 | 1.90 % | 2.10 % | 2.20 % | 2.25 % |

| Mars 2023 | 2.05 % | 2.30 % | 2.40 % | 2.55 % |

| Avril 2023 | 2.10 % | 2.35 % | 2.60 % | 2.75 % |

| Mai 2023 | 2.45 % | 2.70 % | 2.80 % | 2.95 % |

| Juin 2023 | 2.60 % | 2.75 % | 2.90 % | 3.10 % |

| Juillet 2023 | 2.70 % | 3.05 % | 3.25 % | 3.35 % |

| Août 2023 | 2.70 % | 3.30 % | 3.49 % | 3.55 % |

| Septembre 2023 | 2.70 % | 3.30 % | 3.50 % | 3.70 % |

| Octobre 2023 | 3.10 % | 3.60 % | 3.70 % | 3.85 % |

| Novembre 2023 | 3.40 % | 3.80 % | 3.95 % | 4.08 % |

| Décembre 2023 | 3.50 % | 3.90 % | 4.01 % | 4.18 % |

Voyez avec quelle violence les taux ont explosé en 2023 avec ce tableau récapitulatif !

Pour connaître les derniers chiffres, découvrez notre page sur les meilleurs taux immobiliers en mars 2026. Cette autre page est mise à jour très régulièrement pour que vous puissiez savoir en un coup d’œil où en sont les meilleurs taux et les taux moyens.

Taux immobilier janvier 2023

Où en sont les taux de prêt immobilier en janvier 2023 ? Quelles seront les tendances d’évolution pour le taux immobilier en 2023 et pour les autres conditions de financement ? Comment réussir à obtenir un emprunt cette année et au meilleur taux possible ? Quelles difficultés faudra-t-il affronter ? Immobilier Danger fait un point complet sur l’actualité du crédit immobilier en ce 1er janvier 2023.

Quelles conditions pour un crédit immobilier en 2023 ?

En ce début d’année 2023, après avoir fait le point sur les derniers chiffres sur les taux de prêt immobilier de 2022, il est utile de rappeler quelles sont les contraintes qui vont peser sur le marché du crédit immobilier en 2023 (HCSF, taux d’usure, etc.).

Taux immobilier moyen à 2.25 %

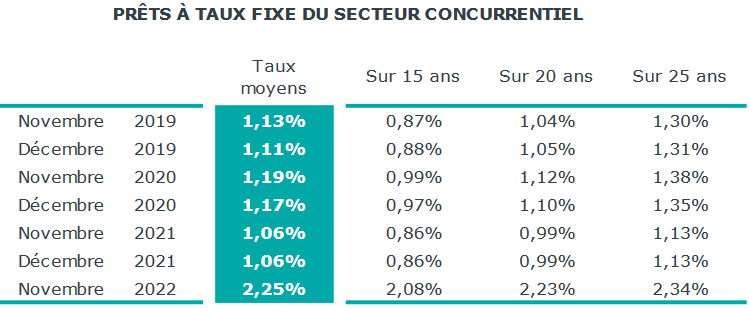

On a commencé l’année 2022 avec des taux de crédit immobilier au plus bas. En effet, le taux d’intérêt moyen était de 1.06 % d’après l’observatoire Crédit Logement CSA. On l’a fini avec un taux de prêt immobilier moyen de 2.25 % sur les crédits immobiliers contractés en novembre 2022 (et sûrement un peu plus en décembre, nous mettrons à jour cet article dès que les données seront communiquées).

Il faut remonter à 2014 pour retrouver des taux immobiliers aussi élevés comme le montre ce graphique sur l’évolution du taux d’intérêt moyen mensuel :

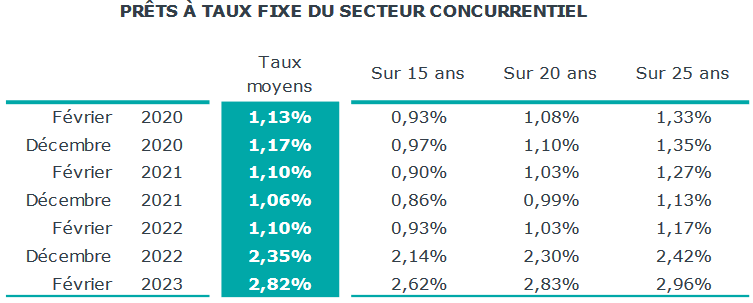

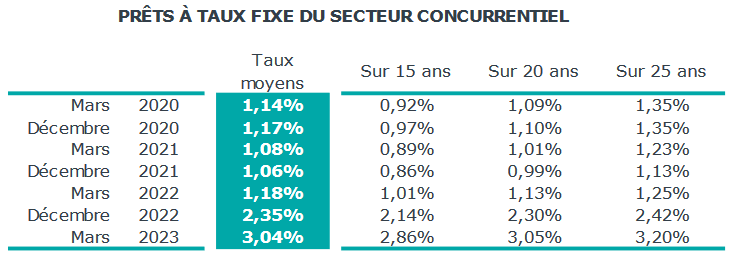

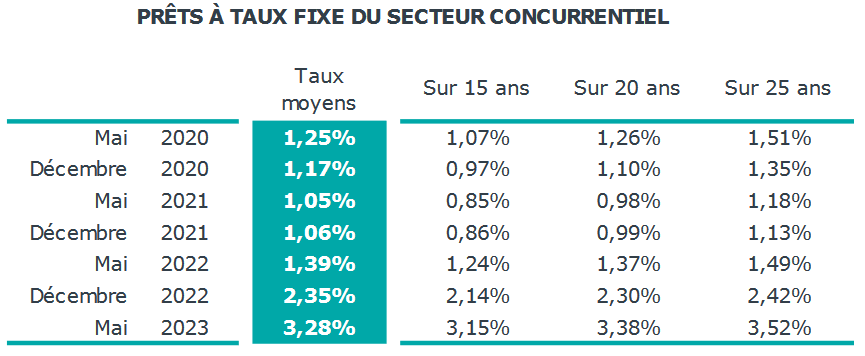

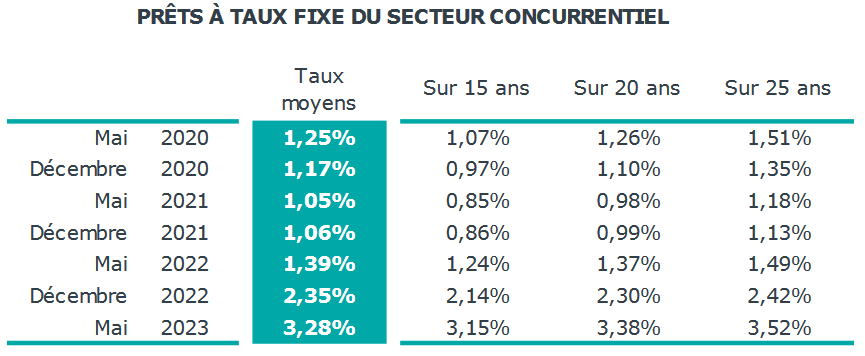

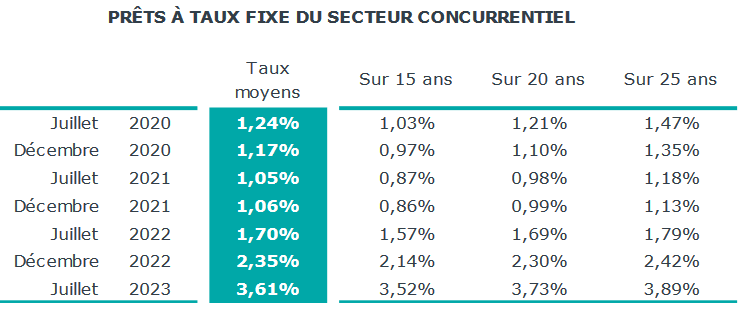

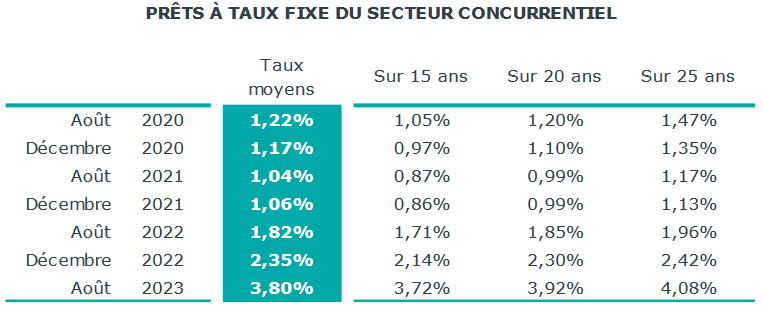

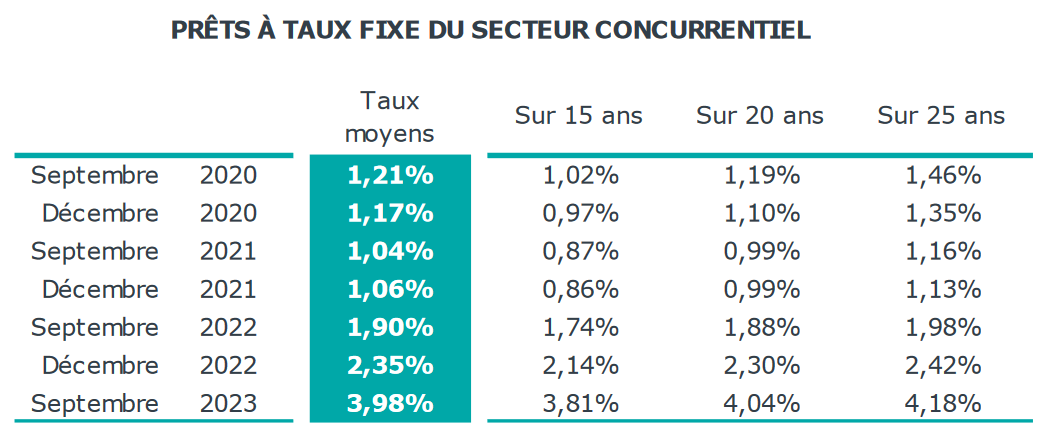

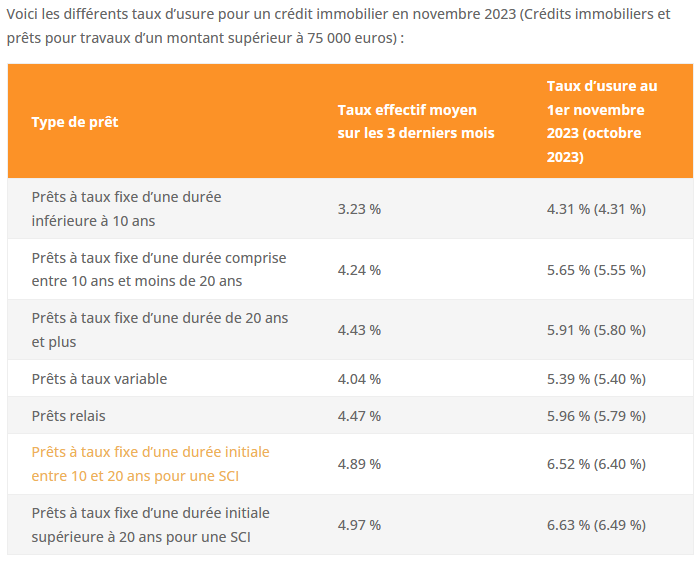

Pour bien se rendre compte de ce que cela impacte pour les projets des acquéreurs, voici une comparaison des taux moyens sur 15, 20 et 25 ans à différents moments :

La moyenne générale a augmenté de 119 points de base, celle sur 15 ans de 122 points de base, celle sur 20 ans de 124 points de base et celle sur 25 ans de 121 points de base. Nous avons vu dans notre analyse des taux de crédit immobilier en décembre 2022 que cela avait entrainé une baisse de la capacité d’emprunt de l’ordre de 13 à 15 % selon les profils.

Calculette de prêt immobilier : pour savoir combien peut-on emprunter en 2023, consultez nos explications détaillées sur le calcul à faire ou utilisez notre simulateur de capacité d’emprunt en ligne. On a pu voir par exemple qu’on pouvait désormais n’emprunter avec un salaire de 2 000 euros qu’un montant de 144 670 € avec ces taux contre 161 210 € en janvier 2022.

Retrouvez également tout ce qu’il faut savoir sur le calcul des intérêts de prêt.

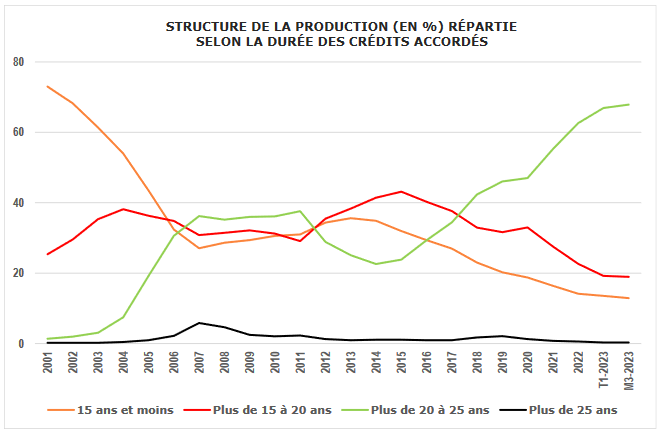

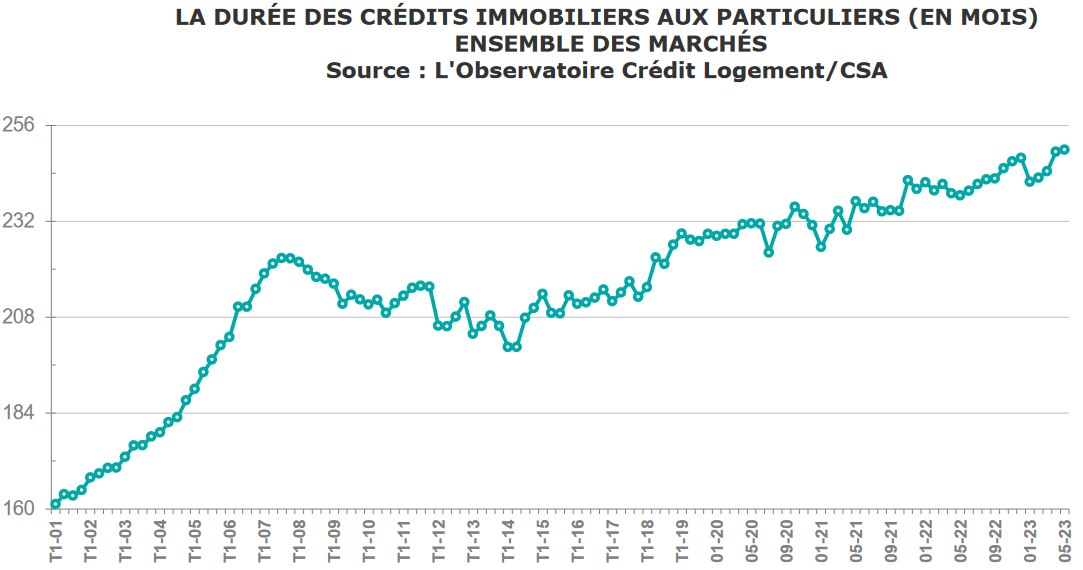

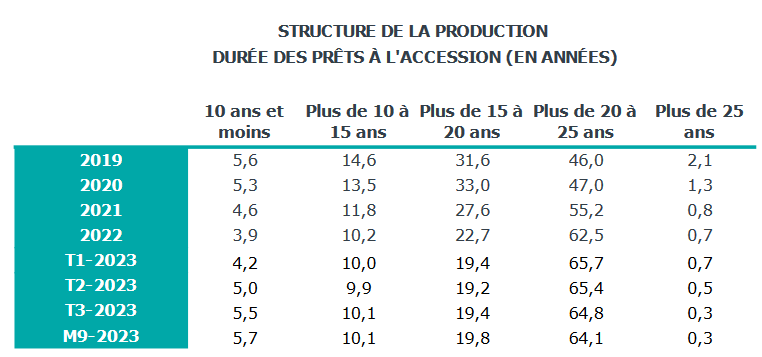

Pour compenser ces conditions moins avantageuses et l’augmentation des prix, les emprunteurs ont cherché à augmenter la durée de leurs crédits pour concrétiser malgré tout leur acquisition. La moyenne de durée des remboursements atteint ainsi 248 mois contre 235 mois un an plus tôt.

Mise à jour le 18 janvier 2023 : l’observatoire Crédit Logement a dévoilé les chiffres sur les crédits contractés en décembre. Le taux immobilier moyen ressort à 2.34 % avec des durées toujours très élevées (2.14 % sur 15 ans, 2.30 % sur 20 ans, 2.42 % sur 25 ans en moyenne). Sur la première partie du mois de janvier 2023, l’augmentation continue fortement puisque le taux d’emprunt moyen s’élève à 2.52 %.

Taux d’endettement, durée, apport : les conditions imposées par le HCSF en 2023

En 2023, les banques devront continuer à respecter les critères d’octroi imposés par le HCSF (Haut conseil en stabilité financière). Il s’agit de différentes mesures qui visent à réguler le marché du financement immobilier afin d’éviter les dérives et les abus et de limiter les risques à long terme sur les banques et les particuliers.

Voici un rappel des principales règles imposées par le HCSF pour qu’une banque puisse vous prêter de l’argent pour l’achat d’une maison ou d’un appartement :

- Une durée de remboursement limitée à 25 ans maximum (25 + 2 ans de différé pour un logement en VEFA)

- Un taux d’endettement maximum de 35 % (assurance emprunteur incluse). Cela signifie que le montant total de vos mensualités de crédit ne peut pas dépasser 35 % de vos revenus récurrents.

- Un apport personnel qui doit être suffisant. Il sera toujours aussi difficile d’obtenir un prêt immobilier sans apport en 2023.

Les banques ont la possibilité de déroger à ces contraintes pour seulement 20 % des dossiers. Sur la fin de l’année 2022, étant donné qu’elles ne voulaient pas prêter à perte, elles n’ont pas profité de cette possibilité.

De nouveaux blocages à cause du taux d’usure en 2023 ?

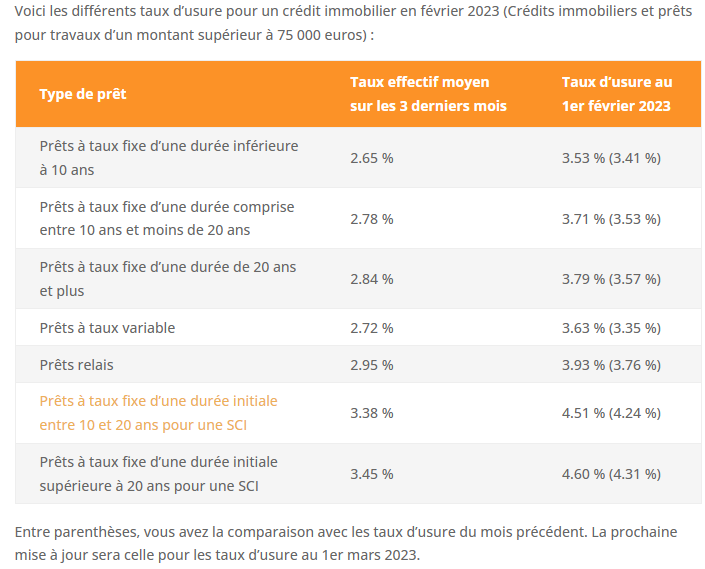

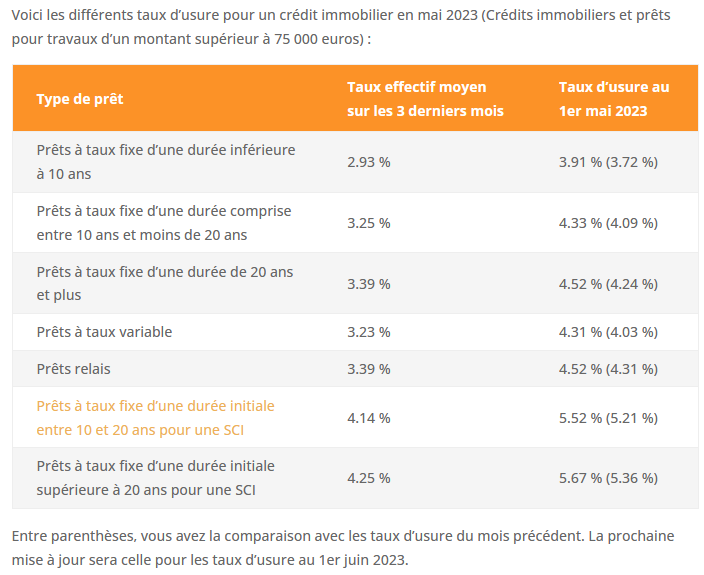

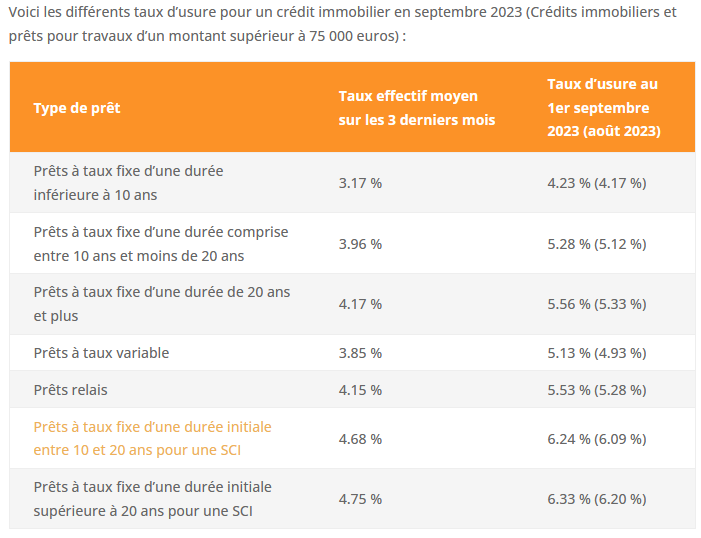

En ce 1er janvier 2023, les nouveaux plafonds des taux d’usure 2023 sont appliqués pour tous les nouveaux prêts immobiliers. Ces seuils seront en vigueur sur tout le 1er trimestre 2023. Ils sont de :

- 3.53 % pour des crédits immobiliers de moins de 20 ans

- 3.57 % pour des crédits immobiliers sur 20 ans ou plus

Attention, c’est le taux TAEG qui doit rester sous ce plafond. Cela signifie qu’il faut pouvoir inclure en plus du taux d’intérêt nominal de votre emprunt, le coût de l’assurance de prêt, les frais de garantie (caution ou hypothèque principalement) ainsi que les frais de dossier et tous autres frais imposés lors de votre demande de crédit immobilier.

Comme sur les derniers mois de 2022, il risque d’y avoir encore de nombreux emprunts refusés à cause de ce plafond du taux d’usure. Certes, il a été relevé au 1er janvier 2023, mais si les taux continuent d’augmenter plus vite que ce calcul des plafonds, il y aura toujours régulièrement des dossiers refusés à cause de cette obligation légale. Les problèmes liés au taux d’usure pourraient bien perdurer jusqu’à l’été 2023 si le mode de calcul n’est pas modifié. On lui reproche notamment sa mise à jour que tous les trimestres et le fait de baser son calcul sur des chiffres en décalage dans le temps avec la réalité du marché.

Comparaison des taux de crédit immobilier moyens en janvier 2023

Comme chaque mois, Immobilier Danger vous propose un suivi des taux de prêt immobilier moyens indiqués par différents courtiers au 1er janvier 2023 avec une comparaison entre parenthèses avec ceux relevés le 1er décembre 2022 lors de notre précédente analyse :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Ceci correspond aux taux d’intérêt nominaux, c’est-à-dire hors assurance et frais divers. Pour découvrir à quel taux vous pourriez emprunter en ce mois de janvier 2023 selon votre situation personnelle (revenus, apport personnel, patrimoine, âge, primo-accédant ou secundo, etc.) et en fonction de votre projet (montant du crédit, durée de remboursement, achat de résidence principale, de résidence secondaire ou investissement locatif, etc.), remplissez dès maintenant cette simulation de prêt immobilier. Ce simulateur est gratuit et sans engagement. Notre courtier pourra comparer pour vous les offres actuelles des banques et vous conseiller pour décrocher le taux immobilier le plus bas possible.

Informez-vous également sur les taux de prêt relais ainsi que sur les taux de prêt conso en 2026.

Quelle évolution pour le taux immobilier en 2023 ?

Nous avons vu ci-dessus les dernières statistiques pour les taux de prêt immobilier fin 2022, mais comment vont évoluer les taux de crédit immobilier en 2023 ?

Comme expliqué lors de nos précédentes analyses, les banques n’ont pas pu répercuter toute la hausse de taux qu’elles subissent de la banque centrale européenne (BCE) et des marchés financiers. Ainsi, il ne fait aucun doute qu’elles vont profiter de la hausse des taux d’usure au 1er janvier 2023 pour augmenter encore leurs barèmes pour les taux immobiliers.

Néanmoins, les établissements bancaires s’attendent à une année beaucoup moins dynamique sur ce marché en 2023 et pourraient bien faire quelques efforts sur le début d’année afin de bien démarrer l’année et ne pas compliquer la réalisation de leurs objectifs de production de crédit immobilier pour cette année. Il est probable qu’au moins sur les premières semaines de l’année, il y est moins de blocage lié au plafond du taux d’usure. Le crédit immobilier devrait être plus accessible mais plus cher que fin 2022.

Ensuite, cela va dépendre des conditions sur les marchés financiers. Il est probable que les taux continuent d’augmenter. On a, par exemple, vu l’OAT 10 ans de la France rebondir fortement après une accalmie de quelques jours. On finit l’année 2022 à plus de 3.00 % pour l’OAT 10 ans. De ce fait, on pourrait rencontrer à nouveau des difficultés avant la fin du 1er trimestre 2023. Le nombre de refus de crédit n’a pas fini d’être élevé.

Les taux immobiliers moyens devraient rapidement dépasser les 2.50 % sur la plupart des durées avant de tendre progressivement durant les premiers mois de l’année vers les 3.00 %. Avec ce niveau sur les taux obligataires en France, on devrait être plutôt vers 4.00 % sans les limitations imposées par le taux d’usure.

A moins d’une chute brutale et durable de l’inflation, il ne faut pas s’attendre à voir les taux d’emprunt immobilier baisser en 2023. Il est plus probable que les conditions actuelles soient les meilleures de tout 2023 et que les conditions vont continuer de se dégrader dans les mois à venir. Reste à voir à quelle vitesse cela va provoquer une baisse des prix de l’immobilier en 2023 pour estimer s’il est urgent d’acheter ou au contraire de temporiser son projet.

Taux immobilier février 2023 : de plus en plus souvent au-dessus de 3 %

De plus en plus de demandes de crédit immobilier se font avec un taux d’intérêt à 3.00 % ou plus. Cela va devenir la norme d’ici quelques semaines. L’augmentation des taux de prêt immobilier continue sur un rythme élevé en 2023. La hausse du taux d’usure tous les mois va permettre des augmentations plus régulières avant une stabilisation espérée d’ici quelques mois. Voici tout ce qu’il faut savoir sur le taux immobilier en février 2023.

Quelle évolution pour les taux de crédit immobilier en février 2023 ?

Comment ont évolué les taux de prêt en janvier 2023 ? Quelles sont les actualités à retenir sur le marché du crédit immobilier ?

Un taux immobilier moyen à 2.52 %

L’observatoire Crédit Logement CSA annonce qu’en moyenne le taux d’emprunt s’élève à 2.52 % à mi-janvier 2023 (probablement un peu plus depuis). Il était à 2.34 % sur les crédits immobiliers souscrits en décembre 2022 et à 2.25 % sur ceux de novembre 2022. Les banques ont donc rapidement profité de l’augmentation des taux d’usure au 1er janvier 2023 pour augmenter leur taux pour les particuliers. Et cela sera à nouveau le cas dès aujourd’hui comme expliqué ci-dessous.

En attendant les statistiques complètes sur les conditions observées en janvier 2023, sur les crédits contractés en décembre, voici les moyennes par durée :

- Taux immobilier moyen sur 15 ans : 2.14 %

- Taux immobilier moyen sur 20 ans : 2.30 %

- Taux immobilier moyen sur 25 ans : 2.42 %

Mise à jour le 8 février 2023 : finalement le taux de prêt immobilier moyen sur les crédits de janvier 2023 ressort à 2.59 %. La nouvelle répartition selon la durée est la suivante : 2.43 % sur 15 ans, 2.59 % sur 20 ans, 2.74 % sur 25 ans.

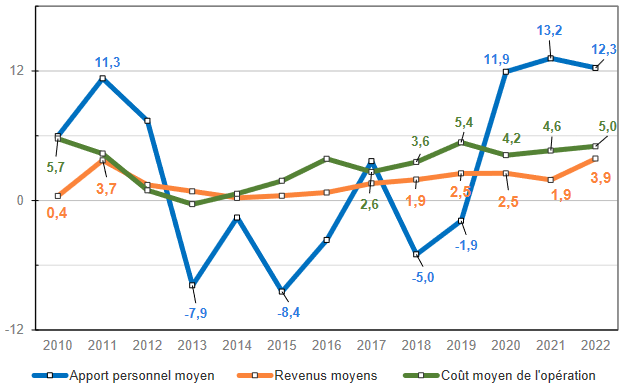

Avec l’augmentation des taux et celle des prix en 2022, on a pu voir que les revenus moyens pour acquérir de l’immobilier ont encore augmenté et surtout que le niveau d’apport personnel également. Voici les évolutions d’année en année :

Ainsi, en 3 ans, le niveau d’apport moyen a augmenté de plus de 42 % !

Quel impact sur votre capacité d’emprunt ?

D’après nos données historiques, on est passé d’un taux de 1.00 % à un taux de 2.70 % sur 20 ans en moyenne entre janvier 2022 et février 2023, cela réduit fortement votre capacité d’emprunt. En effet, la personne qui se demande combien puis-je emprunter actuellement aura un résultat bien différent en février 2023 par rapport au début d’année dernière.

Voici l’impact d’un tel changement sur votre capacité d’emprunt maximale sur 20 ans :

| Mensualité | Salaire minimum | Capacité d’emprunt en février 2023 (en janvier 2022) | Différence de montant que l’on peut emprunter |

|---|---|---|---|

| 400 € | 1 200 € | 74 115 € (86 976 €) | – 12 861 € |

| 500 € | 1 500 € | 92 644 € (108 720 €) | – 16 076 € |

| 600 € | 1 800 € | 111 172 € (130 464 €) | – 19 292 € |

| 700 € | 2 100 € | 129 701 € (152 208 €) | – 22 507 € |

| 800 € | 2 400 € | 148 230 € (173 953 €) | – 25 723 € |

| 900 € | 2 700 € | 166 759 € (195 697 €) | – 28 938 € |

| 1 000 € | 3 000 € | 185 288 € (217 441 €) | – 32 153 € |

| 1 100 € | 3 300 € | 203 816 € (239 185 €) | – 35 369 € |

| 1 200 € | 3 600 € | 222 345 € (260 929 €) | – 38 584 € |

| 1 300 € | 3 900 € | 240 874 € (282 673 €) | – 41 799 € |

| 1 400 € | 4 200 € | 259 403 € (304 417 €) | – 45 014 € |

| 1 500 € | 4 500 € | 277 932 € (326 161 €) | – 48 229 € |

| 2 000 € | 6 000 € | 370 576 € (434 882 €) | – 64 306 € |

Pour le dire autrement, la somme que vous pouvez emprunter aujourd’hui avec les taux actuels sur 20 ans est 14.8 % plus basse que ce que vous auriez pu emprunter début 2022. Cela serait encore pire sur 25 ans. Et ce sera le cas pour tous les acheteurs. Autant dire que les prix de l’immobilier devront s’ajuster pour retrouver un marché plus fluide, notamment dans les zones géographiques où la demande sera moins forte que l’offre. Les acquéreurs devront négocier le prix de la maison ou de l’appartement en conséquence de leur diminution de budget.

Relèvement des taux d’usure tous les mois

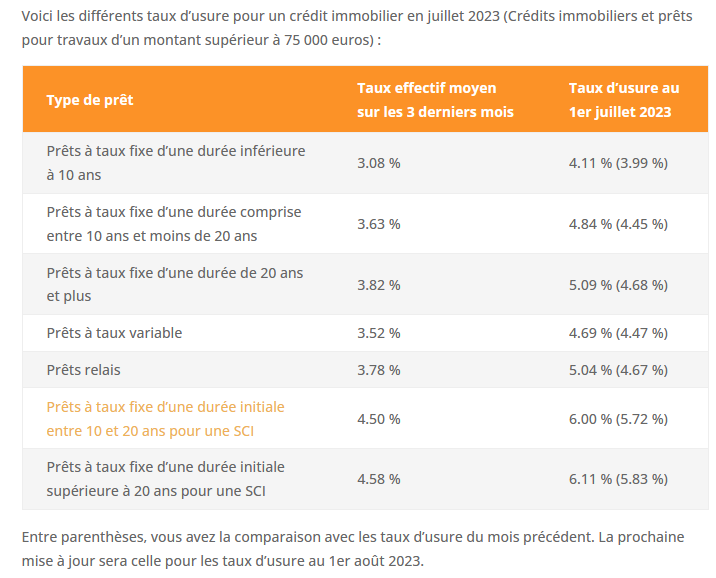

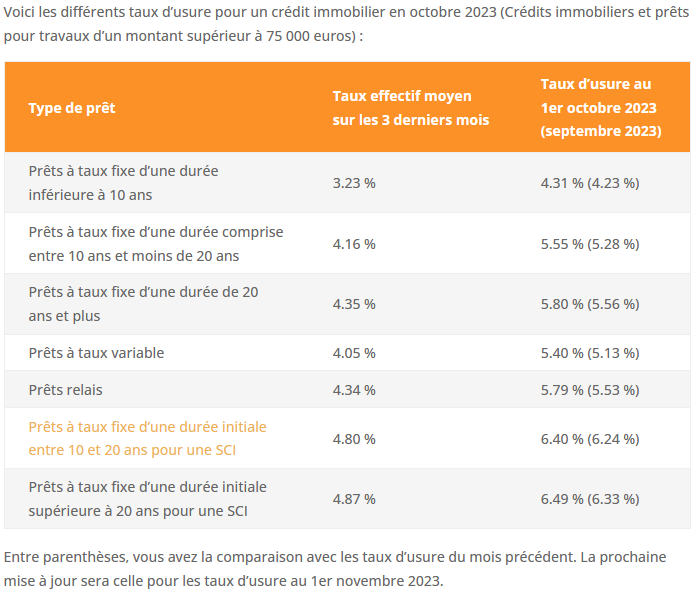

Après de nombreux échanges notamment avec les courtiers, la Banque de France a accepté de mettre à jour temporairement les plafonds de l’usure tous les mois au lieu d’attendre 3 mois pour le faire. Il y a donc eu de nouveaux taux d’usure pour février 2023 applicables dès aujourd’hui et sur tout le mois :

Cela permet d’augmenter de 18 points de base le plafond pour un prêt à taux fixe entre 10 et 20 ans et de 22 points de base pour un prêt à taux fixe de 20 ans ou plus. Le nombre de refus de crédit à cause de ce blocage technique sur votre TAEG devrait donc se réduire progressivement.

Néanmoins, les emprunteurs devront continuer à se battre pour décrocher un crédit immobilier en respectant les critères du HCSF. N’espérez pas trop obtenir un prêt immobilier sans apport ou une dérogation pour aller au-delà de 35 % de taux d’endettement ou pour emprunter sur plus de 25 ans. Il faut ainsi s’assurer d’avoir une mensualité adaptée à sa capacité de remboursement et certains établissements demandent en plus d’avoir encore après l’achat une épargne suffisante pour réduire le risque de ne pas payer ses mensualités.

Comparaison des taux immobiliers moyens en février 2023

Pour mieux suivre l’évolution des taux de prêt immobilier moyens d’un mois sur l’autre, voici un tableau comparatif des taux moyens relevés chez différents courtiers ce 1er février 2023 par rapport à ceux relevés le 1er janvier 2023 :

| Courtier \ Durée |

10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

On peut voir par exemple de fortes augmentations de l’ordre de 20 points de base pour toutes les durées des prêts immobiliers. Ces moyennes ne tiennent compte que des taux nominaux, c’est-à-dire sans assurance, garantie ou frais de dossier. On est donc encore loin du taux TAEG qui est pris en compte pour le seuil de l’usure. Ce dernier a augmenté de 22 points de base aujourd’hui pour des crédits de 20 ans ou plus sans attendre la fin du trimestre. On peut donc s’attendre à un rythme similaire d’augmentation des taux d’emprunt immobilier sur le mois de février. Avoir un taux à 3.00 % ou plus va rapidement devenir la norme.

Retrouvez également notre tableau sur les meilleurs taux en mars 2026.

Tendance d’évolution des taux de prêt immobilier en 2023

Jusqu’où monteront les taux de crédit immobilier en 2023 ? C’est la question que beaucoup de particuliers qui veulent acheter ou des professionnels du secteur se pose. Il y a de nombreux paramètres qui entrent en jeu.

Pour commencer, il faut voir comment va évoluer l’inflation dans les semaines et mois à venir. Va-t-elle rester trop élevée ou commencer à ralentir ? C’est toute la question.

Quel sera le comportement de la banque centrale européenne (BCE) selon tel ou tel scénario ? Pour le moment, on s’attend à de nouvelles augmentations des principaux taux directeurs et donc à une poursuite de la hausse des taux de crédit immobilier.

En outre, le relèvement plus régulier du taux d’usure pourrait permettre aux banques de rattraper les hausses de taux qu’elles n’ont pas pu appliquer jusque-là. Le taux immobilier moyen devrait rapidement atteindre les 3.00 %. Qu’en sera-t-il ensuite ?

Si l’on compare les écarts historiques entre le niveau de l’OAT 10 ans de la France et le taux de crédit immobilier moyen, ce dernier devrait être au moins 70 points de base au-dessus, plus généralement autour de 100 à 120 points de base de plus. Or actuellement, l’OAT 10 ans de la France est d’environ 2.75 % :

Les taux immobiliers devraient donc plutôt se situer entre 3.50 et 4.00 %. Les augmentations ne devraient donc pas s’arrêter dans les mois à venir.

Découvrez aussi notre dossier sur les taux de prêt actuels de chaque banque :

- Taux emprunt immobilier Crédit Agricole

- Taux emprunt immobilier Crédit Mutuel

- Taux crédit immobilier BNP Paribas

- Taux crédit immobilier Société Générale

- Taux prêt immobilier La Banque Postale

- Taux prêt immobilier Caisse d’Epargne

- Taux prêt immobilier Banque Populaire

- Taux crédit immobilier LCL

- Taux emprunt immobilier Boursorama

- Taux crédit immobilier Fortuneo

- Taux prêt immobilier Hello Bank

Taux immobilier mars 2023

Dans quelles conditions peut-on encore emprunter en France pour financer un achat immobilier en mars 2023 ? Faisons un point complet sur le niveau actuel des taux de crédit immobilier et sur les dernières actualités sur ce marché. Alors que la norme devient un taux d’intérêt aux alentours de 3.00 %, nous n’avons pas encore atteint le point haut. Découvrez tout ce qu’il faut savoir sur le taux immobilier en mars 2023.

Où en sont les taux de prêt immobilier en mars 2023 ?

Quelles sont les dernières statistiques sur le taux immobilier en France ? Comment évoluent les taux d’usure au mois de mars 2023 ?

Taux de crédit immobilier moyen actuel : 2.59 % en janvier, 2.82 % en février

Le taux de prêt immobilier mensuel moyen remonte à une vitesse très impressionnante. Après un taux immobilier moyen de 2.34 % sur les crédits immobiliers souscrits en décembre, on est à 2.59 % sur ceux contractés en janvier 2023 :

Nous sommes revenus à des niveaux que l’on n’avait plus observés depuis 2014. Et comme nous le verrons ci-dessous, ce mouvement de remontée rapide est loin d’être terminé. Ainsi chaque mois qui passe, un particulier emprunteur qui se demande combien puis-je emprunter voit le montant diminuer, à moins d’avoir obtenu des hausses de salaires pour compenser l’inflation depuis.

Autre fait surprenant, du fait de la compression par les plafonds usuraires, il n’y a plus beaucoup d’écart entre les taux selon les durées d’emprunt. Voici les moyennes actuelles :

- Taux immobilier sur 15 ans : 2.43 %

- Taux immobilier sur 20 ans : 2.59 %

- Taux immobilier sur 25 ans : 2.74 %

Ces chiffres de l’observatoire Crédit Logement CSA portent sur les prêts financés en janvier 2023. D’après ce que nous observons en février et le tableau comparatif des courtiers ci-dessous, on devrait voir des taux de 10 à 20 points de base plus élevés encore sur les financements obtenus en février 2023.

La hausse du taux d’usure du 1er février a permis de débloquer certains dossiers, mais à des taux bien plus élevés. Il est fréquent désormais de voir des taux de crédit immobilier au-dessus de 3.00 %. Nous nous attendons à un taux d’emprunt moyen compris entre 2.70 et 2.80 % pour le mois de février. Nous mettrons à jour cette page dès que les chiffres officiels seront communiqués.

Mise à jour le 2 mars 2023 : finalement le taux de crédit immobilier moyen observé sur les crédits souscrits en février 2023 est de 2.82 % (2.62 % sur 15 ans, 2.83 % sur 20 ans et 2.96 % sur 25 ans).

Au niveau des meilleurs taux actuels, ce sont surtout les prêts sur les durées les plus courtes qui enregistrent les plus fortes augmentations depuis le 1er janvier 2023 : + 30 à 40 points de base sur 10 ans, +25 à 30 points de base sur 15 ans, + 15 à 30 points de base sur 20 ans ou 25 ans. Cette tendance s’explique par le peu de marges qu’ont les établissements bancaires pour ajuster leur grille de taux. Cela devrait s’inverser dans quelques mois lorsque le taux d’usure sera suffisamment élevé.

Pour faire face à cette perte de capacité d’emprunt et à des prix qui ne baissent pas aussi rapidement que cette perte de pouvoir d’achat, les emprunteurs n’ont d’autres choix que de jouer sur d’autres leviers :

- Augmenter la durée du remboursement. Malgré le plafond à 25 ans imposé par le HCSF, on peut voir que la part des prêts de plus de 20 ans continue d’augmenter (66.8 % en janvier contre 65,4 % au 4ème trimestre 2022 ou encore 48.1 % en 2019).

- Compenser cette somme plus faible que l’on peut emprunter par un apport personnel plus conséquent. Les banques incitent à aller dans ce sens. Le contexte est toujours aussi compliqué pour ceux qui désirent faire un prêt immobilier sans apport en 2026.

- Négocier le prix d’achat davantage pour que cela puisse correspondre à leur budget plus bas.

Un taux d’usure qui augmente à 4.00 % au 1er mars pour les crédits sur 20 ans et plus

Comme convenu, la Banque de France révise les plafonds des taux d’intérêt légal auxquels les banques peuvent prêter selon la nature et la durée du prêt chaque mois désormais. Cela sera valable au moins jusqu’au 1er juillet 2023. Ainsi, les conditions ont été réévaluées en tenant compte des différentes augmentations récentes. Les taux d’usure de mars 2023 augmentent donc en conséquence. Voici les nouveaux taux d’usure pour tous les crédits immobiliers souscrits à partir du 1er mars 2023 :

C’est la limite que le TAEG de votre emprunt ne doit pas dépasser. Il faut donc ajouter à votre taux nominal, les frais de dossier et de garantie (hypothèque, caution mutuelle, privilège de prêteur de deniers, nantissement, etc.) et surtout les importants coûts de votre assurance emprunteur.

Ne vous contentez pas de négocier le taux d’intérêt le plus bas possible pour votre emprunt, cherchez également la meilleure assurance de prêt immobilier possible. Il y a, là aussi, de belles économies à réaliser sur toute la durée de votre remboursement.

Comparaison des taux de crédit immobilier moyens : ça augmente encore

Comme chaque mois, comparons le niveau des taux de prêt immobilier moyens annoncés par différents courtiers sur les durées types. Voici les chiffres sur les taux immobiliers moyens au 1er mars 2023 par rapport à ceux du 1er février 2023 :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Il s’agit ici d’un taux nominal. Cela signifie qu’il n’intègre pas les frais d’assurance emprunteur, de dossier ou de garantie de prêt. Ainsi, le TAEG, le taux qui intègre tout ce qu’un financement coûte réellement sera plus élevé de quelques dizaines de points.

Pour savoir concrètement à quel taux vous pouvez emprunter vous, avec votre profil d’emprunteur et selon votre projet, faites dès maintenant une simulation de crédit immobilier en ligne. De nombreux paramètres entrent en jeu dans les calculs faits par les banques. Cela varie également selon votre région.

Jusqu’où les taux immobiliers peuvent-ils monter en 2023 ?

Depuis un an désormais, les taux de crédit immobilier augmentent de semaine en semaine et de mois en mois. On peut légitimement se poser la question de la durée de cette hausse et du niveau le plus haut auquel les taux immobiliers peuvent monter.

Comme nous l’avons vu lors des analyses des mois précédents, les banques n’ont pas pu répercuter toutes les hausses de taux qu’elles ont subies de la part de la Banque Centrale Européenne (BCE) ou sur les marchés financiers. Les blocages liés aux plafonds fixés par le taux d’usure font qu’en France, les taux d’intérêt ont augmenté beaucoup moins vite que dans les autres pays européens. Il va donc y avoir encore un rattrapage dans les prochains mois avant d’espérer la fin de ces augmentations.

Comme le montre ce graphique publié sur Twitter par Maël Bernier, directrice de la communication du courtier Meilleurtaux, le taux d’usure augmente avec un décalage de plusieurs mois par rapport à l’OAT 10 ans et de ce fait les hausses de taux se font à retardement également :

#immobilier #crédit Le #tauxdusure à 4% en mars 2023 (pour 20 ans et +), un niveau + en adéquation avec les taux moyens de 3% actuels. Cependant, l’écart #OAT10ans et taux moyen quasi-nul, avec toujours une forte volatilité, la hausse des taux n’est donc pas terminée. pic.twitter.com/JCL03e3AvN

— Maël Bernier (@MaelBernier) February 27, 2023

Historiquement, avec un OAT 10 ans de la France à environ 3.15 %, on devrait avoir des taux de prêt immobilier moyens compris entre 3.85 % et 4.35 %. Ce qui n’est aujourd’hui pas possible avec un seuil usurier à 4.00 %. En effet, cela laisse peu de marge pour inclure les frais de dossier et de garantie ainsi que le coût de l’assurance emprunteur.

La suite de cette tendance haussière va être déterminée par l’orientation des taux longs sur les marchés, notamment de l’OAT 10 ans :

- Soit il se stabilise vers 3.00 % ou idéalement plus bas et d’ici 3 à 4 mois les taux d’intérêt pour un crédit immobilier se stabiliseront également aux alentours de 4 %.

- Soit il continue d’augmenter et dans ces conditions, il y aura toujours un temps de retard sur les taux immobiliers qui suivront le mouvement avec une latence temporelle.

Taux immobilier avril 2023 : une hausse qui va ralentir ?

L’augmentation des taux de prêt immobilier a encore été très forte en mars 2023. On ne devrait pas être loin d’un taux d’intérêt moyen de 3.00 %. En ce 1er avril, la Banque de France augmente encore les taux d’usure et les banques vont encore en profiter pour revoir leur grille de taux. De ce fait, il va devenir très difficile de dénicher un taux d’emprunt à moins de 3.00 % et cela même pour les meilleurs dossiers.

Néanmoins, une bonne nouvelle pourrait venir de la crise bancaire actuelle. Les faillites de certaines banques font réagir les banques centrales et les taux à long terme. Cela pourrait déboucher vers une prochaine stabilisation des taux d’ici quelques mois alors qu’on anticipait des hausses étalées sur toute l’année. Voici tout ce que vous devez savoir sur le taux immobilier en avril 2023.

Quelles actualités pour les taux de prêt immobilier en avril 2023 ?

Voici un point sur les derniers chiffres à retenir sur le marché du crédit immobilier et notamment sur le niveau actuel des taux d’intérêt pour financer l’achat d’une maison ou d’un appartement en France.

Taux immobilier moyen : 2.82 %

Alors que l’on était à un taux record de 1.06 % en janvier 2022, les crédits immobiliers souscrits en février 2023 l’ont été avec un taux d’intérêt moyen de 2.82 %. D’après les retours des courtiers que nous verrons ci-dessous dans un tableau comparatif par durée, les moyennes ont encore nettement augmenté en un mois. De ce fait, on devrait retrouver un taux immobilier moyen aux alentours de 3.00 % sur les prêts immobiliers signés au mois de mars 2023. Nous mettrons à jour cet article lorsque l’observatoire Crédit Logement CSA aura communiqué les dernières statistiques à ce sujet.

La remontée des taux est très brutale et pourtant elle a été fortement freiné par le fait que la Banque de France refuse de mettre à jour plus rapidement les taux d’usure.

Voici l’évolution du taux de crédit immobilier mensuel moyen entre 2001 et 2023 :

Et voici les variations des taux immobiliers moyens sur 15, 20 et 25 ans à différentes périodes :

Par rapport aux niveaux records de décembre 2021, on note :

- Une augmentation de 176 points de base pour un prêt sur 15 ans avec un niveau à 2.62 % contre 0.86 %

- Une augmentation de 184 points de base pour un prêt sur 20 ans avec un niveau à 2.83 % contre 0.99 %

- Une augmentation de 183 points de base pour un prêt sur 25 ans avec un niveau à 2.96 % contre 1.13 %

Pour ceux qui veulent démarrer un projet d’achat immobilier et qui se demandent combien peut-on emprunter, la réponse a donc fortement varié avec ce contexte bien moins profitable.

Par exemple, pour un couple avec un salaire cumulé de 3 000 € par mois et une mensualité de 1 000 €, vous ne pouvez plus emprunter que :

- 148 709 € sur 15 ans à 2.62 % contre 168 816 € à 0.86 %, soit une perte de capacité d’emprunt de 20 107 € (- 12 %). Cela diminue même à 144 805 € (-24 011 €, soit -14 %) si l’on prend un taux plus actuel à 3.00 % sur 15 ans.

- 183 107 € sur 20 ans à 2.83 % contre 217 652 € à 0.99 %, soit une perte de capacité d’emprunt de 34 545 € (- 16 %). Cela diminue même à 178 693 € (-38 959 €, soit -18 %) si l’on prend un taux plus actuel à 3.10 % sur 20 ans.

- 211 804 € sur 25 ans à 2.96 % contre 261 242 € à 1.13 %, soit une perte de capacité d’emprunt de 49 438 € (- 19 %). Cela diminue même à 206 322 € (-54 920 €, soit -21 %) si l’on prend un taux plus actuel à 3.20 % sur 25 ans.

Pour connaître votre taux personnalisé en fonction de votre projet (montant du capital, durée de remboursement, mensualités, financement d’une résidence principale, secondaire ou d’un investissement locatif) et de votre situation (revenus, profession, âge, autres crédits, etc.), remplissez dès maintenant cette simulation de prêt immobilier en ligne.

Mise à jour le 19 avril 2023 : le nouveau taux d’intérêt moyen est de 3.04 % sur les crédits souscrits en mars 2023 et même à 3.12 % à mi-avril 2023. Sur 20 ans, la moyenne était déjà à 3.05 % le mois dernier. Comme annoncé, il devient de plus en plus compliqué d’emprunter à moins de 3.00 % actuellement.

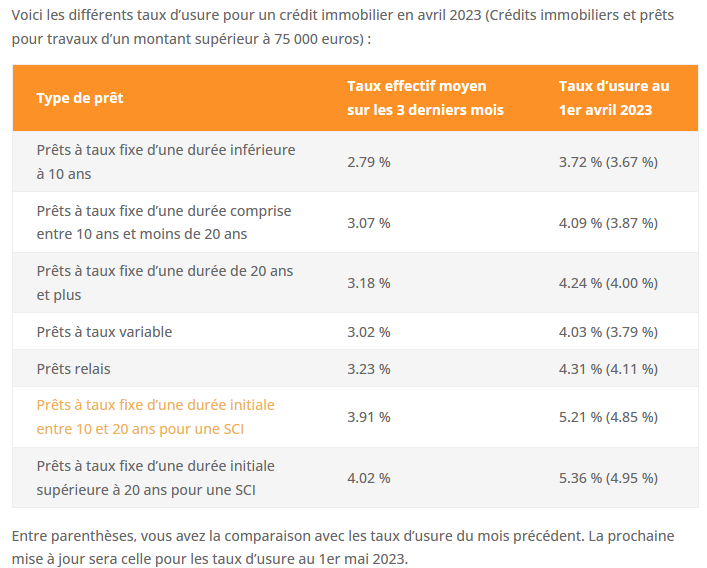

Taux d’usure en avril 2023 : les nouveaux plafonds

Depuis le 1er février, la Banque de France met à jour mensuellement les plafonds usuraires au lieu de trimestriellement. Cela se fera au moins jusqu’au 1er juillet 2023. De quoi faire chuter les risques de blocage à cause d’un décalage trop important entre les taux sur les marchés financiers et ce que les banques peuvent répercuter sur leurs clients. Autrement dit, les banques ne vont plus être obligées de prêter à perte sur un emprunt immobilier.

Voici les nouveaux plafonds des taux d’usure en avril 2023 à ne pas dépasser par une banque lors d’un crédit immobilier :

Pour la plupart des crédits qui se font sur plus de 20 ans, il faudra donc retenir le plafond de 4.24 % sur tout le mois d’avril 2023.

L’un des meilleurs moyens pour faire baisser son TAEG, après avoir négocié son taux d’intérêt, est de chercher à diminuer le coût de l’assurance emprunteur. En effet, plus votre taux d’assurance de prêt immobilier sera bas et plus vous limiterez l’impact sur le coût global de votre financement. De quoi réduire le risque d’un refus de crédit pour cause de dépassement du taux d’usure en plus de celui de pouvoir faire de réelles économies sur vos cotisations d’assurance décès invalidité.

Utilisez notre comparateur d’assurance de prêt immobilier pour découvrir quelle est la meilleure offre en fonction de votre profil et découvrez notre comparatif des meilleures assurances emprunteurs.

Ces contraintes viennent s’ajouter à celles fixées par le HCSF et qui sont toujours en vigueur actuellement :

- Taux d’endettement maximum de 35 % assurance emprunteur comprise

- Durée de remboursement limité à 25 ans maximum

- Avoir un apport personnel suffisant

Seuls 20 % des dossiers peuvent obtenir une dérogation par rapport à ces critères et principalement pour financer l’acquisition d’une résidence principale. Autant dire que pour obtenir un crédit immobilier sans apport pour un investissement locatif, il va falloir de sacrés arguments pour convaincre votre banquier.

Comparaison du taux immobilier moyen en avril 2023 par durée

Comme chaque mois, voici l’évolution du taux de crédit immobilier moyen en ce 1er avril 2023 par rapport à ceux relevés le 1er mars 2023 lors de notre précédente analyse :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

On peut voir que la rapidité de l’augmentation des taux d’intérêt est toujours aussi vive depuis le début de l’année. Les taux actuels sont 15 à 30 points de base plus élevés qu’il y a un mois pour la majorité des emprunteurs. En effet, près de 2 tiers du marché du crédit immobilier se fait aujourd’hui avec une durée d’emprunt de 20 ans ou plus. En complément vous pouvez voir les conditions annoncées par le courtier Pretto qui joue la carte de la transparence.

Comme vous pouvez le voir sur notre comparatif des meilleurs taux, il en est de même pour les taux les plus bas obtenus par les meilleurs clients. Avec la remontée des taux d’usure d’avril, les emprunteurs qui vont réussir à emprunter avec un taux de moins de 3.00 % vont se raréfier fortement et cela même pour les meilleurs dossiers.

La crise bancaire va-t-elle freiner la hausse des taux ?

A ce rythme, les prévisions pour le niveau des taux de prêt immobilier étaient d’environ 4.00 % d’ici la fin de l’année 2023. En effet, avec un taux de l’OAT 10 ans de la France à 3.20 %, il aurait été surprenant que les taux immobiliers puissent rester sous les 4.00 %. Il y a historiquement un écart qui peut aller de 70 à 150 points de base comme nous l’avons vu dans nos précédents articles.

Seulement, la forte remontée des taux commence à faire des dégâts au niveau des banques les moins solides. 3 banques régionales américaines ont fait faillite en mars, dont celle qui a fait le tour des actualités : SVB. Ensuite, c’est au tour de Crédit Suisse, une banque bien plus importante d’attirer les regards avec des difficultés qui s’accumulent avant un rachat par UBS. Pour le moment, les banques centrales et les autorités ont réagi rapidement. Le risque de faillite plus généralisée des banques reste limité, néanmoins cela nécessite de rester attentif à l’évolution de cette crise bancaire.

Le comportement des banques centrales a eu effet de faire réagir rapidement le niveau des taux à long terme. En 2 jours, le niveau de l’OAT 10 ans de la France est passé de 3.25 % à 2.75 %. Depuis, il s’est stabilisé entre 2.65 et 2.90 % :

Ainsi, si cette tendance perdure, cela pourrait permettre à la flambée des taux de crédit immobilier de se calmer dans les prochains mois. Il faut encore du temps pour que les taux d’usure remontent suffisamment et que les banques puissent prêter convenablement par rapport au coût de l’argent pour elles. Les augmentations de taux vont se poursuivre au moins jusqu’au début de l’été. Cependant, il y a une possibilité désormais pour au moins voir les taux se stabiliser par la suite.

Taux immobilier mai 2023

Les difficultés se poursuivent pour ceux qui veulent emprunter pour acheter une maison ou un appartement en mai 2023. Non seulement les taux d’intérêt augmentent encore fortement, mais les banques continuent d’être très rigoureuses dans la sélection des dossiers. Voici un point complet sur les taux de crédit immobilier en mai 2023 et nos conseils pour optimiser votre dossier et augmenter vos chances de négocier un bon prêt immobilier malgré ce contexte défavorable.

Où en sont les taux de crédit immobilier en mai 2023 ?

Voici les dernières statistiques sur les crédits immobiliers souscrits récemment et un point sur les nouveaux taux d’usure en vigueur à partir de ce 1er mai 2023.

Taux d’intérêt moyen de 3.12 % à mi-avril 2023

L’observatoire Crédit Logement CSA a communiqué ces chiffres sur les taux d’emprunt. Les prêts immobiliers souscrits en mars 2023 l’ont été avec un taux moyen de 3.04 %. C’est la première fois que l’on franchit le seuil de 3.00 % depuis près de 10 ans. Alors même que l’on était à 1.05 %, il y a seulement 15 mois. De ce fait, la capacité d’emprunt à chuter à salaire équivalent.

Ces hausses se poursuivent en avril 2023 avec une moyenne sur les 2 premières semaines d’avril à 3.12 %. Comme nous le verrons ci-dessous dans notre analyse des tendances, cela va au moins se poursuivre dans les 3 prochains mois.

Dans le détail des financements réalisés en mars 2023, on observe des moyennes selon les durées de :

- 2.86 % sur 15 ans

- 3.05 % sur 20 ans

- 3.20 % sur 25 ans

Le tableau comparatif ci-dessous, issu des chiffres plus récents des courtiers, montre qu’ils sont désormais supérieurs d’au moins 15 à 20 points de base en ce début mai 2023.

Mise à jour : ce 4 mai 2023, l’observatoire Crédit Logement CSA a communiqué ses chiffres sur les crédits contractés en avril 2023. Le taux d’intérêt moyen s’élève à 3.15 %. Il augmente donc moins vite que sur les 3 premiers mois de l’année (+11 points de base contre +23 points de base en moyenne sur janvier, février et mars). Pour les prêts sur 25 ans, plus de la moitié sont au-dessus de 3.50 %, certains sont mêmes déjà au-dessus de 4.00 %.

Les emprunteurs continuent d’augmenter légèrement les durées de prêt pour compenser cela. Cependant, on atteint rapidement les limites fixées par le HCSF et il ne devrait plus y avoir trop de changement de ce côté dans les prochains mois :

Découvrez également quels sont les meilleurs taux immobiliers actuels par durée et comment les obtenir. Les emprunteurs avec les meilleurs dossiers peuvent considérablement réduire le coût total de leur opération de financement.

Les nouveaux taux d’usure pour mai 2023

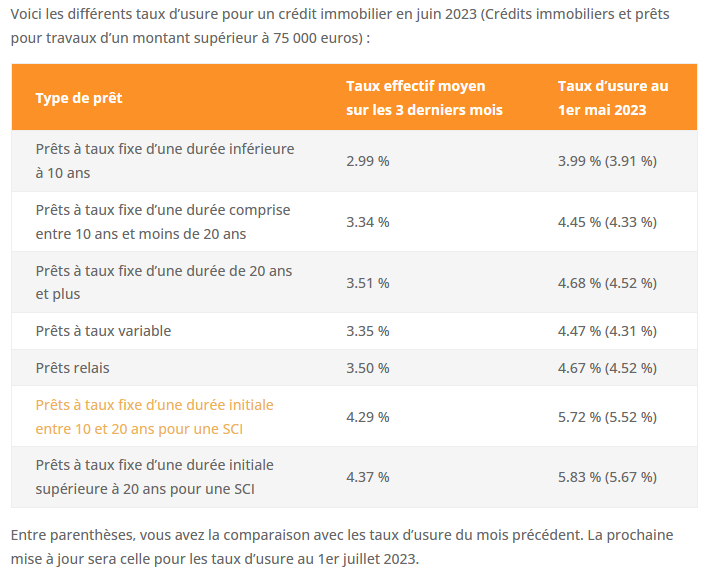

C’est une donnée très importante qui vient limiter l’explosion des taux chaque mois : voici les nouveaux plafonds pour les taux d’usure en mai 2023 selon les durées et les types de prêt :

Avec une limite à 4.52 % sur 20 ans et plus, cela nécessite un taux nominal bien inférieur à 4.00 %. En effet, il faut pouvoir ajouter à cela dans le TAEG les cotisations d’assurance emprunteur, les frais de caution ou d’hypothèque pour les suretés bancaires ou encore les frais de dossier.

Le meilleur moyen pour éviter d’avoir un dossier refusé à cause des taux d’usure est de demander une délégation d’assurance de prêt. Il y a effectivement des marges importantes sur les contrats de groupe des banques, mieux vaut privilégier des assureurs avec des contrats individuels. Il y a de quoi faire d’importantes économies et de limiter le risque de refus par la même occasion. Pour cela, regardez notre dossier sur les meilleures assurances emprunteurs en 2026.

Comparaison du taux immobilier moyen en mai 2023 par rapport à avril 2023

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Les chiffres indiqués représentent les taux nominaux. Cela signifie qu’ils ne tiennent pas compte du coût de l’assurance emprunteur, des frais de garantie ou encore des frais de dossier.

Les conditions peuvent fortement varier d’un profil à un autre ou d’une région à une autre. Pour obtenir un taux personnalisé qui tiendra compte des caractéristiques de votre projet (achat de résidence principale, de résidence secondaire, investissement locatif, montant du capital à emprunter, durée de remboursement, etc.) et de votre profil bancaire actuel (âge, revenus, patrimoine, stabilité professionnelle, autres crédits en cours, etc.), utilisez ce simulateur de prêt immobilier en ligne. C’est gratuit et sans engagement. Vous aurez une réponse en moins de 3 minutes.

Quelles tendances pour l’évolution des taux de crédit immobilier dans les mois à venir ?

Même si leur mise à jour mensuelle plutôt que trimestrielle a permis une remontée plus rapide et plus régulière des taux d’usure, ces derniers ne sont pas encore suffisants pour que les banques acceptent de prêter davantage. De ce fait, il ne fait aucun doute sur l’évolution des taux de prêt immobilier pour les mois de mai, juin et juillet 2023 : ils vont continuer à augmenter. La tendance d’au moins 20 points de base de plus par mois pourrait rester la même. De quoi porter les taux immobiliers moyens entre 3.60 et 3.80 % d’ici à la période estivale.

Plus de doutes subsistent pour les tendances pour la rentrée de septembre 2023 et les derniers mois de l’année. Les taux auront-ils suffisamment augmenté par rapport aux taux directeurs imposés par la BCE pour que les établissements prêteurs financent plus de projets qui sont jugés trop limites actuellement ? La production de crédit ne sera-t-elle pas trop basse par rapport aux objectifs des principaux établissements bancaires ?

S’il y a du changement et au moins une pause dans l’augmentation importante des taux, cela se fera potentiellement à partir d’août ou septembre 2023. Cette probabilité est renforcée par différents facteurs :

- Pour le moment l’OAT 10 ans de la France n’augmente plus. Si cela reste ainsi, les taux de crédit immobilier vont donc finir par retrouver leur tendance long terme qui est située entre 70 et 120 points de base de plus.

- La Banque de France ne prévoit pas pour le moment de conserver une mise à jour mensuelle des taux après juillet 2023. Les plafonds qui entreront en vigueur au 1er juillet 2023 seront donc les mêmes jusqu’au 30 septembre 2023 a priori. Cela pourrait donc marquer un coup d’arrêt.

Pour ne rien manquer de l’évolution des taux d’emprunt immobilier, abonnez-vous gratuitement pour recevoir nos prochains contenus.

Taux immobilier juin 2023

Nouveau mois et nouvelle hausse pour les taux de crédit immobilier. Depuis janvier 2022, ils sont passés d’un taux d’intérêt moyen de 1.06 % à 3.28 %. Ils progressent régulièrement de mois en mois. Ils devraient dépasser la barre des 3.50 % en moyenne d’ici cet été. De plus en plus de dossiers franchissent même le seuil des 4.00 %. Voici tout ce qu’il faut retenir sur les taux de prêt immobilier en juin 2023.

Quel taux de crédit immobilier en juin 2023 ?

Pour commencer, faisons le point sur les dernières statistiques sur le marché du crédit immobilier et en particulier sur les taux d’intérêt constatés ainsi que sur les nouveaux taux d’usure pour juin 2023.

Un taux immobilier moyen de 3.28 %

Il fallait compter en moyenne sur un taux d’emprunt immobilier de 3.15 % pour ceux qui ont emprunté pour financer une maison ou un appartement en avril 2023 et de 3.28 % pour les crédits de mai 2023. En effet, d’après la dernière analyse sur les dossiers de crédits immobiliers de l’Observatoire Crédit Logement CSA, il n’y a eu « que » 11 points de base de plus en un mois en avril et 13 points de base de plus en mai (contre un rythme de 23 points de base par mois sur chacun des 3 premiers mois de l’année).

Dans le détail, voici les moyennes pour un :

- Crédit immobilier pour financer l’achat d’un logement neuf : 3.29 %

- Crédit immobilier pour financer l’achat d’un logement ancien : 3.28 %

- Crédit immobilier pour financer des travaux : 3.25 %

Pour chaque durée type de remboursement, on constate une envolée similaire des conditions :

En l’espace de 5 mois seulement, c’est :

- + 93 points de base en moyenne (+ 221 points depuis janvier 2022)

- + 101 points de base sur 15 ans (+ 229 points depuis janvier 2022)

- + 101 points de base sur 20 ans (+ 239 points depuis janvier 2022)

- + 110 points de base sur 25 ans (+ 239 points depuis janvier 2022)

De quoi chambouler complètement un marché immobilier qui de par sa nature met du temps à s’adapter à ces nouvelles conditions de financement. Cela fait chuter fortement le montant que l’on peut emprunter avec son salaire.

En attendant, l’activité se contracte fortement. La production de crédits immobiliers est à son plus bas niveau depuis la crise des subprimes de 2009 :

Quel taux d’usure pour un crédit immobilier en juin 2023 ?

Comme depuis le mois de février, la Banque de France met à jour chaque mois les taux d’usure. Au lieu de le faire chaque trimestre. Cela permet de mettre à jour plus rapidement ce plafond pour tenir compte des conditions plus réelles rencontrées par les emprunteurs. Cela n’empêche pas encore quelques blocages, mais cela a permis de réduire malgré tout la part des refus de crédit.

Voici les nouveaux taux d’usure pour juin 2023 :

Avec un taux d’usure à 4.68 % sur les prêts de 20 ans et plus, nous allons voir de plus en plus de dossier se faire financer avec un taux d’intérêt de 4.00 % ou plus.

Pour ceux qui peuvent encore rencontrer des risques de refus de prêt, nous vous rappelons que le moyen le plus fort pour faire diminuer votre TAEG et maximiser vos chances d’avoir une offre de prêt est de négocier au mieux votre assurance de prêt immobilier. Pour vous aider à cela, Immobilier Danger vous propose d’étudier en détail les meilleurs contrats d’assurance emprunteur par banque et par assureur.

Le but est de vous aider à vous informer sur les choix possibles et les conditions accessibles selon votre profil. De quoi obtenir le taux d’assurance de prêt immobilier le plus bas possible. Cela vous permettra de réaliser des économies importantes en plus d’augmenter vos chances d’obtenir un crédit immobilier actuellement.

Des modifications sur les critères d’octroi fixés par le HCSF ?

il pourrait y avoir des changements à la marge au niveau des critères d’octroi des prêts de la par du HCSF.

Le Haut Conseil de Stabilité Financière se réunit en juin pour décider d’une possible évolution des mesures. Il ne faut pas s’attendre à de grands bouleversements sur les grands principes :

- taux d’endettement maximum de 35 % qui devrait rester inchangé

- durée d’emprunt limitée à 25 ans (et c’est une excellente chose, surtout vu le niveau des taux)

- toujours très peu d’accord de prêt immobilier sans apport, 10 % du projet reste le minimum recommandé. 20 % d’apport personnel est plus dans la norme actuelle.

Cependant, les contraintes pour déroger sur 20 % des dossiers pourraient être allégées ou la façon de calculer le taux d’endettement pour un investissement locatif pourrait être revue (avec un retour au calcul différentiel).

Comparateur des taux immobiliers moyens en juin 2023

Comme chaque mois, voici un tableau comparatif des taux de crédit immobilier moyens relevés ce 1er juin 2023 chez différents courtiers en prêt immobilier en comparaison (entre parenthèses) avec ceux relevés le 1er mai 2023 lors de notre précédente analyse :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Pour obtenir votre taux de prêt personnalisé selon votre projet et votre situation, consultez notre avis sur le comparateur de Pretto.

Les différences semblent encore importantes d’un mois à l’autre. Les moyennes indiquées par les courtiers continuent d’augmenter de 5 à 30 points de base de plus. La tendance est la même pour les meilleurs taux de crédit immobilier actuels que nous mettons à jour régulièrement. Par exemple, les meilleurs clients des banques ne peuvent espérer mieux qu’un meilleur taux de 3.10 % sur 20 ans ou un meilleur taux de 3.20 % sur 25 ans.

Les taux de crédit immobilier vont-ils se stabiliser un peu en juillet et août 2023 ?

L’OAT 10 ans de la France oscille depuis septembre 2022 dans un canal entre 2.60 et 3.10 % (avec un excès à la baisse à 2.30 % en novembre et un à la hausse à 3.25 % en février 2023). Cette relative stabilité sous les 3.00 % se confirme sur ces dernières semaines et nous continuons de penser que cela pourrait laisser augurer d’une période avec des taux de crédit immobilier plus stables.

Attention, rien ne dit que le point haut est atteint ou le sera prochainement pour les taux immobiliers. Cela signifie seulement que la forte augmentation des taux de ces derniers mois pourrait se calmer un peu. On s’attend à des hausses bien plus faibles sur les mois de l’été, voire à une stabilité. La BCE pourrait malgré tout ajouter d’autres hausses dans les mois à venir, même si l’inflation a ralenti en France en mai 2023.

Seulement difficile de prévoir quoi que ce soit pour la rentrée de septembre 2023. L’inflation se calmera-t-elle réellement d’ici là ? Les banques décideront-elles de faire des efforts sur leurs marges pour tenter de sauver une année difficile pour le crédit immobilier ? Bien malin celui qui peut anticiper cela avec précision et adapter sa stratégie en conséquence. Vous pourrez suivre tout cela sur Immobilier Danger dans les mois à venir.

En outre, si les règles du HCSF sont légèrement assouplies, cela pourrait redonner un peu d’air au marché.

Taux immobilier juillet 2023

Les taux d’intérêt atteignent désormais régulièrement les 4.00 % pour des projets immobiliers sur 20 ou 25 ans. Cela va devenir un taux de crédit immobilier moyen avant la fin de l’année 2023. En effet, la hausse des taux de prêt est loin d’être terminée. Voici un point complet sur tout ce que vous devez savoir sur les taux de prêt immobilier en juillet 2023 avant d’emprunter pour financer l’achat d’une maison ou d’un appartement.

Où en sont les taux de crédit immobilier en juillet 2023 ?

Que se passe-t-il actuellement pour le marché du crédit immobilier en France ? La hausse des taux d’intérêt est-elle toujours aussi forte ? Quels sont les nouveaux taux d’usure pour juillet 2023 ? Quels sont les changements annoncés par le HCSF sur les critères à respecter pour emprunter pour une maison ou un appartement ? Dans ce premier paragraphe, nous faisons un point complet sur les dernières actualités et les derniers chiffres.

Taux de prêt immobilier actuel moyen : 3.28 %

D’après les derniers chiffres de l’Observatoire Crédit Logement CSA, le taux immobilier moyen est de 3.28 %. C’est la moyenne obtenue sur les taux d’intérêt pour des crédits immobiliers souscrits en mai 2023.

Comme vous allez le voir ci-dessous dans notre tableau comparatif, en un mois il y a encore eu de belles augmentations. Ce que l’on retrouvera à travers les prochains chiffres sur les prêts contractés en juin 2023. Nous mettrons à jour cet article dès qu’ils seront communiqués officiellement. On devrait être proche de 3.40 %.

Le nombre d’années pour le remboursement de l’emprunt joue beaucoup sur le niveau des taux. En effet, plus vous remboursez vos mensualités sur de nombreuses années et plus les taux augmentent. Voici les moyennes pour les taux de crédit immobilier selon la durée :

Par exemple, sur un prêt sur 25 ans, on était déjà à 3.52 % sur les emprunts de mai. Les chiffres donnés ci-dessous en provenance de différents courtiers montrent que l’on est désormais plutôt pour un taux moyen aux alentours de 3.85 %. Dans les faits, cela signifie que de nombreux dossiers de financement sur 25 ans se font avec un taux supérieur à 4.00 %. Au niveau du meilleur taux sur 25 ans, on est plutôt vers 3.40 %. D’ici septembre 2023, tous les emprunteurs ou presque auront un taux d’intérêt supérieur à 4.00 % sur cette durée maximale.

Les emprunteurs compensent par des durées plus longues, plus d’apport mais cela ne suffit pas

Pour faire face à une perte de capacité d’emprunt comprise entre 20 et 25 % depuis début 2022, les acheteurs tentent de maintenir leur budget à un certain niveau afin de ne pas renoncer à leur projet ou à ne pas trop le dégrader en rognant sur leurs prétentions (plus loin des secteurs recherchés, plus petit, moins bien équipé, etc.) :

- Une augmentation dans la limite du possible de la durée de l’emprunt : on est actuellement à 250 mois en moyenne contre 235 mois fin 2021 (voir le graphique ci-dessous), soit une augmentation d’environ 15 mois malgré la limitation à 25 ans fixée par le HCSF.

- Un recours beaucoup plus important à leur épargne : le taux du projet financé par l’apport personnel explose depuis quelques mois. Il est difficile d’évaluer ces chiffres car avec des taux aussi élevés et des difficultés pour obtenir un crédit immobilier, on voit revenir de plus en plus d’achat en cash ou avec une proportion de crédit bien plus faible.

Dans le même temps, les prix de l’immobilier ne baissent que doucement en apparence. Cela signifie qu’il est de plus en plus difficile d’acheter de l’immobilier mois après mois.

C’est ce que nous qualifions de nouvelle bulle immobilière. Dans cet autre article, vous verrez graphiquement à quel point la situation redevient critique.

Ainsi, il est légitime de se poser la question « dois-je acheter un bien immobilier en 2023 ou attendre une (vraie) baisse des prix ?« .

Léger ajustement des critères du HCSF sur les critères d’octroi d’un crédit immobilier

Il ne fallait pas s’attendre à de grands bouleversements lors de la réunion de mi-année du HCSF (Haut conseil en stabilité financière). Les principales règles d’octroi de prêt immobilier restent les mêmes en 2023 :

- Durée maximale d’emprunt de 25 ans (27 ans pour un projet en VEFA avec un différé de 2 ans)

- Taux d’endettement maximum de 35 % assurance emprunteur comprise

- Un minimum d’apport personnel

Jusque-là les banques pouvaient déroger à ces critères pour seulement 20 % des dossiers. Parmi ces dérogations, seulement 20 % pouvait concerner le financement d’un investissement locatif.

Désormais, le HCSF garde le même taux global de dérogations, mais il autorise plus de flexibilité aux banques avec 30 % de locatif possible au sein de ces dossiers dérogatoires.

Un autre léger changement technique permet de lisser ces taux dérogatoires sur plusieurs trimestres. Ainsi, si une banque dépasse le quota sur un trimestre, elle peut compenser cela sur les 2 trimestres suivants.

De quoi offrir un petit peu plus de souplesse aux établissements prêteurs, mais pas de quoi relancer un marché du crédit immobilier en berne.

Par ailleurs, certains espéraient un retour du calcul différentiel pour les investisseurs. Il n’en sera rien, la banque pourra seulement l’utiliser en interne avant de valider une dérogation. Les investisseurs qui auront les meilleurs dossiers pourront peut-être espérer un accord pour un prêt d’investissement locatif sans apport.

Taux d’usure en juillet 2023 : 5.09 % sur 20 ans et plus

Le gouvernement a annoncé que la mise à jour mensuelle du taux d’usure pour un crédit immobilier serait maintenu au moins jusqu’au 1er trimestre 2024 au lieu de revenir à une mise à jour trimestrielle à partir de juillet 2023 comme cela été prévu initialement.

Chaque mois, nous continuerons donc de vous informer sur cet élément-clé qui vient fixer le taux TAEG maximum auquel une banque peut vous prêter pour un prêt immobilier. Ce seuil varie selon la durée de votre emprunt. Voici donc les taux d’usure pour juillet 2023 :

Avec une augmentation de 41 points de base pour la majorité des crédits immobiliers (5.09 % contre 4.68 %), les banques vont avoir la possibilité de bien augmenter leur taux ce mois-ci. Pour rappel, il n’y avait eu une hausse que de 16 points de base le mois dernier.

Pour éviter un refus à cause de cela, il faut jouer sur tous les coûts d’un crédit immobilier :

- Trouver le taux le plus bas possible pour réduire le coût des intérêts => pour cela, utilisez notre comparateur de crédit immobilier en ligne.

- Trouver la meilleure assurance emprunteur possible selon les garanties désirées (la seconde grande part des frais à payer lors d’un financement) => pour cela il ne faut pas hésiter à faire jouer la concurrence et à demander une délégation d’assurance. Vous pouvez comparer gratuitement jusqu’à 40 assurances de prêt immobilier.

- Négocier les frais de dossier de prêt immobilier : même si cela est lus marginal, tous les établissements bancaires n’ont pas les mêmes pratiques

- Choisir la garantie de crédit immobilier avec les frais les plus bas selon les possibilités que vous avez (cautionnement mutuel, hypothèque, nantissement, privilège de prêteur de deniers, etc.)

Comparateur du taux immobilier moyen en juillet 2023

Chaque mois nous comparons les taux de crédit immobilier moyens annoncés par différents courtiers en prêt par rapport à ceux du mois précédent. Cela permet de suivre la tendance actuelle et de voir l’ampleur des variations mensuelles. Voici donc une comparaison des taux immobiliers moyens au 1er juillet 2023 avec ceux du 1er juin 2023 (chiffres entre parenthèses) :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

On peut voir que ces taux nominaux (c’est-à-dire hors assurance et frais de garantie) ont encore fortement augmenté au cours du mois de juin. Malheureusement, alors que l’on aurait pu espérer une accalmie cet été, il n’en sera a priori rien. En effet, les banques semblent vouloir préférer retrouver des marges plus positives avant de réellement relancer la production de crédit immobilier. Tant que la rentabilité ne sera pas redevenue plus intéressante pour elles, elles vont garder le robinet du prêt immobilier au ralenti.

Attention, chaque établissement prêteur fait évoluer ses conditions régulièrement et assez distinctement par rapport à ses concurrents. Actuellement, cela nécessite de bien suivre les actualités au niveau de chaque groupe bancaire. Pour cela, un courtier en prêt immobilier pourra très efficacement vous orienter vers la banque la plus adaptée au moment où vous aurez besoin d’un financement.

Quelle tendance d’évolution pour les taux de prêt immobilier durant cet été 2023 ?

Il n’y aura vraisemblablement pas de pause cet été pour la hausse des taux immobiliers. En effet, les banques ont majoritairement décidé d’augmenter au maximum possible les taux d’intérêt. Et cela va durer tant qu’elles n’auront pas retrouvé un niveau de marge suffisant sur ce type de produit. Attendez-vous donc à de nouvelles augmentations en juillet et août sur les barèmes des taux de prêt immobilier. Vous pourrez les suivre avec notre mise à jour régulière des meilleurs taux immobiliers actuels.

Jusque-là de grandes banques nationales ferment quasi-complètement le robinet du crédit immobilier. Seuls leurs meilleurs clients et certains dossiers qu’elles ne peuvent pas refuser passent encore. Néanmoins, on devrait d’ici quelques mois les voir revenir sur le marché. En effet, avec des taux qui vont atteindre les 4 % en moyenne prochainement, un taux d’usure qui va dépasser les 5 % et pour le moment un taux de l’OAT 10 ans qui reste sous les 3 %, les conditions vont s’améliorer pour les établissements bancaires d’ici la rentrée.

De plus, avec une année 2023 qui aura été très calme, les objectifs pourront être différents pour 2024. Or, il faut parfois 2 mois entre la première demande de crédit immobilier et le réel déblocage des fonds. Ainsi, dès le mois de novembre 2023, une banque va déjà chercher à se positionner pour atteindre ses objectifs de 2024. Plusieurs d’entre elles ont fait une croix sur cette année 2023 et elles devraient revenir progressivement sur le marché dans les derniers mois de l’année.

Les conditions d’emprunt vont donc encore se dégrader avec des taux de crédit immobilier encore plus élevés, mais il y aura plus d’établissements prêteurs en concurrence et cela devrait permettre de fluidifier un peu plus le marché. De quoi relancer l’intérêt pour des comparaisons de prêt immobilier.

Taux immobilier août 2023

La forte augmentation des taux de crédit immobilier a des conséquences importantes sur le marché, comme nous l’avons vu dans notre dernière actualité. Malheureusement, elle va se poursuivre en août 2023 et dans les mois à venir comme nous allons le voir ci-dessous. Voici tout ce qu’il faut savoir sur les taux de prêt immobilier en août 2023 et nos conseils pour bien emprunter dans ce contexte.

Quel taux de prêt immobilier en août 2023 ?

Nous verrons tout d’abord comment les taux immobiliers augmentent ces derniers temps. Puis nous verrons quel impact cela a sur le niveau d’apport pour un projet immobilier actuel avant de conclure cette première partie avec les nouveaux taux d’usure encore fortement en hausse ce mois-ci.

Taux de crédit immobilier moyen : 3.45 %

Sur les crédits immobiliers contractés en juin 2023, le taux d’intérêt moyen s’élève à 3.45 % d’après l’observatoire Crédit Logement CSA. Nous mettrons à jour cet article avec les taux pour les prêts signés en juillet dès qu’ils seront en ligne.

Il faut revenir à 2012 pour voir des taux aussi élevés. La période de taux très bas est bel et bien derrière nous. Il faut craindre un retour à des niveaux observés en 2008-2009 comme nous le verrons à la fin de cet article.

Voici les moyennes qu’il faut retenir actuellement :

- Taux de crédit immobilier sur 15 ans : 3.32 %

- Taux de crédit immobilier sur 20 ans : 3.51 %

- Taux de crédit immobilier sur 25 ans : 3.69 %

Mise à jour le 3 août 2023 : l’observatoire Crédit Logement CSA vient de communiquer ce jour les derniers chiffres sur les crédits immobiliers souscrits en juillet 2023. Le taux d’intérêt moyen s’élève désormais à 3.61 % (+ 16 points de base en un mois). Dans le détail, on observe un taux moyen de :

- 3.52 % sur 15 ans (+ 20 points de base en un mois)

- 3.73 % sur 20 ans (+ 22 points de base en un mois)

- 3.89 % sur 25 ans (+ 20 points de base en un mois)

Cette flambée des taux continuent de peser sur la production de crédit qui fait -51.5 % en niveau trimestriel glissant à fin juillet 2023 (-50.5 % pour le nombre de prêts).

Montant d’apport personnel en 2023

Dans notre page sur « combien la banque peut me prêter pour un prêt immobilier« , nous détaillons comment faire le calcul pour savoir le montant maximum que vous pouvez emprunter avec votre salaire.

La flambée des taux depuis 18 mois est venue faire fondre la capacité d’emprunt des acheteurs. On parle de 20 à 25 % de capital empruntable en moins avec la même mensualité et la même durée.

Pour s’adapter à cela et au fait que les prix de l’immobilier mettent du temps à s’ajuster à la baisse en conséquence, les acquéreurs ont tendance à recourir à plus d’apport personnel pour financer leur achat de maison ou d’appartement.

Vous pouvez voir dans notre article sur combien d’apport pour acheter une maison ou un appartement en 2026 à quel point les montants apportés sont de plus en plus importants.

Quelques rares chanceux parviennent toutefois à obtenir encore un emprunt immobilier sans apport, mais c’est bien plus difficile qu’il y a quelques années. Certaines banques ne se contentent plus d’un apport de 10 % du prix du bien, il est actuellement préférable d’avoir une somme plus conséquente à investir dans son acquisition.

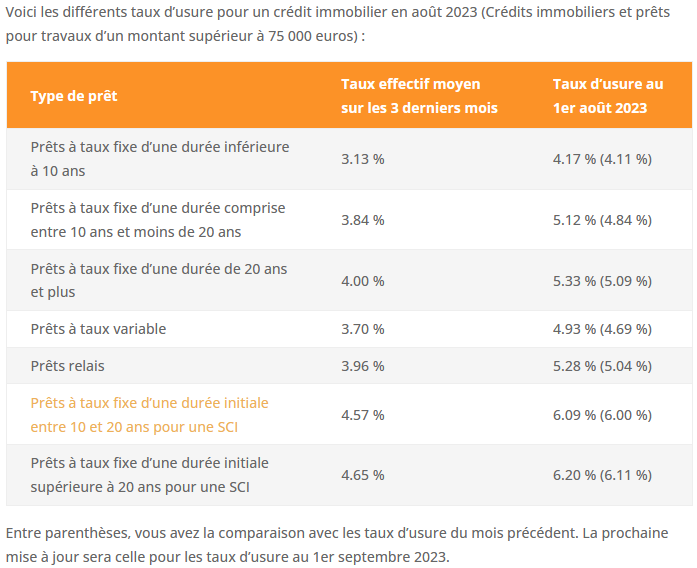

Taux d’usure en août 2023 : 5.33 % sur 20 ans et plus

Comme chaque mois depuis le début de l’année, la Banque de France met à jour les plafonds qui limitent les taux TAEG auxquels les banques peuvent prêter selon la nature du projet.

Voici les nouveaux taux d’usure pour août 2023 :

Avec un taux d’usure à 5.33 % pour les prêts immobiliers pour une durée de remboursement de 20 ans ou plus, cela fait + 24 points de base par rapport au mois de juillet.

Cette nouvelle augmentation des taux d’usure va permettre aux banques de poursuivre leurs augmentations des taux pour les crédits immobiliers. Il n’y a pas de pause estivale. La flambée des taux va se poursuivre en août 2023 et comme nous le verrons ci-dessous au moins jusqu’à la fin de l’année 2023.

Comparaison du taux immobilier moyen en août 2023

Notre comparaison mensuelle des taux de crédit immobilier moyens annoncés par différents courtiers permet de voir rapidement quelle est l’orientation globale des taux et de mesurer les écarts d’un mois sur l’autre. Voici les taux de prêt immobilier moyens de ce 1er août 2023 en comparaison, entre parenthèses, avec ceux relevés le 1er juillet 2023 :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

Pour obtenir une réponse pour un taux de crédit plus personnalisé que ces moyennes en fonction de votre profil (âge, activité professionnelle, revenus, patrimoine, déjà propriétaire ou locataire, etc.) et de votre projet d’achat (région, résidence principale, secondaire ou investissement locatif, capital, nombre d’années, etc.), réalisez gratuitement une simulation de crédit immobilier en ligne. C’est gratuit et sans engagement.

Les taux indiqués dans ce tableau ne sont que des moyennes fournies par les courtiers. Les meilleurs dossiers obtiennent des taux beaucoup plus bas, comme vous pouvez le voir sur notre baromètre des meilleurs taux. Certains auront des taux un peu plus élevés, c’est parce qu’ils présentent un dossier plus risqué pour la banque. Celle-ci se protège donc des risques en prenant plus de marge sur le coût de ce crédit.

Tendance : des taux immobiliers à plus de 4.00 % en septembre 2023 et à plus de 5.00 % début 2024 ?

La Banque Centrale Européenne (BCE) vient d’annoncer une nouvelle augmentation de ses taux directeurs pour réduire une inflation qui est toujours forte. Il en est de même pour la FED aux États-Unis. Autant dire que les taux pour des crédits immobiliers en France vont continuer d’augmenter fortement dans les mois à venir.

En août 2023, il devient de plus en plus difficile d’obtenir un taux d’intérêt inférieur à 4.00 % sur une durée de remboursement de 20 ou 25 ans. Il le sera encore plus en septembre 2023 où le taux immobilier moyen devrait dépasser ce seuil.

Le pire est peut-être devant nous. Alors que le marché immobilier souffre déjà beaucoup avec des taux à 3.50 – 4.00 %, on se dirige tout droit vers des taux immobiliers à 5.00 % et plus pour début 2024. Sur les derniers mois de 2023, on devrait déjà voir les taux pour les dossiers les plus fragiles dépasser cette barre symbolique. Cela sera rendu possible par les futures hausses des taux d’usure (pas avant octobre néanmoins). Ensuite, cela va s’étendre progressivement à d’autres profils jusqu’à devenir la norme en 2024.

Taux immobilier septembre 2023

Où en sont les taux de crédit immobilier en septembre 2023 ? Quelles sont les conditions pour emprunter ce mois-ci ? Et dans les mois à venir, peut-on espérer une baisse des taux ? Immobilier Danger fait un point complet sur les taux d’intérêt pour un prêt immobilier en septembre 2023.

Quel taux d’emprunt en septembre 2023 ?

Retrouvez pour commencer les derniers chiffres officiels sur les taux d’intérêt de prêt immobilier avant de voir les nouveaux plafonds relevés pour les taux d’usure à partir de ce 1er septembre 2023.

Taux immobilier moyen à 3.61 %

Sur les crédits immobiliers souscrits en juillet 2023, le taux d’intérêt moyen s’élève à 3.61 %. Ce sont les derniers chiffres dévoilés à ce jour par l’Observatoire Crédit Logement CSA. Nous mettrons à jour cette page avec les taux des prêts contractés en août dès qu’ils seront publiés.

Mise à jour le 7 septembre 2023 : les chiffres sur les crédits contractés en août 2023 sont sortis. Le taux d’intérêt moyen s’élève désormais à 3.80 %. Il est de 3.72 % sur 15 ans, de 3.92 % sur 20 ans et de 4.08 % sur 25 ans. La durée de remboursement moyenne reste stable à 250 mois.

Le choix du nombre d’années pendant lesquelles vous allez rembourser votre crédit joue beaucoup sur le coût total des intérêts. Chaque mois ou année supplémentaire fait exploser un peu plus le coût total. Cela provient également du fait que les taux pratiqués par les banques sont plus élevés sur des durées plus importantes.

Comme vous pouvez le voir ci-dessous avec notre indicateur avancé basé sur les chiffres communiqués par les courtiers, les taux ont augmenté d’environ 20 points de base depuis. Par exemple, sur 25 ans, on est plutôt aux alentours de 4.10 %.

Taux d’usure en septembre 2023

Le niveau des taux d’usure pour un crédit immobilier a pris de plus en plus d’importance ces derniers trimestres. C’est lui qui limite chaque mois les augmentations des taux que peuvent appliquer les banques. Sans cela, nous serions déjà depuis longtemps à des taux de 5 ou 6 % comme aux États-Unis ou dans d’autres pays occidentaux qui répercutent plus rapidement les changements du marché.

Pour limiter les blocages, la Banque de France met à jour mensuellement ses taux d’usure depuis le début de l’année 2023. Voici donc les nouveaux plafonds que les banques ne peuvent pas dépasser pour le taux TAEG d’un emprunt pour l’achat d’un logement :

Les risques de refus de crédit diminuent fortement par rapport au début de l’année. Néanmoins, il est toujours utile, ne serait-ce que pour votre portefeuille de chercher à réduire tous les frais liés à un prêt immobilier (intérêts à payer, frais de garantie, d’assurance emprunteur). Sur Immobilier Danger vous trouverez tout ce qu’il faut pour cela grâce à nos nombreuses informations, nos conseils et nos comparateurs gratuits.

Comparatif des taux de crédit immobilier moyens en septembre 2023

Pour mesurer les variations d’un mois sur l’autre selon la durée d’un emprunt, voici une comparaison des taux de prêt immobilier moyens annoncés par différents courtiers ce 1er septembre 2023 par rapport à ceux relevés le 1er août 2023 lors de notre dernière analyse :

| Courtier \ Durée | 10 ans | 15 ans | 20 ans | 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ||||

| Empruntis | ||||

| ACE | ||||

| Cyberpret |

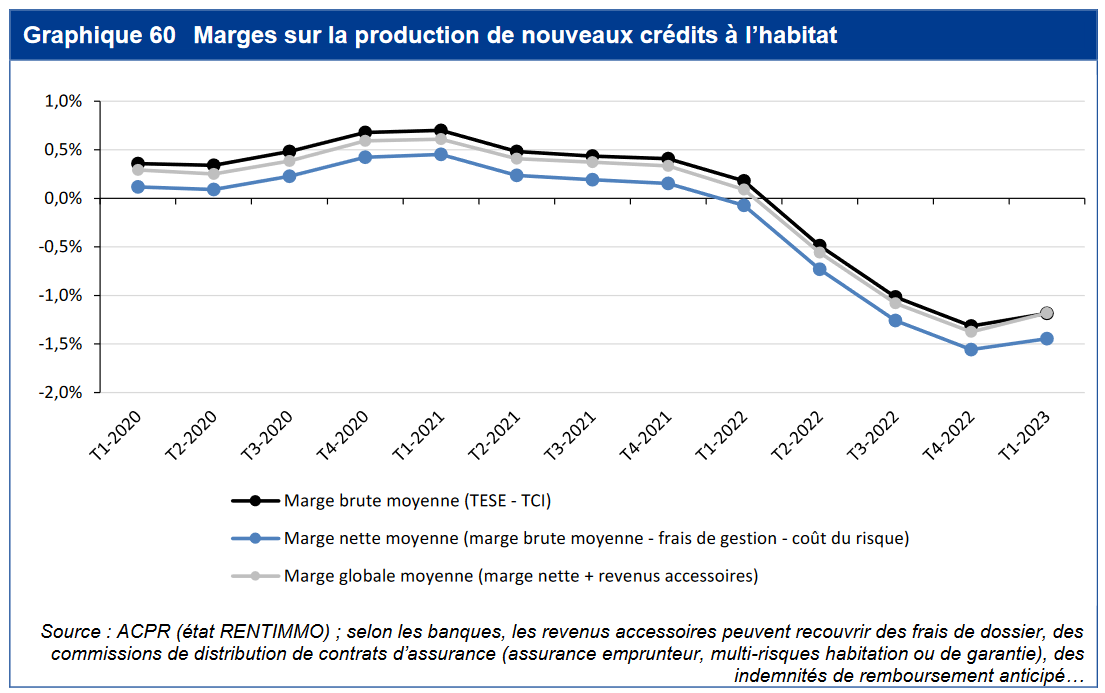

Cela augmente encore, mais les hausses ont été plus limitées ces dernières semaines. Comme nous le verrons ci-dessous, les banques perdent encore de l’argent ou du moins n’en gagnent toujours pas en prêtant pour de l’immobilier depuis plusieurs trimestres. Même si les choses s’améliorent, il faut s’attendre à d’autres augmentations dans les prochains mois.

Il s’agit dans ce tableau comparatif des taux nominaux. Pour un taux TAEG, il faudra inclure en plus le coût de l’assurance de prêt, les frais de dossier ou de garantie, etc.

Attention, ces moyennes cachent de forts écarts entre les clients qui obtiennent les meilleurs taux et ceux qui subissent des conditions bien moins intéressantes. Une banque régionale a été la première à annoncer un taux à 5.05 % pour un profil moins privilégié.

Pourquoi les taux immobiliers vont continuer d’augmenter dans les prochains mois ?

Les taux d’intérêt pour financer un achat de maison ou d’appartement en France sont passés assez rapidement de 1 % à près de 4 %, comme le montre notre historique du taux immobilier depuis 40 ans. On pourrait penser que cela va rapidement s’arrêter, voire qu’une baisse des taux va arriver dans les mois à venir.

C’est pourtant loin d’être le cas.

En effet, longtemps bloquées par le taux d’usure trop bas, les banques n’ont pas pu répercuter toutes les hausses de taux qu’elles ont subies. Le coût du refinancement a explosé. De ce fait, les banques perdaient de l’argent à chaque fois qu’elles accordaient un crédit immobilier en 2022 et en ce début d’année 2023. C’est ce que montre ce graphique issu de l’étude sur le financement à l’habitat en 2022 de l’ACPR de la Banque de France (Autorité de Contrôle Prudentiel et de Résolution) :

De quoi mieux comprendre avec des chiffres ce que l’on explique depuis plusieurs mois : les banques ont fermé le robinet du crédit immobilier car elles ne veulent pas prêter à perte.

Cela commence à aller mieux. Avec un AOT 10 ans qui se stabilise autour de 3 % et des taux de crédit immobilier qui ont fortement augmenté ces derniers mois, les pertes se réduisent progressivement. Néanmoins, il faudra encore quelques mois pour que les banques redeviennent bénéficiaires sur ce type de produit. Et cela passera par de nouvelles hausses des taux tant que la Banque Centrale Européenne (BCE) ne baissera pas ses taux directeurs.

Il faut s’attendre à voir les taux se rapprochaient des 5 % d’ici début 2024 pour la majorité des crédits qui sont sur 20 ou 25 ans.

Pour rappel, le prêt immobilier reste un produit d’appel pour les banques. C’est ce qui leur permet de capter de nouveaux clients pour plusieurs années. Elles sont prêtes à ne pas gagner beaucoup d’argent sur ce type de financement si cela leur permet de capter des clients pour une longue durée.

Elles misent alors sur la possibilité de vous proposer d’autres produits plus rentables pendant ces années (assurances (assurance habitation, auto, santé, etc.), différents placements (assurance-vie ou autres produits d’épargne), cartes bancaires et autres services). Cependant, elles ne sont pas prêtes pour autant à perdre trop d’argent pour attirer de nouveaux clients.

Taux immobilier octobre 2023

Jusqu’où vont monter les taux de prêt immobilier ? Il est désormais devenu plus compliqué d’obtenir un taux d’intérêt en dessous de 4.00 % sur 20 ou 25 ans et cela même pour les meilleurs clients qui obtiennent les taux les plus bas actuels. On voit même apparaître des dossiers avec des taux supérieurs à 5.00 %. Néanmoins, il y a quelques bonnes nouvelles à connaître sur le marché du crédit immobilier. Découvrez tout ce qu’il faut savoir sur les taux de crédit immobilier en octobre 2023.

Tout l’actualité des taux de crédit immobilier en octobre 2023

Pour ne manquer aucune information importante, voici les dernières statistiques officielles sur les taux de prêt immobilier en France, les dernières actualités marquantes sur les tendances pour le crédit immobilier et un point sur les nouveaux taux d’usure en octobre 2023.

Taux de crédit immobilier moyen en octobre 2023 à 3.80 %

Les taux d’intérêt moyens pour un crédit immobilier retrouvent un niveau auquel ils n’avaient pas été depuis 2012. Et bientôt, il faudra revenir à 2009 pour retrouver des taux d’emprunt aussi haut comme vous pouvez le voir sur cet historique des taux immobiliers depuis 40 ans.

En effet, les derniers chiffres de l’observatoire Crédit Logement CSA sur les crédits immobiliers souscrits en août 2023 donnent un taux immobilier moyen de 3.80 %.

Celui sur les prêts de septembre 2023 devrait approcher les 4.00 %. Nous mettrons à jour cette page dès que les données des emprunts de septembre seront disponibles.

Dans le détail, voici les moyennes selon la durée de remboursement :

En août, pour des crédits immobiliers sur une durée de 25 ans, 3 emprunteurs sur 4 obtenaient un taux supérieur à 4.00 % (ce sera quasiment 100 % en octobre 2023). Les emprunteurs avec moins d’apport personnel devaient même supporter des taux supérieurs à 4.50 %, voire à 4.75 % pour les moins bien lotis. Du jamais vu depuis l’été 2011.

La durée moyenne des crédits se stabilise à 250 mois (soit 20 ans et 10 mois) depuis quelques mois. Il faut compter 273 mois (22 ans et 9 mois) pour financer l’achat d’un logement neuf et 261 mois (21 ans et 9 mois) pour financer l’achat d’un logement ancien. Les prêts travaux qui sont inclus dans ces statistiques viennent réduire la moyenne à 250 mois.

A noter, la part des prêts de moins de 15 ans augmente sensiblement pour passer de 13.9 % au 1er trimestre à 15.6 % en août.

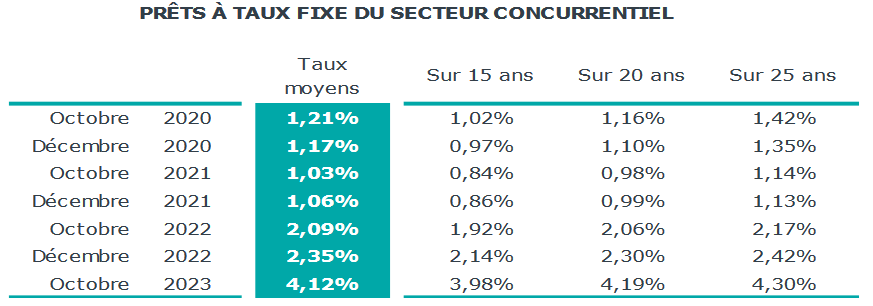

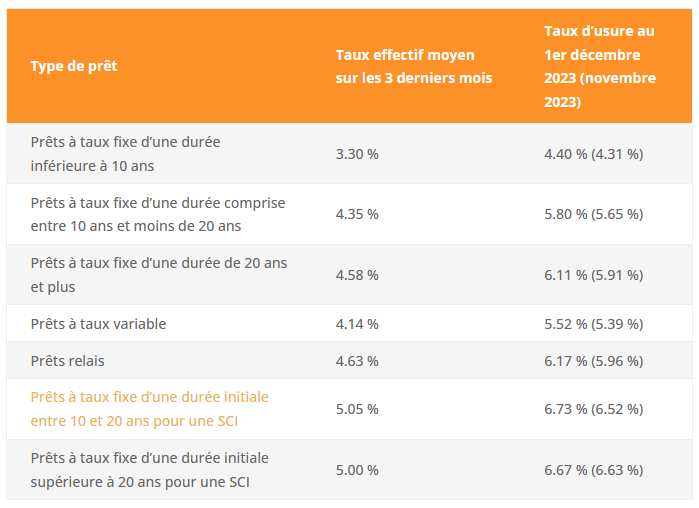

Nouvelle hausse des taux de la Banque Centrale Européenne (BCE)