Immobilier 2022 : évolution des prix, des taux, de l'IRL et autres informations à retenir

Que s’est-il passé durant l’année 2022 sur le marché immobilier en France ? Voici un bilan complet de toutes les évolutions du marché immobilier en 2022 pour un rappel exhaustif de ce qu’il s’est passé cette année-là. Nous reprenons ici les informations principales diffusées dans les actualités immobilières sur Immobilier Danger.

Immobilier Danger reprend donc sur cette page ses nombreuses actualités immobilières publiées en 2022 pour faire une synthèse de l’évolution des prix de l’immobilier, des taux de crédit, de l’indice de référence des loyers (IRL), des conditions pour la loi Pinel, de la taxe foncière et de la taxe d’habitation, etc. De quoi se souvenir de tout ce qui a compté pour l’immobilier en 2022.

Évolution de l’immobilier en 2022 : baisse des ventes, hausse des prix, forte hausse des taux

Pour mémoire, voici les points essentiels à retenir sur l’immobilier en 2022.

Il y a beaucoup d’informations, pour retrouver plus facilement celles qui vous intéressent, utilisez le sommaire ci-dessus.

Nombre de transactions immobilières en 2022 : le marché se calme

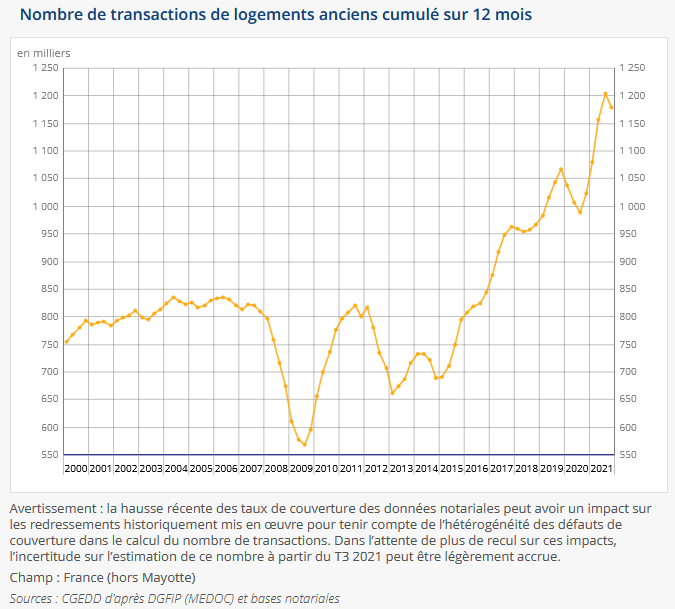

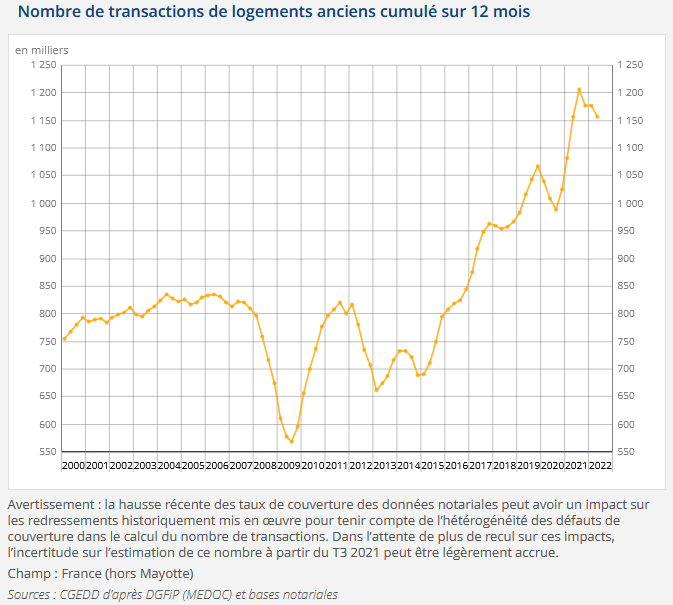

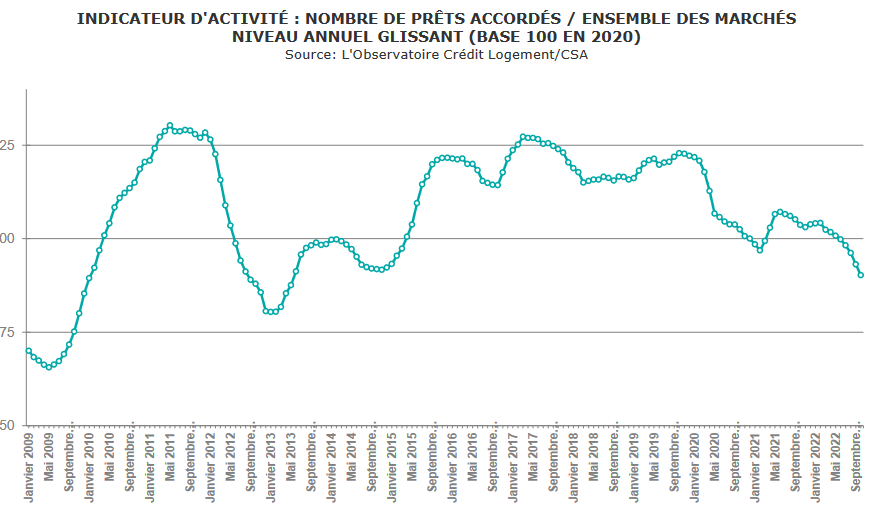

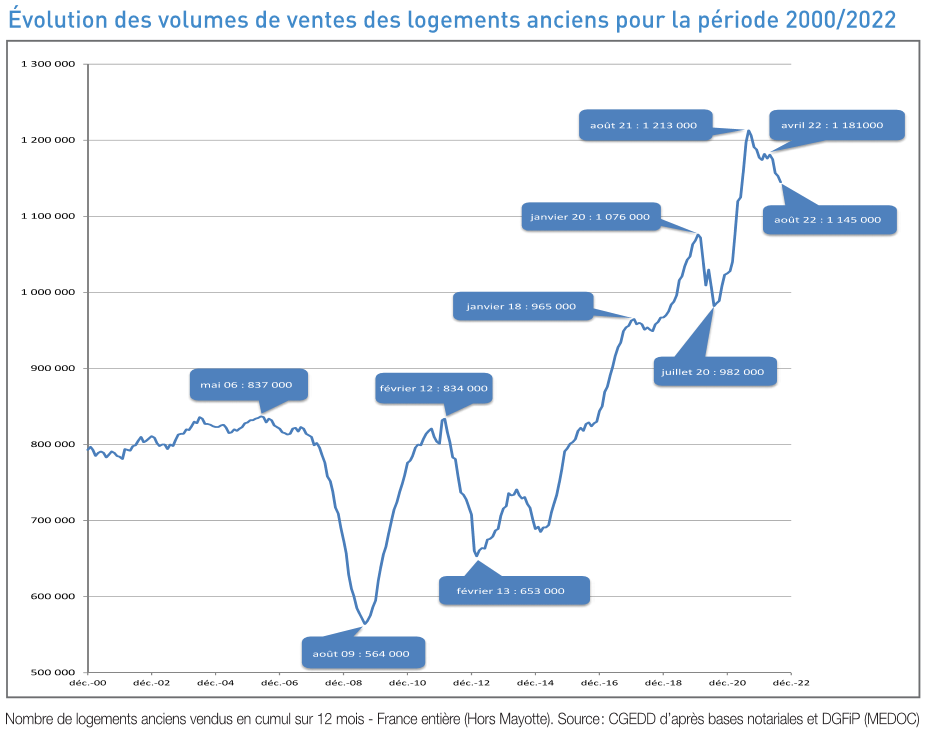

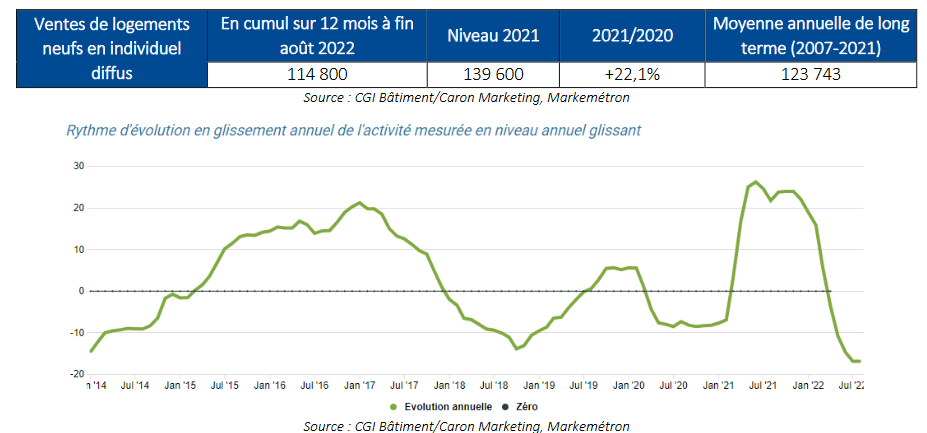

Après le pic observé sur le marché immobilier en 2021 suite à l’après Covid et à des taux d’emprunt toujours extrêmement bas, on constate un net changement d’ambiance en 2022 sur fond de forte hausse des taux et d’explosion de l’inflation.

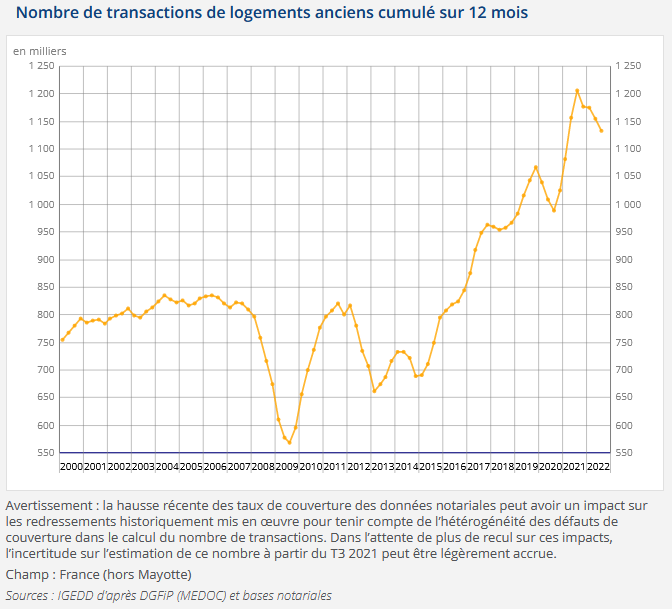

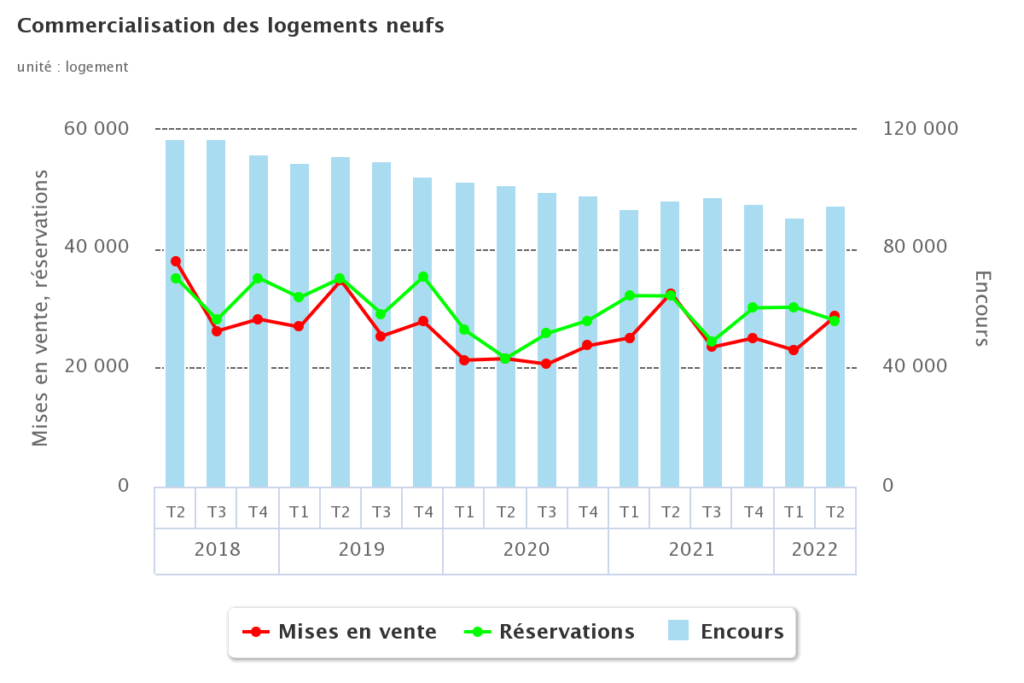

Les transactions immobilières sont moins nombreuses. À fin septembre 2022, on est à 1 133 000 transactions dans l’immobilier ancien sur 12 mois glissants d’après l’indice notaires-INSEE :

Comme vous pourrez le voir dans nos actualités plus récentes, cela a marqué le début d’une forte chute des ventes de logements anciens. Le bilan de 2024 est bien moins positif.

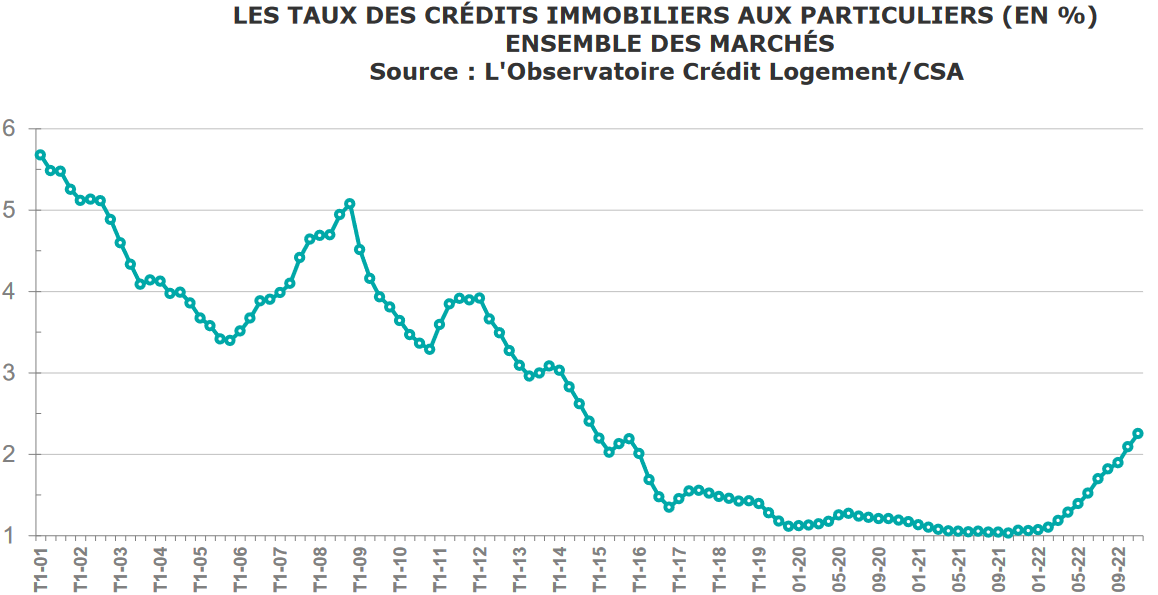

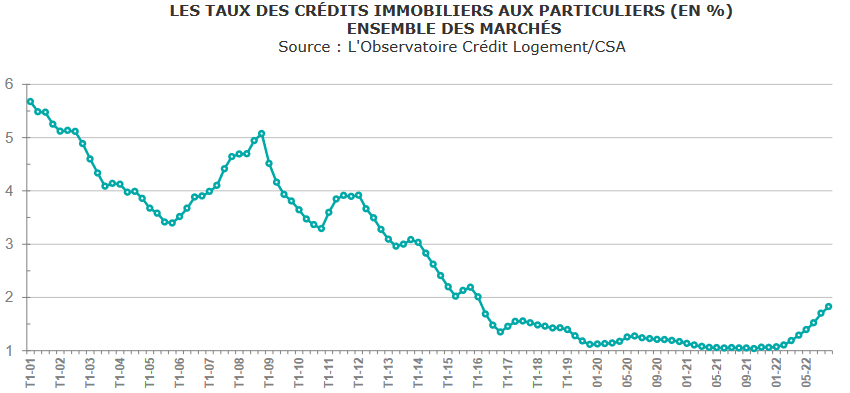

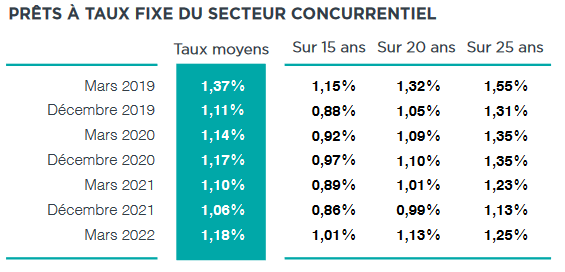

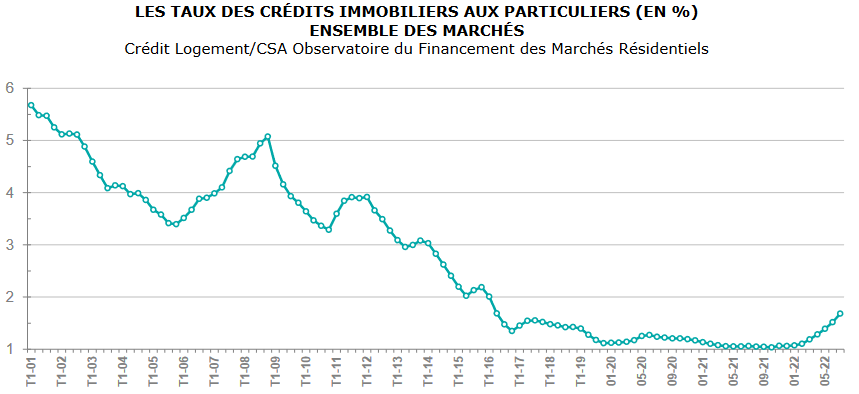

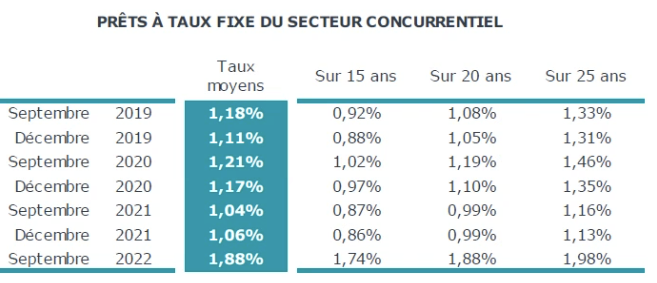

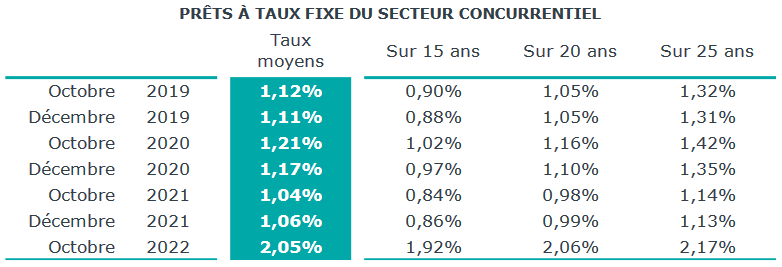

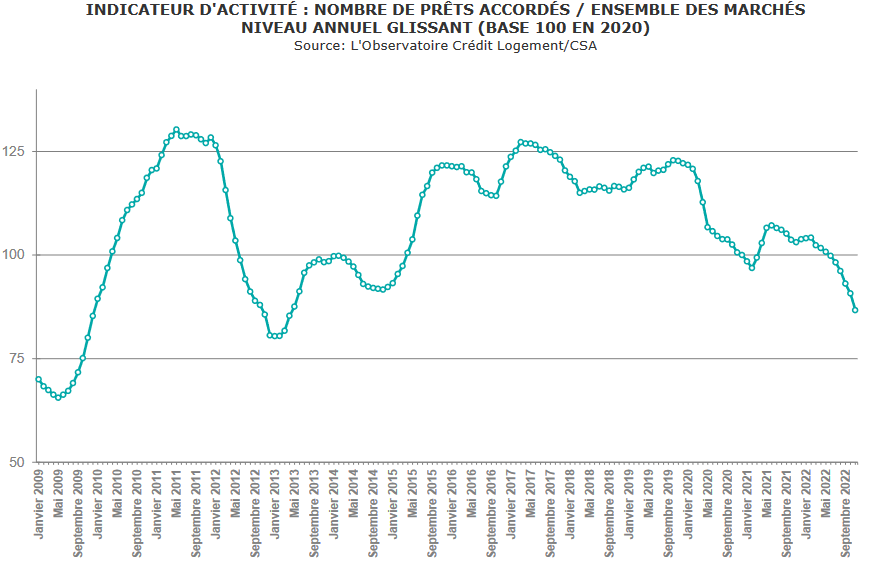

Des taux de prêt immobilier en forte hausse sur toute l’année 2022

L’année 2022 aura été l’année où les taux de crédit immobilier ont connu leur plus forte augmentation annuel depuis plus de 15 ans après avoir battu un record à la baisse en 2021. L’année 2022 a débuté avec un niveau historiquement bas à 1.06 %. Le taux d’intérêt moyen a alors commencé à remonter un peu sur les premiers mois de l’année avant d’exploser de mois en mois jusqu’à atteindre 2.25 % sur la fin de l’année 2022.

Ce qui a fortement commencé à impacter le marché. Comme nous l’avons vu ci-dessus, d’abord par un fort ralentissement des ventes et cela se traduira durant les années suivantes par des baisses de prix.

Voici l’évolution du taux immobilier moyen jusqu’à fin 2022 :

Cette forte hausse des taux entraine une chute progressive de la capacité d’emprunt et fait fondre petit à petit le pouvoir d’achat des acheteurs.

Retrouvez tout sur le taux immobilier 2022 avec un historique complet mois par mois et un point sur les meilleurs taux de l’époque pour chaque durée de remboursement.

Découvrez également tout sur l’évolution du taux immobilier en 2025 et le taux de prêt immobilier en mai 2025.

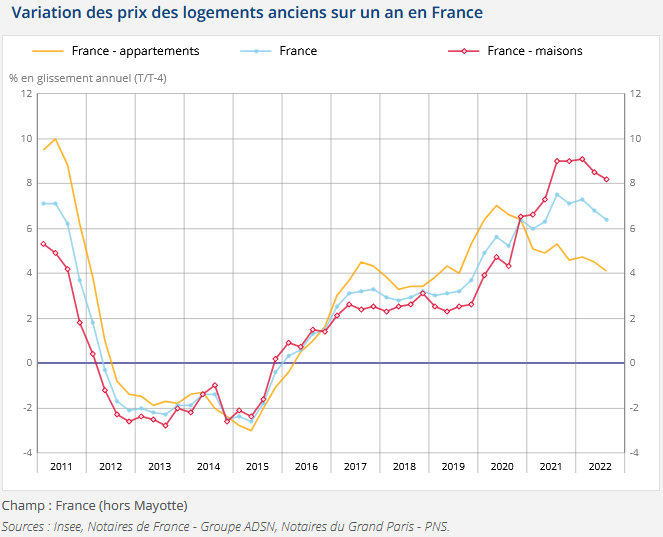

Des prix qui augmentent encore beaucoup, mais…

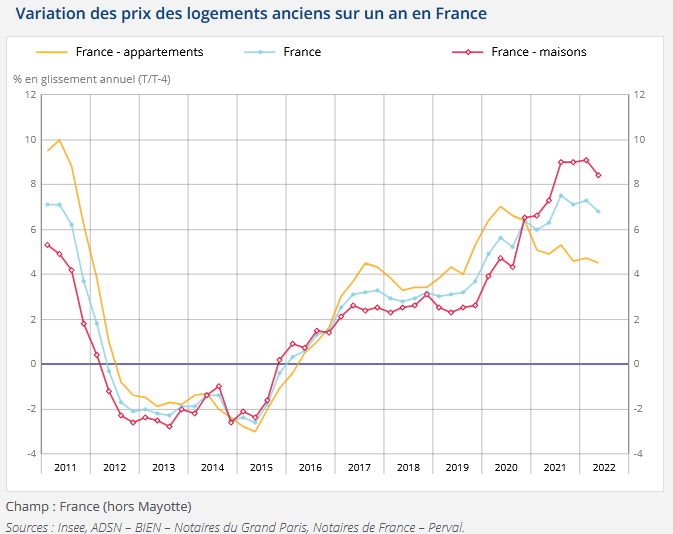

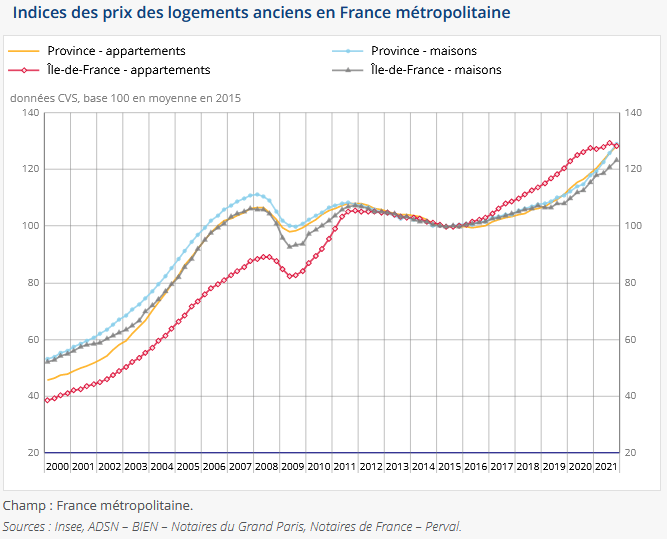

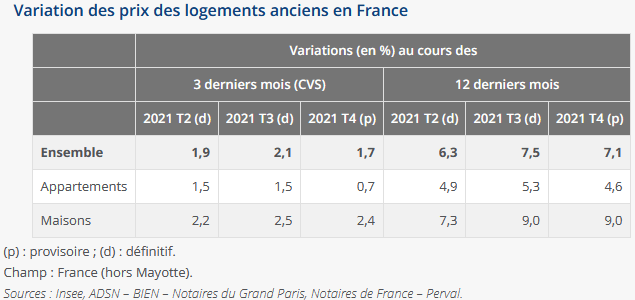

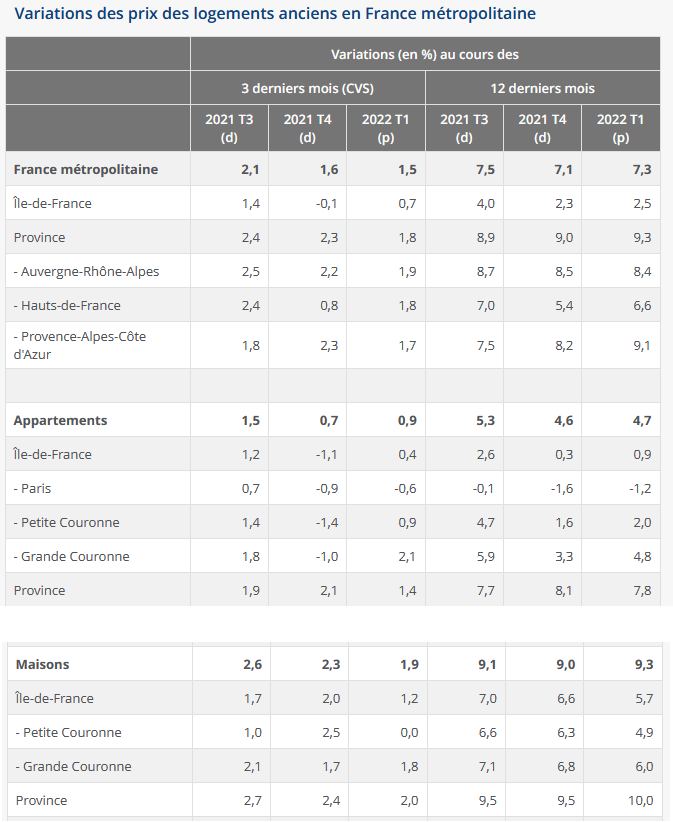

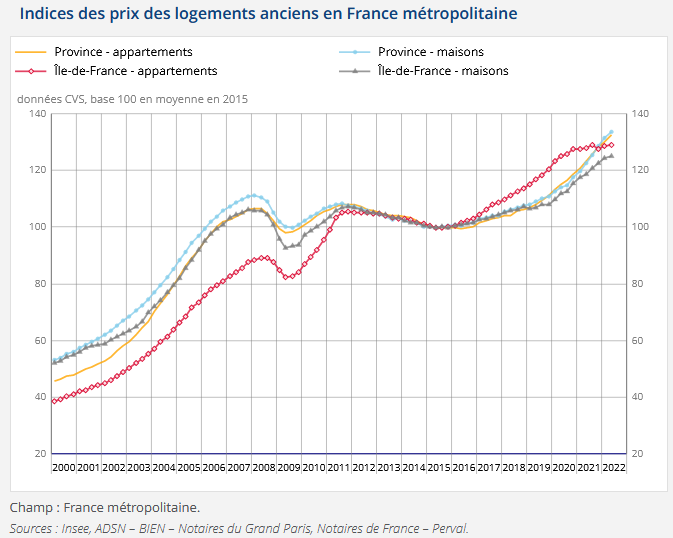

L’INSEE a communiqué fin novembre 2022 les dernières statistiques sur les prix de l’immobilier ancien au 3ème trimestre 2022. Il s’agit de données provisoires qui seront révisées dans les mois à venir.

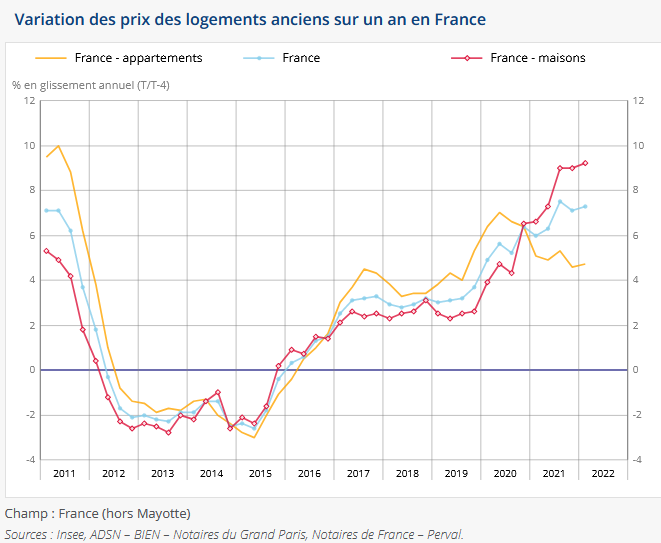

Alors que les prix étaient dans un contexte explosif avec des hausses de plus en plus forte, on a pu voir cette augmentation diminuait d’intensité progressivement en 2022.

Cependant, les prix continuent d’augmenter fortement alors même que les capacités d’achat des acquéreurs est en train de fondre.

C’est ce qui va provoquer la forte crise immobilière de 2023 et 2024. Il va falloir du temps pour que le marché s’équilibre à nouveau et qu’il s’adapte à des taux désormais bien plus élevés que dans le passé récent.

Ces évolutions globales ne donnent qu’une indication générale, mais cela ne présage pas de ce qu’il s’est réellement passé sur votre marché immobilier local. Il vous faudra une analyse plus spécifique à votre secteur géographique pour plus de précision. Par exemple avec la base DVF d’Etalab pour les prix réels des ventes récentes dans votre ville. Vous pouvez également faire appel à un professionnel pour obtenir une estimation de votre maison ou de votre appartement.

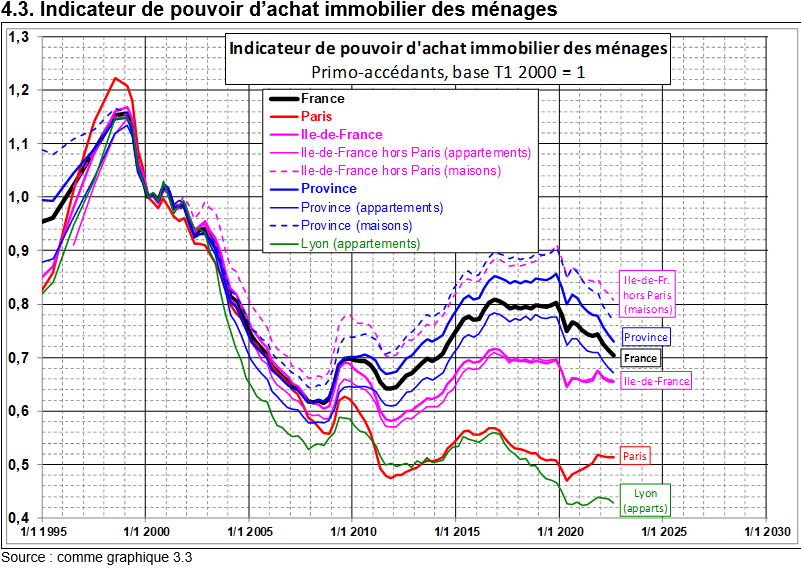

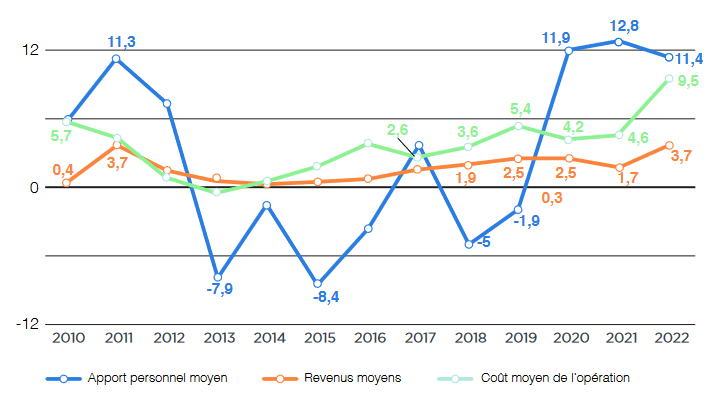

Forte baisse du pouvoir d’achat immobilier en 2022

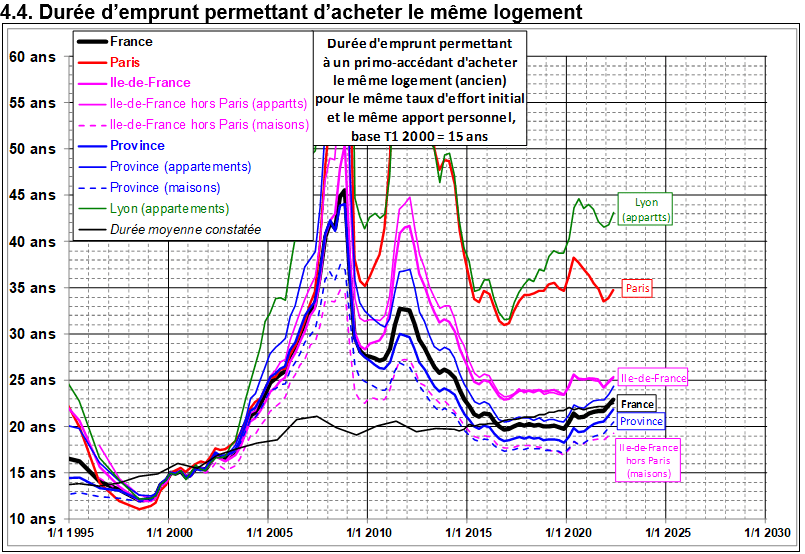

Entre la hausse des taux et celle des prix, le pouvoir d’achat immobilier a commencé à fondre en 2022 comme le montre ce graphique qui était disponible à fin décembre 2022 :

Ce n’était que le début d’une période bien moins favorable aux acheteurs. Retrouvez plus de données sur les prix des logements sur le long terme avec l’actualisation des courbes avec les conditions d’aujourd’hui.

Vous retrouverez également d’autres informations ci-dessous concernant l’évolution des prix de l’immobilier en 2022 dans les actualités à retenir sur l’année.

Indice de référence des loyers (IRL) 2022 : quelle augmentation de loyer maximale ?

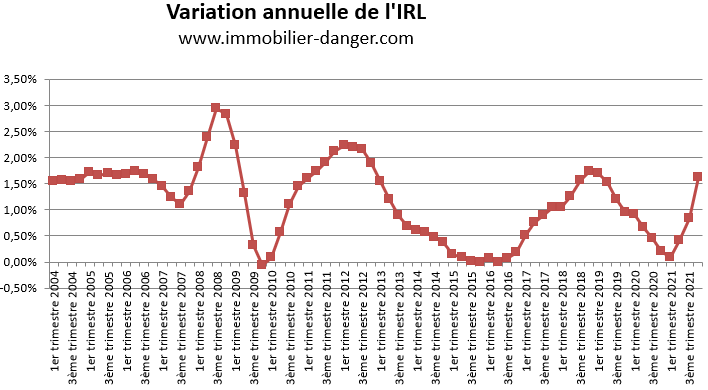

Tous les trimestres,nouvel indice de référence des loyers (IRL) est calculé par l’INSEE.

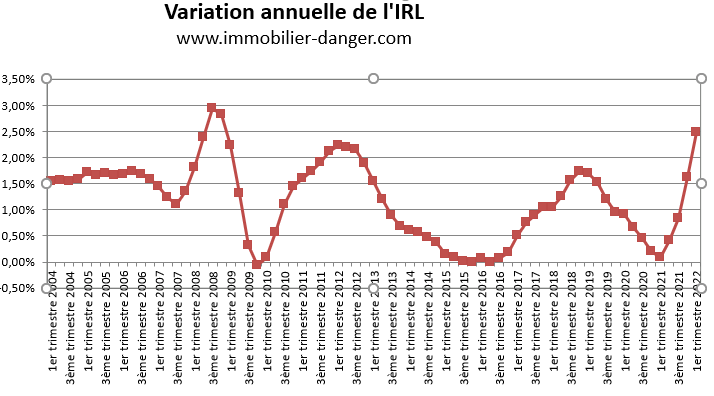

Voici les évolutions de l’indice des loyers sur 2022 par rapport à une base 100 prise au 4ème trimestre 1998 :

- IRL du 1er trimestre 2022 : 133.93. Soit + 2.48 % sur un an

- IRL du 2ème trimestre 2022 : 135.84. Soit + 3.60 % sur un an

- IRL du 3ème trimestre 2022 : 136.27 Soit + 3.49 % sur un an

- IRL du 4ème trimestre 2022 : 137.26 Soit + 3.50 % sur un an

Retrouvez toute l’évolution de l’IRL de 2004 à 2025.

Chaque année, le plus souvent à la date anniversaire du contrat de location, un propriétaire bailleur peut réviser son loyer. Cet IRL sert à limiter l’augmentation de loyer sur une année. En l’occurrence en 2022, les propriétaires bailleurs ont pu fortement augmenter les loyers de leurs locataires grâce à une forte hausse de l’IRL 2022 même si celle-ci a été plafonné par le gouvernement. Elle aurait dû être plus importante encore tant l’inflation a été forte en 2022.

Tout sur la taxe foncière en 2022

La rentrée scolaire est aussi le moment où les propriétaires d’un bien immobilier en France ont reçu leur avis de taxe foncière pour 2022.

C’est celui qui est propriétaire d’une maison ou d’un appartement au 1er janvier 2022 qui devra payer cet impôt local pour la mi-octobre 2022.

Retrouvez toutes nos informations sur la taxe foncière en 2025 :

- Comment se calcule le montant de votre taxe foncière ?

- La liste des exonérations et abattements de taxe foncière en 2025

- Toutes les dates pour vos impôts locaux en 2025

- Tout savoir sur qui paye la taxe foncière

Calcul de plus value immobilière 2022

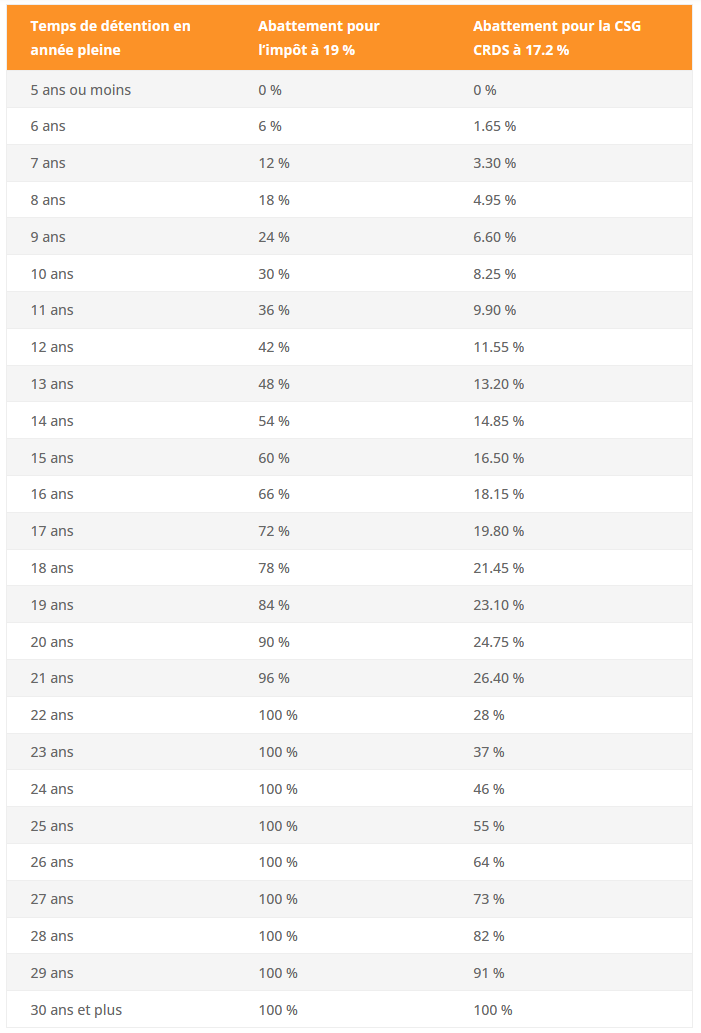

En 2022, l’imposition sur les plus-values immobilières étaient la même qu’en 2025 avec les abattements suivant sur le montant de la plus-value imposable selon la durée de détention :

Défiscalisation en immobilier en 2022

Cette année-là, le principal dispositif de défiscalisation immobilière utilisée était la loi Pinel. C’est loin d’être la seule option possible, mais c’est la plus médiatique. Il faut dire que les fortes réductions d’impôts attirent de nombreux Français fortement imposables sur leurs revenus.

Plafond de loyer en loi Pinel 2022

Voici les plafonds en vigueur pour le loyer d’un appartement en loi Pinel en 2022 selon la zone géographique :

- Zone A Bis : 17.62 € du mètre carré

- Zone A : 13.09 € du mètre carré

- Zone B1 : 10.55 € du mètre carré

- Zone B2 : 9.17 € du mètre carré

Voici comment se calcule le loyer maximum en Pinel en fonction de ces plafonds.

Depuis le 1er janvier 2019, les logements neufs en zone B2 ne sont plus éligibles à ce dispositif d’investissement défiscalisé. Seuls ceux achetés avant cette date profitent toujours des avantages fiscaux dans ces secteurs géographiques là.

Les actualités immobilières de 2022 à retenir

Quels changements pour l’immobilier en 2022 ?

Différentes modifications (sur les aides, les réglementations, etc.) peuvent venir impacter l’évolution de l’immobilier en 2022. Voici les principales informations à retenir avant de démarrer cette nouvelle année.

Prolongation du PTZ et recentrage du prêt Action Logement

Le prêt à taux zéro est prolongé jusqu’au moins fin 2022. Il permet, selon conditions de ressources de financer avec un crédit à taux zéro un achat immobilier neuf dans les zones tendues ou d’un logement ancien avec travaux dans les zones moins tendues. Retrouvez toutes nos informations sur le PTZ 2025.

En outre, depuis quelques mois, le prêt patronal Action Logement n’est plus accessible que pour le financement d’un projet immobilier neuf et avec des conditions qui ont été améliorées récemment (doublement du montant, baisse du taux d’intérêt), etc.

En attendant de voir si les élections présidentielles et la mise en place d’un nouveau gouvernement apporteront des changements au niveau des aides à l’achat immobilier, les dispositifs de soutien restent les mêmes.

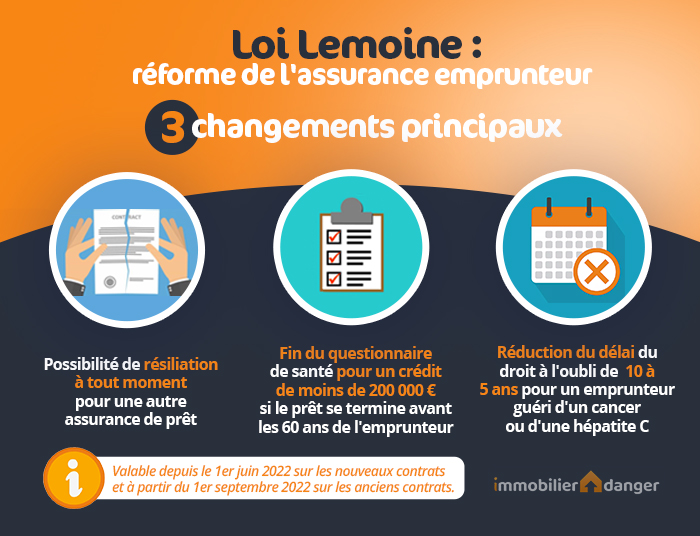

Changement infra-annuelle de l’assurance de prêt immobilier : cela avance

Cela fait quelque temps que l’on en parle sur Immobilier Danger. Après une réforme avortée en fin d’année dernière, de nouvelles avancées ont lieu pour permettre à tous les Français qui payent actuellement une assurance de prêt immobilier de pouvoir en changer de manière infra annuelle, c’est-à-dire à tout moment de leur contrat. Cette possibilité n’a pas encore passé toutes les étapes de validation, notamment au Sénat et si elle se met en place, cela ne sera probablement pas avant la fin de l’année 2022, voire en 2023.

Il y a de belles économies à faire en comparant les taux d’assurance emprunteur et en négociant au mieux votre contrat. Seulement, peu d’assurés le font et les banques continuent de capter plus de 80 % du marché avec de très belles marges financières.

Pour rappel, il est possible de choisir son assurance dans l’établissement de son choix grâce à la délégation d’assurance et il est ensuite possible de changer d’assurance emprunteur à différents moments clés, mais pas encore quand on le veut.

Comment vont évoluer les taux de crédit immobilier en 2022 ?

Comme nous l’avons vu sur notre analyse du taux immobilier en décembre 2021, après avoir battu tous les records durant l’été et le début de l’automne, on assiste à une légère hausse des taux pour cette fin d’année 2021. Néanmoins, il n’y a pas d’inquiétudes à avoir pour le niveau des taux de prêt immobilier en 2022. Ils vont rester bas tout au long de l’année. Tout au plus ils augmenteront temporairement de quelques points de base, mais rien d’important n’est à prévoir.

D’une part, les craintes sur l’inflation et sur le niveau de l’OAT 10 ans de la France sont déjà en train de se réduire.

D’autre part, les banques se sont fixées des objectifs ambitieux pour la production de crédit immobilier en 2022 et elles ont bien l’intention de se livrer une belle concurrence pour capter de nouveaux clients par le biais du crédit immobilier. Cela reste un produit d’appel pour favoriser la fidélisation d’un client pour de longues années. De ce fait, les banques vont dans la majorité continuer à proposer les taux d’emprunt les plus bas possibles pour augmenter leur part de marché.

Il pourrait même être possible que, d’ici quelques mois, on observe de nouveaux records sur le taux d’intérêt moyen avec pourquoi pas un premier passage sous la barre symbolique de 1.00 % pour cette année 2022 ?

Il conviendra de s’interroger d’ici quelques semaines pour savoir quelle banque propose le meilleur taux immobilier 2025. Pour cela vous pourrez consulter en détail les :

Quelle évolution pour les prix de l’immobilier en 2022 ?

Après plusieurs années de fortes hausses, le marché immobilier commence à s’essouffler dans différents secteurs géographiques. Les prix deviennent inaccessibles pour de nombreux Français. Ce qui tend à réduire la demande. C’est pourquoi il faut s’attendre à des augmentations de prix moins fortes en 2022 et plus localisées.

À moins d’une baisse importante des taux, d’une aide financière massive pour l’achat d’un logement ancien ou d’une forte augmentation des salaires des particuliers (ce qui a peu de chances de se produire pour les 3), le pouvoir d’achat des ménages ne pourra pas augmenter significativement.

De là à envisager une baisse des prix immobiliers en 2022 ? Nous n’en sommes pas là. Comme pour la question sur la baisse des prix en 2021, il est peu probable que cela se produise. L’immobilier est fait de cycle beaucoup plus lent qu’une action en bourse ou que la cryptomonnaie. On ne passe pas d’un mouvement aussi haussier à une phase de baisse des prix en quelques mois. Si un changement de tendance devait se dessiner, cela passerait d’abord, sauf catastrophe nationale, par une période de réduction des ventes. Et ce n’est que si un blocage du marché se produit suffisamment longtemps qu’interviendrait alors une possible baisse des prix. Mais ce ne sera pas pour 2022.

En outre, on pourrait voir un certain attentisme au printemps des acheteurs ou vendeurs comme lors de chaque année d’élection présidentielle. Le temps de savoir qui sera élu et les changements qu’ils prévoient pour l’achat ou la vente de biens immobiliers.

Baisse des prix de l’immobilier en 2022 ou 2023 : c’est pour quand ?

Que ce soit pour un projet d’achat de résidence principale ou d’investissement locatif ou pour un projet de vente, il est légitime de s’interroger sur la baisse des prix de l’immobilier à venir en France suite à la forte augmentation des taux de crédit immobilier, aux difficultés pour emprunter et plus globalement à cause de la forte inflation subie et du contexte global. Alors quand les prix de l’immobilier vont-ils baisser en France ? Est-ce déjà le cas dans différents secteurs géographiques ? Voici une analyse complète de la situation actuelle pour le marché immobilier français.

Explosion des taux de crédit et de l’inflation, difficultés d’emprunter : le marché au ralenti

Jusqu’à début 2022, le marché de l’immobilier était en pleine euphorie. Les ventes étaient très nombreuses malgré une offre assez restreinte dans de nombreux secteurs géographiques. Les acheteurs étaient présents. Mais depuis, de nombreux facteurs sont venus gripper cette belle dynamique. Voici un rappel rapide du contexte.

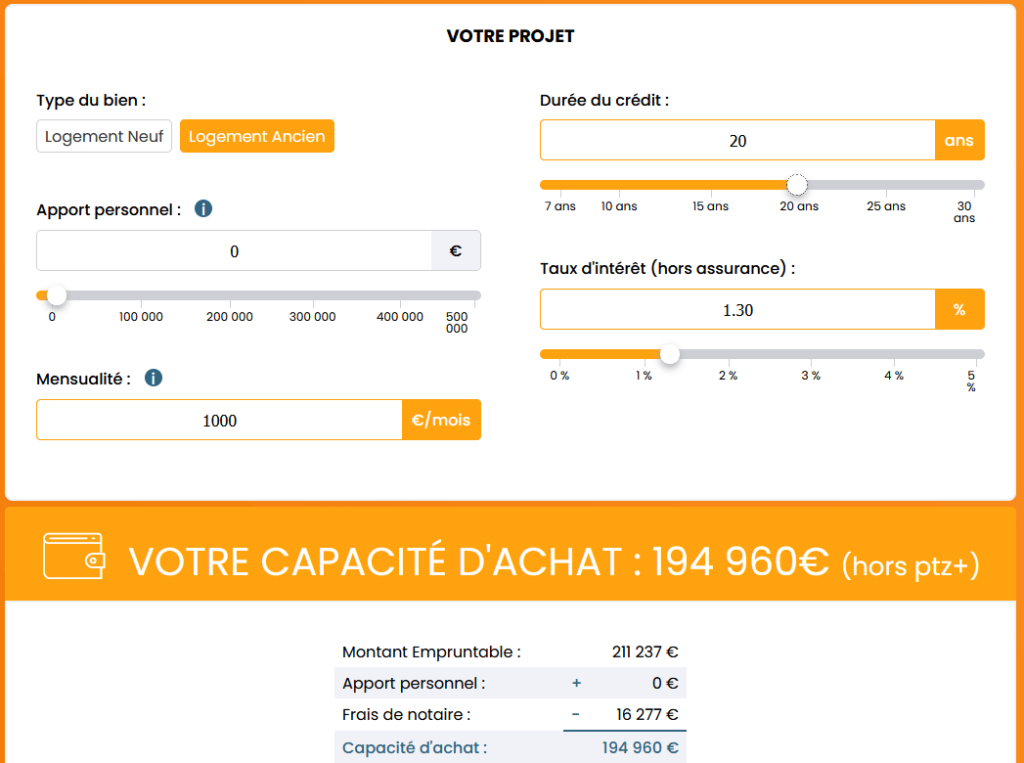

De 1,06 % à 1,82 % : réduction de la capacité d’emprunt

Si beaucoup de personnes souhaitent acheter une maison ou un appartement en France, la demande réelle doit se faire au regard de la solvabilité de ces acheteurs potentiels. Or, quand les taux augmentent très fortement comme depuis quelques mois, les budgets des acquéreurs se réduisent rapidement. Comme vous pouvez le voir sur notre suivi de l’évolution du taux immobilier : on est passé d’un taux immobilier moyen à 1,06 % en janvier à un taux immobilier moyen de 1,82 % sur les crédits souscrits en août 2022. Vous pouvez en savoir plus à ce sujet en lisant notre article détaillé sur les taux de crédit immobilier en octobre 2022.

Il est très probable de voir une forte hausse de taux d’ici à la fin de l’année. La moyenne va rapidement dépasser 2,00 %.

Combien puis-je emprunter ? A cette question, la réponse a fortement varié au cours de l’année suite à l’explosion des taux de crédit immobilier. Les emprunteurs ont vu leur capacité d’emprunt se réduire assez rapidement. Par exemple, pour un crédit sur 25 ans avec une mensualité de 800 euros, on passe d’un montant d’emprunt de 207 256 € avec un taux moyen à 1,20 % début 2022 à 187 664 € avec un taux de crédit immobilier moyen à 2,05 % en octobre 2022. Soit une perte de capacité d’achat de 19 592 € en seulement 1à mois pour cet exemple.

Contraintes sur les crédits immobiliers

En plus de ces hausses de taux, les emprunteurs se voient imposer différentes contraintes qui viennent augmenter le nombre de refus de crédit immobilier :

- Le HCSF impose aux banques de respecter des critères précis pour au moins 80 % des dossiers : durée maximale de 25 ans, taux d’endettement maximum de 35 % assurance emprunteur comprise, apport personnel minimum. Retrouvez toutes les informations sur le HCSF et le crédit immobilier en 2025.

- Les taux d’usure sont des plafonds imposés par la banque de France aux banques et aux organismes prêteurs. Une banque ne peut pas légalement prêter à un taux TAEG supérieur à celui du taux d’usure sous peine de poursuite pénale. Seulement, les plafonds de ces taux d’usure ne remontent pas aussi vite que les taux des banques. Ce qui crée un effet de ciseau et entraîne une forte hausse des refus de crédit.

Ainsi, il est bien plus difficile d’obtenir un crédit immobilier en 2022 et cela même pour des ménages avec de bons dossiers. Cela pèse fortement sur la demande.

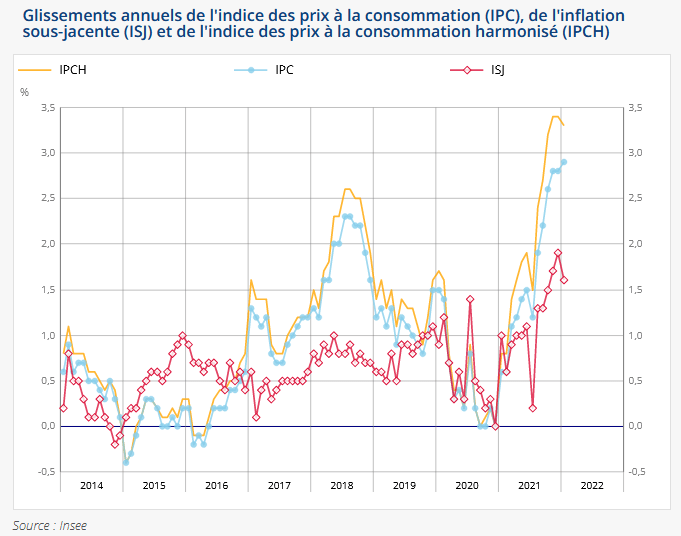

Forte inflation et difficultés économiques

En dehors de ces conditions spécifiques au marché de l’immobilier, les particuliers doivent supporter une explosion de leurs factures et de leurs dépenses à cause d’une inflation très forte actuellement. Cela provient principalement des prix de l’énergie (électricité, gaz, essence, etc.) mais aussi d’une flambée des prix de l’alimentation (plus de 10 % de hausse en moyenne en un an). Les marges de manœuvre se réduisent pour beaucoup de particuliers. De plus, ce climat compliqué n’aide pas à se projeter dans un projet d’achat de maison ou d’appartement qui est un projet ambitieux et sur du long terme.

Ainsi, de nombreux acquéreurs potentiels préfèrent reporter leur projet.

Pour trouver des ressources supplémentaires pour faire face à ces coûts supplémentaires, il est possible de réduire ses dépenses. Cela passe, par exemple, par le fait de profiter de la loi Lemoine pour changer d’assurance emprunteur pour une moins chère pour un même niveau de garanties. Cela permet d’économiser quelques euros à dizaines d’euros par mois sans perdre en qualité d’assurance.

Pour ceux qui peinent à boucler les fins de mois, il est possible de faire une simulation de rachat de crédit pour étudier comment réaménager leur remboursement de crédits avec une mensualité globale plus adaptée à leur capacité financière du moment.

Les statistiques sur les prix de l’immobilier ont 6 mois de retard

Autre différence avec le marché boursier, en matière de statistiques et d’informations sur le marché immobilier, il ne faut pas être pressé pour avoir des chiffres fiables. En effet, il y a généralement plusieurs mois d’écart entre la publication d’une étude chiffrée et le moment où ses transactions ont été réalisées. Ainsi, dans un retournement de tendance comme celui qui se produit en 2022, on reçoit des communiqués annonçant des hausses de prix toujours au-dessus de +6 % alors que le contexte a fortement changé. Ce qui n’aide pas à percevoir l’impact de ces changements majeurs.

Ne soyez pas surpris lorsque vous lisez des informations sur les prix de l’immobilier en décalage avec ce que vous constatez. Il faut toujours prendre en compte ce laps de temps des remontées d’information.

Indice notaires INSEE

Par exemple, les statistiques principales sur les prix de l’immobilier en France proviennent de l’INSEE. Cet institut publie chaque trimestre un bilan sur le marché immobilier ancien : les volumes de ventes, les évolutions des prix, etc. C’est très intéressant et très complet. Mais cela ne permet que de constater ce qui s’est passé environ 6 mois plus tôt…

Prenons un exemple, les statistiques sur les prix immobilier au 2ème trimestre 2022 ont été publiées le 6 septembre 2022. Or, quand on parle des ventes du 2ème trimestre, on parle des actes de vente définitifs qui ont été signés pendant cette période. Ceux-ci correspondent environ à des compromis de vente signés 3 mois plus tôt, soit au 1er trimestre. Ainsi cette publication nous permet de connaître en septembre, le comportement global du marché en janvier, février, mars. Soit juste avant le début de la véritable augmentation des taux, peu de temps après le début de la guerre en Ukraine, etc.

Base DVF, Patrim, etc.

De la même manière, tous les outils et sites sur les prix de l’immobilier se basent sur des données qui ont plusieurs mois. La base DVF du gouvernement sur les prix de l’immobilier qui est la plus juste car basée sur les réels prix de vente des contrats signés chez les notaires recense les transactions qui après avoir mis environ 3 mois pour aboutir et après quelques semaines avant d’être intégré dans la base de données. Ainsi, les ventes qui sont basées sur une prise en compte du nouveau contexte ne seront visibles que d’ici quelques mois.

Il en est de même pour des outils tels que Patrim.

Statistiques basées sur les annonces…

D’autres indicateurs ou baromètres peuvent se fier au prix des annonces immobilières. C’est assez peu révélateur des prix du marché, surtout dans un contexte où les acheteurs ont repris la main sur les négociations des prix et où les délais de vente s’allongent. Comme on peut le voir sur Castorus, certaines annonces enregistrent de belles réductions sur les prix fixés au départ.

Comment faire estimer mon bien immobilier ?

Pour faire évaluer votre bien immobilier, vous avez la possibilité d’utiliser notre simulateur d’estimation immobilière en ligne gratuit. Vous pouvez également faire appel à un professionnel de votre secteur géographique comme un notaire ou une agence immobilière. Vous en découvrirez plus dans notre article sur comment faire estimer sa maison.

Marché immobilier plus lent que boursier : on ne passe pas de fortement haussier à baissier

En bourse, le cours des actions s’ajuste en quelques jours, voire en quelques heures parfois. On dit qu’en bourse, on monte par l’escalier et on descend par l’ascenseur. En immobilier, le cycle est beaucoup plus lent. D’une part car un projet met plusieurs mois à se concrétiser (voir le temps nécessaire pour acheter une maison). C’est un marché bien moins fluide. Il faut du temps pour que l’équilibre entre l’offre et la demande s’ajuste à des changements importants sur les conditions du marché comme un retournement de tendance et une explosion des taux d’intérêt.

Ainsi, il est habituel d’observer avant tout un ralentissement des ventes. Il y a moins de demande solvable. Les vendeurs mettent plus de temps à trouver un acheteur. Puis si la situation persiste et que les conditions continuent à se dégrader, c’est là que certains vendeurs pressés commencent à préférer baisser leur prix pour finaliser leur vente. D’autres peuvent se permettre de retirer leurs biens du marché et de le remettre en vente dans quelques années quand la situation sera préférable pour eux.

Alors qu’on était dans un marché où les prix de l’immobilier augmentaient encore de plus de 6 % en moyenne sur un an au 1er trimestre 2022. On ne pouvait pas passer directement à des prix en baisse en quelques mois. Cela se compte plutôt en plusieurs trimestres de difficultés. C’est ce que l’on envisageait déjà lors de notre présentation des tendances pour l’immobilier en 2022 publiées en décembre 2021.

Est-ce que les prix de l’immobilier baissent déjà en 2022 ?

Comme nous l’avons vu ci-dessus, alors que dans de nombreux secteurs, les prix des logements anciens ont fortement augmenté ces derniers trimestres, on ne peut pas s’attendre à une baisse généralisée immédiate. On assiste pour le moment à un ralentissement des ventes plus ou moins fort selon les marchés. La demande solvable diminue. Les délais de vente s’allongent. Il y a des signes qui ne trompent pas.

Des milliers de marchés immobiliers différents

Il faut rappeler qu’il n’y a pas un seul marché immobilier en France, mais des milliers de micro-marchés. Pour chaque type de bien et chaque secteur, il y a des évolutions différentes des comportements, de l’offre et de la demande, etc. Il convient donc de bien nuancer quand on parle d’une baisse ou d’une hausse globale des prix de l’immobilier. Les biens qui vous intéressent pour les acheter dans votre ville ne suivent peut-être pas la tendance générale. De même pour ceux qui veulent vendre leur maison ou leur appartement.

Stagnation des prix avec inflation à 5 ou 6 % : baisse de la valeur réelle des biens

Autre fait à prendre en compte, un produit dont le prix reste stable en période d’inflation forte perd en réalité de la valeur. En septembre 2022, l’INSEE annonce une hausse des prix à la consommation de 5,6 % sur un an en France. C’est bien moins que dans certains autres pays européens, mais c’est déjà beaucoup. En réalité, sur l’ensemble de l’année 2022, il y aura peu de secteur où les prix de l’immobilier auront plus augmenté que l’inflation.

Baisse des prix de l’immobilier à Paris, stagnation à Lyon, etc.

Déjà sur l’évolution des prix des logements anciens communiqués par l’INSEE pour le 2ème trimestre (et donc sur des prix négociés entre acheteur et vendeur au 1er trimestre), il y a des baisses notamment sur les principales villes en France. Voici quelques exemples.

- Sur un an, les prix des appartements à Paris sont en baisse de 0,8 %. Cela peut paraître peu, mais avec une inflation à 5,6 %, cela donne une baisse de la valeur réelle de 6,1 %.

- Sur la même période, les prix des appartements anciens à Lyon affichent une stagnation avec +0,0 %. Cela constitue une baisse de valeur de 5,6 % si l’on tient compte de l’inflation.

On peut ainsi voir que les endroits où les prix de l’immobilier avaient le plus explosé avant 2022, sont ceux où les prix de l’immobilier marquent le pas désormais.

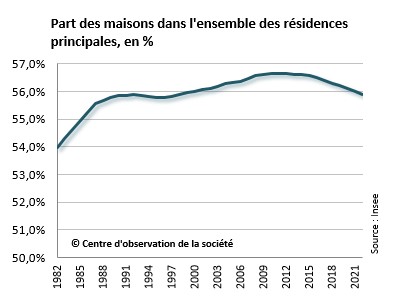

Il y a une sorte de rattrapage entre les zones géographiques. Les acquéreurs se détournent des grandes métropoles et recherche davantage de l’espace et notamment des maisons anciennes. Sur les données de l’INSEE du 2ème trimestre, on est à +8,4 % pour les maisons anciennes en France en moyenne, contre +4,5 % pour les appartements anciens.

Il faudra attendre le 24 novembre 2022 pour avoir les chiffres de l’INSEE sur le 3ème trimestre 2022. Ces derniers montreront comment s’est comporté le marché sur la période de négociation du 2ème trimestre 2022, soit au début de la hausse des taux et des complications du marché. Ce ne sera qu’en mai 2023 que nous aurons les statistiques sur les conditions actuelles de vente au 4ème trimestre 2022.

Comment vont évoluer les prix de l’immobilier en 2023 ?

Personne n’a de boule de cristal, mais les tendances sont assez nettes. Il y quelques petites baisses de prix ici ou là en 2022 et les augmentations se font de moins en moins fortes. Les taux de prêt immobilier vont encore augmenter en ce mois d’octobre et sur les derniers mois de l’année 2022.

Sauf si la situation se calme au niveau des conditions de refinancement des banques et de l’inflation. Ces dernières auront probablement besoin d’augmenter encore les taux immobiliers pour ne pas prêter à perte. Après avoir stagné proche de 1,00 % pendant des mois, les taux moyens pourraient osciller entre 2,20 et 3,00 % en 2023. Cela engendre une perte de capacité d’emprunt de l’ordre de 15 à 20 % selon les projets et les conditions réelles de financement.

Un article paru dans Ouest-France explique pourquoi les banques veulent volontairement réduire la production de crédit. Elles doivent se préparer à une baisse des prix de l’immobilier, notamment en augmentant leurs ratios de fonds-propres. Ainsi, elles vont moins prêter ou de manière plus sûre, c’est-à-dire en privilégiant les meilleurs clients.

Cela va inévitablement avoir un impact majeur sur les prix de l’immobilier en France. Il est fort probable de voir une période de baisse globale des prix en 2023. Ceux qui auront réellement besoin de vendre devront se tourner vers l’acquéreur le plus offrant. Le pouvoir de négociation va revenir dans les mains des acheteurs. Regardez comment négocier le prix d’un bien immobilier. Plus la demande sera faible par rapport à l’offre et plus vite les prix pourront s’ajuster à la baisse. Cela n’empêchera pas de voir les prix augmenter encore un peu dans les zones où la demande est forte par rapport à une offre trop faible. Comme toujours en matière d’immobilier, l’emplacement est l’élément le plus impactant sur le prix d’une maison ou d’un appartement.

Vers une véritable chute des prix de l’immobilier ? Un krach immobilier ?

Les fondamentaux restent très bons. Les Français rêvent toujours de propriété et beaucoup souhaitent réaliser un achat immobilier. Ils en auront les moyens si un nouvel équilibre se trouve entre les prix des biens et les nouvelles capacités d’achat avec des taux d’intérêt plus élevé. Et si on les laisse emprunter.Il y aura toujours de la demande. Peut-être moins euphorique, mais elle sera là.

En outre, le manque d’offre de biens à vendre dans de nombreuses villes ne permet pas d’espérer une véritable chute des prix de l’immobilier pour ceux qui veulent acheter moins cher. On ne manque pas de logements en France. Seulement, soit il n’y en a pas assez pour ceux qui veulent se loger dans les villes les plus demandées, soit une grande partie du parc est enlevée du marché de la résidence principale (à acheter ou à louer) car ils sont achetés pour en faire des résidences secondaires ou des locations saisonnières du style Airbnb. C’est le cas notamment de nombreuses villes du littoral, de certaines stations de montagne ou autres grandes villes très touristiques (Paris, etc.).

Ainsi, dans le contexte actuel, il n’y aura pas de krach immobilier en 2023. Nous ne sommes pas en bulle comme en 2008 ou en 2012, même si les prix ont beaucoup augmenté. Pour cela, il faudrait bien d’autres facteurs pour faire exploser le marché (une guerre qui s’approche ou sur notre territoire, des taux de crédit immobilier à 4 ou 5 % rapidement, etc.). Souhaitons plutôt qu’un ajustement des prix puisse permettre à chacun de pouvoir réaliser son projet immobilier dans des conditions acceptables.

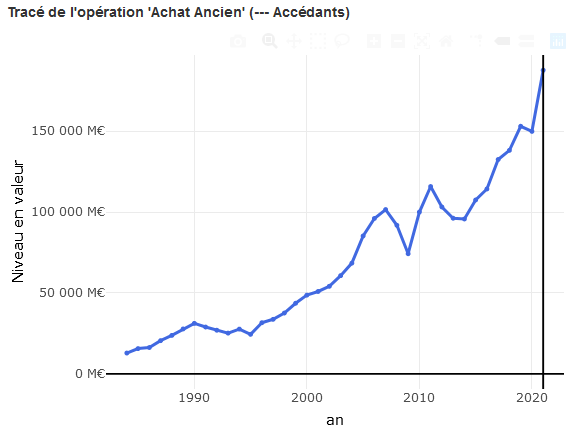

Actuellement, la capacité d’achat a nettement diminué par rapport aux dernières années. Il faut faire plus d’efforts pour acheter un même logement comme le montrent les courbes de Friggit comme celle-ci :

La hausse des prix, puis celle des taux, ont fait augmenter à plus de 23 ans la durée d’achat d’un logement que l’on pouvait avoir pour un endettement sur 20 ans entre 2017 et 2020. Nous sommes revenus au niveau de difficultés de 2015 pour acheter son logement en moyenne en France. Cette tendance de dégradation du pouvoir d’achat immobilier se poursuivre tant que les taux augmenteront et que les prix ne s’ajusteront pas en conséquence.

Acheteur ? En attendant une baisse des prix pour pouvoir acheter, retrouvez nos 25 questions à se poser avant son premier achat immobilier. Retrouvez également nos conseils pour un investissement locatif réussi.

Vendeur ? Regardez les avantages et les inconvénients de vendre sans agence immobilière et renseignez-vous sur les frais à payer pour vendre une maison.

Pensez à vous abonner pour recevoir nos prochains contenus.

Quel taux de crédit immobilier en janvier 2022 ?

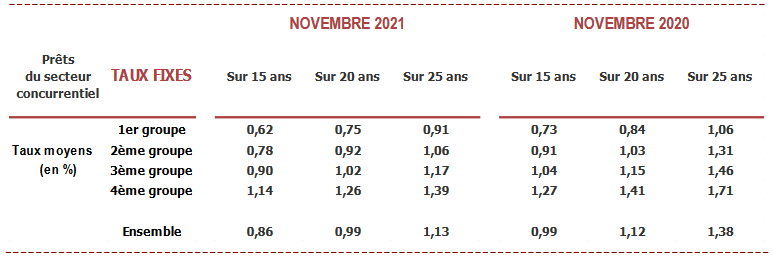

En attendant les derniers chiffres de l’observatoire Crédit Logement sur les crédits immobiliers signés en décembre 2021, on peut rappeler que le taux d’intérêt moyen pour un prêt immobilier en novembre 2021 était de 1.06 %. C’est un point de base de plus que sur les 3 mois précédents.

Depuis notre analyse complète des taux de crédit immobilier en janvier 2022, on constate encore quelques légères baisses chez différents courtiers. Cela se produit aussi bien sur le taux moyen que sur le meilleur taux. Les craintes de hausse des taux ne sont, pour le moment, pas matérialisées dans les chiffres. Une bonne nouvelle pour les emprunteurs qui doivent financer un nouvel achat immobilier en 2022 ou pour ceux qui veulent faire un rachat de crédit immobilier à un meilleur taux.

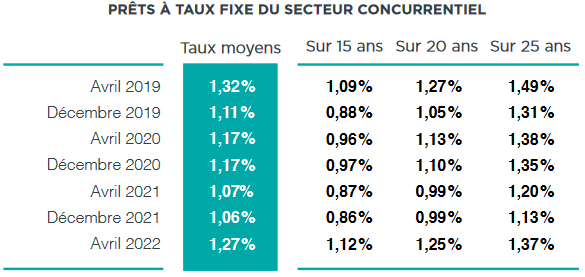

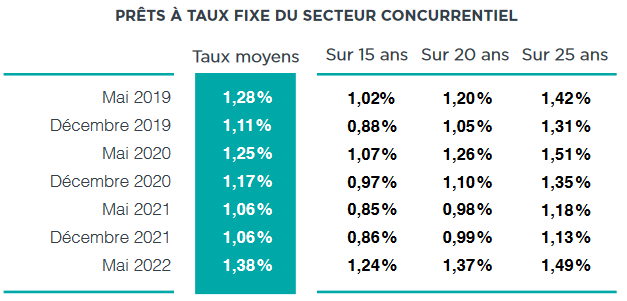

En moyenne, il faut prévoir :

- Un taux immobilier de 0.86 % sur 15 ans

- Un taux immobilier de 0.99 % sur 20 ans

- Un taux immobilier de 1.13 % sur 25 ans

Ces moyennes s’entendent hors assurance emprunteur, frais de dossier et frais de garantie de prêt immobilier. Elles ont fortement diminué par rapport à il y a un an comme le montre ce tableau comparatif avec une séparation en 4 groupes d’emprunteurs par qualité des dossiers (le 1er groupe représente les meilleurs dossiers (25 %), etc. jusqu’au quart des emprunteurs avec les moins bons dossiers) :

Pensez à regarder quelle banque propose le meilleur taux immobilier 2022.

Les critères du HCSF pour l’octroi de crédit immobilier deviennent obligatoires

Les banques sont incitées depuis début 2020 par le HCSF (Haut Conseil en Stabilité Financière) à respecter certaines règles avant d’accorder un prêt immobilier. Peu à peu, ces recommandations se sont transformées en obligation. Ainsi, cette année, les banques doivent se conformer aux règles pour un crédit immobilier du HCSF sous peine de sanction.

Ainsi, alors que certaines banques se montraient laxistes sur ce point jusqu’en 2021 en allant au-delà de ces critères d’octroi pour un emprunt immobilier, elles auront beaucoup moins de souplesse en 2022. Seuls 20 % des dossiers par trimestre peuvent se conclure en dérogeant à ces règles :

- Taux d’endettement maximum de 35 % assurance emprunteur incluse

- Durée du crédit maximale de 25 ans

- Un apport personnel suffisant, obtenir un prêt immobilier sans apport sera encore compliqué en 2022

En outre, les dérogations doivent porter essentiellement sur des achats de résidence principale. Ainsi, il sera difficile pour un investisseur de faire un investissement locatif sans apport cette année.

Ces contraintes peuvent peser sur certains ménages qui devront annuler leur projet immobilier ou en changer de dimension pour respecter ces normes assez contraignantes. Le but du gouvernement et de la Banque de France est de limiter un trop fort emballement sur l’endettement des ménages déjà très élevé.

Taux d’usure 2022

En outre, en plus des contraintes imposées par le HCSF, les banques ne peuvent pas dépasser le taux d’usure de 2022. Il s’agit d’un taux calculé chaque trimestre par la Banque de France pour plafonner les taux TAEG des différents types de crédit.

Par exemple, pour le 1er trimestre 2022 :

- Pour des crédits à taux fixe sur plus de 20 ans, le TAEG ne peut dépasser le plafond du taux d’usure fixé à 2.41 %. Un seuil qui peut rapidement être atteint malgré les taux immobiliers 2022 bas notamment en cas d’assurance emprunteur trop chère à cause de l’âge des emprunteurs ou à des maladies ou autres problèmes de santé. Pour cela il convient de rechercher aussi le meilleur taux d’assurance de prêt immobilier pour votre profil.

- Pour un crédit à la consommation de plus de 6 000 €, le seuil de l’usure est à 4.93 % au 1er trimestre 2022. Mais il peut aller jusqu’à 9.80 % pour un prêt conso d’un montant compris entre 3 000 € et moins de 6 000 €, voire à 21.17 % pour un crédit conso de moins de 3 000 €. Pour ces prêts là, il conviendra de bien comparer les taux de crédit conso.

Découvrez combien vous pouvez emprunter selon votre salaire.

Pour information, le taux d’intérêt légal applicable aux créances d’un particulier est lui fixé à 3.13 % pour le 1er semestre 2022. Il sert à calculer les intérêts compensatoires en cas de retard sur une dette.

Plus de temps pour choisir entre le régime réel BIC et le micro-BIC pour une location meublée

Pour ceux qui veulent investir dans l’immobilier locatif, il y a différents choix stratégiques à faire. L’un d’entre eux porte sur le type d’investissement entre :

- Location vide

- Location meublée

- Location saisonnière

Pour les investisseurs qui ont opté pour investir en location meublée, ils vont bénéficier d’un délai supplémentaire pour choisir comment déclarer leurs revenus fonciers pour cet appartement meublé. En effet, jusqu’ici, un propriétaire bailleur en LMNP devait choisir entre le régime réel BIC et le micro-BIC avant le 1er février de l’année N pour les loyers encaissés en année N-1. Ce choix ne se fera plus qu’à partir du moment de votre déclaration de revenu aux impôts. Soit en mai ou juin de l’année N. Cela vous laisse ainsi plus de temps pour calculer quel régime fiscal est le plus avantageux pour votre investissement locatif en meublé.

Pour rappel, ceux qui font de l’investissement longue durée en location vide doivent également faire le choix entre micro-foncier et régime réel au moment de la déclaration des revenus locatifs. Le choix du régime fiscal se fait notamment en fonction des montants à déclarer et des charges déductibles des loyers.

Retrouvez tous nos conseils pour acheter pour louer et les 6 choses à faire avant de louer un appartement à un locataire.

Augmentation de loyer : l’IRL à 1.61 % permet une plus forte hausse

Le retour de l’inflation fait fortement augmenter le nouvel indice de référence des loyers. Cela pourrait encore s’accentuer dans les prochains trimestres. Ce 15 janvier 2022, l’INSEE a communiqué le nouvel indice de référence des loyers (IRL) pour le 4ème trimestre 2021. Il est de 132.62. Cela constitue une hausse de 1.61 % sur un an. C’est la plus forte hausse enregistrée depuis le 1er trimestre 2019.

L’IRL sert à plafonner les augmentations de loyer que peuvent demander les propriétaires bailleurs à leurs locataires chaque année pour un bail en cours ou pour un renouvellement de contrat de location dans les villes où s’applique l’encadrement des loyers.

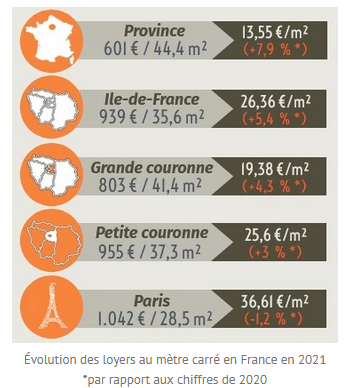

Hausse du loyer moyen en France de 3.4 %

D’après les chiffres du site LocService, le loyer charges comprises moyens en France se situe à 695 € en 2021. Cela représente une hausse annuelle de 3.4 %. Le logement moyen en location a les caractéristiques suivantes :

- Une surface moyenne de 41.9 m²

- Un loyer au mètre carré de 16.57 €, soit une hausse de 13.3 % qui cache de fortes disparités. À Paris, le loyer moyen est à 36.61 € du m² (-1.2 %) alors qu’il n’est « que » de 13.55 € par m² en moyenne en Province (où là aussi il y a de grands écarts entre les secteurs).

Une partie de cette hausse s’explique par les charges de copropriété qui continuent d’augmenter bien plus fortement que l’inflation. La hausse de l’indice des loyers vu ci-dessus ne va pas arranger les choses dans les trimestres à venir. 2022 devrait à nouveau être marqué par une augmentation des loyers moyens.

Assurance de prêt immobilier : résiliation à tout moment votée et autres améliorations

La réforme de l’assurance emprunteur avec la loi Lemoine est définitivement adoptée ! C’est l’excellente nouvelle de ce mois de février 2022 pour tous les particuliers qui ont un crédit immobilier en cours ou pour ceux qui vont en contracter un prochainement.

Il y a 3 principales avancées à retenir :

- La résiliation d’assurance de prêt immobilier pourra se faire à tout moment alors que jusqu’à présent, il fallait le faire dans la première année de contrat avec la loi Hamon ou attendre la date anniversaire de son contrat pour faire valoir son droit à l’amendement Bourquin. De quoi permettre de changer d’assurance emprunteur beaucoup plus facilement et ainsi pouvoir faire de belles économies en étudiant les meilleurs contrats d’assurance de prêt en 2025.

- La suppression du questionnaire médical pour une demande de prêt immobilier de moins de 200 000 € par personne. Il faut pour cela que le terme du remboursement du crédit soit avant le 60ème anniversaire de l’emprunteur ou de chacun des co-emprunteurs.

- La réduction du délai du droit à l’oubli à 5 ans au lieu de 10 ans pour les personnes guéries de certains cancers ou d’une hépatite C. Cela permet d’éviter le refus d’assurance de crédit, l’exclusion de garantie ou encore la surprime à cause de cette pathologie. Cela devrait permettre de réduire les inégalités de droit à emprunter pour accéder à la propriété. Cela va également permettre à tous ceux qui sont dans cette situation de renégocier leur contrat actuel pour faire disparaître les fortes contraintes liées à une ancienne malade.

Pour bien comparer les offres, pensez à utiliser le TAEA. Cela permet de plus facilement comprendre le coût d’une assurance emprunteur par rapport à une autre même s’il n’applique pas les mêmes règles de calcul. Par exemple, il faut distinguer les assurances sur le capital restant dû de celles sur le capital initial. En effet, le taux d’assurance de prêt immobilier ne va pas s’appliquer sur le même type de montant dans le temps. Le premier type de contrat se fera avec un prix dégressif dans le temps au fur et à mesure du remboursement de l’emprunt alors que le second aura une échéance fixe sur toute la durée du crédit.

Sur Immobilier Danger, vous trouverez toutes les informations et conseils nécessaires pour tout comprendre sur votre assurance de crédit immobilier et notre comparateur vous permettra de trouver la meilleure offre actuelle par rapport à votre profil (âge, activité professionnelle, montant emprunté, durée, état de santé, etc.).

Un début de hausse des taux de crédit immobilier ?

L’inflation continue de sévir depuis le redémarrage brutal de l’économie après les arrêts provoqués par les périodes de crise sanitaire. Cette inflation ne devrait être que temporaire, mais en attendant la durée du pic inflationniste oblige les banques centrales et notamment la FED et la BCE à préparer le terrain de différentes hausses de taux sur les marchés financiers.

Cela pourrait à court terme avoir des répercussions sur les taux de crédit immobilier en France. On peut commencer à voir quelques augmentations apparaître sur le marché en ce mois de février 2022. En effet, entre les taux immobiliers moyens de février 2022 notés le 1er février et les taux moyens et meilleurs taux actuels, on peut déjà voir quelques écarts à la hausse. Ce mouvement d’augmentation des taux pourrait se poursuivre pendant quelques semaines ou mois.

Néanmoins, il est peu probable que les taux d’emprunt remontent fortement et surtout que cela dure dans le temps. L’économie ne pourrait tout simplement pas le supporter tant les états, les entreprises et les particuliers sont endettés.

En outre, une hausse de quelques points sur votre taux d’intérêt ne viendra pas trop impacter votre capacité d’emprunt. Vous pouvez le voir en regardant « comment savoir combien on peut emprunter ? » et en faisant quelques simulations de capacité d’emprunt.

Pour ceux qui aiment bien les mathématiques, il peut être intéressant également de tester la formule de calcul d’intérêt d’emprunt et de faire des calculs d’impact en faisant varier le taux de prêt.

Enfin, toutes les banques ne vont pas augmenter leurs taux à la même vitesse ni de la même ampleur. Il est donc indispensable de chercher la meilleure offre du moment et de voir quelle banque prête le plus facilement pour l’immobilier en 2025. Quelle est la banque qui va faire le meilleur taux pour l’achat de sa résidence principale dans telle région ou pour un investissement locatif dans une autre ?

Dernier moment pour un rachat de crédit immobilier à un taux au plus bas

Comme on l’a vu ci-dessus, on commence à voir plusieurs banques relevaient le niveau de leur taux immobiliers. Pour les retardataires qui veulent faire un rachat de crédit immobilier à un meilleur taux, il est urgent d’agir avant qu’il ne soit trop tard.

De fait, si les taux remontent davantage, ce type d’opération perdra fortement de l’intérêt car les gains potentiels seront supérieurs au coût d’un rachat de prêt. Impossible de savoir quand les taux baisseront à nouveau vers leur niveau record observé ces derniers mois. Les frais peuvent être un peu moins élevés en faisant une renégociation de prêt immobilier avec votre banque, mais votre établissement prêteur vous fera probablement une proposition bien moins intéressante qu’un établissement concurrent.

Ainsi, en ce mois de février 2022, la réponse à la question quand faire racheter son crédit, c’est maintenant ! Il faut profiter des conditions actuelles qui sont encore excellentes pour renégocier les modalités de remboursement de la somme d’argent que vous devez encore à votre banque.

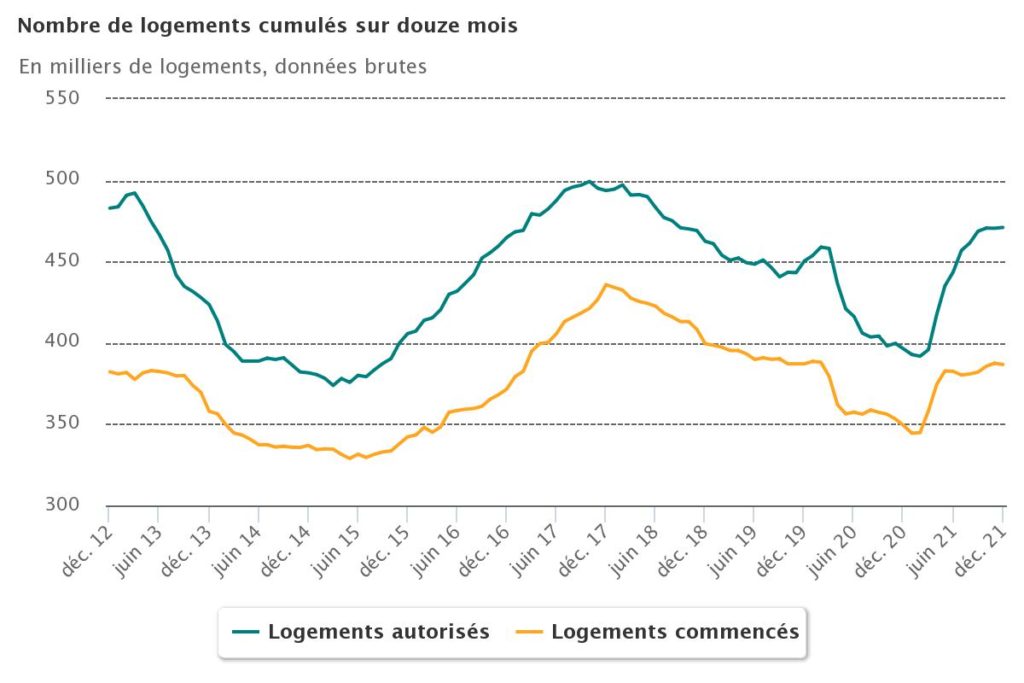

Construction de logements neufs : le nombre de logements autorisés retrouve un bon niveau

Sur l’ensemble de l’année 2021, le nombre de logements autorisés à la construction retrouve un bien meilleur niveau que pendant la crise. C’est 471 000 logements qui ont obtenu une autorisation d’être construits en 2021, soit 18 % de plus qu’en 2020 (396 300 logements l’année précédente). On retrouve ainsi un bien meilleur niveau par rapport aux données historiques, même si on est encore assez loin des points les plus hauts :

Pour faire une comparaison avec la période précédant le premier confinement, c’est-à-dire par rapport à la période mars 2019 à février 2020, c’est :

- Nombre de logements autorisés : +3.0 %

- Nombre de logements commencés : -0.4 %

Pour ceux qui veulent acheter un appartement neuf en France, il y a donc de plus en plus de programmes à choisir. Pour financer un tel investissement et compenser les prix élevés des biens immobiliers neufs, l’État met en place différents dispositifs particulièrement attractifs :

- Pour l’achat d’une résidence principale, il va y avoir le prêt à taux zéro pour un primo-accédant dans certaines zones ou encore le prêt 1 % patronal d’Action Logement.

- Pour un investissement locatif, il peut y avoir différentes solutions dont vous retrouverez tous les détails dans notre rubrique dédiée avec notamment la loi Pinel et d’autres possibilités de faire de la défiscalisation dans l’immobilier pour ceux qui veulent développer leur patrimoine tout en réduisant leurs impôts sur le revenu.

Hausse du taux du livret A mais pas d’augmentation sur le taux du PEL

L’inflation n’apporte pas que des mauvaises nouvelles pour les particuliers. Certes, cela risque de faire augmenter les taux de crédit immobilier, mais cela permet aussi de faire augmenter les taux de rémunération de l’épargne sur certains produits :

- Le taux du livret A passe de 0.5 % à 1 % depuis le 1er février 2022. Attention, ceci n’est pas une si bonne nouvelle que cela car ce taux reste largement sous l’inflation réelle et vous perdez donc de l’argent. Simplement, vous en perdez moins qu’avant avec de l’épargne de précaution sur un livret A

- Le taux du LDDS (livret de développement durable et solidaire) augmente également à 1.00 % contre 0.50 %.

- Le taux du LEP (Livret d’épargne populaire) est lui augmenté à 2.2 % contre 1 % auparavant. Ceux qui peuvent en bénéficier doivent donc privilégier ce produit d’épargne avant les autres.

- Le taux du CEL (Compte épargne logement) passe lui de 0,25 % à 0,75 %

En revanche, pour l’autre placement qui touche à l’épargne réglementée dédiée à l’immobilier, le PEL, il n’y aura pas d’augmentation des taux de rémunération. Cela ne va pas inciter les particuliers à ouvrir un PEL en 2025.

Taux de crédit immobilier en hausse en mars 2022

Comme nous l’avons vu dans notre point détaillé sur la hausse des taux de prêt immobilier en mars 2022. Alors que jusqu’en février les taux immobiliers moyens restaient proche des records avec un taux d’intérêt moyen de 1.07 % contre 105 % au plus bas. On observe de fortes augmentations des taux d’emprunt sur tout le marché.

De fait, les banques limitent les risques entre la guerre en Ukraine et la forte inflation en relevant de manière non homogène leur grille de taux pour un achat de maison ou d’appartement. Le courtier VousFinancer annonce même qu’une banque régionale est passé d’un taux de 1.00 % à un taux de 1.57 % pour un même profil d’emprunteur en un mois seulement. Les banques sont sous tension par rapport à la situation actuelle.

D’habitude un comité sur les taux est tenu une fois par mois comme indiqué dans notre article sur comment choisir sa banque pour un crédit immobilier au meilleur taux. Certains établissements prêteurs sont passés à une réunion taux par semaine pour ajuster au fur et à mesure les conditions pour un financement d’après le courtier Empruntis.

Impossible de prédire quand nous reverrons les taux de crédit immobilier au niveau de leur record. Autant l’inflation suite à la forte reprise économique pouvait être provisoire, autant celle liée à une crise pétrolière et de l’énergie dans son ensemble suite à une nouvelle guerre rend difficile toute prévision même d’ici quelques mois.

Une perte de capacité d’emprunt de plusieurs milliers d’euros

Avant de se lancer dans un projet d’acquisition d’un bien immobilier, on doit se poser la question du budget dont on dispose pour cela. Cela passe principalement par une interrogation sur le montant que l’on peut emprunter selon son salaire et ses autres crédits en cours ou ses autres charges.

Quel est l’impact de la hausse des taux sur mon pouvoir d’achat ? Pour le savoir, utilisez notre calculette de capacité d’emprunt en ligne gratuite et regarder combien vous pouvez emprunter avec les taux actuels par rapport à ceux d’il y a quelques mois que vous pouvez retrouver dans nos précédents articles sur les taux immobiliers actuels.

À titre d’exemple, pour un crédit sur 20 ans avec une mensualité de 1 000 € et un taux moyen de 1.00 % au 1er janvier 2022, on pouvait emprunter 217 441 €. Avec un taux moyen de 1.30 % en ce 15 mars 2022, la somme empruntée diminue à 211 237 €. Soit une perte de pouvoir d’achat immobilier de 6 204 € pour ce type de financement.

Plus qu’hier, il va falloir soigner votre demande de crédit immobilier pour mettre toutes les chances de votre côté pour obtenir le taux le plus bas possible. N’hésitez pas à faire appel à notre courtier avec une simulation personnalisée pour étudier quelle est la meilleure offre de prêt actuelle selon votre projet (résidence principale ou secondaire, investissement locatif, neuf ou ancien, montant de l’achat, etc) et votre profil bancaire (revenus, profession, patrimoine, autres prêts, taux d’endettement, etc.).

Vous trouverez toutes nos informations et conseils dans notre guide du prêt immobilier afin d’optimiser au mieux votre crédit immobilier et en réduire le coût.

Guerre en Ukraine : quelles conséquences pour le marché immobilier en France ?

Alors que la crise sanitaire fait moins la une de l’actualité et que l’on aurait pu avancer dans nos projets plus sereinement, voici depuis quelques semaines le début d’une guerre en Europe avec l’attaque de l’Ukraine par la Russie. Sans faire de la géopolitique, voici quelques informations sur l’impact que cela peut avoir en France pour le marché immobilier :

- La flambée des prix de l’énergie et des matières premières entraîne une inflation plus forte. Ce qui devrait déboucher sur une plus forte hausse des taux de crédit immobilier que celle prévue au début de l’année. Cela entraîne également de l’incertitude sur sa durée et son ampleur. Les banques centrales vont devoir essayer de contrôler l’inflation et cela passera par des mesures moins avantageuses pour les taux des crédits.

- Un achat immobilier est un projet très engageant qui doit se faire dans un contexte serein. La confiance dans l’économie future est l’un des éléments qui aide les particuliers à se décider à investir dans l’immobilier. Or, la guerre en Europe jette un coup de froid sur un marché déjà moins dynamique depuis quelques mois. Une partie des acquéreurs pourraient repousser leur projet d’acquisition. Le temps de voir où cela va nous mener.

- En outre, les constructeurs et les artisans rencontrent des difficultés pour obtenir tous les matériaux et outils nécessaires. Là aussi les prix flambent et difficile de savoir combien coûtera réellement un projet de travaux ou de construction de maison.

Perte de pouvoir d’achat, difficultés d’approvisionnement, incertitudes économiques, etc. Toutes ces raisons devraient entraîner un ralentissement de l’activité immobilière en France. Le nombre de ventes de logements anciens devraient être en baisse après une excellente année 2022 avec un record à plus de 1.2 million de ventes. Dans le neuf, alors que la situation s’améliorait, l’embellie pourrait marquer le pas.

En revanche, il est beaucoup trop tôt pour commencer à parler d’une éventuelle baisse des prix. Certes ils sont élevés et les conditions se sont nettement dégradés, mais l’immobilier est fait de cycle très lent. Il faut plusieurs mois de ralentissement du marché avant d’observer de réelles baisses de prix. Même si le contexte est moins facile, il y a toujours des ventes qui se font chaque jour.

La fin du questionnaire de santé pour un prêt immobilier risque de faire augmenter les prix de l’assurance emprunteur

L’une des mesures phares de la loi Lemoine sur l’assurance emprunteur est la suppression du questionnaire médical de prêt immobilier si l’emprunteur (ou les 2 emprunteurs en cas d’emprunt en couple) n’aura pas atteint son soixantième anniversaire à la date d’échéance du crédit immobilier.

Autrement dit, de nombreux ménages, dont principalement les primo-accédants, n’auront plus à répondre à des questions sur leur éventuelle maladie ou problème de santé. Cela va permettre à des personnes malades de pouvoir emprunter et s’assurer normalement sans discrimination ni surprime ou exclusion de garantie.

Seulement, cela signifie que ces risques spécifiques pour une part des particuliers, qui ont un coût pour les assureurs, vont probablement être dilués dans l’ensemble des tarifs des assurances de prêt immobilier. Autrement dit, il faut s’attendre à une légère hausse des taux d’assurance de prêt immobilier en 2022.

Pour rappel, même si aucune loi ne l’impose, l’assurance prêt immobilier est obligatoire dans la plupart des établissements prêteurs. Le financement d’une maison ou d’un appartement est trop coûteux et sur de nombreuses années. La banque exige quasi-systématiquement de souscrire une assurance emprunteur avec une garantie décès et PTIA (perte totale et irréversible d’autonomie). Les autres garanties peuvent être facultatives selon les situations personnelles et professionnelles.

Statistiques de l’INSEE sur les ventes et les prix immobiliers en 2021

Après un pic à 1 205 000 logements anciens vendus entre octobre 2020 et fin septembre 2021, l’INSEE note une légère baisse du nombre de transactions sur 12 mois glissants avec 1 178 000 logements vendus à fin décembre 2021 :

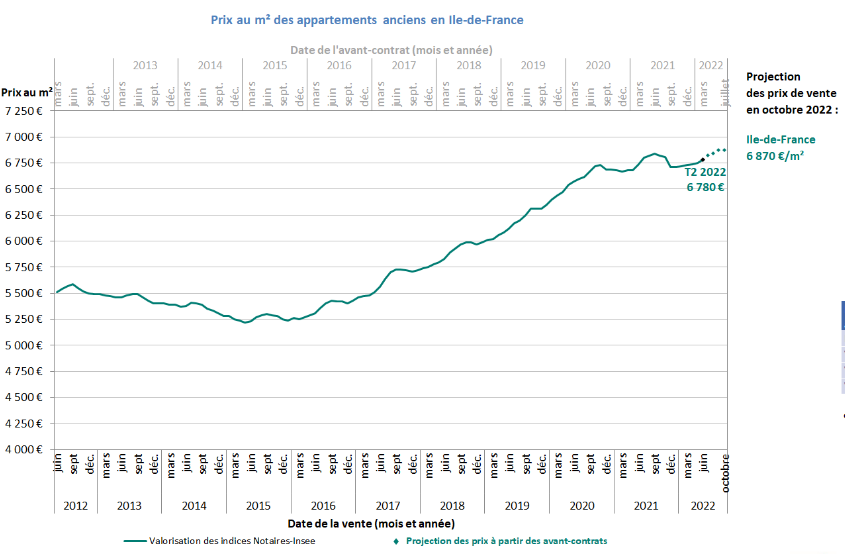

Du côté des prix, l’augmentation était toujours en cours au 4ème trimestre 2021, sauf à Paris est en Ile-de-France pour les appartements comme le montrent ces courbes :

Voici le détail des chiffres annoncés pour ces derniers trimestres :

La hausse des prix a été légèrement moins forte sur le 4ème trimestre, notamment pour les appartements.

Il faut rappeler que ces ventes enregistrées pour le 4ème trimestre 2021 concernent des projets dont les compromis de vente et donc le moment de l’achat ont été réalisés 3 mois plus tôt. Cela nous donne donc une tendance des prix de l’immobilier au 3ème trimestre 2021 et donc avec 6 mois de décalage. Il faudra donc attendre la fin de l’année 2022 pour savoir l’impact réel sur les prix de l’immobilier en France du contexte actuel au niveau des taux d’emprunt et de la guerre en Ukraine… De même, les prix immobiliers sur DVF se font avec plusieurs mois de décalage. Le temps que les actes définitifs de vente soient signés (de 2 à 3 mois en général) et que les données soient remontées et mises à jour dans les bases de données.

Les contrats de construction de maison individuelle (CCMI) épinglés par la DGCCRF

Pour faire construire sa maison, de nombreux constructeurs proposent à leurs clients un CCMI (contrat de construction de maison individuelle). Celui-ci apporte un certain nombre de garanties et de protections pour le consommateur. La construction de sa maison est un beau projet mais qui peut être une grande source de stress et de complications. La réglementation vise à limiter les déconvenues et à protéger les particuliers qui veulent faire construire leur maison en France. Par exemple, le maître d’ouvrage doit obligatoirement souscrire une assurance dommage-ouvrage.

Pour vérifier que les constructeurs de maisons individuelles respectent les règles, des contrôles de la DGCCRF sont réalisés régulièrement. Dans un rapport public, on apprend que plus de la moitié des établissements contrôlés ont des contrats non conformes (55 %). La plupart du temps, il s’agit d’avertissements sur des éléments non conformes (87 cas sur les 158 qui ont donné suite à des suites de l’enquête. Dans de plus rares cas, cela a débouché sur des procès-verbaux.

Avant de vous engager, regardez comment choisir son constructeur de maison individuelle.

Nouvelles villes éligibles à la loi Pinel

Pour qu’un logement neuf soit éligible au dispositif de la loi Pinel 2025, il faut qu’il soit situé dans une zone où la demande de logements est forte. Ainsi, l’investisseur peut bénéficier d’une réduction d’impôt importante sur le prix de son achat en échange d’un engagement de mettre cet appartement en location pendant une durée déterminée et avec des contraintes sur le prix du loyer ou les ressources des locataires par exemple.

On va donc parler du zonage Pinel pour déterminer quelles sont les communes qui peuvent bénéficier de ce dispositif de défiscalisation immobilière et avec quelles conditions. En effet, les montants pris en charge, les plafonds de loyer ou encore les plafonds de ressources des locataires vont dépendre d’un classement en zone A bis, zone A, zone B1. En revanche, les constructions en zone B2 et C ne sont pas éligibles.

De zone B2 à zone B1 voire A

Justement, le classement de différentes communes, notamment de Haute-Savoie a été modifié par le décret du 20 février 2022 publié au Journal Officiel. 46 communes classées jusque-là en zone B2 ont été surclassées. 41 communes en zone B1 et 5 communes en zone A directement. Cela touche principalement la zone frontalière avec la Suisse, notamment ce que l’on peut qualifier de genevois français.

Voici les nouvelles villes en zone A, toute en Haute-Savoie (74) :

- Chamonix-Mont-Blanc

- La Clusaz

- Les Gets

- Megève

- Morzine

A noter qu’il s’agit du même classement des communes pour le zonage du PTZ. Ainsi, les règles changent également pour les habitants de ces communes au niveau du prêt à taux zéro 2025.

Voici les nouvelles communes en zone B1 par département :

- Bouches-du-Rhône (13) : Maussane-les-Alpilles, Saintes-Maries-de-la-Mer

- Calvados (14) : Trouville-sur-Mer

- Corse-du-Sud (2A) : Albitreccia, Grosseto-Prugna, Lecci, Pietrosella

- Pas-de-Calais (62) : Le Touquet-Paris-Plage

- Haute-Savoie (74) : Alex, Arâches-la-Frasse, Ballaison, Chens-sur-Léman, Combloux, Cordon, Demi-Quartier, Dingy-Saint-Clair, Domancy, Doussard, Excenevex, Le Grand-Bornand, Les Houches, Larringes, Loisin, Massongy, Menthon-Saint-Bernard, Messery, Montmin, Nernier, Praz-sur-Arly, Saint-Gervais-les-Bains, Saint-Jean-de-Sixt, Saint-Jorioz, Sciez, Sevrier, Talloires, Veyrier-du-Lac, Villaz, Yvoire

- Var (83) : La Garde-Freinet, La Môle, Le Plan-de-la-Tour

De zone C à zone B1

En plus de ces 46 changements, il y a également 12 communes classées initialement en zone C qui sont passées en zone B1 et qui gagnent donc l’éligibilité au Pinel et une bien meilleure aide pour le PTZ pour une résidence principale. Voici ces 12 communes :

- Savoie (73) : Brides-les-Bains, Cohennoz, Crest-Voland, Notre-Dame-de-Bellecombe, Courchevel, Tignes, Val-d’Isère

- Haute-Savoie (74) : La Chapelle-d’Abondance, Châtel, Manigod, Sixt-Fer-à-Cheval, Vallorcine

Il va donc être possible d’investir à la montagne avec un investissement locatif défiscalisé.

Pour tout savoir sur les avantages d’un investissement de ce type, consultez tous nos contenus sur l’investissement locatif ou nos conseils pour savoir comment acheter pour louer.

L’encadrement des loyers prolongé pendant 3 ans et renforcement des sanctions

Un autre décret du 22 février 2022 annonce la prolongation de l’encadrement des loyers dans certaines villes en France et cela pour 3 ans. Cela fait partie de la loi 3DS pour « différenciation, décentralisation, déconcentration, simplification ». Les villes candidates comme Paris, Lille ou Lyon peuvent imposer un plafond aux loyers d’une résidence principale. Cela vise à lutter contre l’explosion des prix des logements en location sur la commune et permettre aux particuliers de se loger plus facilement. Après Bordeaux et Montpellier qui viennent de mettre en place ce dispositif, d’autres villes pourront déposer leur candidature jusqu’en novembre 2022.

Seulement pour qu’une telle mesure amène l’effet escompté, il faut sanctionner les propriétaires bailleurs qui ne respectent pas ce plafonnement des loyers. Ainsi, cette loi 3DS renforce les possibilités de sanctions à un niveau plus local. Auparavant seuls les préfets pouvaient agir contre les locations avec un loyer injustement supérieur au plafond fixé. Désormais, les intercommunalités pourront également sanctionner les bailleurs qui ne respectent pas cet encadrement.

Prenez donc le temps de vous renseigner sur l’augmentation de loyer en 2025.

Taux de prêt immobilier : en forte augmentation en avril 2022

Face à une inflation toujours aussi forte et aux risques de hausse des taux de la part des banques centrales, notamment de la BCE, les banques relèvent progressivement les taux des crédits immobiliers depuis quelques semaines. Nous avions déjà vu que les taux de prêt immobilier en avril 2022 augmentent assez fortement.

Depuis ce point réalisé au 1er avril 2022, il y a eu de nouvelles hausses aussi bien sur les taux moyens que sur les meilleurs taux comme vous pouvez le voir sur nos tableaux récapitulatifs pour différents courtiers et durées de remboursement sur la page « où en sont les meilleurs taux immobiliers et les taux moyens ? ».

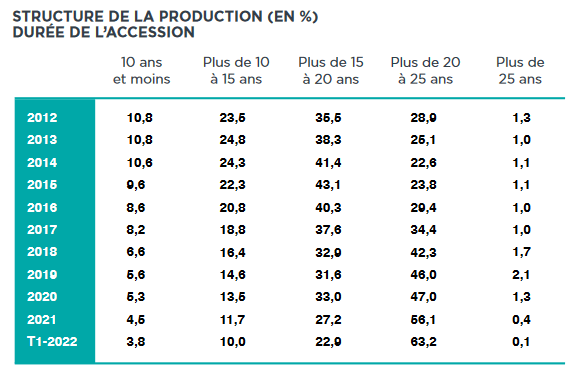

En outre, l’observatoire Crédit Logement CSA a tenu une conférence ce jeudi 14 avril 2022 pour faire le point sur les prêts immobiliers et les taux d’intérêt au 1er trimestre 2022. Le taux d’intérêt moyen sur les crédits immobiliers souscrits en mars 2022 est de 1,18 %. C’est 9 points de base de plus en un mois et 12 points de base de plus depuis le début de l’année 2022. Et ce mouvement haussier n’est pas terminé puisqu’à mi-avril, la tendance est d’environ 1,22 % :

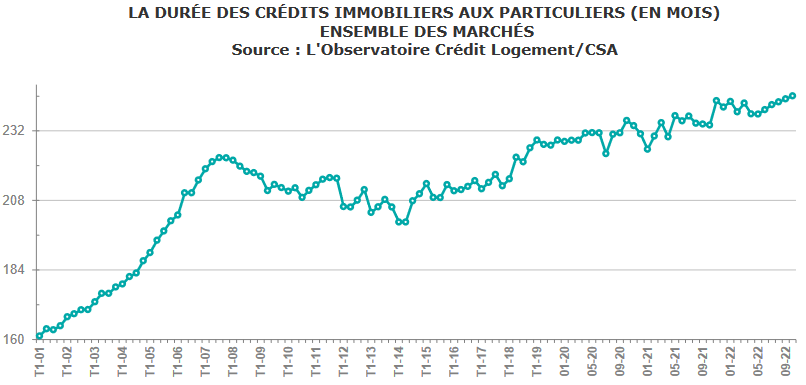

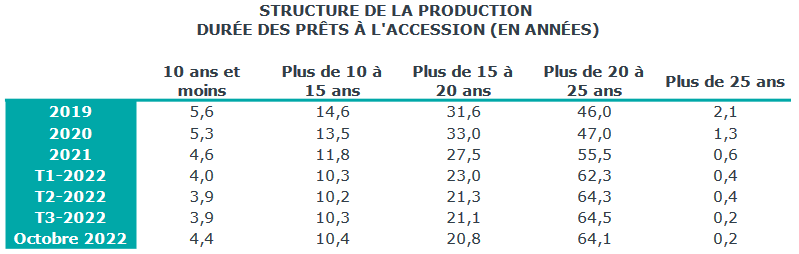

Pour faire face à ces taux d’emprunt qui augmentent et aux prix de l’immobilier toujours élevés, les emprunteurs souscrivent des prêts sur des durées de plus en plus longues. Sur le mois de mars, la moyenne atteint le niveau record de 242 mois (soit 20 ans et 2 mois). Cela correspond à une augmentation de 7 mois par rapport à septembre 2021. Quand on voit comment se calculent les intérêts d’un prêt, on comprend vite que cela va engendrer des surcoûts importants pour les emprunteurs.

Dans ce contexte, il convient de chercher quelle est la meilleure banque pour votre prêt immobilier en avril 2022 et de bien étudier toutes les conditions pour un financement. Vous pouvez par exemple voir combien vous pouvez emprunter avec ces taux et votre salaire.

Pour réduire le coût de votre financement, pensez également à comparer les taux d’assurance de prêt. Il y a, là aussi, de belles économies à réaliser pour votre projet.

Les banques exigent plus d’apport personnel en 2022 : + 78 %

Le réseau de courtage Finance Conseil dresse un constat inquiétant pour tous les particuliers qui ont un projet d’achat immobilier en cours. Le montant moyen de l’apport personnel explose à 52 594 euros au 1er trimestre 2022 contre 29 405 euros en 2021. Soit une flambée de 78 % !

Dans le contexte actuel incertain et avec les exigences du HCSF, les banques appliquent plus qu’auparavant des contraintes au niveau de la part d’apport dans un projet immobilier. Celle-ci est plus souvent aux alentours de 20 % du montant total du projet contre généralement 10 % auparavant. Elle préfère couvrir le risque d’une éventuelle baisse des prix et de difficultés de remboursement de la part des emprunteurs. Il faut dire qu’avec la flambée des prix actuels sur les matières premières comme l’énergie, le pouvoir d’achat pour une maison ou un appartement est bien diminué.

Cela fait 3 années consécutives que la hausse de l’apport personnel moyen est de plus de 10 %, soit une hausse cumulée de 39,5 % en 3 ans :

De ce fait, très rares sont les particuliers qui arrivent à décrocher un crédit immobilier sans apport en ce moment. Cela est valable aussi bien pour l’acquisition ou la construction de sa résidence principale que pour investir en locatif sans apport.

La baisse des prix de l’immobilier à Paris se poursuit : du jamais vu en 10 ans

Pour le 7ème mois consécutif, les prix de l’immobilier à Paris baissent d’après les statistiques du réseau MeilleursAgents. C’est du jamais vu sur les 10 dernières années. Au cumul, la baisse du prix du mètre carré d’un appartement à Paris depuis septembre 2021 est de -3,1 %. En tenant compte d’une inflation de 4,5 % sur un an, cela finit par faire une réelle chute des prix du mètre carré parisien.

D’après MeilleursAgents, les premiers signes du printemps, moment fort du marché immobilier, ne montrent aucun changement de tendance.

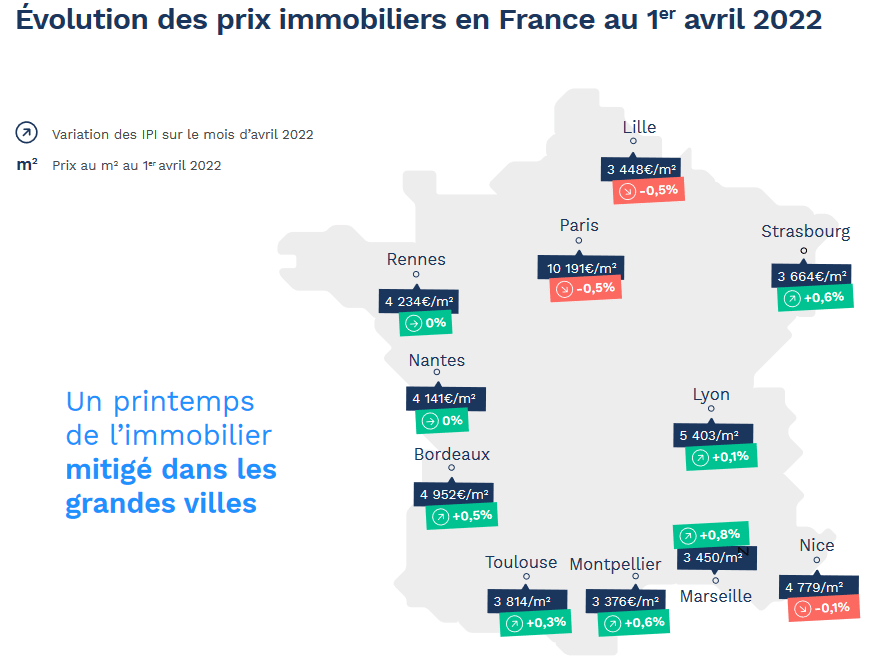

Dans les autres grandes villes, les variations mensuelles sont assez divergentes sans réelle tendance d’ensemble comme le montre cette carte :

Pour des données plus précises sur les prix de l’immobilier dans votre ville ou dans votre quartier, pensez à utiliser la base DVF.

IRL du 1er trimestre 2022 : +2,48 % pour l’indice de référence des loyers

L’indice des loyers (IRL) sert à plafonner la hausse possible des loyers en cours d’un bail de location ou lors du renouvellement d’un contrat. C’est un plafond qu’un propriétaire bailleur ne peut pas dépasser lors d’une revalorisation de loyer. Sauf si celui-ci peut justifier que le loyer est nettement en dessous des prix du marché et qu’il nécessite une revalorisation. Retrouvez toutes nos explications sur l’augmentation de loyer dans différentes situations.

Cet IRL est indexé sur les prix à la consommation hors tabac et loyer. Comme ces derniers explosent en ce moment, notamment pour tout le secteur énergétique (pétrole, gaz, électricité, etc.), la hausse de l’indice de référence des loyers sur un an explose aussi. En effet, pour le 1er trimestre 2022, l’IRL augmente de 2,48 % sur un an pour atteindre un indice de 133,93. On n’avait pas vu une telle augmentation depuis 2008, soit il y a 14 ans :

C’est un changement radical de tendance. Au 1er trimestre 2021, la hausse n’était que de 0,09 % sur un an.

Élection présidentielle : quel programme pour le logement pour Emmanuel Macron et Marine Le Pen

Après les résultats du 1er tour de l’élection présidentielle en France, il ne reste plus que 2 candidats : Emmanuel Macron (La République En Marche) et Marine Le Pen (Rassemblement National) ? Que contient leur programme de campagne électorale à propos du logement et de l’immobilier ? Même si une promesse en campagne ne vaut pas obligatoirement une mise en application une fois élu président, cela donne néanmoins quelques indications sur la politique qui sera menée dans ce sens.

Emmanuel Macron mise surtout sur une accélération de la rénovation énergétique des logements. Un objectif de 700 000 logements rénovés via MaPrimeRenov‘ par an a été annoncé contre 500 000 actuellement.

Il parle également de ne pas fermer le robinet du crédit immobilier avec des contraintes fixées par le HCSF trop restrictives. Jusqu’ici inflexible sur le sujet, cela pourrait donner une bouffée d’air au niveau du financement des projets immobiliers si les critères du HCSF imposés aux banques devenaient un peu moins limitants ou qu’un plus grand taux de dérogation (actuellement de 20 %) était mis en place. Cela redonnerait plus de souplesse aux banques pour juger des risques et financer certains projets aujourd’hui refusés.

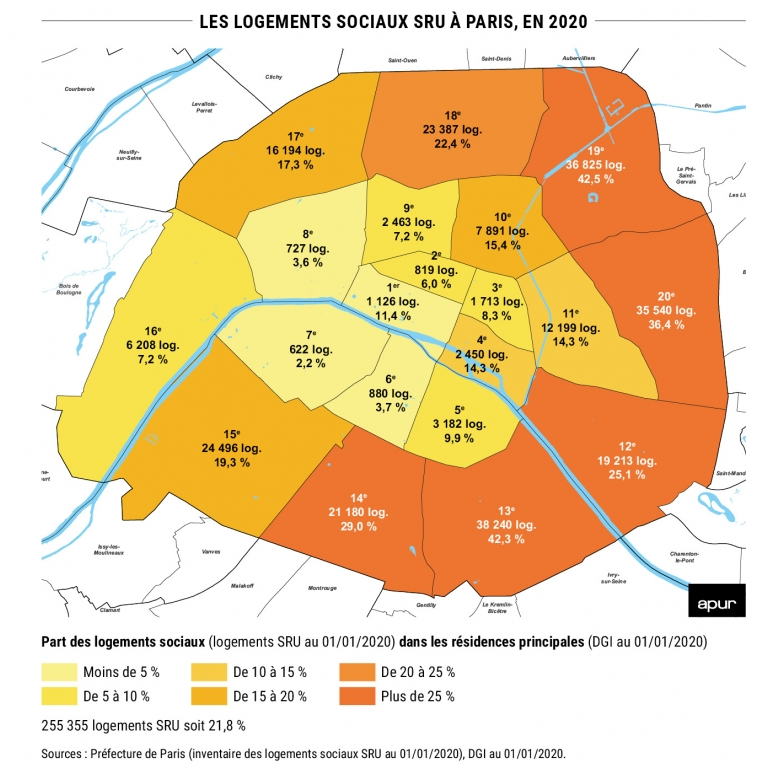

Marine Le Pen envisage de prioriser l’accès aux logements sociaux aux Français, c’est-à-dire à ceux qui ont la nationalité française avec en priorité les ménages modestes. Elle prévoit également un prêt à taux zéro réservé aux jeunes couples de moins de 30 ans primo-accédants. Ce PTZ serait sur 10 ans et pourrait aller jusqu’à 100 000 € avec un capital restant dû qui serait lors de la naissance du 3ème enfant.

Au niveau de la construction de logements sociaux, les programmes des 2 candidats sont assez équivalents :

- Construire 100 000 logements sociaux par an et 100 000 nouveaux logements étudiants sur 5 ans, soit 120 000 logements par an pour Marine Le Pen.

- Construire 125 000 logements sociaux par an pour Emmanuel Macron.

Déclaration de revenus aux impôts : toutes les ressources pour l’immobilier

Depuis le jeudi 7 avril vous pouvez commencer votre déclaration pour l’impôt sur le revenu 2025. Dans l’article cité, vous pouvez consulter toutes les dates limites, les tranches et les taux d’imposition, etc. Vous pouvez ensuite consulter notre guide de l’immobilier dans votre déclaration d’impôt 2025.

A travers différents contenus, nous répondons à vos questions comme par exemple :

- Peut-on déduire les intérêts d’emprunt des impôts ?

- Comment choisir entre régime micro foncier et régime réel pour vos revenus fonciers ?

- Quelles sont toutes les dépenses déductibles des revenus fonciers ?

- Comment déclarer mon dispositif en loi Pinel ?

- Comment remplir l’imprimé 2044 pour une location non meublée ?

- Comment est imposée une SCI ?

- Etc.

Flambée des montants de taxe foncière dans certaines villes

Pour cette année 2022, seuls 20 % des ménages français vont payer une taxe d’habitation. Et cela sera la dernière année avant la suppression complète de la taxe d’habitation pour tous.

Cela engendre néanmoins des pertes pour certaines communes. Elles estiment que le mécanisme de compensation n’est pas suffisant. La taxe foncière reste leur dernière marge de manœuvre pour faire rentrer plus de recettes pour la commune. Ainsi, de nombreuses villes ont annoncé des augmentations conséquentes des taux de taxe foncière :

- Tours (Indre-et-Loire) : + 15,3 %

- Strasbourg (Bas-Rhin) : + 12,6 %

- Annecy (Haute-Savoie) : + 8,6 %

- Grand Paris Seine & Oise (Yvelines) : + 6,0 %

- Dijon (Côte-d’Or) : + 5 %

Des hausses similaires sont également prévus à Montreuil (Seine-Saint-Denis), l’intercommunalité de Bayeux (Calvados) ou encore à Amiens (Somme).

Malheureusement, ce n’est pas tout. Du fait de la forte inflation actuelle, les valeurs locatives cadastrales vont toutes êtres augmentés cette année de 3,4 %. Dans les communes où les taux augmentent fortement en plus de la base de calcul, cela promet de belles explosions des impôts locaux cette année…

Des taux de crédit immobilier qui augmentent encore en mai 2022

Jusqu’où les taux de crédit immobilier augmenteront-ils ? C’est la grande question que les particuliers qui ont un projet en cours et les professionnels se posent. Certains parlent déjà de taux d’intérêt en moyenne proche de 2,00 % d’ici à la fin de l’année.

Pour le moment, on n’en est pas encore là, même si ce scénario ne peut pas être écarté. Avec une inflation aussi forte (+4,8 % en avril 2022 sur un an en France), il est normal que les taux immobiliers augmentent également. C’est d’autant plus vrai que pour tenter de limiter cette inflation, la banque centrale européenne (BCE) va probablement augmenter ses taux directeurs dans les prochains trimestres. Ainsi, si l’argent coûte plus cher pour les banques, cela sera reporté sur les taux d’intérêt des crédits proposés à leurs clients.

Nous avons vu dans notre analyse sur le taux immobilier en mai 2022, que le taux d’intérêt moyen était de 1,18 % sur les prêts accordés en mars 2022. Il est même de 1,27 % sur les crédits immobiliers souscrits en avril 2022. Cela devrait continuer d’augmenter dans les prochains mois.

Dans notre article lié, nous abordons l’impact que cela a sur la somme que vous pouvez emprunter selon votre salaire et comment la calculer, notamment à l’aide d’une calculette de capacité d’emprunt comme celle proposée sur Immobilier Danger.

L’augmentation semble plus rapide pour les emprunteurs qui ont les moins bons dossiers. Ceux avec des profils très recherchés par les banques bénéficient des meilleurs taux qui ont un peu moins augmenté que la moyenne. L’écart se creuse actuellement selon la qualité du dossier. Mettez donc toutes les chances de votre côté pour obtenir un financement et négocier le taux le plus bas possible. Nous pouvons vous aider pour cela.

Négocier son assurance emprunteur pour compenser cette hausse des taux

Pour tenter de limiter l’impact de cette augmentation des taux de prêt immobilier, l’emprunteur doit trouver des solutions sous peine de devoir renoncer à son projet d’achat ou de devoir diminuer ses possibilités. Il en existe plusieurs comme bénéficier au maximum des aides à l’achat comme le prêt à taux zéro, le prêt patronal d’Action Logement ou encore d’autres aides pour acheter.

Néanmoins, la possibilité la plus impactante sur le coût de votre financement sera de prendre le temps de négocier son assurance de prêt immobilier. En effet, c’est là qu’il y a le plus d’économies à réaliser. Il faut savoir que beaucoup d’emprunteurs font l’erreur d’accepter l’offre de groupe proposée par la banque qui finance leur projet, sans utiliser leur droit à la délégation d’assurance. Il y a pourtant d’autres contrats avec un meilleur taux d’assurance pour des garanties équivalentes.

Dès le 1er juin, la loi Lemoine sur la réforme de l’assurance emprunteur va entrer en application pour les nouveaux contrats. Il sera ainsi plus facile de résilier son assurance de prêt pour en souscrire une autre à un meilleur tarif tout en respectant l’équivalence de garantie. Cette possibilité de changement à tout moment sera généralisé à tous les contrats en cours à partir du 1er septembre 2022. De quoi ne plus hésiter à aller chercher la meilleure assurance de prêt immobilier du marché en fonction de votre situation (âge, profession, état de santé, etc.).

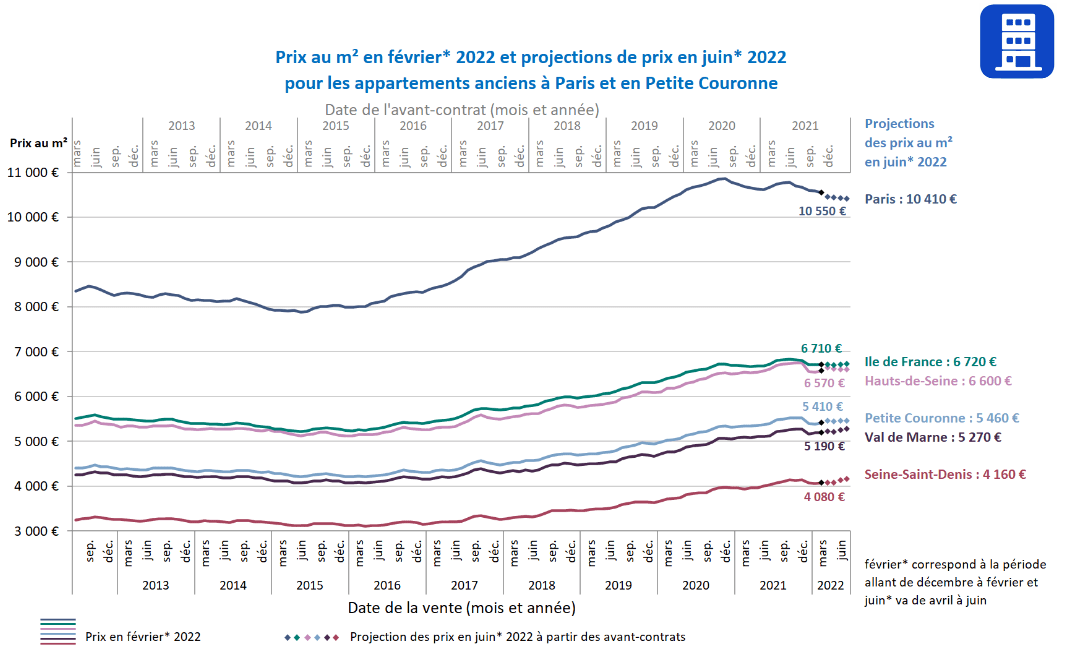

Immobilier à Paris et en Ile-de-France début 2022

Les notaires du Grand Paris font le point sur l’évolution du marché immobilier à Paris et en Ile-de-France entre décembre 2021 et février 2022.

Les ventes de logements redémarrent à Paris mais calent en Ile-de-France

Les volumes de ventes sont moins importants sur cette période qu’il y a un an (- 6 % sur l’ensemble de l’Ile-de-France). Cependant ce niveau de transactions immobilières reste supérieur de 7 % à la moyenne observée sur cette période sur les 10 dernières années.

Cette tendance en région francilienne n’est pas suivie par Paris. Pour la Capitale, le volume de ventes est en hausse de 4 % par rapport à la même période il y a un an. Les baisses de prix aident à redonner un peu de dynamisme au marché parisien.

Baisse de prix de 1,2 % sur un an pour l’immobilier à Paris, -4,6 % en tenant compte de l’inflation

Effectivement, les prix des appartements à Paris continuent de diminuer. Ils sont en moyenne en baisse de 1,2 % sur un an à fin février 2022. Le prix du mètre carré parisien est descendu à 10 550 €. Il devrait même diminuer encore lors des 3 prochains mois. En réalité, d’après les avants-contrats les notaires prévoient un prix du mètre carré aux alentours de 10 410 € d’ici juin 2022.

Attention, ces chiffres ne tiennent pas compte de l’inflation. Elle était de 3,6 % sur un an en février 2022 et elle augmente encore à 4,5 % en mars 2022 ou à 4,8 % en avril 2022. Ainsi, la baisse réelle des prix des appartements à Paris sur un an à fin février 2022 est plutôt de 4,6 %.

Des prix avec des évolutions divergentes pour les maisons et les appartements en Ile-de-France

Pour l’ensemble de l’Ile-de-France, l’évolution des prix de l’immobilier est plus nuancée. Il y a :

- une hausse de 6,3 % du prix des maisons anciennes, soit bien supérieur à l’inflation

- une hausse de 0,5 % du prix des appartements anciens, soit bien inférieur à l’inflation

La forte attractivité actuelle pour acheter une maison se ressent fortement dans ces chiffres. Si une part importante de la demande se porte sur ce type de biens, il est normal de voir les prix flamber pour ceux-ci et ceux des appartements être bien moins dynamique.

Besoin de faire estimer un bien immobilier ? Pensez à utiliser aussi la base DVF sur les prix immobiliers et à comparer les frais d’agence avant de confier votre vente à un professionnel.

Loi Pinel : mise à jour des plafonds de loyer et de ressources des locataires pour 2022

L’investissement en défiscalisation Pinel est un dispositif qui permet d’investir dans l’immobilier neuf pour louer tout en bénéficiant d’une importante réduction d’impôt. En effet, l’investisseur obtient une réduction d’impôt de plusieurs pourcents sur son prix d’achat qui sera appliquée chaque année pendant toute la durée de l’engagement (6, 9 ou 12 ans).

L’État incite ainsi les propriétaires bailleurs à investir dans un logement neuf en échange du respect de contraintes sur le prix des loyers ou sur le choix des locataires. Ainsi, il va être fixé, selon la zone Pinel de la commune un plafond de loyer selon un prix maximum au mètre carré. Ce barème de loyer maximum selon la surface vient d’être mis à jour par le gouvernement. Voici les chiffres à retenir pour le calcul d’un loyer Pinel en 2025 :

- Zone A Bis : 17.60 € / m²

- Zone A : 13.09 € / m²

- Zone B1 : 10.55 € / m²

- Zone B2 : 9.17 € / m²

En outre, tous les ménages ne peuvent pas obtenir une location avec ces loyers plafonnés. Les personnes les plus aisées en sont exclues par le biais d’un plafond de ressources des locataires. Ces plafonds selon le nombre d’occupant et la zone géographique viennent également d’être mis à jour. Voici les montants des revenus à ne pas dépasser pour être locataire d’un logement Pinel en 2025 :

| Composition du foyer locataire | A Bis | A | B1 | B2 ou C |

|---|---|---|---|---|

| Personne seule | 39 363 € | 39 363 € | 32 084 € | 28 876 € |

| Couple | 58 831 € | 58 831 € | 42 846 € | 38 560 € |

| Personne seule ou couple ayant une personne à charge | 77 120 € | 70 718 € | 51 524 € | 46 372 € |

| Personne seule ou couple ayant deux personnes à charge | 92 076 € | 84 708 € | 62 202 € | 55 982 € |

| Personne seule ou couple ayant trois personnes à charge | 109 552 € | 100 279 € | 73 173 € | 65 856 € |

| Personne seule ou couple ayant quatre personnes à charge | 123 275 € | 112 844 € | 82 465 € | 74 219 € |

| Majoration par personne à charge supplémentaire | + 13 734 € | + 12 573 € | + 9 200 € | + 8 277 € |